- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 日米株式で対応が異なるレバレッジ型~2022年1月の投信動向~

コラム

2022年02月04日

文字サイズ

- 小

- 中

- 大

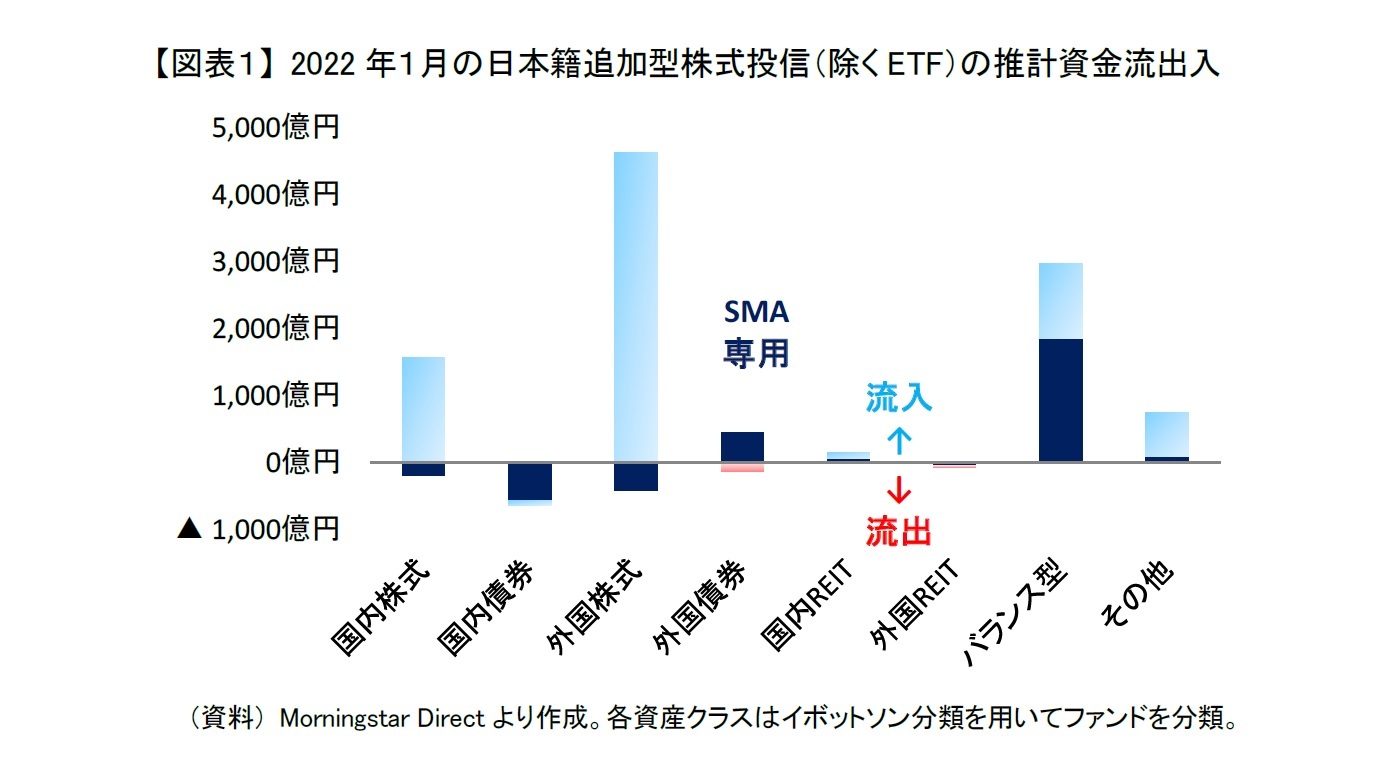

外国株式への資金流入が鈍化

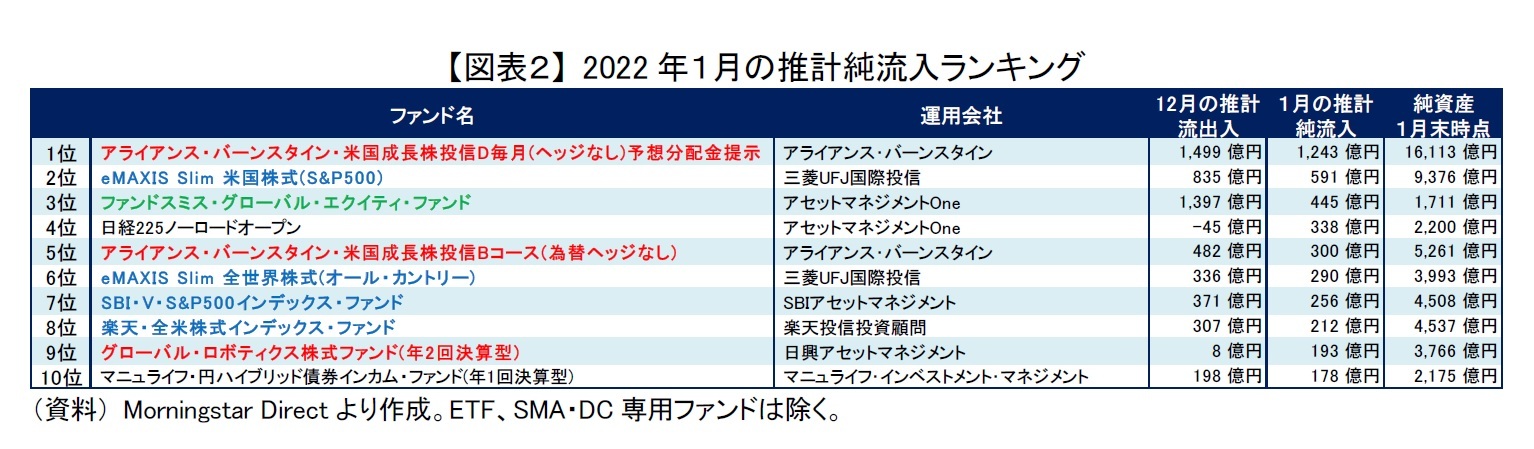

そもそも12月はアクティブでは新設ファンド(緑太字)があり、インデックスでは つみたてNISAなどの駆け込み購入などもあって、外国株式への資金流入がテクニカルに膨らんでいた面がある。さらに今年の1月は投資家の人気を集めていた米国株式を中心に外国株式が2020年3月以来の大幅下落となった。そのため、追加購入を見送る投資家も少なからずいたと思われる。ただし、2021年は1年を通して外国株式ファンドに過去最大の8兆2,700億円もの純流入があったため、さすがに2022年に入って一巡してきている可能性もあり、今後の外国株式ファンドの販売動向が注目される。

国内株式の逆張り投資は健在

その一方で、1月はバランス型と国内株式は12月から資金流入が増加した。バランス型については、1月に3,000億円の純流入と12月の900億円から2,000億円以上増加した。ただし、3,000億円のうち1,900億円はSMA専用ファンド(紺棒)への資金流入であった。1月に新規設定されたSMA専用のバランス型ファンドに1,800億円の資金流入があったためである。一部のラップ口座で国内債券、外国株式、国内株式のウェイトを減らし、その分を新設されたバランス型にリバランスするテクニカルな動きがあった。なお、SMA専用ファンド全体でみると1,300億円の資金流入と12月の2,100億円から減少した。ラップ口座の販売も外国株式ファンドと同様にやや鈍化した。

バランス型ほどではないが国内株式にも1,400億円の資金流入があり、12月の500億円から900億円増加した。国内株式の中では、一般販売されているインデックス・ファンドに1,300億円の資金流入があった。株価が大きく下落する中、インデックス・ファンドを用いた逆張り投資は健在であったといえよう。

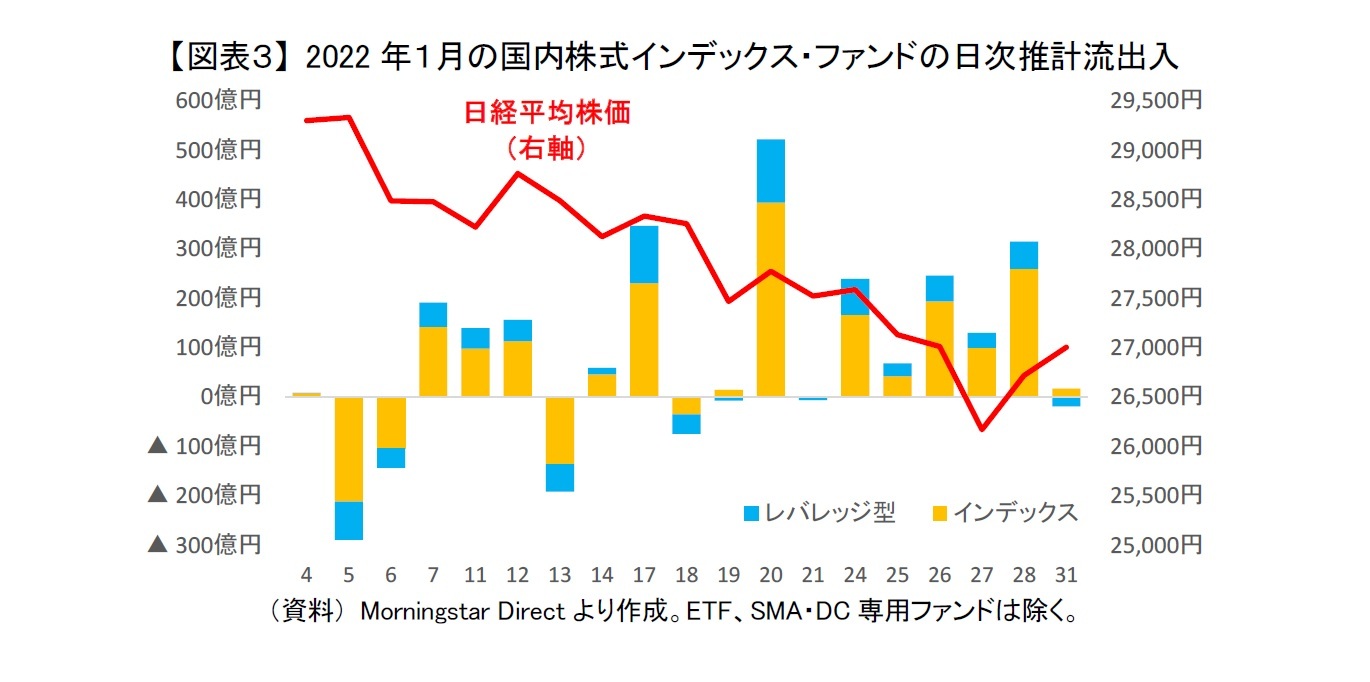

国内株式のインデックス・ファンド(黄棒)の日次の推計流出入をみると、日経平均株価が2万7,500円を下回った翌営業日の20日が390億円の資金流入と1月で最大の資金流入となった【図表3】。日経平均株価が2万6,100円台まで急落した翌営業日の28日にも資金流入はあったが260億円と20日よりも少額であった。なお、国内株式のレバレッジ型ファンド(青棒)についても20日が130億円に対して28日が60億円と小さかった。1月は日経平均株価2万7,500円あたりの水準を底値として意識していた投資家が多かったと思われる。

バランス型ほどではないが国内株式にも1,400億円の資金流入があり、12月の500億円から900億円増加した。国内株式の中では、一般販売されているインデックス・ファンドに1,300億円の資金流入があった。株価が大きく下落する中、インデックス・ファンドを用いた逆張り投資は健在であったといえよう。

国内株式のインデックス・ファンド(黄棒)の日次の推計流出入をみると、日経平均株価が2万7,500円を下回った翌営業日の20日が390億円の資金流入と1月で最大の資金流入となった【図表3】。日経平均株価が2万6,100円台まで急落した翌営業日の28日にも資金流入はあったが260億円と20日よりも少額であった。なお、国内株式のレバレッジ型ファンド(青棒)についても20日が130億円に対して28日が60億円と小さかった。1月は日経平均株価2万7,500円あたりの水準を底値として意識していた投資家が多かったと思われる。

米国株式レバレッジ型ファンドの販売は急減速

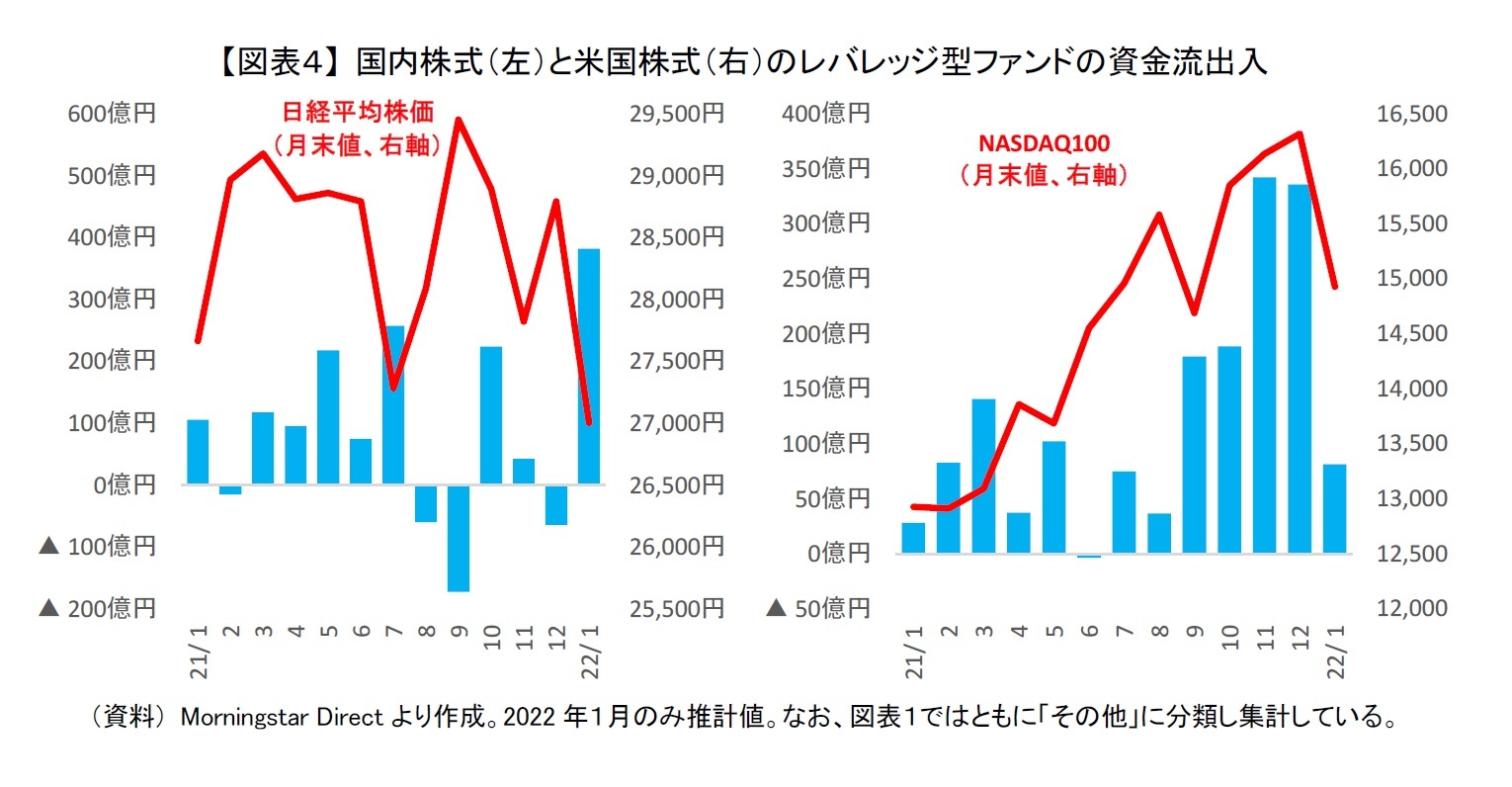

1月は国内株式のレバレッジ型のファンドにも400億円に迫る資金流入があった【図表4:左】。国内株式のレバレッジ型ファンドは、この1月に限らず株価が下落すると資金流入が膨らみ、その一方で株価が上昇すると資金流出する傾向がみられる。通常のインデックス・ファンドと同様に逆張り投資に活用されていることが分かる。

ただ、同じレバレッジ型ファンドでも米国株式ものについては、外国株式全体と同様に1月に資金流入が鈍化した。米国株式のレバレッジ型ファンドは昨年秋頃から投資家の人気を集め、11月、12月と300億円を超える資金流入があったが、1月は80億円にまで減少した【図表4:右】。日次でみると少額ながら資金流出している日もあった。

ただ、同じレバレッジ型ファンドでも米国株式ものについては、外国株式全体と同様に1月に資金流入が鈍化した。米国株式のレバレッジ型ファンドは昨年秋頃から投資家の人気を集め、11月、12月と300億円を超える資金流入があったが、1月は80億円にまで減少した【図表4:右】。日次でみると少額ながら資金流出している日もあった。

米国株式のレバレッジ型ファンドは、2020年3月のコロナ・ショック以降に設定されたものがほとんどである。実際に購入している投資家も比較的、投資経験が浅い方もいると思われ、そのような方にとっては、まさにこの1月が初めての株価急落経験となったはずである。そのため追加投資を見送る、または一部では投げ売りする投資家が出たと考えられる。

それにレバレッジ型に限らず米国株式ものだと通常、発注したその日の夜の終値での買付になる。1月はその日の夜ですら米国株式の展開を予想することが極めて困難だっただけに、国内株式のように米国株式のレバレッジ型ファンドを用いて逆張り投資する投資家も少なかったのかもしれない。

なお、レバレッジ型ファンドは株価上昇局面では株価上昇を十二分に享受できるが、株価が方向性の乏しいボックス圏で推移する場合は株価が横ばいでもレバレッジ型ファンドの基準価格は下落する可能性がある。レバレッジ型ファンドは順張り投資、つまり株価が上昇したら株価先物を買い増し、下落したら株価先物を売却するように日々、ポジション調整している。株価がボックス圏で動くと、この順張りのポジション調整がマイナスに働くことがあるためである。今後の株価動向次第になるが、株価下落が止まってもボックス圏での推移が長引くと、基準価額が急落前の水準に戻るまで思っている以上に時間がかかる可能性がある点は注意が必要だろう。

それにレバレッジ型に限らず米国株式ものだと通常、発注したその日の夜の終値での買付になる。1月はその日の夜ですら米国株式の展開を予想することが極めて困難だっただけに、国内株式のように米国株式のレバレッジ型ファンドを用いて逆張り投資する投資家も少なかったのかもしれない。

なお、レバレッジ型ファンドは株価上昇局面では株価上昇を十二分に享受できるが、株価が方向性の乏しいボックス圏で推移する場合は株価が横ばいでもレバレッジ型ファンドの基準価格は下落する可能性がある。レバレッジ型ファンドは順張り投資、つまり株価が上昇したら株価先物を買い増し、下落したら株価先物を売却するように日々、ポジション調整している。株価がボックス圏で動くと、この順張りのポジション調整がマイナスに働くことがあるためである。今後の株価動向次第になるが、株価下落が止まってもボックス圏での推移が長引くと、基準価額が急落前の水準に戻るまで思っている以上に時間がかかる可能性がある点は注意が必要だろう。

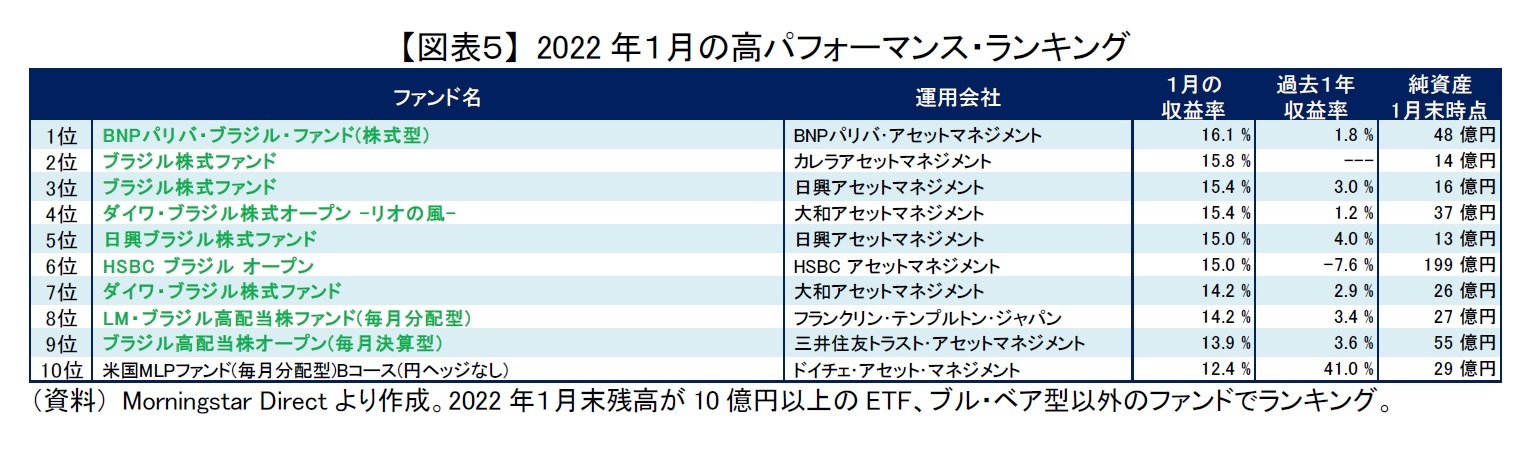

ブラジル株式ファンドが好調

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2022年02月04日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1) -

2025年10月23日

EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 -

2025年10月23日

中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日米株式で対応が異なるレバレッジ型~2022年1月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日米株式で対応が異なるレバレッジ型~2022年1月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!