- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 金利・債券 >

- NOMURA-BPI(総合)のリターン悪化の背景

2021年04月05日

文字サイズ

- 小

- 中

- 大

国内債券の主要なインデックスであるNOMURA-BPI(総合)は、インカム収入を考慮に入れた経過利子込みの時価総額加重型インデックスである。NOMURA-BPI(総合)には国内で発行される残存額面10億円以上の国債、地方債、政府保証債、金融債、事業債など、約15,000銘柄(2021年2月末時点)の固定利付債が組み入れられている。

NOMURA-BPI(総合)は、毎月25日頃を確定日として構成銘柄の入れ替えが月末に行われる。国債は発行月の翌月、金融債は発行月から3カ月後、その他の一般債は発行月の翌々月から組み入れられ、残存期間が1年未満になると組み入れ銘柄から除外される。事業債などでは格付けに基づくルール(A格相当以上)によって銘柄入れ替えが生じることもある。そのため、NOMURA-BPI(総合)への投資は、残存額面の規模や格付けに一定の条件はあるものの、「発行後1~3カ月以上経過した残存1年以上の国内債券を時価加重ウェイトで保有し、残存1年未満になった銘柄は全て売却する」という戦略を繰り返し実行することと経済的に同じである。

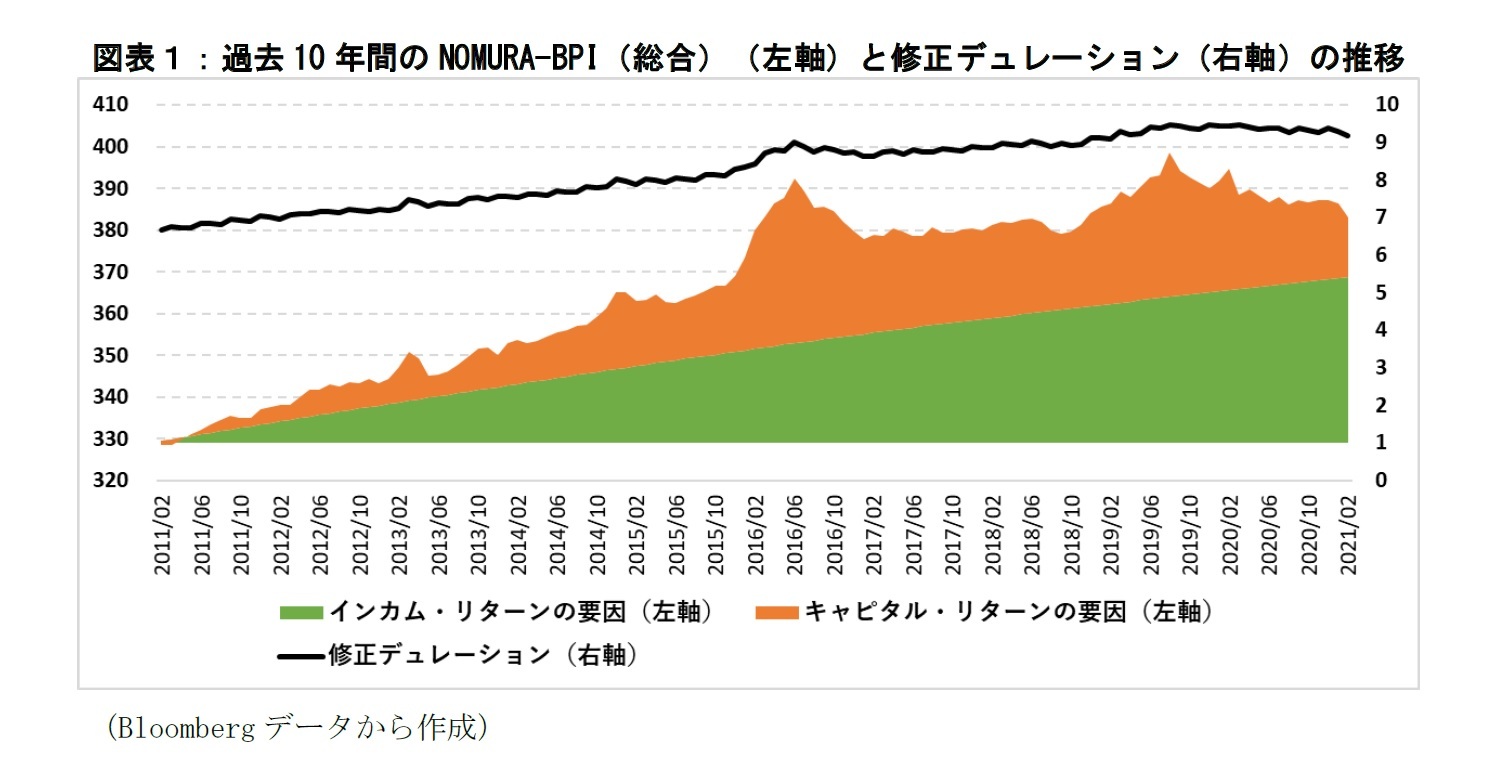

2011年2月末から2021年2月末までの過去10年間のNOMURA-BPI(総合)の推移をみると、328.539から383.056に上昇し、累積のリターンは16.6%である(図表1の緑+オレンジ)。直近の月末の最高値は398.496(2019年8月)で、それ以降は下降トレンドになっている。

NOMURA-BPI(総合)は、毎月25日頃を確定日として構成銘柄の入れ替えが月末に行われる。国債は発行月の翌月、金融債は発行月から3カ月後、その他の一般債は発行月の翌々月から組み入れられ、残存期間が1年未満になると組み入れ銘柄から除外される。事業債などでは格付けに基づくルール(A格相当以上)によって銘柄入れ替えが生じることもある。そのため、NOMURA-BPI(総合)への投資は、残存額面の規模や格付けに一定の条件はあるものの、「発行後1~3カ月以上経過した残存1年以上の国内債券を時価加重ウェイトで保有し、残存1年未満になった銘柄は全て売却する」という戦略を繰り返し実行することと経済的に同じである。

2011年2月末から2021年2月末までの過去10年間のNOMURA-BPI(総合)の推移をみると、328.539から383.056に上昇し、累積のリターンは16.6%である(図表1の緑+オレンジ)。直近の月末の最高値は398.496(2019年8月)で、それ以降は下降トレンドになっている。

NOMURA-BPI(総合)のリターンの源泉は、インカム収入によるインカム・リターンと時価総額の上昇(最終利回りの低下)によるキャピタル・リターンである。過去10年間のNOMURA-BPI(総合)の変化をインカム・リターンとキャピタル・リターンの要因に分解すると、その約7割をインカム・リターンが占めている(図表1の緑)。一方で、インカム・リターンはこの10年間で1.43%(年率)から0.78%(年率)に低下している。定期的な銘柄入れ替えにより新規に組み入れられる債券のクーポン水準が徐々に低下しているためである。例えば、日本証券業協会の売買参考統計値から固定利付債のみを抽出し、0.2%未満のクーポンを持つ債券の占める割合を銘柄数ベースで計算すると、2011年2月末時点は1%にも満たなかったが、2021年2月末時点には30%にまで拡大している。

先述したように、NOMURA-BPI(総合)には銘柄入れ替えがあり、残存1年未満になると構成銘柄から除外される。そのため、キャピタル・リターンを考察する上で特に重要になるのは、各債券のNOMURA-BPI(総合)に組み入れられる時点の最終利回りと除外される時点(=残存1年)の最終利回りの変化幅である。国内債券市場において、残存1年の最終利回りが低位で安定し、かつイールドカーブが右肩上がり(順イールド)であれば、イールドカーブの形状変化で一時的に負のキャピタル・リターンになることはあるものの、中長期的にキャピタル・リターンが得られると期待できる。ただし、最終利回りがクーポンの水準よりも低い銘柄の場合、時価評価において時間変化に対する分母の変化幅(割引率が1に近づくことによる時価総額の上昇幅)よりも分子の変化幅(時価総額からクーポンが剥落することによる低下幅)の方が大きくなる効果で、相対的にキャピタル・リターンが劣後したように見える点には留意する必要がある。

2016年のマイナス金利政策とイールドカーブコントロールの導入を受けて、残存1年の国債利回り低下を伴いつつイールドカーブが急激にフラットニングした。その後、残存1年の国債利回りはマイナス圏にあり、残存1年と残存10年の利回り格差が僅かな状態で推移するようになった。こうした状況では残存10年未満の債券については、マイナス金利のさらなる深堀りでもない限り、NOMURA-BPI(総合)から除外される残存1年までキャピタル・リターンはあまり期待できない。国内債券からキャピタル・リターンを獲得するには、残存1年と利回り格差のある残存10年超の銘柄を選択しなければならなくなった。

通常、債券投資ではインカム収入、最終利回りや順イールドは、プラスのリターンを継続的にもたらすため、金利変化による時価変動に対するバッファの役割を果たす。しかしながら、低金利環境の長期化でインカム・リターンが低下し、金融政策の導入に伴って最終利回りの低下やイールドカーブのフラットニングも生じたことで、これらのバッファの効果が弱まっており、金利変化による時価変動の影響を受けやすくなっている。

また、修正デュレーションは金利変化幅1%に対して債券時価が何%変化するかを示すリスク指標だが、NOMURA-BPI(総合)の修正デュレーションはこの10年間で6.7から9.2に長期化している(図表1)。つまり、この10年間で金利感応度が約1.37倍(=9.2÷6.7)になっており、金利リスクが増大していることを意味している。その要因として、最終利回りの低下、および、銘柄入れ替えに伴うクーポン水準の低下や償還期間の長期化が挙げられる。低金利環境の長期化によって、国内債券市場は時価変動に対するバッファの効果が弱まっているだけではなく、金利変化に対する時価変動の幅も大きくなっているのである。

先述したように、NOMURA-BPI(総合)には銘柄入れ替えがあり、残存1年未満になると構成銘柄から除外される。そのため、キャピタル・リターンを考察する上で特に重要になるのは、各債券のNOMURA-BPI(総合)に組み入れられる時点の最終利回りと除外される時点(=残存1年)の最終利回りの変化幅である。国内債券市場において、残存1年の最終利回りが低位で安定し、かつイールドカーブが右肩上がり(順イールド)であれば、イールドカーブの形状変化で一時的に負のキャピタル・リターンになることはあるものの、中長期的にキャピタル・リターンが得られると期待できる。ただし、最終利回りがクーポンの水準よりも低い銘柄の場合、時価評価において時間変化に対する分母の変化幅(割引率が1に近づくことによる時価総額の上昇幅)よりも分子の変化幅(時価総額からクーポンが剥落することによる低下幅)の方が大きくなる効果で、相対的にキャピタル・リターンが劣後したように見える点には留意する必要がある。

2016年のマイナス金利政策とイールドカーブコントロールの導入を受けて、残存1年の国債利回り低下を伴いつつイールドカーブが急激にフラットニングした。その後、残存1年の国債利回りはマイナス圏にあり、残存1年と残存10年の利回り格差が僅かな状態で推移するようになった。こうした状況では残存10年未満の債券については、マイナス金利のさらなる深堀りでもない限り、NOMURA-BPI(総合)から除外される残存1年までキャピタル・リターンはあまり期待できない。国内債券からキャピタル・リターンを獲得するには、残存1年と利回り格差のある残存10年超の銘柄を選択しなければならなくなった。

通常、債券投資ではインカム収入、最終利回りや順イールドは、プラスのリターンを継続的にもたらすため、金利変化による時価変動に対するバッファの役割を果たす。しかしながら、低金利環境の長期化でインカム・リターンが低下し、金融政策の導入に伴って最終利回りの低下やイールドカーブのフラットニングも生じたことで、これらのバッファの効果が弱まっており、金利変化による時価変動の影響を受けやすくなっている。

また、修正デュレーションは金利変化幅1%に対して債券時価が何%変化するかを示すリスク指標だが、NOMURA-BPI(総合)の修正デュレーションはこの10年間で6.7から9.2に長期化している(図表1)。つまり、この10年間で金利感応度が約1.37倍(=9.2÷6.7)になっており、金利リスクが増大していることを意味している。その要因として、最終利回りの低下、および、銘柄入れ替えに伴うクーポン水準の低下や償還期間の長期化が挙げられる。低金利環境の長期化によって、国内債券市場は時価変動に対するバッファの効果が弱まっているだけではなく、金利変化に対する時価変動の幅も大きくなっているのである。

(2021年04月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1848

経歴

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【NOMURA-BPI(総合)のリターン悪化の背景】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

NOMURA-BPI(総合)のリターン悪化の背景のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!