- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 日本経済 >

- 国際金融センター実現に向けた日本の取組み

国際金融センター実現に向けた日本の取組み

坂田 紘野

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

海外で資産運用業等に従事してきた事業者や人材を日本に呼び込むに当たっては、ビジネス環境の整備によって日本国内で事業を行いやすくすることが求められる。政府は、在留資格の緩和やコーポレートガバナンスの改革等の環境改善に取り組む。また、海外から事業者、人材を誘致するにあたっては、言語の壁が大きな課題の一つとなる。国際金融センターとしての機能強化を実現するためには、英語による金融行政の手続を可能とするようなサポートが必要となる。金融庁と財務省は、日本に新規参入する海外ファンドの諸手続きを一貫して英語で対応する「拠点開設サポートオフィス」を今年(2021年)1月に新設した。新規の海外運用会社等の登録・監督等を英語で実施することで、負担の軽減を図る。

また、誘致を目指す上では、生活面におけるサポートも重要となる。政府は、外国語対応可能な士業や医療・住居・インターナショナルスクール等に関する情報発信を強化する考えだ。日本における生活全般のワンストップサポートを実施する。

個人(家計)金融資産については、国際金融センター実現に向けた強みと課題を共に有している。強みとしては、日本は約1,900兆円と厚い個人金融資産を有する。個人金融資産の厚みは、豊かな市場の存在を意味するため、資産運用事業者や人材を誘致する際の大きな武器となる。菅首相は1月19日の施政方針演説において、「1,900兆円の個人金融資産といった大きな潜在性があり、」と日本の強みの1つとして挙げており、個人金融資産への期待を示している。

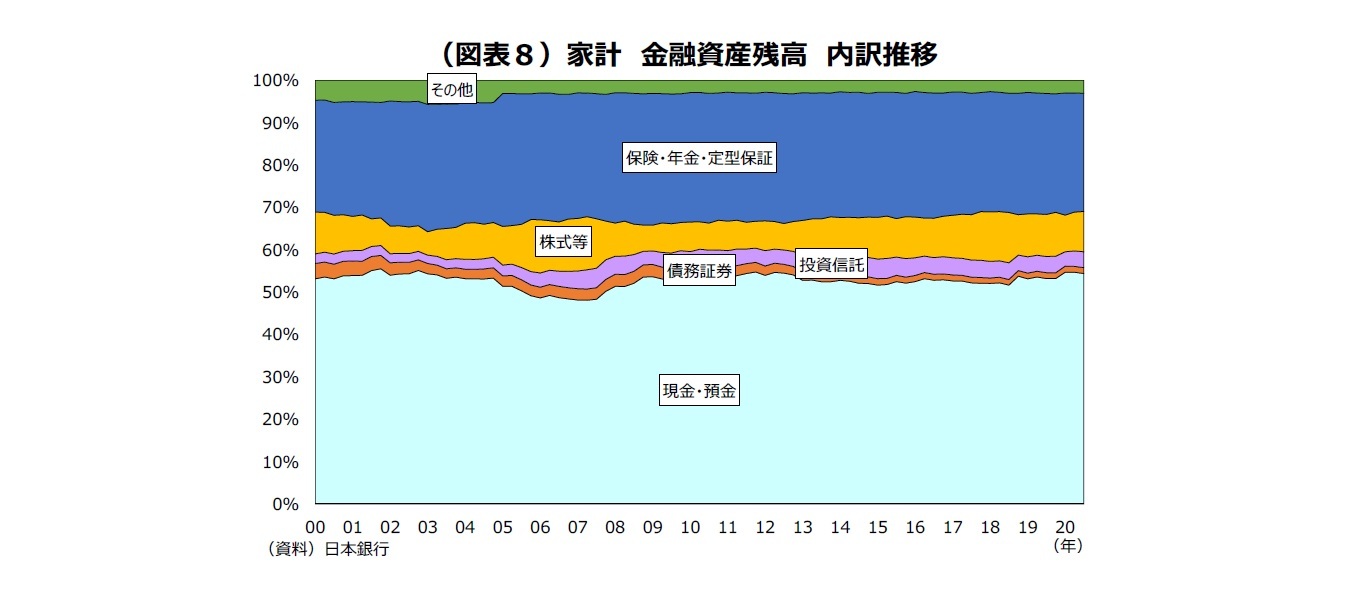

しかし、この約1,900兆円の日本の個人金融資産の内訳を見ると、過半数にあたる54%を現金・預金が占めている。個人金融資産の多くが貯蓄に回っている現状が見て取れる。米国、ユーロ圏の個人金融資産における現金・預金の割合が各々13.7%、34.9%であることを考慮すると、6日本の貯蓄割合は高いと言える。

さらに、長年の「貯蓄から投資(資産形成)へ」のスローガンにも関わらず、個人金融資産における現金・預金の占める割合はこの20年ほとんど変化していない(図表8)。これまで、政府は貯蓄から投資の流れをつくるため、税制優遇やNISA制度の創設等の施策を行ってきたが、十分な成果が挙げられたとは言い難い。

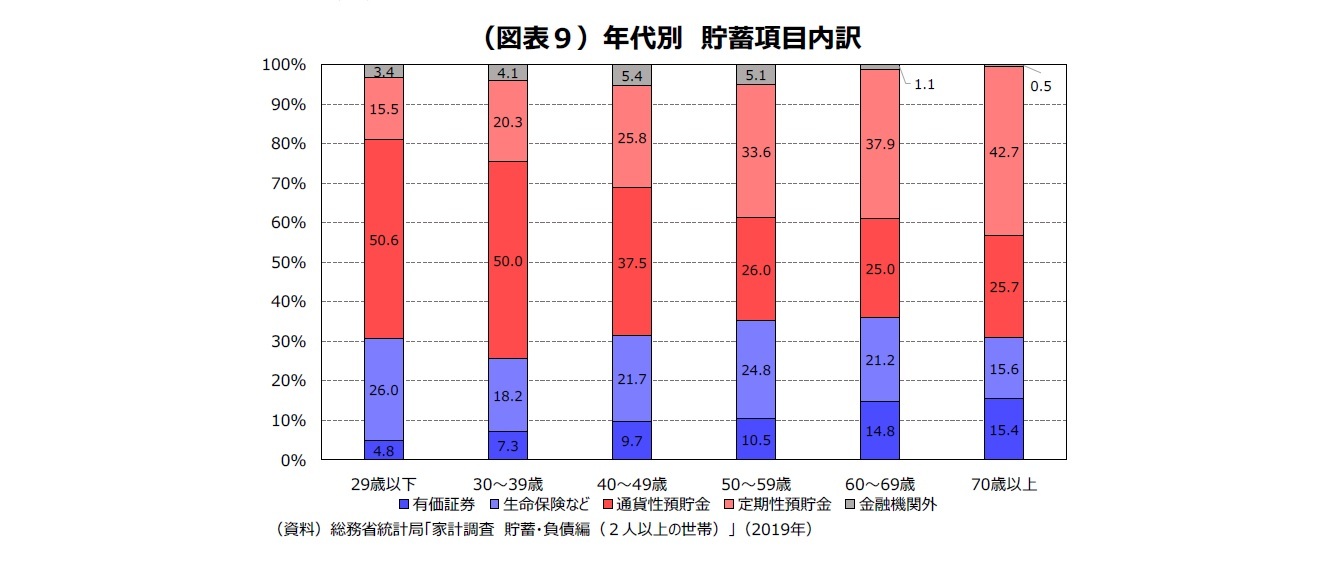

有価証券等のリスクマネーへの投資判断は最終的には個人に委ねられるべきものではあるが、投資判断を行う環境を整える意味でも、若年層をはじめとする層の金融リテラシー向上に向けた施策が求められているといえるのではないだろうか。

6 日本銀行「資金循環の日米欧比較」(2020年8月21日)

7 金融庁「国民のNISAの利用状況等に関するアンケート調査(2016年2月)」(株式会社インテージ委託)(平成28年10月21日)

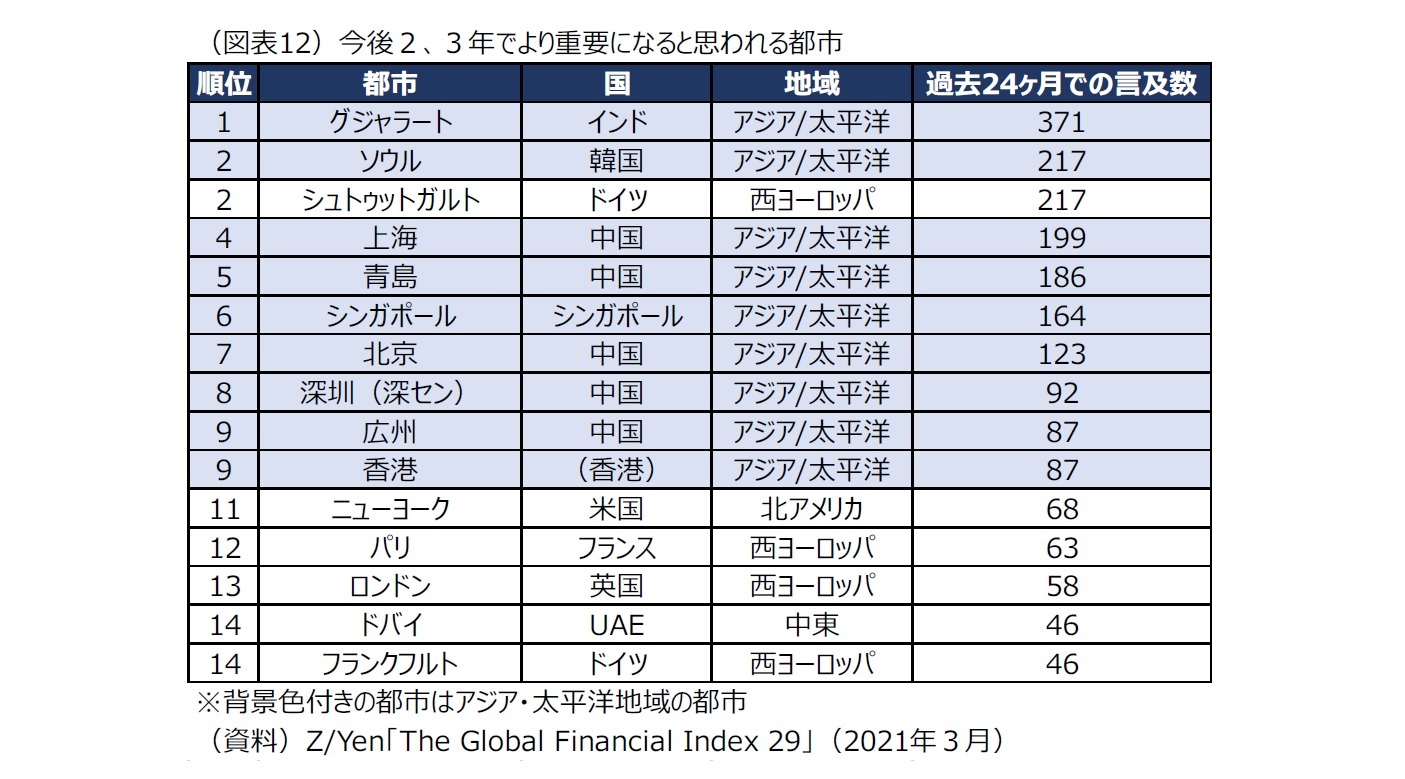

国際金融センターを目指すにあたり、資産運用業8やフィンテック産業の発展を掲げる都市は国際的に見ても多い。日本においても、東京が目指す4つの都市像の1つとして、「資産運用業とフィンテック産業の発展に焦点をあてた国際金融都市・東京」を示すように資産運用業やフィンテック産業は重視されている。東京は金融業の活性化に向け、市場に参加するプレーヤーの育成を重視している9。

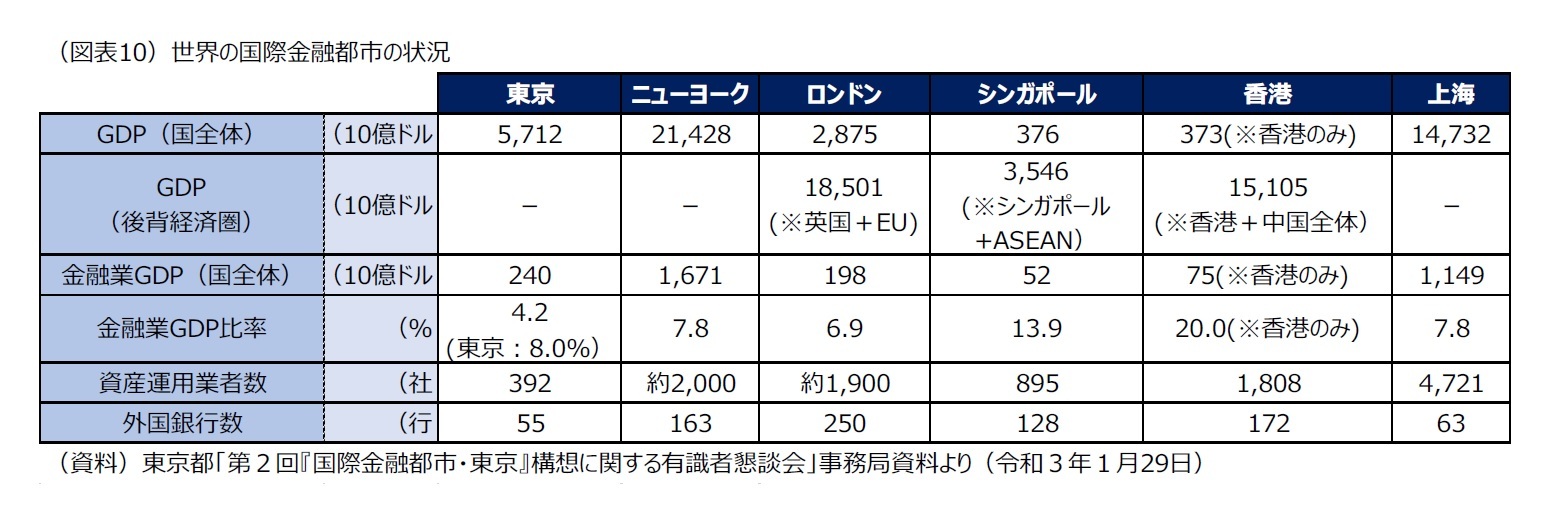

資産運用業の発展のために政府が重視するのは海外の資産運用事業者や人材の誘致・育成だ。現状では資産運用業者数や外国銀行数といった指標において、東京は他国の国際金融センターを競う都市に劣後してしまっている(図表10)。2017年の「『国際金融都市・東京』構想」(東京都)は、この状況を指摘した上で、金融機関にとっての東京の魅力低下と、それに伴う都民、国民の資産形成への悪影響を懸念していた。日本株を含むアジア株の運用拠点が東京から香港・シンガポールに移される傾向にあり、人材が流出しているとの指摘はかねてよりなされていた10。上に挙げた税制改革等の規制改革やビジネス、生活環境の機能強化や、東京証券取引所の市場区分再編等(2020年4月開始)の金融資本市場の魅力向上によって資産運用事業者や人材の日本への誘致を図る。大阪や福岡といった都市も海外の資産有用事業者の誘致や育成を目指している。各都市が競い合い、魅力向上に努めることで、国内の資産運用業の活性化につながることを期待したい。

東京都は2017年に公表した「国際金融都市・東京」構想において、(1)都民が自らの持つ金融資産を有効に活用するために、金融サービスに革新をもたらす先進分野であるフィンテックの成長は不可欠、(2)IoT、AI、フィンテックといった先進分野に対し積極的にリスクマネーが供給され、産業が活性化されることが東京の成長戦略の中核となる、という視点から国際金融センター実現に際してのフィンテック産業促進の必要性を示している。

上述のZ/Yenグループもまた、フィンテックに注目しており、GCFI調査の中で同産業への規制をホットトピックに挙げ、フィンテック産業を促進する競争環境を有する都市はどこか、アンケートの結果をランキング形式で公表している。結果の上位には、ニューヨーク、北京を始めとする、米国や中国の都市が多く並ぶ。

なお、GFCIのアンケート調査からZ/Yenグループは、フィンテック産業の競争環境を生み出すために重要な要素として、「金融へのアクセス」「優れた人材の利用可能性の高さ」「ICTインフラ」「イノベーションを促進するエコシステムや産業集積」等を挙げる。

海外においても、フィンテック産業の誘致・育成に向けた取組みが実施されている。例えば、英国は、2018年3月に「フィンテック・セクター戦略」を発表した。規制緩和や優秀な人材の確保、インキュベーター11との提携など、企業のニーズに応えた支援を実施する。政府のコミットを強化し、新たなビジネス機会の創出につなげることも目的とする。シンガポールでは、2020年8月に中央銀行に相当するシンガポール通貨金融庁が金融機関のフィンテック関連のプロジェクト導入や人材育成に3年間で約192億円を投じると発表した。また、世界最大級のフィンテックイベント「シンガポール・フィンテック・フェスティバル」を2016年より毎年開催している。また、中国は2020年に上海の自由貿易試験区において、金融機関とハイテク企業によるフィンテック企業設立を支援し、人口知能(AI)などの金融分野への応用や人材育成を後押しすると発表した。

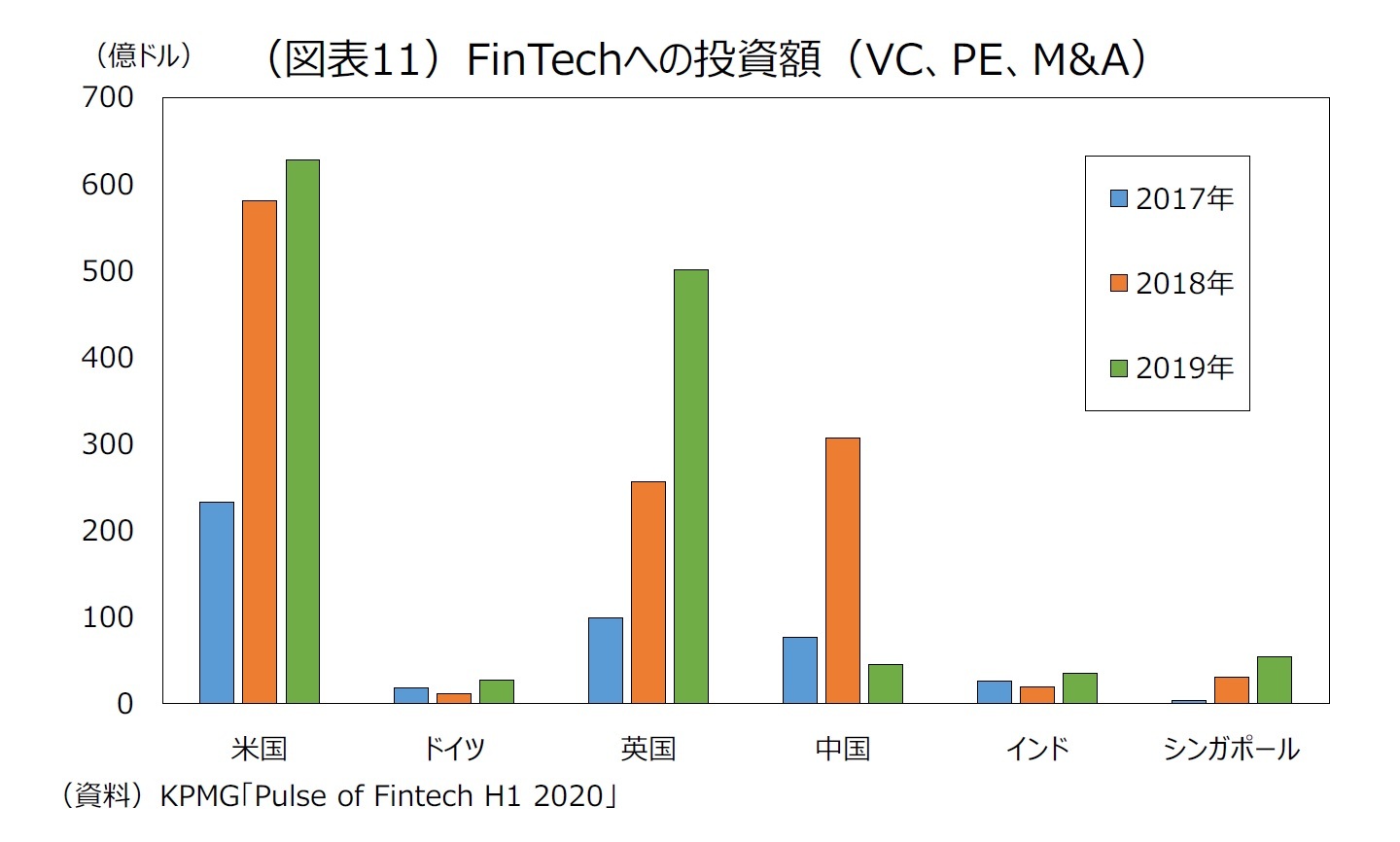

日本においても、(1)イノベーションハブの設置12、(2)規制サンドボックス制度13、等の施策が実施されている。(1)については、2018年7月に金融庁内に設置された「FinTech Innovation Hub」等が代表的だ。(2)については、2018年6月より、生産性向上特別措置法に基づく「規制のサンドボックス制度」が創設された。この制度はフィンテック産業のみに限定された制度ではないものの、金融庁からも、現在(21年2月)のところ3件が認定されている。CB insightsによると、株式出資によるフィンテック産業への日本の合計投資額は、2017年の1.6億ドルから2019年には4.1億ドルに増加した。一方で、KPMGによると、ベンチャーキャピタル(VC)、プライベート・エクイティ(PE)、合併買収(M&A)による世界全体のフィンテックへの投資総額は、2017年の約544億ドルから2019年には約1,357億ドルへと大きく増加している14。国別に確認しても、ほとんどすべての国において増加傾向が見られる。なお、2018年の中国の急伸はアント・ファイナンシャルによる大規模資金調達の影響が大きい(図表11)。

8 内閣府「国民の命と暮らしを守る安心と希望のための総合経済対策」(令和2年12月)においては、「投資運用業、投資助言・代理業、第二種金融商品取引業、新設する特例により参入が認められる主として海外の資金を運用する海外事業者に該当する事業者」と定義される。本稿においても同様。

9 他の3つの都市像は、「アジアの金融ハブ」「人材、資金、情報、技術の集積」「社会的課題の解決に貢献」(東京都「『国際金融都市・東京』構想」(平成29年11月))

10 日本証券業協会 東京国際金融センターの推進に関する懇談会「東京国際金融センターの推進に関する懇談会報告書」(2015年9月9日)

11 準備段階または設立間もないベンチャー企業(シード期)の支援を主な対象に、資金援助に加え、オフィススペースの提供や経営ノウハウのアドバイス等も実施し、ソフト・ハード両面からの支援を行う

12 監督機関による企業等の規制や法的課題等の把握をサポートするための専用窓口

13 参加者や期間を限定した上で、企業等が新事業・新技術の実証実験を実施可能とする制度。規制改革のために必要なデータを適切に収集することを大きな目的とする

14 KPMG「Pulse of Fintech H1 2020」(2020.9)

5――「ラストチャンス」をものにするにはステークホルダーの協力体制が重要

一方で、各都市の国際金融センター構想の目的は明確だ。いずれの都市も、金融業の誘致による都市の活性化が、住民にとっての利益となると主張する。小池都知事が「金融系の企業や人材を誘致するラストチャンスだというふうに考えておりまして、(後略)」16と記者会見で発言したように、激化する国勢金融センター争いへの危機感は強い。「ラストチャンス」ならば一層、国や自治体を始めとする各ステークホルダーが、各都市において現状の正確な認識を行った上で、目指す国際金融センター像を共有化していく必要があると考える。そもそも、「ロンドン、ニューヨークに並ぶ世界に冠たる国際金融都市の実現」を目指す東京と、大阪(東京とは異なる個性・機能を持つエッジの効いた国際金融都市を目指す)、福岡(地域経済のより一層の活性化、生産性の向上、国際化などを期待)の目指す国際金融都市像は必ずしも一致しない。ただ国内で競うばかりではなく、日本全体で金融業を発展させていくには各都市がどのような機能を有していくことが最適なのか、いわばすみ分けの議論が、諸外国との国際金融センターをめぐる争いの中では必要なのではないだろうか。その上で、ステークホルダーが協働して、国際金融センター実現に取り組むことが求められるだろう。

15 金融庁HP「世界に開かれた国際金融センターの実現について」(令和2年2月)

16 東京都HP「知事記者会見」(令和2年10月16日)

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年03月23日「基礎研レポート」)

このレポートの関連カテゴリ

坂田 紘野

坂田 紘野のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2024/03/14 | 「中間層」について考える | 坂田 紘野 | 研究員の眼 |

| 2024/01/11 | 少子化問題に影を落とす若年層の経済状況 | 坂田 紘野 | 基礎研マンスリー |

| 2023/12/21 | 家計金融資産の日米比較~なぜ日本は現金・預金が多いのか~ | 坂田 紘野 | 研究員の眼 |

| 2023/11/02 | 少子化問題に影を落とす若年層の経済状況 | 坂田 紘野 | 基礎研レター |

新着記事

-

2025年11月07日

フィリピンGDP(25年7-9月期)~民間消費の鈍化で4.0%成長に減速、電子部品輸出は堅調 -

2025年11月07日

次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 -

2025年11月07日

個人年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年11月07日

中国の貿易統計(25年10月)~輸出、輸入とも悪化。対米輸出は減少が続く -

2025年11月07日

英国金融政策(11月MPC公表)-2会合連続の据え置きで利下げペースは鈍化

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【国際金融センター実現に向けた日本の取組み】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

国際金融センター実現に向けた日本の取組みのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!