- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 日本経済 >

- 家計金融資産の日米比較~なぜ日本は現金・預金が多いのか~

コラム

2023年12月21日

文字サイズ

- 小

- 中

- 大

1――「貯蓄から投資へ」

2,000兆円の家計金融資産を開放し、持続的成長に貢献する「資産運用立国」の実現を目指す、との方針が、2023年6月に閣議決定された「経済財政運営と改革の基本方針2023」(骨太方針2023)において示された。足もとでは、NISA(少額投資非課税制度)の抜本的拡充等を盛り込んだ「資産所得倍増プラン」の策定(2022年11月)や資産運用業とアセットオーナーシップの改革等を図る「資産運用立国実現プラン」の公表(2023年12月)等、具体的な取組が推進されている。

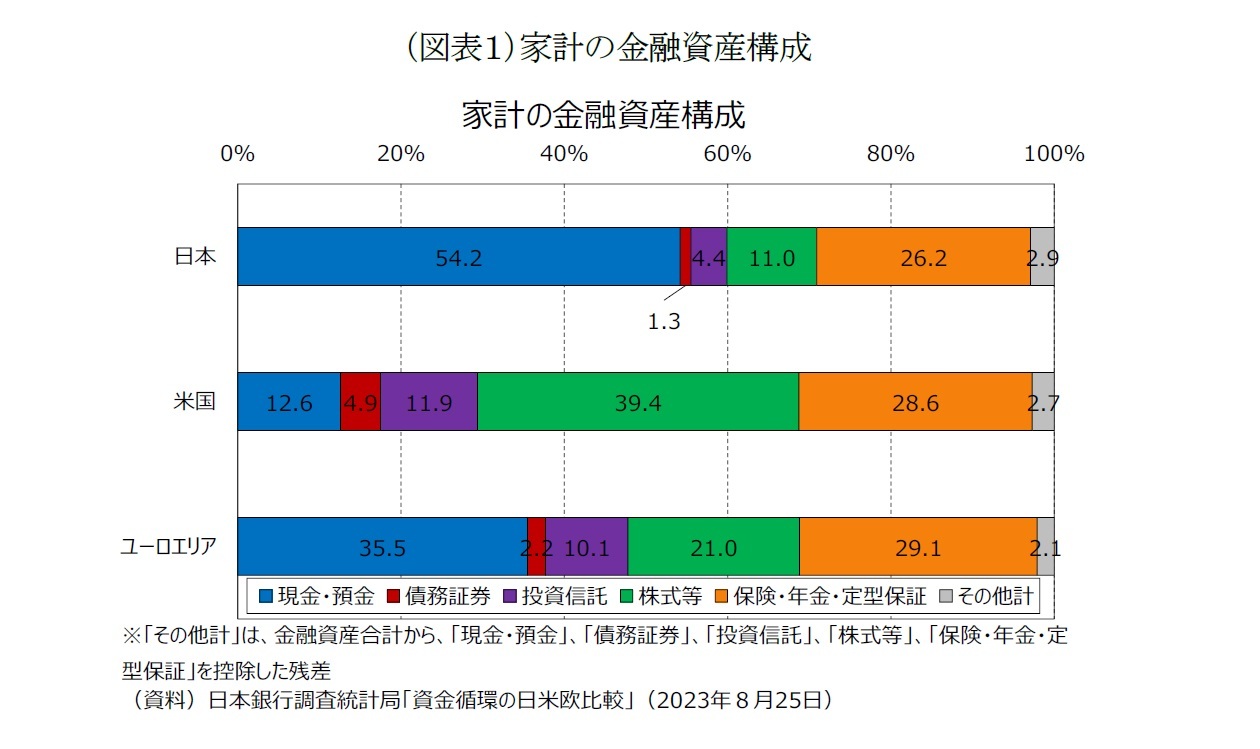

これらの取組を通した政府の目標の1つが、家計が保有する金融資産を「貯蓄から投資へ」とシフトさせることだ。しかし、現在のところ、日本の家計においては、現金・預金がその過半数を占めている。欧米と比較しても、日本の家計金融資産は現金・預金の構成割合が大きい(図表1)。言い換えると、日本では、株式や投資信託等のリスク性資産への投資が欧米よりも広がっていない状況にある。以下では、この違いがどこから生じているのかについて確認する。

これらの取組を通した政府の目標の1つが、家計が保有する金融資産を「貯蓄から投資へ」とシフトさせることだ。しかし、現在のところ、日本の家計においては、現金・預金がその過半数を占めている。欧米と比較しても、日本の家計金融資産は現金・預金の構成割合が大きい(図表1)。言い換えると、日本では、株式や投資信託等のリスク性資産への投資が欧米よりも広がっていない状況にある。以下では、この違いがどこから生じているのかについて確認する。

2――日米の年齢階級別家計金融資産の比較

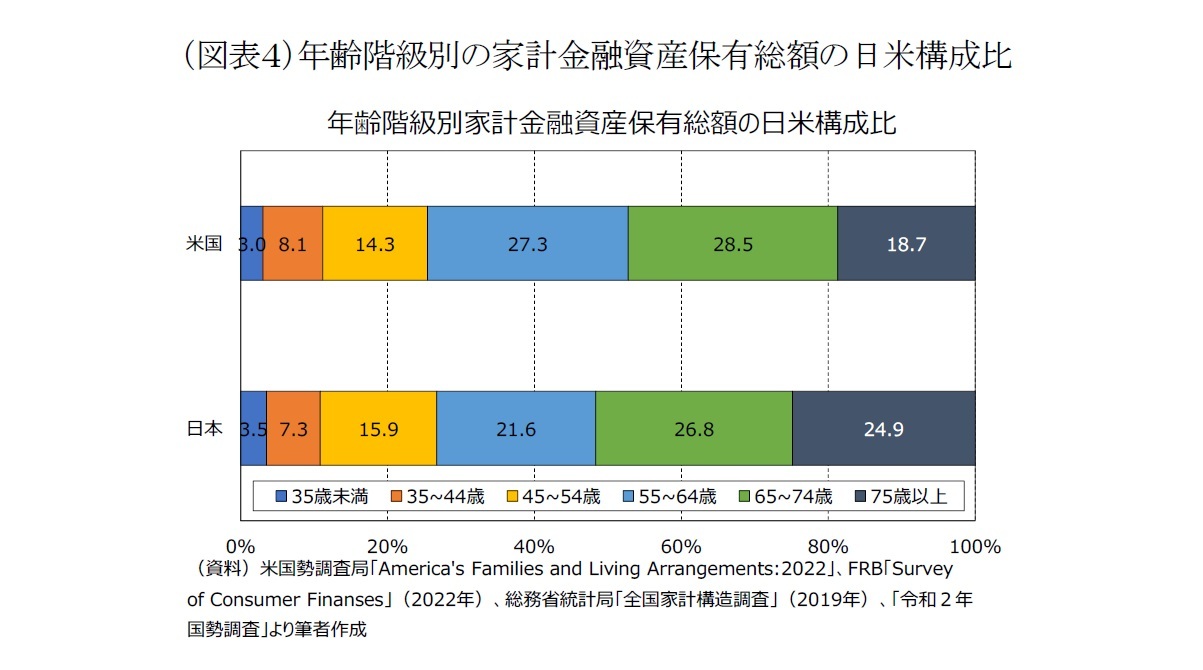

日本における「貯蓄から投資へ」をめぐる議論においては、家計金融資産が高齢者に偏在しているとの指摘がしばしば取り上げられる。例えば、「老後2,000万円問題」が注目を集めた金融庁の報告書1では、金融資産の保有状況については各人により様々であるとしつつも、「全体的な傾向として、若年層よりもシニア層の方が全体に占める金融資産の保有割合が高く、この傾向は今後も続く見込みである」と示された。

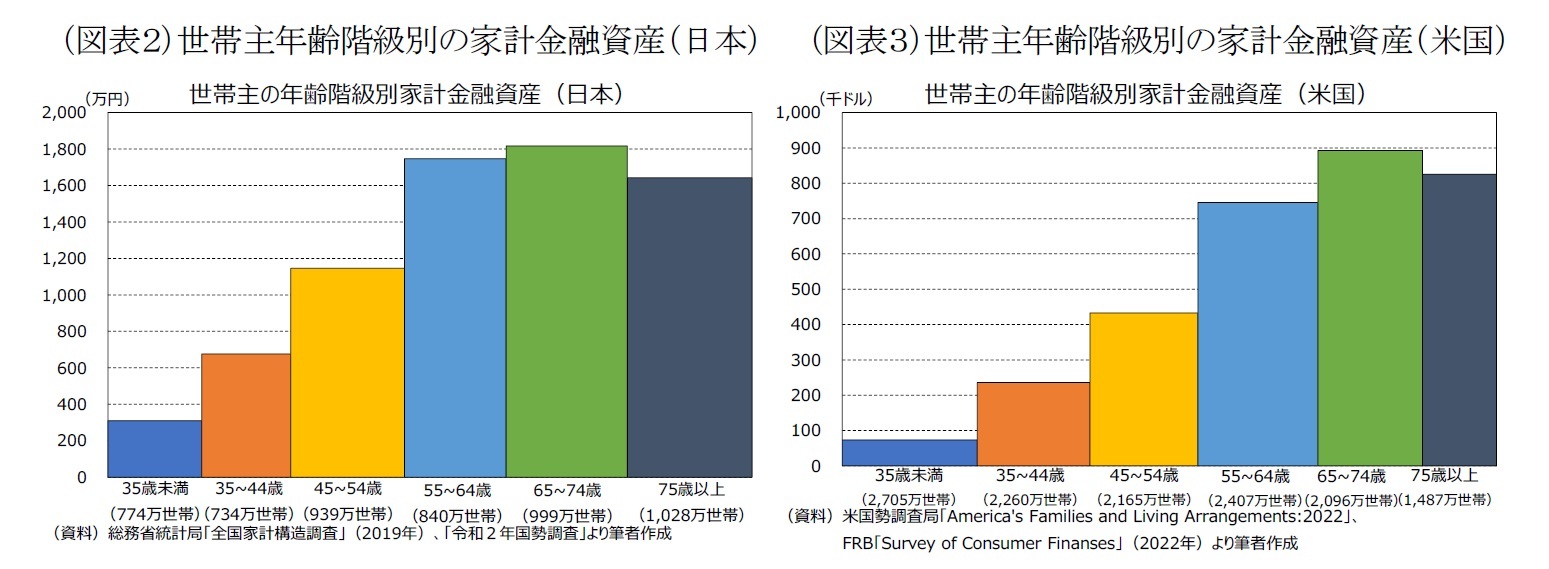

実際、総務省統計局による「全国家計構造調査」(2019年)から世帯主の年齢階級別の金融資産残高を確認すると、世帯主の年齢が65~74歳の世帯の平均金融資産残高が約1,818万円であるのに対し、35歳未満の世帯では約310万円となっている。その他の年代を比較しても、高齢者世帯主世帯の金融世帯残高の平均は若者世帯主世帯よりも多いことが確認できる。

加えて、超高齢社会である日本では高齢者世帯の数も多い。そのため、単純計算すると、高齢者世帯が保有する家計金融資産の総額は若者世帯の保有総額よりも多くなる(図表2)。図表に用いたデータの年次が異なること(全国家計構造調査:2019年、国勢調査:2020年)には注意が必要であるものの、家計金融資産が高齢者世帯に集中している状況は、実態と大きくは相違していないと思われる。

また、一般に、金融資産と人的資本2のポートフォリオの考え方では、若者は給与所得等で将来の安定した収入が比較的期待できることから資産運用で一定のリスクを取りやすく、高齢になるほどリスクを取りにくくなるとされる。この考えに従えば、高齢者に偏在する日本の家計金融資産はとりわけ安全性の高い現金・預金の構成割合が高くなるのが道理であり、図表1では、この傾向が顕著に認められる。

だが、このような高齢者への家計金融資産の偏在は、家計がリスク性資産を多く保有している米国においても変わらない。米国における中央銀行に相当する米連邦準備理事会(FRB)によるアンケート調査等から米国の平均家計金融資産を世帯主の年齢階級別に示すと、日本と同様、高齢者世帯が金融資産の多くを保有していることが確認できる(図表3)。

実際、総務省統計局による「全国家計構造調査」(2019年)から世帯主の年齢階級別の金融資産残高を確認すると、世帯主の年齢が65~74歳の世帯の平均金融資産残高が約1,818万円であるのに対し、35歳未満の世帯では約310万円となっている。その他の年代を比較しても、高齢者世帯主世帯の金融世帯残高の平均は若者世帯主世帯よりも多いことが確認できる。

加えて、超高齢社会である日本では高齢者世帯の数も多い。そのため、単純計算すると、高齢者世帯が保有する家計金融資産の総額は若者世帯の保有総額よりも多くなる(図表2)。図表に用いたデータの年次が異なること(全国家計構造調査:2019年、国勢調査:2020年)には注意が必要であるものの、家計金融資産が高齢者世帯に集中している状況は、実態と大きくは相違していないと思われる。

また、一般に、金融資産と人的資本2のポートフォリオの考え方では、若者は給与所得等で将来の安定した収入が比較的期待できることから資産運用で一定のリスクを取りやすく、高齢になるほどリスクを取りにくくなるとされる。この考えに従えば、高齢者に偏在する日本の家計金融資産はとりわけ安全性の高い現金・預金の構成割合が高くなるのが道理であり、図表1では、この傾向が顕著に認められる。

だが、このような高齢者への家計金融資産の偏在は、家計がリスク性資産を多く保有している米国においても変わらない。米国における中央銀行に相当する米連邦準備理事会(FRB)によるアンケート調査等から米国の平均家計金融資産を世帯主の年齢階級別に示すと、日本と同様、高齢者世帯が金融資産の多くを保有していることが確認できる(図表3)。

1 金融庁金融審議会市場ワーキング・グループ報告書「高齢社会における資産形成・管理」(令和元年6月3日)

2 ある人が将来働くことで得られるであろう収入の現在価値

3――日本は若者もリスク回避的、米国は高齢者もリスク選好的

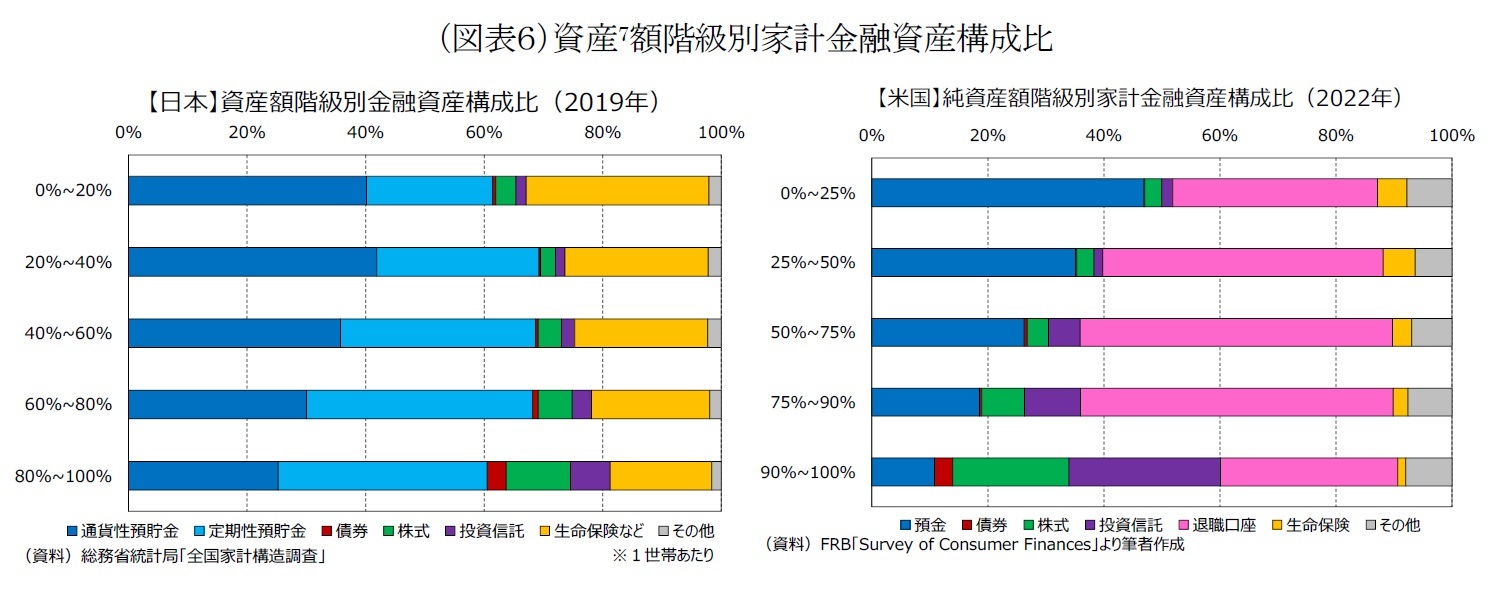

なぜ、米国では、年代を問わず家計金融資産に占めるリスク性資産の割合が大きい(リスク選好的である)のだろうか。あるいは、なぜ日本の家計は家計がリスク性資産をあまり保有していない(リスク回避的である)のだろうか。

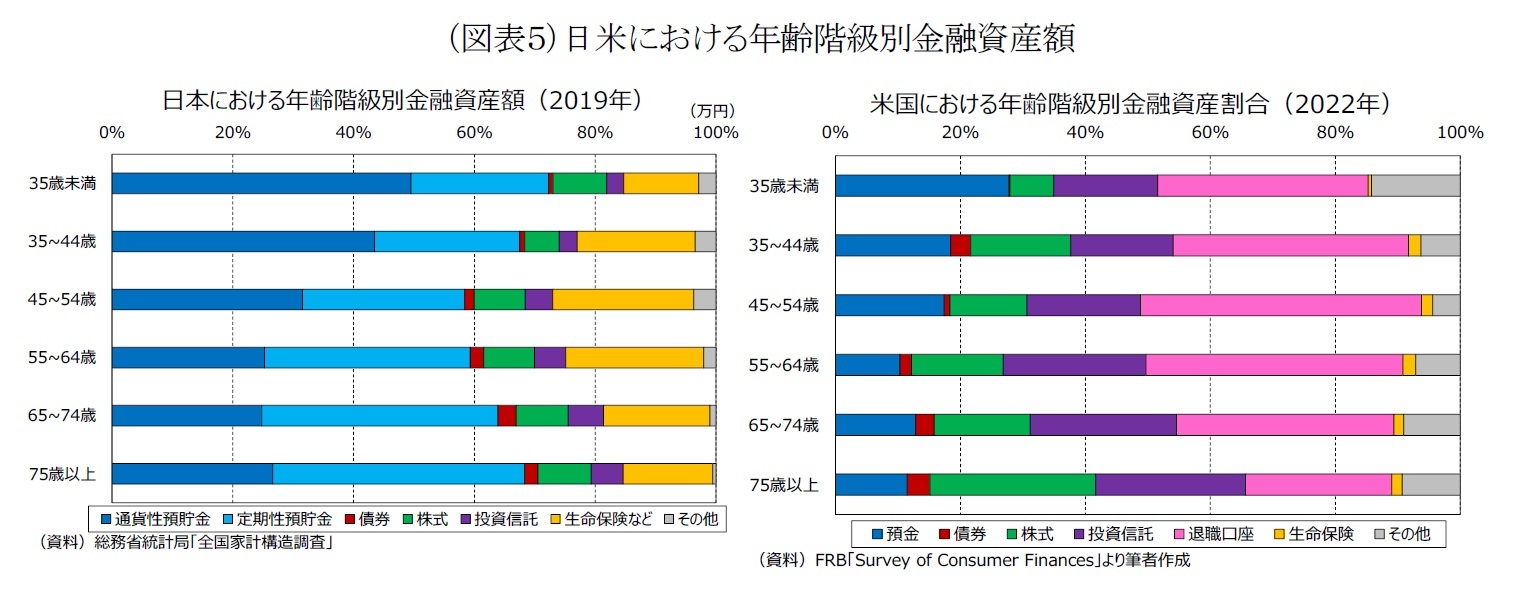

その理由の1つとして考えられるのが、米国において国民の老後資産形成の手段として広く活用されている、個人退職勘定(IRA)3や企業型の確定拠出年金(401(k)プラン4など)等の存在だ。確かに、日本においても確定拠出年金は普及しつつある。しかし、日本の企業型確定拠出年金の運用資産に占める投資信託の割合が58%に留まるのに対し、米国の401(k)プランの運用資産に占めるミューチュアル・ファンド(投資信託に相当)の割合は84%に達する。5401(k)プランにおいては、加入者の運用指図がなかった場合の「デフォルト・オプション」からMMF6や保険会社の元本確保型商品を除外しており、加入者をリスク性資産保有に誘導するような仕組みとなっている。そのような確定拠出型年金の仕組みは、それ以外の資産における投資の呼び水ともなっているのではないだろうか。なお、IRAや401(k)等は、図表5の米国の金融資産割合における「退職口座」の項目に含まれており、一定の割合を占めていることが確認できる。

3 個人が金融機関等に開設した積立制度に拠出する、確定拠出型の個人年金制度。税制優遇措置が得られることもあり、米国で普及している。

4 企業単位で設立される、税制優遇のある確定拠出型年金。401(k)の名称は、米国の「内閣歳入法第401条k項」に準拠して税制適格要件を取得する企業年金であることに由来する。従業員別に個人で口座をもち、口座ごとに拠出・運用・給付が管理される点に特徴がある。

5 金融庁「資産運用業高度化プログレスレポート2023」より

6 マネー・マーケット・ファンド(Money Market Fund)の略称。政府短期証券や格付けの高い企業などが発行したコマーシャルペーパー(CP)などを投資対象として組み入れる、主に短期資産で運用する投資信託の一種。

その理由の1つとして考えられるのが、米国において国民の老後資産形成の手段として広く活用されている、個人退職勘定(IRA)3や企業型の確定拠出年金(401(k)プラン4など)等の存在だ。確かに、日本においても確定拠出年金は普及しつつある。しかし、日本の企業型確定拠出年金の運用資産に占める投資信託の割合が58%に留まるのに対し、米国の401(k)プランの運用資産に占めるミューチュアル・ファンド(投資信託に相当)の割合は84%に達する。5401(k)プランにおいては、加入者の運用指図がなかった場合の「デフォルト・オプション」からMMF6や保険会社の元本確保型商品を除外しており、加入者をリスク性資産保有に誘導するような仕組みとなっている。そのような確定拠出型年金の仕組みは、それ以外の資産における投資の呼び水ともなっているのではないだろうか。なお、IRAや401(k)等は、図表5の米国の金融資産割合における「退職口座」の項目に含まれており、一定の割合を占めていることが確認できる。

3 個人が金融機関等に開設した積立制度に拠出する、確定拠出型の個人年金制度。税制優遇措置が得られることもあり、米国で普及している。

4 企業単位で設立される、税制優遇のある確定拠出型年金。401(k)の名称は、米国の「内閣歳入法第401条k項」に準拠して税制適格要件を取得する企業年金であることに由来する。従業員別に個人で口座をもち、口座ごとに拠出・運用・給付が管理される点に特徴がある。

5 金融庁「資産運用業高度化プログレスレポート2023」より

6 マネー・マーケット・ファンド(Money Market Fund)の略称。政府短期証券や格付けの高い企業などが発行したコマーシャルペーパー(CP)などを投資対象として組み入れる、主に短期資産で運用する投資信託の一種。

4――おわりに

それでも、家計の資産形成に向けた政府の取組の意義は否定されるものではないのではないか。その点に関連して、2024年1月より開始される新NISAは、国民がリスク性資産を一定程度保有することを推進するような制度と言える。新NISAは、米国のIRAや401(k)プラン等と同様、国民の老後資産形成の手段として投資信託等の保有に際し広く活用されることに留まらず、更なる投資の呼び水ともなり、日本における「貯蓄から投資へ」の流れを一層実現することに資するのだろうか。今後の動向が注目される。

7 米国は純資産額階級別

7 米国は純資産額階級別

5――[補足]家計金融資産は2,000兆円か

本稿を読まれた方の中には、図表2から日本における家計金融資産額を推計すると約700兆円にしかならないことに気付いた方がいらっしゃるかもしれない。一方で、冒頭でも示したように、日本の家計金融資産は約2,000兆円である、という認識は人口に膾炙していると思われる。この大きな金額の乖離はなぜ生じているのだろうか。

日本の家計金融資産は約2,000兆円である、という数字の出所は、日本銀行の公表する資金循環統計だ。足もとでは家計金融資産は増加傾向にあり、本稿執筆中の12月20日に公表された2023年第3四半期の資金循環統計(速報)によると、9月末時点の家計の金融資産は過去最高の2,121兆円となった。

さて、日本銀行のホームページ8によれば、資金循環統計における家計の金融資産の推計にあたっては、預金や生命保険受給権、年金保険受給権等金融機関の財務諸表等の係数が主に用いられている。そのため、日本銀行が「家計部門の金融資産残高の値は比較的精度が高いと考えられ」るように、かなり正確に家計金融資産を捉えている推計であると思われる。

一方で、同ホームページには、資金循環統計の定義上、(1)通常個人が必ずしも金融資産とは認識しない金融商品9、(2)個人事業主(個人企業)の事業性資金、なども家計金融資産に含まれており、割引いて考えた方がよい点があるのも事実、であるとも示されている。

これに対し、本稿で主に用いた全国家計構造調査は標本調査であり、全国の世帯から選定された世帯を対象とした、いわゆるアンケート調査だ。そのため、サンプリングの都合上、一定程度誤差が生じることは避けられないだろう。しかしその一方で、アンケート調査であることから、資金循環統計とは異なり、通常家計が金融資産と認識しているような資産が計上されることも想定される。

つまるところ、金額の乖離はそれぞれの数字を算出する際の根拠が異なる点に原因があり、どちらかが間違っているという類のものではないと思われる。しかし、同じ家計金融資産額を推計することを試みているにもかかわらず、非常に大きな乖離が生じていることは事実だ。1つの統計を鵜呑みにせず、様々な切り口から、データを精査することが重要であると考えられる。

8 日本銀行「資金循環統計のFAQ」https://www.boj.or.jp/statistics/outline/exp/faqsj.htm(2023年12月19日確認)

9 企業年金・国民年金基金等に関する年金受給権、預け金(ゴルフ場預託金等)、未収・未払金(預貯金の経過利子等)など

日本の家計金融資産は約2,000兆円である、という数字の出所は、日本銀行の公表する資金循環統計だ。足もとでは家計金融資産は増加傾向にあり、本稿執筆中の12月20日に公表された2023年第3四半期の資金循環統計(速報)によると、9月末時点の家計の金融資産は過去最高の2,121兆円となった。

さて、日本銀行のホームページ8によれば、資金循環統計における家計の金融資産の推計にあたっては、預金や生命保険受給権、年金保険受給権等金融機関の財務諸表等の係数が主に用いられている。そのため、日本銀行が「家計部門の金融資産残高の値は比較的精度が高いと考えられ」るように、かなり正確に家計金融資産を捉えている推計であると思われる。

一方で、同ホームページには、資金循環統計の定義上、(1)通常個人が必ずしも金融資産とは認識しない金融商品9、(2)個人事業主(個人企業)の事業性資金、なども家計金融資産に含まれており、割引いて考えた方がよい点があるのも事実、であるとも示されている。

これに対し、本稿で主に用いた全国家計構造調査は標本調査であり、全国の世帯から選定された世帯を対象とした、いわゆるアンケート調査だ。そのため、サンプリングの都合上、一定程度誤差が生じることは避けられないだろう。しかしその一方で、アンケート調査であることから、資金循環統計とは異なり、通常家計が金融資産と認識しているような資産が計上されることも想定される。

つまるところ、金額の乖離はそれぞれの数字を算出する際の根拠が異なる点に原因があり、どちらかが間違っているという類のものではないと思われる。しかし、同じ家計金融資産額を推計することを試みているにもかかわらず、非常に大きな乖離が生じていることは事実だ。1つの統計を鵜呑みにせず、様々な切り口から、データを精査することが重要であると考えられる。

8 日本銀行「資金循環統計のFAQ」https://www.boj.or.jp/statistics/outline/exp/faqsj.htm(2023年12月19日確認)

9 企業年金・国民年金基金等に関する年金受給権、預け金(ゴルフ場預託金等)、未収・未払金(預貯金の経過利子等)など

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年12月21日「研究員の眼」)

坂田 紘野

坂田 紘野のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2024/03/14 | 「中間層」について考える | 坂田 紘野 | 研究員の眼 |

| 2024/01/11 | 少子化問題に影を落とす若年層の経済状況 | 坂田 紘野 | 基礎研マンスリー |

| 2023/12/21 | 家計金融資産の日米比較~なぜ日本は現金・預金が多いのか~ | 坂田 紘野 | 研究員の眼 |

| 2023/11/02 | 少子化問題に影を落とす若年層の経済状況 | 坂田 紘野 | 基礎研レター |

新着記事

-

2025年11月18日

ロシアの物価状況(25年10月)-サービスインフレ鈍化で10月も低下が継続 -

2025年11月18日

パワーカップル世帯の動向(3)住まいと資産~首都圏6割、金融資産4,000万円以上が35% -

2025年11月18日

今週のレポート・コラムまとめ【11/11-11/17発行分】 -

2025年11月17日

タイGDP(25年7-9月期)~外需の鈍化と観光の伸び悩みで景気減速 -

2025年11月17日

【令和時代の2人の姿】入籍月の変化にみる「イマドキの選択」とは

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【家計金融資産の日米比較~なぜ日本は現金・預金が多いのか~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

家計金融資産の日米比較~なぜ日本は現金・預金が多いのか~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!