- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(3月調査)予測~大企業製造業の業況判断DIは11ポイント上昇の1と予想、非製造業との格差が鮮明に

2021年03月17日

文字サイズ

- 小

- 中

- 大

3月短観予測:製造業は外需・巣ごもりが追い風に、非製造業は緊急事態宣言が逆風に

(大企業製造業の景況感は3期連続の改善へ)

4月1日に公表される日銀短観3月調査では、中国経済回復等に伴う輸出の増加や巣ごもり需要の拡大などを受けて、注目度の高い大企業製造業の業況判断DIが1と前回12月調査から11ポイント上昇し、前回調査に続いて景況感の大幅な回復が示されると予想する。一方、緊急事態宣言の再発令を受けて、大企業非製造業の業況判断DIは▲6と前回調査から1ポイント低下すると見込んでいる(図表1)。この場合、製造業のDIが新型コロナ拡大前(2019年12月調査の0)の水準を回復するのに対し、非製造業は依然としてコロナ前(同20)を大幅に下回ることになる。景況感の動向に関して、製造業と非製造業の格差が鮮明になりそうだ。

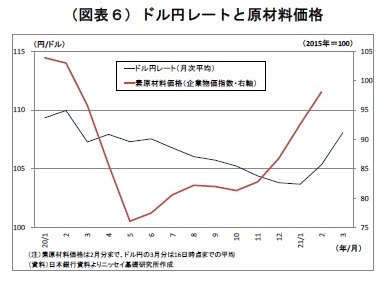

前回12月調査1では、輸出の回復や政府による需要喚起策「Go To キャンペーン」拡充などを受けて、製造業・非製造業ともに、景況感の明確な改善が確認されていた(図表2・3)。

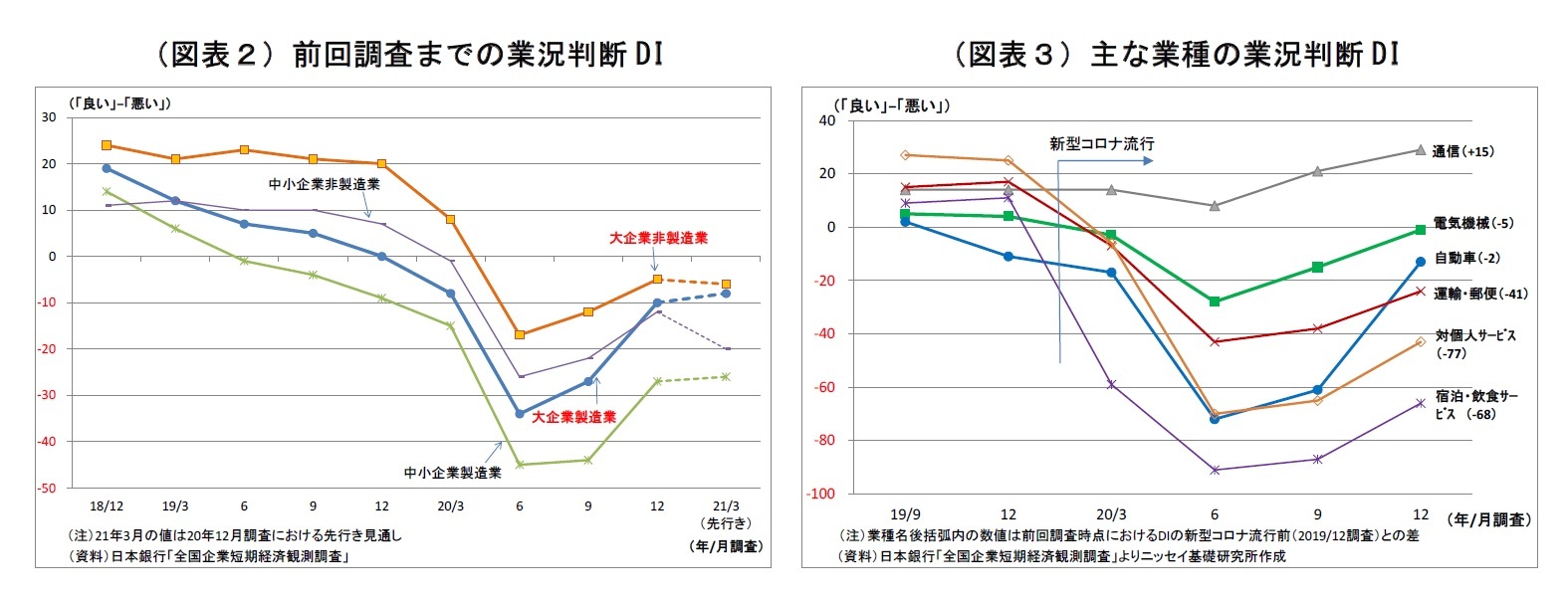

前回調査以降も中国をはじめ海外経済が回復傾向にあり、輸出の増加が続く一方、国内では新型コロナの感染拡大に伴って、「Go To トラベル」が全国で一斉停止されたうえ、11都府県を対象とする緊急事態宣言再発令に伴って飲食店の時短要請が出されたことで、飲食・宿泊等の対面サービス需要が再び落ち込むこととなった(図表4)。1月下旬以降は新型コロナの感染が縮小に向かったうえ、3月初めには6府県で緊急事態宣言が解除されたことで人出はやや回復したが、依然として低い水準が続いている。

実際、今月公表された2月分の景気ウォッチャー調査(いわゆる街角景気)では、現状判断(水準)DI2が4カ月ぶりに改善したが、DIの水準は昨年秋のレベルを下回っている(図表5)。

4月1日に公表される日銀短観3月調査では、中国経済回復等に伴う輸出の増加や巣ごもり需要の拡大などを受けて、注目度の高い大企業製造業の業況判断DIが1と前回12月調査から11ポイント上昇し、前回調査に続いて景況感の大幅な回復が示されると予想する。一方、緊急事態宣言の再発令を受けて、大企業非製造業の業況判断DIは▲6と前回調査から1ポイント低下すると見込んでいる(図表1)。この場合、製造業のDIが新型コロナ拡大前(2019年12月調査の0)の水準を回復するのに対し、非製造業は依然としてコロナ前(同20)を大幅に下回ることになる。景況感の動向に関して、製造業と非製造業の格差が鮮明になりそうだ。

前回12月調査1では、輸出の回復や政府による需要喚起策「Go To キャンペーン」拡充などを受けて、製造業・非製造業ともに、景況感の明確な改善が確認されていた(図表2・3)。

前回調査以降も中国をはじめ海外経済が回復傾向にあり、輸出の増加が続く一方、国内では新型コロナの感染拡大に伴って、「Go To トラベル」が全国で一斉停止されたうえ、11都府県を対象とする緊急事態宣言再発令に伴って飲食店の時短要請が出されたことで、飲食・宿泊等の対面サービス需要が再び落ち込むこととなった(図表4)。1月下旬以降は新型コロナの感染が縮小に向かったうえ、3月初めには6府県で緊急事態宣言が解除されたことで人出はやや回復したが、依然として低い水準が続いている。

実際、今月公表された2月分の景気ウォッチャー調査(いわゆる街角景気)では、現状判断(水準)DI2が4カ月ぶりに改善したが、DIの水準は昨年秋のレベルを下回っている(図表5)。

今回、大企業製造業では、景気回復が続く中国向けをはじめとする輸出の増加や、耐久財などでの巣ごもり需要の拡大、円高の是正等を受けて、前回に続いて景況感が大幅に改善すると予想される(表紙図表1)。ただし、世界的な半導体不足による自動車の一部減産が景況感の重荷になりそうだ。

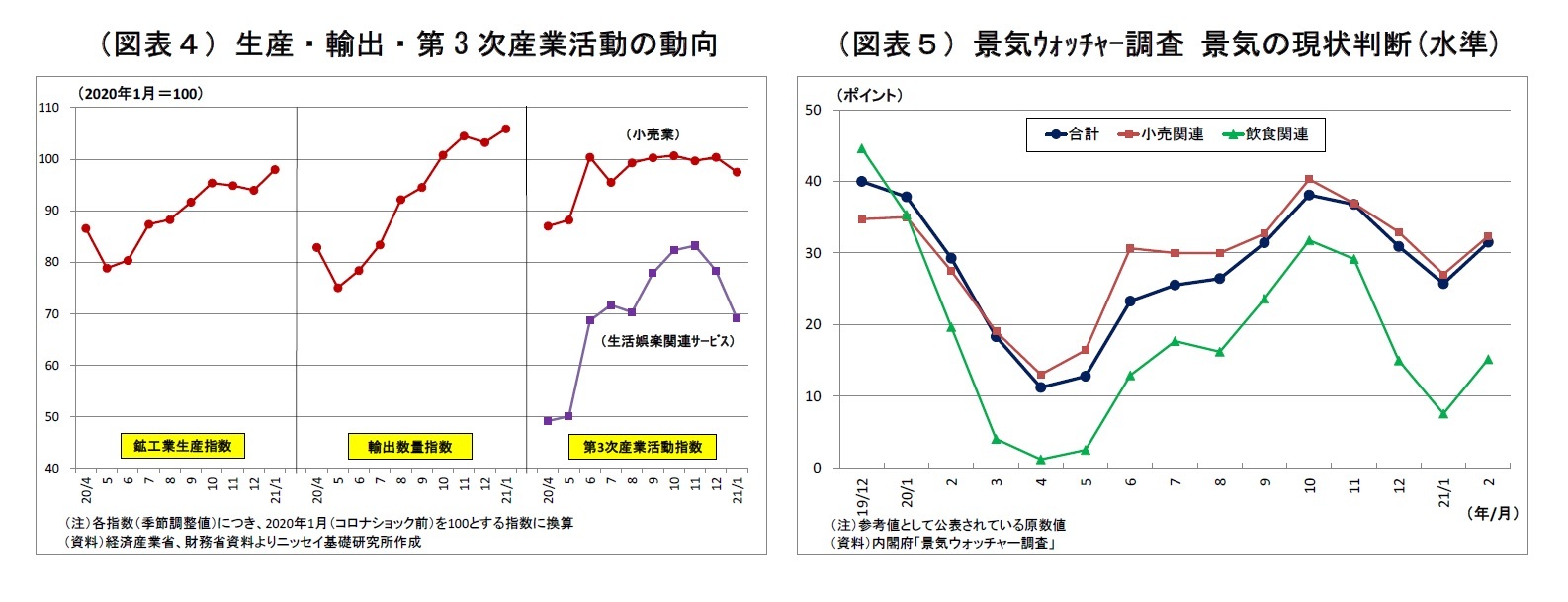

今回、大企業製造業では、景気回復が続く中国向けをはじめとする輸出の増加や、耐久財などでの巣ごもり需要の拡大、円高の是正等を受けて、前回に続いて景況感が大幅に改善すると予想される(表紙図表1)。ただし、世界的な半導体不足による自動車の一部減産が景況感の重荷になりそうだ。非製造業では、「Go To トラベル」の停止や緊急事態宣言の再発令に伴う対面サービス需要の落ち込みを受けて、景況感が弱含むと予想。資源価格上昇に伴うコスト増加圧力も重荷になる。業種別では、社会のオンライン化という追い風を受ける通信や情報サービスが支えになるものの、宿泊・飲食サービス、対個人サービス(娯楽など)、運輸・郵便といった対面サービス業における悪化の影響がやや上回ると見ている。

中小企業の業況判断D.I.は、製造業が前回から9ポイント上昇の▲18、非製造業が3ポイント低下の▲15と予想(表紙図表1)。大企業同様、製造業の景況感改善が続く一方で、非製造業の景況感は悪化に転じると見込んでいる。

先行きの景況感については、総じて改善が示されると予想している(表紙図表1)。国内外で新型コロナワクチンの接種が進み、経済活動が回復に向かうことが期待されているためだ。また、国内では、緊急事態宣言全面解除後の需要回復に対する期待もある。ただし、国内外で感染力が強いとされるコロナ変異株の流行が拡大していることが景況感の改善を抑制するだろう。

なお、中小企業非製造業はもともと先行きを慎重に見る傾向が強いだけに、今回も小幅な悪化が示されると見ている。

1 前回12月調査の基準日は11月27日、今回3月調査の基準日は3月12日

2 景気ウォッチャー調査におけるDIは通常3カ月前と比べた景気の方向感を示す指数を指すが、ここでは参考値として公表されている水準指数を使用している。

(今年度設備投資計画はさらに下方修正へ)

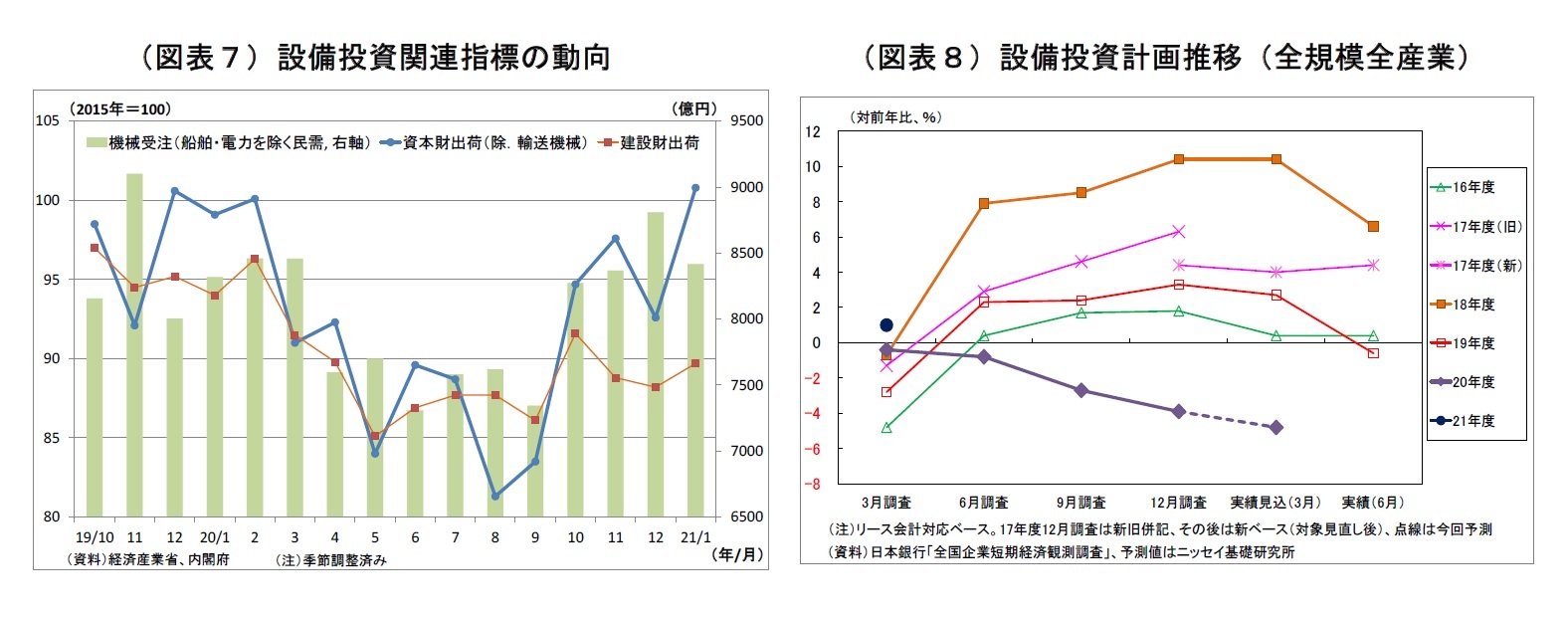

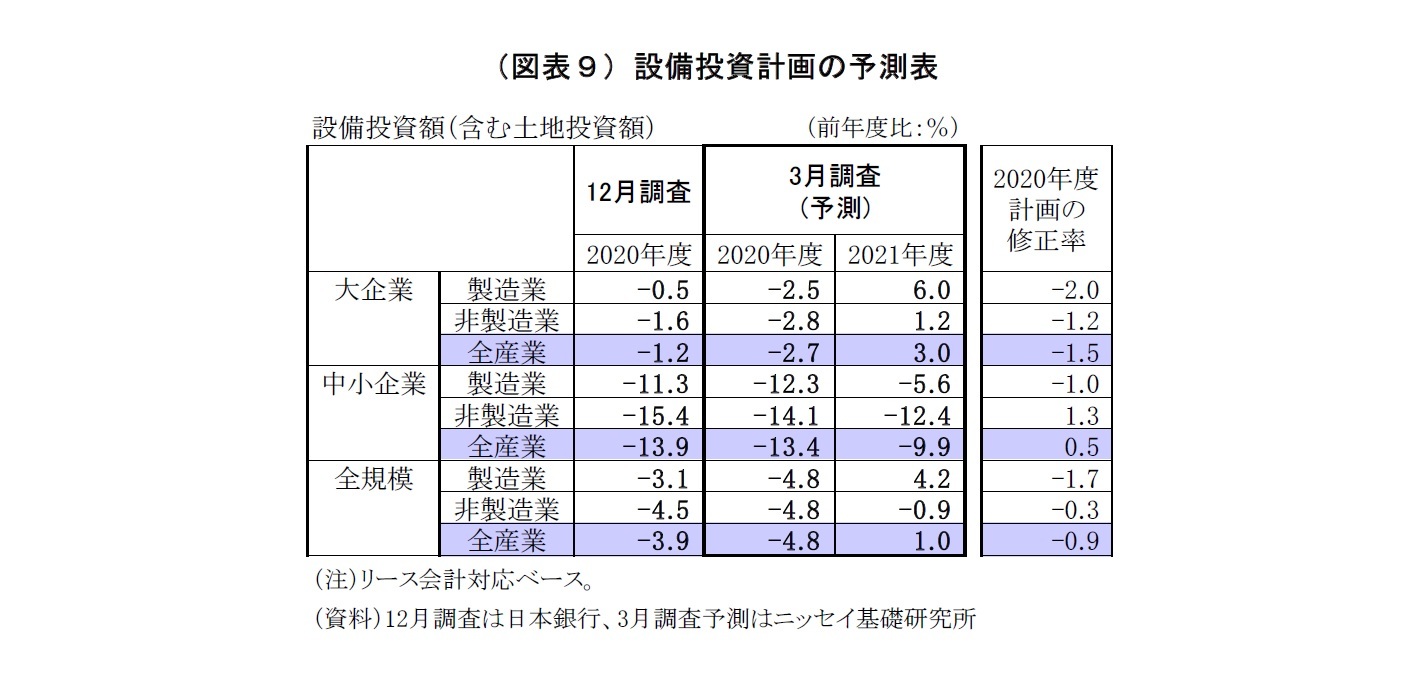

2020年度の設備投資計画(全規模全産業)は、前年度比4.8%減(前回調査時点では同3.9%減)へ下方修正されると予想している(図表8・9)。

例年3月調査(実績見込み)では、中小企業で計画が具体化してくることによって上方修正される反面、大企業で下方修正が入ることで、全体としてはわずかな修正に留まる傾向がある。

昨年終盤以降、設備投資関連指標は持ち直しが確認できるものの、年度前半の落ち込みを補うほどの力強さはない。既往の収益悪化に伴って投資余力が低下しているほか、緊急事態宣言の再発令に伴う経済活動の落ち込みも投資の逆風になったと考えられる。従って、前回調査に続いて設備投資計画が下方修正されると予想している。

また、今回から新たに調査・公表される2021年度の設備投資計画(全規模全産業)は、2020年度見込み比で1.0%増になると予想。例年3月調査の段階では翌年度計画がまだ固まっていないことから前年割れとなる傾向があるが、今回は2020年度に計画されていた投資の一部が一旦先送りされることで、前年比プラスの伸びが示されると見ている。

ただし、この場合でも、あくまでも先送り分の計上に過ぎず、投資意欲が大幅に改善しているわけではない点には留意が必要になる。また、来年度に投資が実行されるかどうかもコロナの収束動向次第の面が強く、不透明感が否めない。

2020年度の設備投資計画(全規模全産業)は、前年度比4.8%減(前回調査時点では同3.9%減)へ下方修正されると予想している(図表8・9)。

例年3月調査(実績見込み)では、中小企業で計画が具体化してくることによって上方修正される反面、大企業で下方修正が入ることで、全体としてはわずかな修正に留まる傾向がある。

昨年終盤以降、設備投資関連指標は持ち直しが確認できるものの、年度前半の落ち込みを補うほどの力強さはない。既往の収益悪化に伴って投資余力が低下しているほか、緊急事態宣言の再発令に伴う経済活動の落ち込みも投資の逆風になったと考えられる。従って、前回調査に続いて設備投資計画が下方修正されると予想している。

また、今回から新たに調査・公表される2021年度の設備投資計画(全規模全産業)は、2020年度見込み比で1.0%増になると予想。例年3月調査の段階では翌年度計画がまだ固まっていないことから前年割れとなる傾向があるが、今回は2020年度に計画されていた投資の一部が一旦先送りされることで、前年比プラスの伸びが示されると見ている。

ただし、この場合でも、あくまでも先送り分の計上に過ぎず、投資意欲が大幅に改善しているわけではない点には留意が必要になる。また、来年度に投資が実行されるかどうかもコロナの収束動向次第の面が強く、不透明感が否めない。

(注目ポイント:雇用人員判断・資金繰り判断、新年度計画など)

今回の短観では、景況感の方向性のバラツキが鮮明になりそうだが、とりわけ緊急事態宣言再発令の悪影響を大きく受けている対面サービス業(宿泊・飲食サービス、対個人サービス、運輸・郵便)の景況感の落ち込み度が注目される。

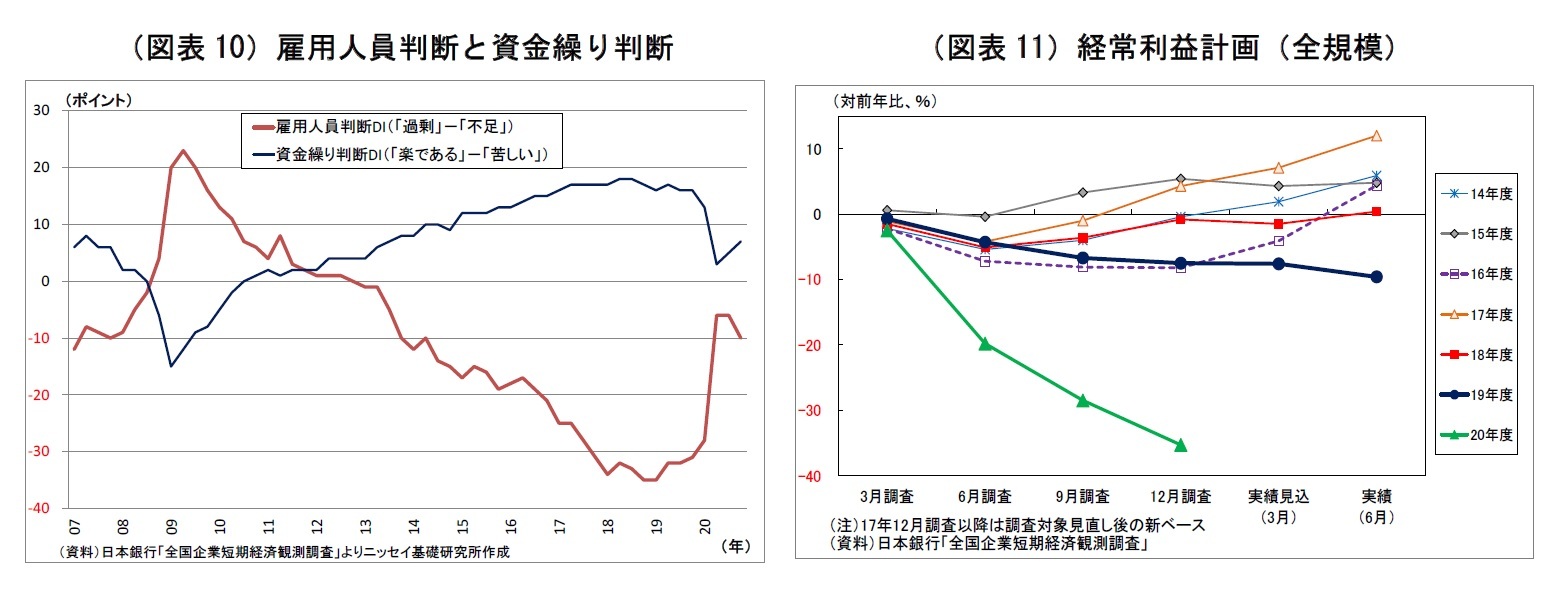

また、今後の雇用環境や倒産動向を図るうえで、雇用人員判断DIと資金繰り判断DIの動向も注目される(図表10)。コロナ禍が長引いているうえ緊急事態宣言が再発令されるなど、対面サービス業を中心に逆風が強まったなかで、企業の間で人手余剰感が台頭していないか、資金繰り懸念が高まる兆しが出ていないかがポイントになる。

さらに、今回から新たに調査・公表される2021年度の事業計画も注目される。今年度は収益が大きく落ち込み、設備投資も減少する見込みだが、来年度に企業がどれだけの回復を見込んでいるのかが明らかになる。

今回の短観では、景況感の方向性のバラツキが鮮明になりそうだが、とりわけ緊急事態宣言再発令の悪影響を大きく受けている対面サービス業(宿泊・飲食サービス、対個人サービス、運輸・郵便)の景況感の落ち込み度が注目される。

また、今後の雇用環境や倒産動向を図るうえで、雇用人員判断DIと資金繰り判断DIの動向も注目される(図表10)。コロナ禍が長引いているうえ緊急事態宣言が再発令されるなど、対面サービス業を中心に逆風が強まったなかで、企業の間で人手余剰感が台頭していないか、資金繰り懸念が高まる兆しが出ていないかがポイントになる。

さらに、今回から新たに調査・公表される2021年度の事業計画も注目される。今年度は収益が大きく落ち込み、設備投資も減少する見込みだが、来年度に企業がどれだけの回復を見込んでいるのかが明らかになる。

(日銀金融政策への影響)

今回の短観では、好調な製造業と不振な非製造業という格差が鮮明になることが見込まれるため、全体としての評価が難しい面があるものの、当面の日銀金融政策に与える影響は限定的になりそうだ。

今後は国内でも緊急事態宣言の全面解除やワクチンの接種拡大によって、コロナ感染抑制に伴う経済活動の回復が期待される。また、日銀は短観の公表に先立って今週末にかけて開催する金融政策決定会合において金融緩和の副作用対策を強化し、緩和策の(小幅な)修正を図ると見込まれるためだ。

従って、しばらくは今週末に行われる政策修正の影響を注視しながら、金融政策を維持し続けると見込まれる。

今回の短観では、好調な製造業と不振な非製造業という格差が鮮明になることが見込まれるため、全体としての評価が難しい面があるものの、当面の日銀金融政策に与える影響は限定的になりそうだ。

今後は国内でも緊急事態宣言の全面解除やワクチンの接種拡大によって、コロナ感染抑制に伴う経済活動の回復が期待される。また、日銀は短観の公表に先立って今週末にかけて開催する金融政策決定会合において金融緩和の副作用対策を強化し、緩和策の(小幅な)修正を図ると見込まれるためだ。

従って、しばらくは今週末に行われる政策修正の影響を注視しながら、金融政策を維持し続けると見込まれる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年03月17日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(3月調査)予測~大企業製造業の業況判断DIは11ポイント上昇の1と予想、非製造業との格差が鮮明に】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(3月調査)予測~大企業製造業の業況判断DIは11ポイント上昇の1と予想、非製造業との格差が鮮明にのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!