- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(3)-助言内容(技術的準備金、自己資本、SCR等)-

EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(3)-助言内容(技術的準備金、自己資本、SCR等)-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

今回のレポートでは、EIOPAの意見書の中の助言内容のうち、「技術的準備金」、「自己資本」、「SCR(ソルベンシー資本要件)」及び「MCR(最低資本要件)」について報告する。

2―EIOPAの意見書からの助言―技術的準備金

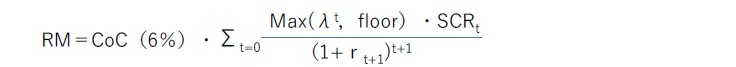

リスクの時間依存性を説明し、それによって金利変動に対するマージンの感応度を低下させるために、技術的準備金のリスクマージンの計算の変更が提案されている。この変更により、特に長期負債のリスクマージンの額が減少する。

EIOPAは長い間、リスクマージンが目的に適合していることを強く主張してきたが、今日の意見では、業界の意見を踏まえた変更提案を行っている。これまで議論の的となってきた資本コスト法の採用や資本コスト率の6%の固定については維持されているが、新しい方式では、ABI(英国保険会社協会)によって最初に提案された「テーパーリングアプローチ」2を使用することで、リスクマージンの規模とボラティリティを削減することとしている。

2 Addressing the Size and Volatility of the Solvency II Risk Margin Using a Tapering Approach

(1)契約の境界

EIOPAは、委任規則第18条(3)の第3パラグラフを次のように修正することを勧告している。

「ただし、契約の被保険者に関連する債務の個別のリスク評価が契約の開始時に行われて、会社が保険料又は給付を修正する前に査定を繰り返す権利を有しない生命保険債務の場合、 保険及び再保険会社は、保険料がポイント(c)の目的のためのリスクを完全に反映しているかどうかを契約レベルで評価する権利のみを考慮するものとする。」

EIOPAは、委任規則第260条(4)を次のように置き換えることを勧告している。

「損失を出す契約は、同種のリスクグループ内の利益を生み出す契約と相殺されるべきである。損失を出す同種のリスクグループは、利益を生み出す同種のリスクグループに対しても相殺されるべきである。」

EIOPAは、委任規則第1条に次の定義を追加することを勧告している。

「ファンドのサービス及び管理のための将来の手数料における期待利益は、インデックスリンクとユニットリンク保険に対して、指令2009/138/ECの第77条に従って算出されたリスクマージンのない技術的準備金と、将来受け取ることが見込まれるファンドのサービス及び管理のための将来の手数料は、保険契約者が保険契約を中止する契約上の権利に関係なく、保険事故が発生した以外のいかなる理由でも受け取られないことを前提としたリスクマージンのない技術的準備金との差異を意味している。」

(2)将来の経営行動

EIOPAは、委任規則第1条に次の定義を含めることを勧告している。

「「将来の経営行動」とは、保険又は再保険会社の管理、経営又は監督機関が特定の将来の状況下で実行することを想定する可能性のある措置を意味する。」

(3)費用

EIOPAは、委任規則第31条(4)を次のように修正することを勧告している。

「経費は、新契約の引受けに関する会社の管理、経営又は監督機関の決定を考慮して予測されるものとする。」

EIOPAは、委任規則第31条(1)の第2パラグラフを次のように修正することを勧告している。

「ポイント(a)から(d)で言及されている費用は、保険及び再保険義務のサービスで発生する諸経費を考慮に入れるものとする。」

これは、長期負債を持つ会社のリスクマージンの規模とボラティリティを削減することを目的としており、長期負債が多ければ多いほど、より多くの削減が行われるようになる。

3―EIOPAの意見書からの助言―自己資本

rT1(制限付Tier1)の制限の計算基準に関して、EIOPAはそれを変更しないように勧告している。

T2 (Tier2)+ T3(Tier3)の制限の変更の可能性に関して、EIOPAは、より低い階層に対する50%制限を削除しないように勧告している。

EIOPAは、EPIFP(将来保険料の期待利益)のTier1への帰属を変更しないことを勧告している。EIOPAは、レベル3でのEPIFPの取扱い、特に契約境界や費用など、EPIFPを導出するための主要な前提のいくつかに対処するガイドラインに関する作業を継続する、としている。

4―EIOPAの意見書からの助言―SCR(ソルベンシー資本要件)の標準式

EIOPAは、金利リスクサブモジュールの較正を強化するために2018年に提供された助言を確認している。現在の較正はリスクを過小評価しており、過去数年間に経験したような急激な金利低下の可能性とマイナスの金利の存在を考慮していない、としている。

EIOPAは、2019年10月の協議で概説された「相対的シフトアプローチ」3で計算を修正することを提案している。また、EIOPAは、ストレスがどの程度マイナスになるのかについての制限を導入するように強く要請されていたことを受けて、2020年3月にテストされたダウンシナリオに対して▲1.25%の制限を導入している。

この変更により、保有する必要のあるリスク資本が大幅に増加することになる。

そこで、EIOPAは、この変更を5年間で段階的に導入することとしている。

なお、内部モデルを適用している保険会社は影響を受けないが、それらの大多数は、既に数年前からマイナス金利に対してストレスを与えている。

具体的には、以下の通りとなっている。

5.1.EIOPAは、金利リスクに関する委任規則で提供されている現在のショックは、ソルベンシーII指令の第101条(3)の要件を満たしていないことを引き続き信じている。従って、EIOPAは、金利リスクの委任規則で計算される資本要件の方法を変更することを強く勧告している。

5.2 EIOPAは、相対シフトアプローチを使用して標準式で金利リスクをモデル化することを勧告している。そのパラメータは、満期の関数によって異なる。

5.3与えられた通貨の増加した期間構造は、次のようになる。

rtup(m)=rt(m)・(1+smup(θm))+bmup

ここで、𝑟𝑡(𝑚)は対応する通貨でのリスクフリーレートを示し、mは満期を示し、𝑏𝑚𝑢𝑝と𝑠𝑚𝑢𝑝は較正された満期依存の上方ショック要素である。シフトベクトル𝜃については、分析の背景文書のセクション5.1を参照のこと。

5.4与えられた通貨の減少した期間構造は、次のようになる。

rtdown(m)=rt(m)・(1-smdown(θm))+bmdown

ここで、𝑟𝑡(𝑚)は対応する通貨でのリスクフリーレートを示し、mは満期を示し、𝑏𝑚downと𝑠𝑚downは較正された満期依存の下方ショック要素である。

5.5 EIOPAは、増加及び減少した期間構造のパラメータは、ユーロ期間構造の補外の開始点を考慮に入れるべきであると勧告している。

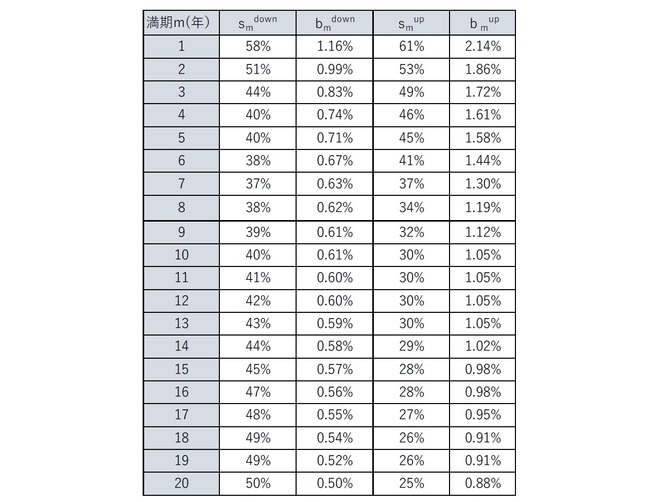

5.6 1年から20年の満期の場合、ショック要素は、次のようになる。

5.7満期が1年未満の場合、𝑠𝑚𝑢𝑝と𝑏𝑚𝑢𝑝の値はそれぞれ61%と2.14%に等しくなる。満期が1年未満の場合、𝑠𝑚𝑑𝑜𝑤𝑛と𝑏𝑚𝑑𝑜𝑤𝑛の値はそれぞれ58%と1.16%に等しくなる。

5.8 20~90年の満期の場合、𝑠𝑚𝑢𝑝の値は線形補間される。90年以上の満期の場合、𝑠𝑚𝑢𝑝の値は20%になる。20~60年の満期の場合、𝑏𝑚𝑢𝑝の値は線形補間される。60年以上の満期の場合、𝑏𝑚𝑢𝑝の値は0%になる。

5.9 20~90年の満期の場合、𝑠𝑚𝑑𝑜𝑤𝑛の値は線形補間される。90年以上の満期の場合、𝑠𝑚𝑑𝑜𝑤𝑛の値は20%になる。20~60年の満期の場合、𝑏𝑚𝑑𝑜𝑤𝑛の値は線形補間される。60年以上の満期の場合、𝑏𝑚𝑑𝑜𝑤𝑛の値は0%になる。

5.10下向きのシナリオでショックを受けた金利は、▲1.25%を下回ってはならない。

5.11金利リスクの較正への変更は、5年間で段階的に導入する必要がある。

3 保険年金フォーカス「EIOPA がソルベンシーIIの 2020 年レビューに関する CP を公表(10)-SCR(その1)-」(2020.2.25)参照のこと

EIOPAは、既存のSCRスプレッドリスクサブモジュールを変更しないように勧告している。

EIOPAの見解では、マッチング調整ポートフォリオに含まれる資産のスプレッドリスクチャージの現在の長期計算を超えて、債券資産への保険及び再保険会社の投資の別個の長期取扱を導入することは不要であり、不当ですらある、と述べている。

3|不動産リスク

EIOPAは、SCR標準式の不動産リスクサブモジュールの現在の較正を変更しないように勧告している。

4|相関行列

EIOPAは、標準式において、サブモジュール内の相関行列とメインリスクモジュールの相関行列を使用する、現在の2段階の相関構造を維持することを勧告している。特に、これは、市場リスクと生命保険解約リスクの直接的な相関関係を標準式に導入すべきではないことを意味する。

さらに、引受リスクの全ての相関関係と主なリスク間の相関関係を変更しないように勧告している。

また、市場リスクモジュール内で両側相関構造を維持することを勧告している。EIOPAはさらに、スプレッドリスクと金利リスク(下向きのシナリオ)の相関パラメータを0.25に減らすことを勧告している。

5|カウンターパーティデフォルトリスク

EIOPAは、カウンターパーティデフォルトリスクの資本要件の計算について、いくつかの変更を提案している。

まずは、デリバティブ、再保険契約、特別目的事業体及び保険証券化のリスク軽減効果を計算するための追加のオプションの簡素化を提案している。さらに、再保険協定のリスク軽減効果に関する仮想SCRの計算、支払猶予ローンとデフォルトローンの資本要件、住宅ローンの部分保証の効果的な認識についての規定を追加等している。

具体的には、以下の通りである。

デリバティブ、再保険契約、特別目的事業体及び保険証券化のリスク軽減効果の簡素化された計算

5.18 EIOPAは、デリバティブ、再保険契約、特別目的事業体及び保険証券化のリスク軽減効果を計算するための追加のオプションの簡素化を提案している。この場合、再保険契約及び単純なデリバティブ構造のリスク軽減効果は、以下のように計算できる。

5.19最初のステップでは、総リスク軽減効果は次のように計算される。

RMTotal=BSCR*,without-BSCR*

ここで、

BSCR∗,𝑤𝑖𝑡h𝑜𝑢𝑡は、デリバティブ、再保険契約、特別目的事業体及び保険証券化が実施されていない場合に生じる、カウンターパーティデフォルトリスクモジュールのない基本ソルベンシー資本要件

BSCR∗は、カウンターパーティデフォルトリスクモジュールが除外されている場合の(現在の)基本ソルベンシー資本要件

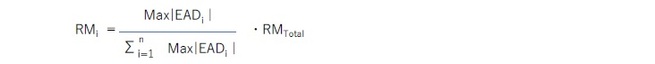

5.20次に、デリバティブ又は再保険契約、特別目的事業体及び保険証券化のリスク軽減効果が次のように計算される。

ここで、

|𝐸𝐴𝐷𝑖| は、カウンターパーティiに対するデリバティブ、再保険契約、特別目的事業体及び保険証券化のデフォルトのエクスポージャーの絶対値を示す。リスク軽減手段がデリバティブの場合、|𝐸𝐴𝐷𝑖| はソルベンシーII指令第75条に基づくデリバティブの絶対値である必要がある。リスク軽減手段が再保険契約、特別目的事業体又は保険証券化である場合、|E𝐴𝐷𝑖| は、カウンターパーティiに対する再保険契約、特別目的事業体又は保険証券化から回収可能な金額の最良推計値の絶対値である必要がある。

再保険協定のリスク軽減効果に関する仮想SCRの計算

5.21カウンターパーティのデフォルトリスクモジュールにおけるリスク軽減効果を決定するための、火災、海上及び航空のリスクの仮想SCRは、火災、海上及び航空のリスクの最大の正味リスク集中に基づいて計算する必要がある。

支払猶予ローンとデフォルトローンの資本要件

5.22.規則(EU)No 575/2013(CRR)の第178条及び委員会実施規則(EU)2015/227のパートII付属書Ⅴパラグラフ163でそれぞれ定義されているように、タイプ2のエクスポージャーに、デフォルト及び支払猶予ローンを含めるために、委任規則の第189条(3)を修正することが提案されている。

5.23これらのローンのデフォルトの損失は、次のように計算する必要がある。

LGD = 6.67・𝑚𝑎𝑥(𝐿𝑜𝑎𝑛−𝑅𝑒𝑐𝑜𝑣𝑒𝑟𝑎𝑏𝑙𝑒𝑠; 36%・Loan);

ここで

Loanは、ソルベンシーII指令第75条に従った住宅ローンの価値を示す。そして

𝑅𝑒𝑐𝑜𝑣𝑒𝑟𝑎𝑏𝑙𝑒𝑠は、EBA/ GL/2017/16の第6章に従って計算された債務回収の実際の値を示す。

住宅ローンの部分保証の効果的な認識

5.24 EIOPAは、委任規則第192条(4)の下部に次のテキストを追加することにより、住宅ローンの部分保証の認識要件を調整するように勧告している。

「第180条(2)の第1サブパラグラフのポイント(a)から(d)に記載されたカウンターパーティの1つによって完全に保証されているカウンターパーティによって提供された保証の場合、第215条(d)の要件は、保険又は再保険会社が、以下の条件を満たす最初の保証人による暫定的な支払いを適時に取得する権利を有する場合に満たされるとみなされる。

a)これは、保険又は再保険会社が被る可能性が高い、利息の不払い及び借り手が支払う義務のあるその他の種類の支払いに起因する損失を含む、損失額の確固たる見積もりを表す。

b)これは、保証の範囲に比例する。」

5.25従って、部分保証の要件は、保証人が保険又は再保険会社に最初に債務者自身を追跡することを要求することである可能性がある。それはまた、住宅ローンの部分保証の認識に関する銀行規制との公平な競争の場を改善するだろう。

(2021年01月29日「保険・年金フォーカス」)

このレポートの関連カテゴリ

関連レポート

- EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(1)-意見書の全体概要と保険業界等からの反応-

- EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(2)-助言内容(LTG措置及び株式リスク措置)-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(10)-SCR(その1)-

- EIOPAがソルベンシーIIの2020年レビューに関する助言のためのタイムテーブルを変更-新型コロナの影響で6月末から12月末へ-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(1)-2020年レビューに向けてのEC及び監督当局の動向-

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/04 | 数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- | 中村 亮一 | 研究員の眼 |

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(3)-助言内容(技術的準備金、自己資本、SCR等)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EIOPAがソルベンシーIIの2020年レビューに関する意見をECに提出(3)-助言内容(技術的準備金、自己資本、SCR等)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!