- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- リスク管理 >

- 株価急落とボラティリティ上昇

2021年01月06日

文字サイズ

- 小

- 中

- 大

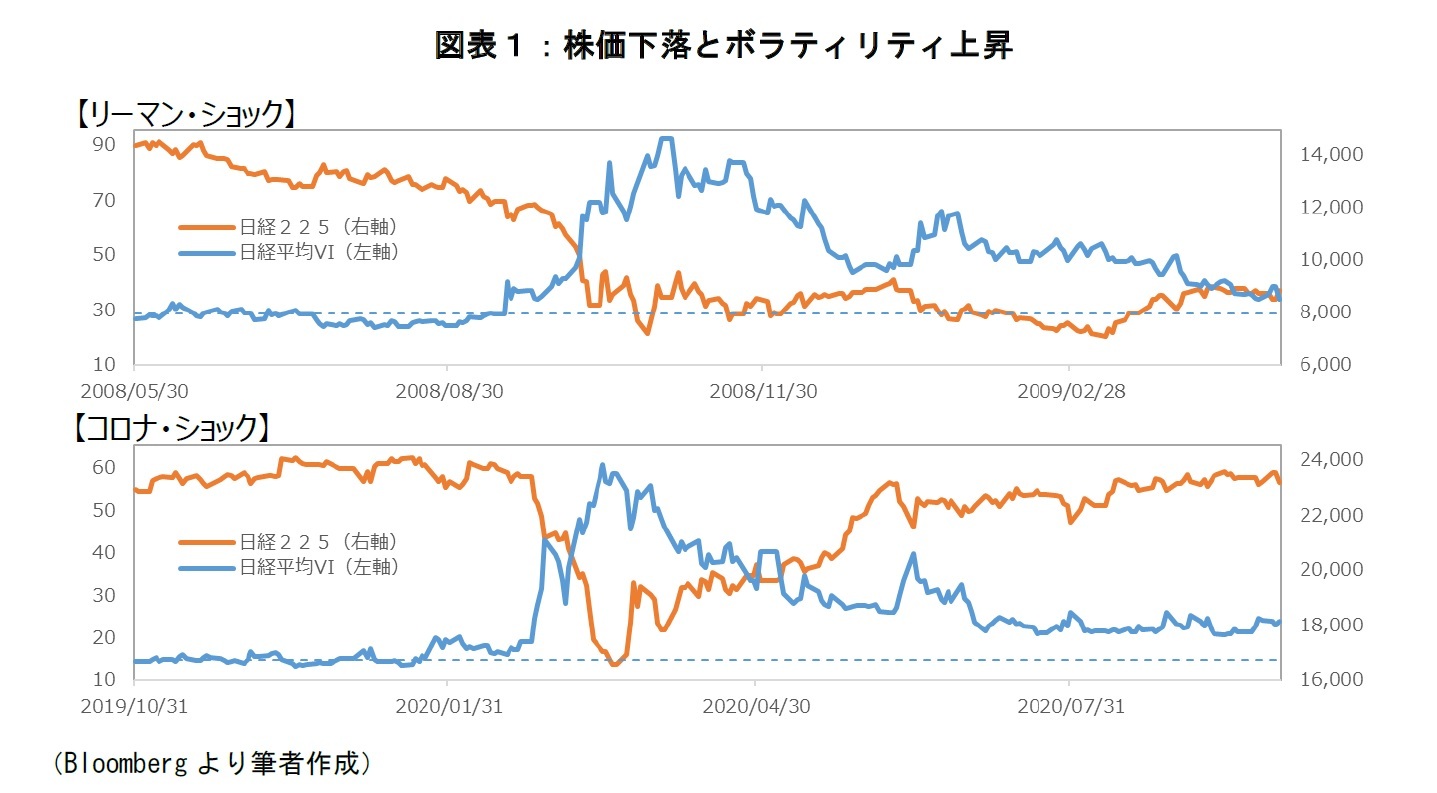

今年3月のコロナ・ショックやリーマン・ショックのように株価が急落すると、株価指数のボラティリティ(以下、ボラティリティ)が上昇する傾向がある(図表1)。この現象を説明する考え方が2つあり、1つ目の考え方は株価の急落による資本構成の変化に着目するものである。株価の下落は財務レバレッジの上昇を招き、投資家が考える企業の事業価値自体のボラティリティ(以下、ビジネスリスク)が変わらなくても、時価ベースの財務レバレッジが上昇すると、株主が負うリスクが増加する。結果としてボラティリティが上昇するという考え方である。ボラティリティ水準に応じて株式比率を調整する運用手法には、過度なリスクテイクを回避するというメリットがある。しかし、1つ目の考え方が正しく株価下落がボラティリティ上昇に先行するならば、株価反転の恩恵を諦めるのに株価急落の影響は免れないといったデメリットが伴う。

2つ目の考え方は、ビジネスリスクの変化に着目する。代表的な企業価値評価モデルである割引キャッシュフロー法では、将来発生するキャッシュフローの期待値をビジネスリスクに応じた割引率で現在価値に換算し、企業価値とする。ビジネスリスクが高いほど割引率は高くなり、将来発生するキャッシュフローの期待値が同じなら、割引率が高いほど、企業価値は小さくなる。そして、当然ながらビジネスリスクが高いほど、ボラティリティも高い。つまり、一つ目の考え方のように株価下落に起因してボラティリティが上昇するのではなく、ビジネスリスクの上昇に起因して、ボラティリティの上昇と企業価値の下落が同時に生じ、企業価値の下落の結果として株価も下落するという考え方である。2つ目の考え方が正しく株価下落がボラティリティ上昇に先行しないのであれば、上述のデメリットは伴わない。

2つ目の考え方は、ビジネスリスクの変化に着目する。代表的な企業価値評価モデルである割引キャッシュフロー法では、将来発生するキャッシュフローの期待値をビジネスリスクに応じた割引率で現在価値に換算し、企業価値とする。ビジネスリスクが高いほど割引率は高くなり、将来発生するキャッシュフローの期待値が同じなら、割引率が高いほど、企業価値は小さくなる。そして、当然ながらビジネスリスクが高いほど、ボラティリティも高い。つまり、一つ目の考え方のように株価下落に起因してボラティリティが上昇するのではなく、ビジネスリスクの上昇に起因して、ボラティリティの上昇と企業価値の下落が同時に生じ、企業価値の下落の結果として株価も下落するという考え方である。2つ目の考え方が正しく株価下落がボラティリティ上昇に先行しないのであれば、上述のデメリットは伴わない。

ボラティリティは急上昇した後、緩やかに低下する。いずれのショック時においても、ピークから半年経過時点のボラティリティは、ショック前の水準をやや上回る程度である。しかし、株価については全く異なり、リーマン・ショック時はショック前の水準にまで戻るのに数年も要したのに、コロナ・ショック時は、株価は数か月でショック前の水準に戻っている。

コロナ・ショック後の、株価は元の水準に戻っているのに、ボラティリティが完全には元の水準に戻っていないという現実は、株価の急落とボラティリティの上昇との関係を財務レバレッジに求める1つ目の考え方に反する。しかし、この結果だけでは、財務レバレッジの影響を排除できない。資本構成に影響を及ぼすのは株価の変動だけではなく、負債による資金調達によって、財務レバレッジが上昇しているかもしれないからだ。

そこで、コロナ・ショック時のボラティリティの上昇を、財務レバレッジによる影響と、ビジネスリスクの上昇による影響に分解する。分解には、Engle and Siriwardane(2018)が提唱する構造型GARCHモデルを用いる。このモデルは、ボラティリティと資本構成の関係性を考慮し、株価の変動からその背景にあるビジネスリスクとボラティリティの抽出を試みる。抽出対象は、コロナ・ショック時点の日経225採用銘柄(2020年9月末迄の上場廃止銘柄を除く)である。

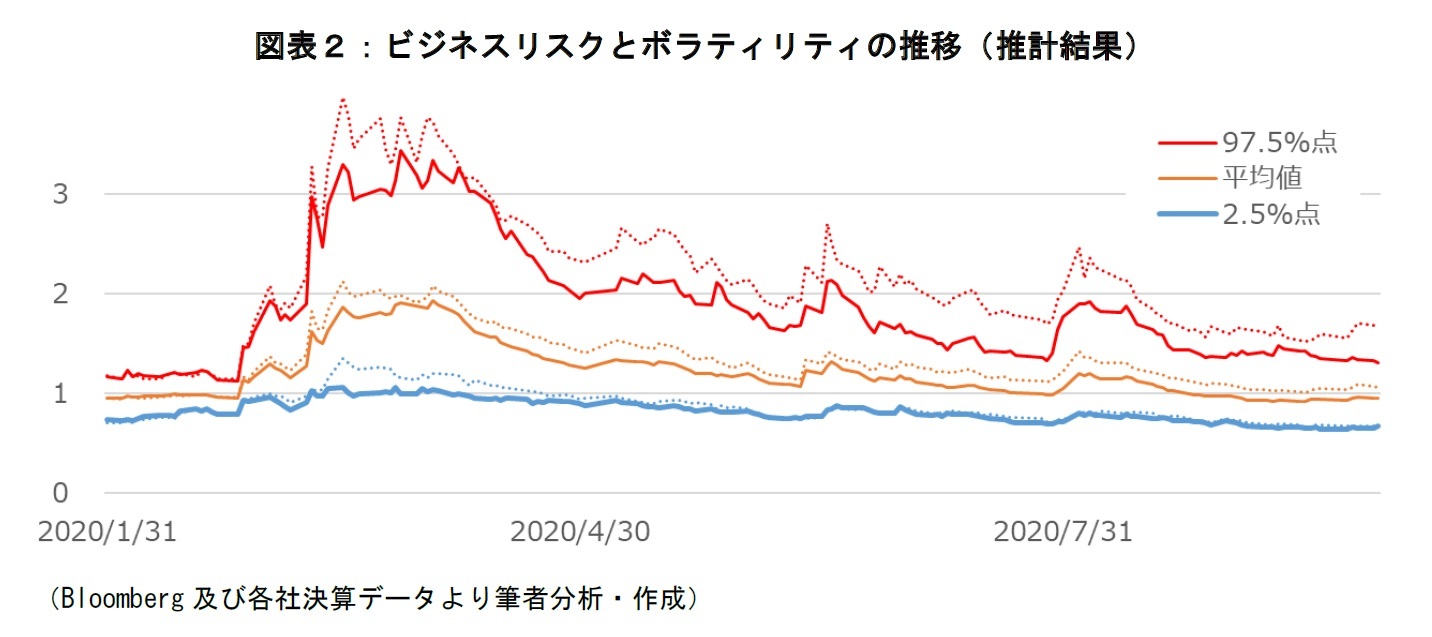

銘柄によってビジネスリスクの水準が大きく異なるため、銘柄毎に推計したビジネスリスクのコロナ・ショック前の水準(2020年2月の月中平均)を1とした。ビジネスリスクの推移の分布を図表2に示す。橙の実線は平均値で、青色の実線と赤色の実線の間に全体の95%の銘柄が含まれていることを示している。ボラティリティの推移も同様に加工し、結果を橙・赤・青の点線で示している。コロナ・ショック前は点線と実線がほぼ一致するのに対して、コロナ・ショック後は点線と実線が乖離している。

財務レバレッジの影響は点線と実線の差なので、財務レバレッジの影響を否定することはできない。しかし、コロナ・ショック時のボラティリティ上昇の大部分は、投資家の考えるビジネスリスクの上昇で説明できることが分かる。これより、少なくとも今回のコロナ・ショック時においては、心配されるデメリットは小さかったと言えるのではないだろうか。

コロナ・ショック後の、株価は元の水準に戻っているのに、ボラティリティが完全には元の水準に戻っていないという現実は、株価の急落とボラティリティの上昇との関係を財務レバレッジに求める1つ目の考え方に反する。しかし、この結果だけでは、財務レバレッジの影響を排除できない。資本構成に影響を及ぼすのは株価の変動だけではなく、負債による資金調達によって、財務レバレッジが上昇しているかもしれないからだ。

そこで、コロナ・ショック時のボラティリティの上昇を、財務レバレッジによる影響と、ビジネスリスクの上昇による影響に分解する。分解には、Engle and Siriwardane(2018)が提唱する構造型GARCHモデルを用いる。このモデルは、ボラティリティと資本構成の関係性を考慮し、株価の変動からその背景にあるビジネスリスクとボラティリティの抽出を試みる。抽出対象は、コロナ・ショック時点の日経225採用銘柄(2020年9月末迄の上場廃止銘柄を除く)である。

銘柄によってビジネスリスクの水準が大きく異なるため、銘柄毎に推計したビジネスリスクのコロナ・ショック前の水準(2020年2月の月中平均)を1とした。ビジネスリスクの推移の分布を図表2に示す。橙の実線は平均値で、青色の実線と赤色の実線の間に全体の95%の銘柄が含まれていることを示している。ボラティリティの推移も同様に加工し、結果を橙・赤・青の点線で示している。コロナ・ショック前は点線と実線がほぼ一致するのに対して、コロナ・ショック後は点線と実線が乖離している。

財務レバレッジの影響は点線と実線の差なので、財務レバレッジの影響を否定することはできない。しかし、コロナ・ショック時のボラティリティ上昇の大部分は、投資家の考えるビジネスリスクの上昇で説明できることが分かる。これより、少なくとも今回のコロナ・ショック時においては、心配されるデメリットは小さかったと言えるのではないだろうか。

(2021年01月06日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1851

経歴

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

| 2025/04/30 | ふるさと納税のピットフォール-発生原因と望まれる改良 | 高岡 和佳子 | 基礎研レポート |

| 2025/04/03 | 税制改正でふるさと納税額はどうなる? | 高岡 和佳子 | 研究員の眼 |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【株価急落とボラティリティ上昇】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

株価急落とボラティリティ上昇のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!