- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 積立投資に為替ヘッジは必要か-米国株式への長期投資は為替ヘッジが無い方が良い

2020年12月11日

文字サイズ

- 小

- 中

- 大

1――為替ヘッジの特徴

1|為替ヘッジ有無の違い

円から外貨建て資産に投資する場合、実質的な運用損益は為替レートの影響を受ける。円換算した外貨建て資産のリターン(以下、円建てリターン)は、「外貨建て資産自体のリターン(以下、外貨建てリターン)」と「為替差損益」の和で表される。つまり、購入時よりも円が減価(円安)すれば、為替差益が発生し、円建てリターンは外貨建て資産自体のリターンよりも大きくなる。

例として、2010年10月からドル建て資産を10年間保有していたとすると、81.8円/ドル(2010年10月)から105.2円/ドル(2020年10月)に円安となり、為替差益として28.7%発生していた。しかし、それより前の10年間は、108.4円/ドル(2000年10月)から81.8円/ドル(2010年10月)に円高となり、24.6%の為替差損が発生していた。たとえ保有期間の長さが同じであっても、時期が異なれば為替差損益はプラスにもマイナスにもなりうる。

円から外貨建て資産に投資する場合、実質的な運用損益は為替レートの影響を受ける。円換算した外貨建て資産のリターン(以下、円建てリターン)は、「外貨建て資産自体のリターン(以下、外貨建てリターン)」と「為替差損益」の和で表される。つまり、購入時よりも円が減価(円安)すれば、為替差益が発生し、円建てリターンは外貨建て資産自体のリターンよりも大きくなる。

例として、2010年10月からドル建て資産を10年間保有していたとすると、81.8円/ドル(2010年10月)から105.2円/ドル(2020年10月)に円安となり、為替差益として28.7%発生していた。しかし、それより前の10年間は、108.4円/ドル(2000年10月)から81.8円/ドル(2010年10月)に円高となり、24.6%の為替差損が発生していた。たとえ保有期間の長さが同じであっても、時期が異なれば為替差損益はプラスにもマイナスにもなりうる。

しかし、「為替ヘッジ」という仕組みがついた外貨建て資産であれば、為替レートの影響を軽減できる。為替ヘッジとは、例えば、100円/ドルで購入したヘッジ付きドル建て資産は、いつ売却しても100円/ドルで換金された資産が手元に戻るような仕組みだ。ただし、為替ヘッジを利用すると、取引通貨間の金利差分相当の「ヘッジコスト」が発生する。原則的には、円がヘッジ通貨より低金利であれば為替ヘッジ取引によるマイナスリターン(以下、ヘッジコスト)、高金利であれば為替ヘッジ取引によるプラスリターン(以下、ヘッジプレミアム)が発生する。

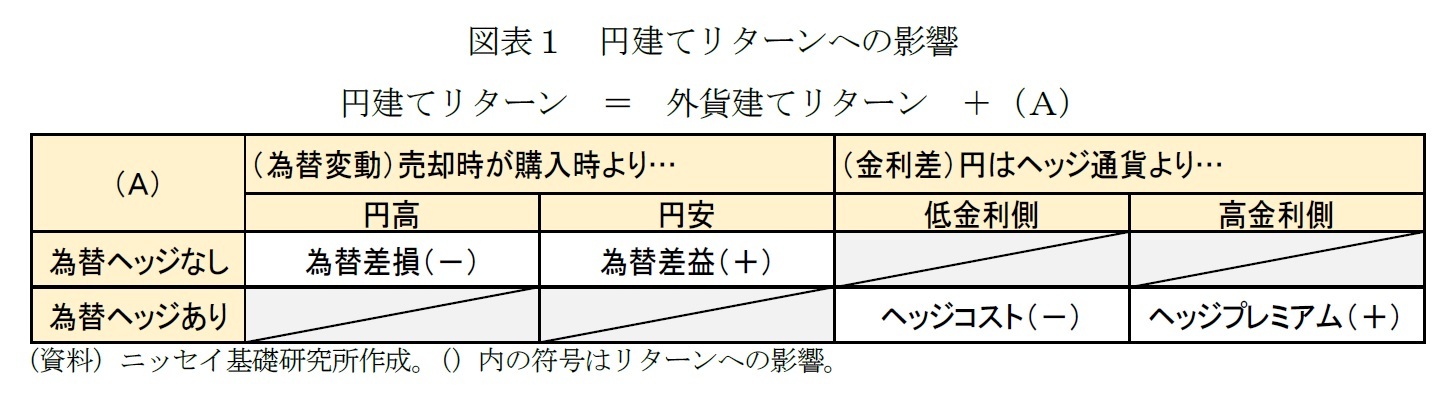

図表1にて、円建てリターンへの影響を、為替ヘッジ無、ヘッジ有に分けて示した。実際は、各通貨の需要の偏りなどにより、ヘッジコスト、ヘッジプレミアムは、金利差とは乖離するが、単純化するために金利差のみで記述した。為替ヘッジ有は、為替レートの影響を受けないことの裏返しとして、売却時に円高になれば為替差損を回避できるが、円安になれば為替差益を放棄することになる。

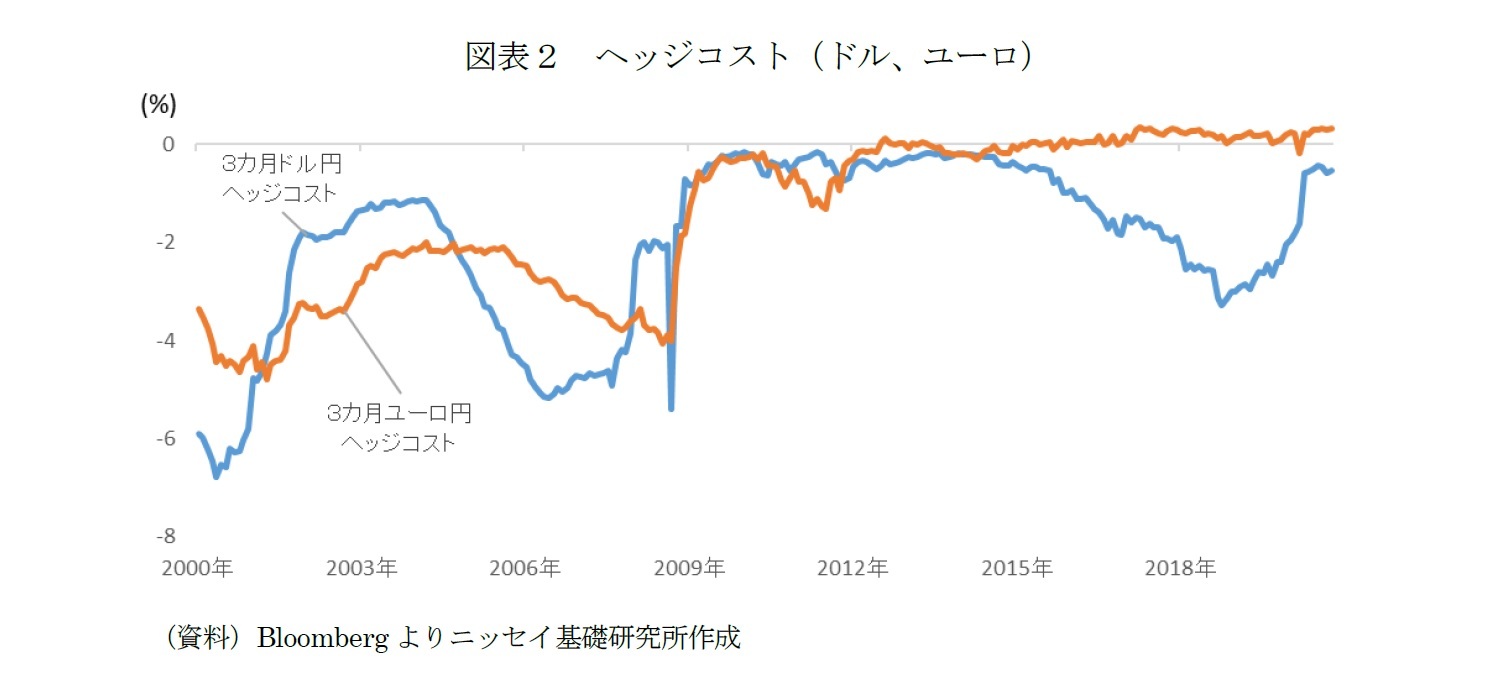

円からドル建て資産および、ユーロ建て資産に投資する際のヘッジコスト(年率)は、2000年以降、図表2のように推移していた。ヘッジコストがマイナスの時期はヘッジコストが日次ベースで発生し、プラスの時期はヘッジプレミアムが日次ベースで発生していたことを意味する。ドルがヘッジ通貨であれば、図表2の期間中は継続的にヘッジコストが発生していた。ユーロがヘッジ通貨であれば、2015年以前ではヘッジコスト、それ以降ではヘッジプレミアムが発生していた。対ドルのヘッジコストの水準は、直近10年で11.2%(2010年10月から2020年10月までの累計)、それより前の10年で25.2%(2000年10月から2010年10月までの累計)であり、同時期の為替差損益の変動と比べて小さかった。

図表1にて、円建てリターンへの影響を、為替ヘッジ無、ヘッジ有に分けて示した。実際は、各通貨の需要の偏りなどにより、ヘッジコスト、ヘッジプレミアムは、金利差とは乖離するが、単純化するために金利差のみで記述した。為替ヘッジ有は、為替レートの影響を受けないことの裏返しとして、売却時に円高になれば為替差損を回避できるが、円安になれば為替差益を放棄することになる。

円からドル建て資産および、ユーロ建て資産に投資する際のヘッジコスト(年率)は、2000年以降、図表2のように推移していた。ヘッジコストがマイナスの時期はヘッジコストが日次ベースで発生し、プラスの時期はヘッジプレミアムが日次ベースで発生していたことを意味する。ドルがヘッジ通貨であれば、図表2の期間中は継続的にヘッジコストが発生していた。ユーロがヘッジ通貨であれば、2015年以前ではヘッジコスト、それ以降ではヘッジプレミアムが発生していた。対ドルのヘッジコストの水準は、直近10年で11.2%(2010年10月から2020年10月までの累計)、それより前の10年で25.2%(2000年10月から2010年10月までの累計)であり、同時期の為替差損益の変動と比べて小さかった。

2|為替ヘッジコストは投資期間が長いほど大きくなる

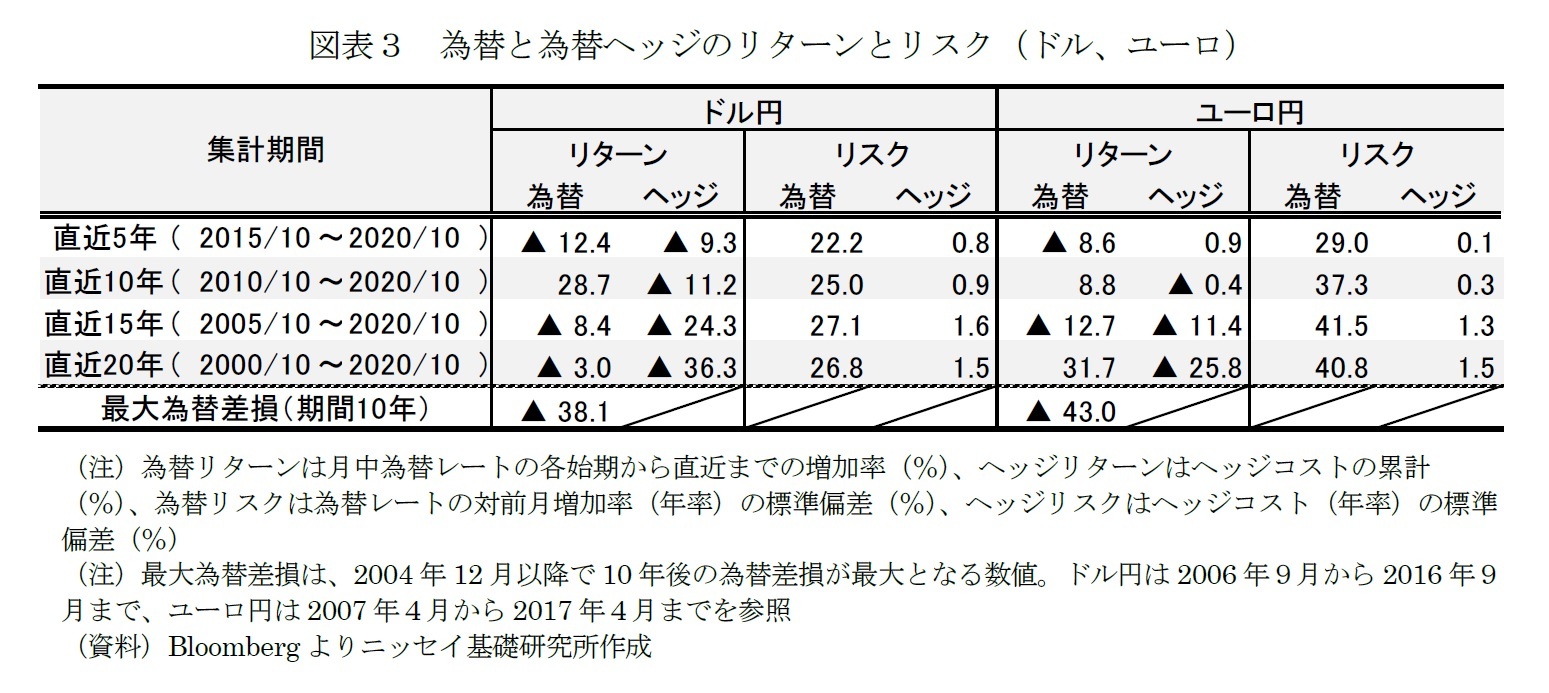

過去実績では、たしかに為替ヘッジコストの変動リスクは為替変動リスクよりも小さい(図表3)。しかし、為替ヘッジのリターンは、集計期間を長くするほどマイナス幅が大きくなる。円は長期的な低金利下にあり、ヘッジコストが積み重なったからだ。集計期間はデータの制約により20年までとしているが、投資期間を長くすれば、ヘッジコストのマイナス幅はさらに大きくなる。ドルに対するヘッジコストは期間が5年長くなるごとに約12%増加しており、30年投資するのであれば48%、40年投資するのであれば60%が、ドル建てリターンから引かれると概算できる。ユーロに対するヘッジコストは、2015年以降、継続的に0%前後を推移している影響から、ドルに対するヘッジコストよりもマイナス幅は小さい。

一方、為替差損益の期待リターンは、集計期間を長くしたからといって、マイナス幅あるいはプラス幅どちらか一方向に大きくはならず、期待リターンから大きく乖離するリスクは、投資期間が10年以上である程度安定している。投資期間が長くなるほどヘッジコストの水準およびそのリスクが大きくなる為替ヘッジコストとは対照的である。これは、長期的に見ると為替レートは平均回帰的に推移する、もしくはランダムに動くことによる結果だ。つまり、足元で円高になったとしても、数年待てるのであれば、大きな為替差損は回避できる可能性が高いことを意味する。

足元の金利差は過去の水準と比べて低いが、ニッセイ基礎研究所「中期経済見通し(2020~2030年度)」のメインシナリオによると、今後の10年間で、ドル円間ではその金利差は拡大し、ユーロ円間では円が低金利側に移行することが予測されている。今後も、ヘッジコストは時間の経過とともに積み重なっていくと予想される。

過去実績では、たしかに為替ヘッジコストの変動リスクは為替変動リスクよりも小さい(図表3)。しかし、為替ヘッジのリターンは、集計期間を長くするほどマイナス幅が大きくなる。円は長期的な低金利下にあり、ヘッジコストが積み重なったからだ。集計期間はデータの制約により20年までとしているが、投資期間を長くすれば、ヘッジコストのマイナス幅はさらに大きくなる。ドルに対するヘッジコストは期間が5年長くなるごとに約12%増加しており、30年投資するのであれば48%、40年投資するのであれば60%が、ドル建てリターンから引かれると概算できる。ユーロに対するヘッジコストは、2015年以降、継続的に0%前後を推移している影響から、ドルに対するヘッジコストよりもマイナス幅は小さい。

一方、為替差損益の期待リターンは、集計期間を長くしたからといって、マイナス幅あるいはプラス幅どちらか一方向に大きくはならず、期待リターンから大きく乖離するリスクは、投資期間が10年以上である程度安定している。投資期間が長くなるほどヘッジコストの水準およびそのリスクが大きくなる為替ヘッジコストとは対照的である。これは、長期的に見ると為替レートは平均回帰的に推移する、もしくはランダムに動くことによる結果だ。つまり、足元で円高になったとしても、数年待てるのであれば、大きな為替差損は回避できる可能性が高いことを意味する。

足元の金利差は過去の水準と比べて低いが、ニッセイ基礎研究所「中期経済見通し(2020~2030年度)」のメインシナリオによると、今後の10年間で、ドル円間ではその金利差は拡大し、ユーロ円間では円が低金利側に移行することが予測されている。今後も、ヘッジコストは時間の経過とともに積み重なっていくと予想される。

2――為替ヘッジと積立投資のリスク軽減効果

1|投資時期を分散する積立投資でも為替リスク軽減効果はある

20代、30代が資産形成をする場合、一般的には、ある程度貯蓄してから投資を始める「一括投資」か、定期的に同じ資産に投資する「積立投資」か、どちらかを選択することになるだろう。同じ資産に同じ期間だけ投資するのであれば、期待リターンは積立投資の方が低いが、積立投資は購入時の価格が平均化されるため、期待リターンから大きく乖離するリスクも一括積立と比べて低くなることが知られている。

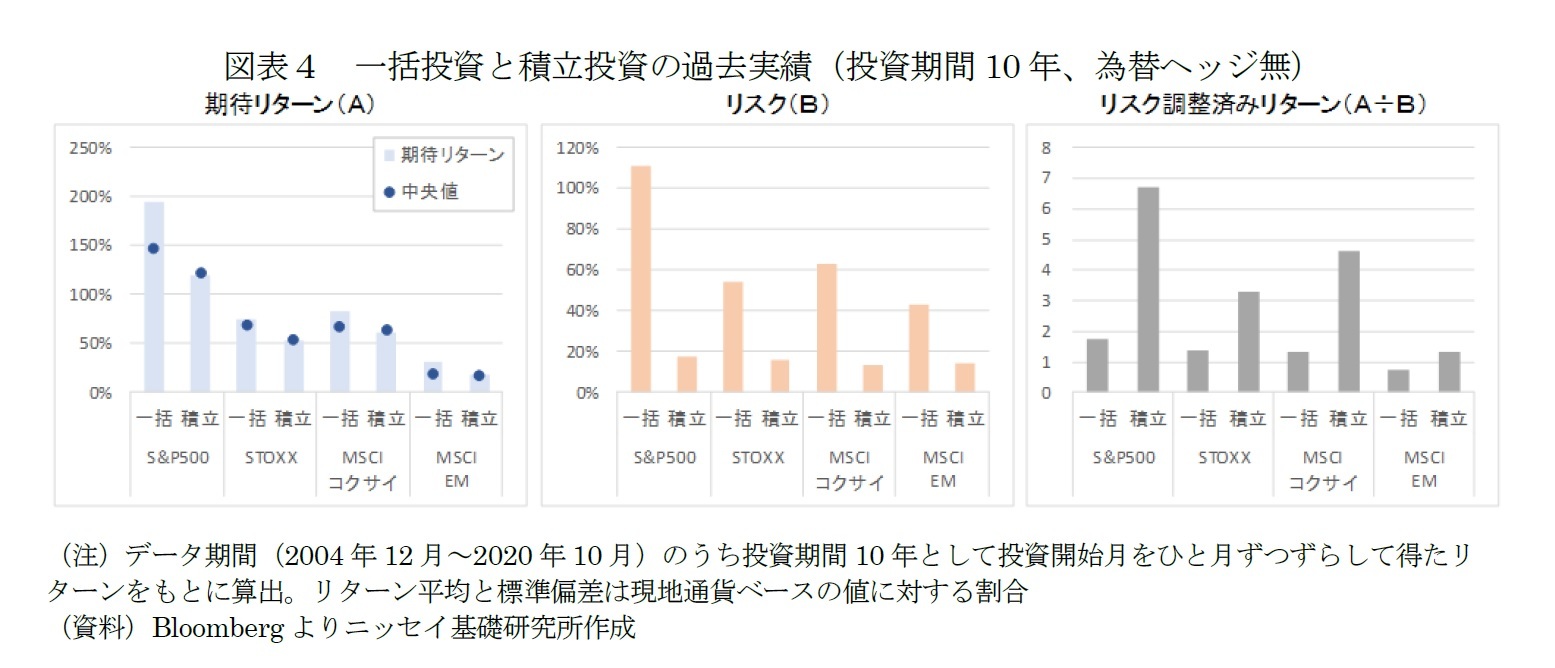

過去の実績から、10年間、外国株式指数に一括投資、積立投資をした場合の期待リターン、リスク、リスク調整済みリターン(期待リターン÷リスク)を示す(図表4)。外国株式指数は、米国株式にはS&P500、欧州株式にはSTOXX、先進国株式にはMSCIコクサイ、新興国市場にはMSCI Emerging Markets(以下、MSCI EM)を使用した。いずれも、円建て、為替ヘッジ無、データの制約により配当なしの指数を用いた。期待リターンは、データ期間(2004年12月~2020年10月)中の、投資期間10年を確保できる期間の各リターンの平均値とし、リスクは、それら各リターンの標準偏差とした。一括投資の各リターンはある月から10年間保有し続けた最終資産額の元本に対する増加率、積立投資の各リターンはある月から10年間毎月一定額を同一資産に積み立てた最終資産額の積立総額に対する増加率とした。

図表4から、どの指数でも、積立投資は一括投資と比べてリスクは低い。例えば、一括投資のリスクに対する積立投資のリスクの割合は、S&P500では16%、STOXXでは30%、MSCIコクサイでは21%、MSCI EMでは33%だ。期待リターンも同様に、積立投資の方が低いが、リスクの差ほどではない。結果として、リスク調整済みリターンは積立投資の方が高い。指数別では、期待リターン、リスク、リスク調整済みリターンのそれぞれが、S&P500、MSCIコクサイ、STOXX、MSCI EMの順に小さくなる。

20代、30代が資産形成をする場合、一般的には、ある程度貯蓄してから投資を始める「一括投資」か、定期的に同じ資産に投資する「積立投資」か、どちらかを選択することになるだろう。同じ資産に同じ期間だけ投資するのであれば、期待リターンは積立投資の方が低いが、積立投資は購入時の価格が平均化されるため、期待リターンから大きく乖離するリスクも一括積立と比べて低くなることが知られている。

過去の実績から、10年間、外国株式指数に一括投資、積立投資をした場合の期待リターン、リスク、リスク調整済みリターン(期待リターン÷リスク)を示す(図表4)。外国株式指数は、米国株式にはS&P500、欧州株式にはSTOXX、先進国株式にはMSCIコクサイ、新興国市場にはMSCI Emerging Markets(以下、MSCI EM)を使用した。いずれも、円建て、為替ヘッジ無、データの制約により配当なしの指数を用いた。期待リターンは、データ期間(2004年12月~2020年10月)中の、投資期間10年を確保できる期間の各リターンの平均値とし、リスクは、それら各リターンの標準偏差とした。一括投資の各リターンはある月から10年間保有し続けた最終資産額の元本に対する増加率、積立投資の各リターンはある月から10年間毎月一定額を同一資産に積み立てた最終資産額の積立総額に対する増加率とした。

図表4から、どの指数でも、積立投資は一括投資と比べてリスクは低い。例えば、一括投資のリスクに対する積立投資のリスクの割合は、S&P500では16%、STOXXでは30%、MSCIコクサイでは21%、MSCI EMでは33%だ。期待リターンも同様に、積立投資の方が低いが、リスクの差ほどではない。結果として、リスク調整済みリターンは積立投資の方が高い。指数別では、期待リターン、リスク、リスク調整済みリターンのそれぞれが、S&P500、MSCIコクサイ、STOXX、MSCI EMの順に小さくなる。

なお、一括投資リターンの度数分布は高リターン側に偏っていた。中央値をとると、一括投資と積立投資のリターンの差は、期待リターンほど高くない。また、一括投資では、初期費用を貯めるまでに時間が必要になるため、積立投資よりも投資期間が短くなることが予想される。図表4のリターン中央値から簡易的に計算すると、一括投資のリターンが積立投資よりも高くなるための準備期間は、S&P500、STOXX、MSCIコクサイ、MSCI EMの順に、1年半未満、2年未満、半年未満、1年未満となる。一括投資に必要な金額を貯めるのにそれ以上の準備期間がかかるのであれば、積立投資の方が有利になる。

2|米国株式への投資には為替ヘッジはつけなくてもよいだろう

過去実績をもとに、積立投資で為替ヘッジは必要だったかを評価する。為替ヘッジ無と同様、為替ヘッジ有においても、2004年12月~2020年10月までのヘッジコストを考慮した各指数のヘッジ有指数から、投資期間10年を確保できる期間の各リターンを、一括投資、積立投資それぞれについて算出する。

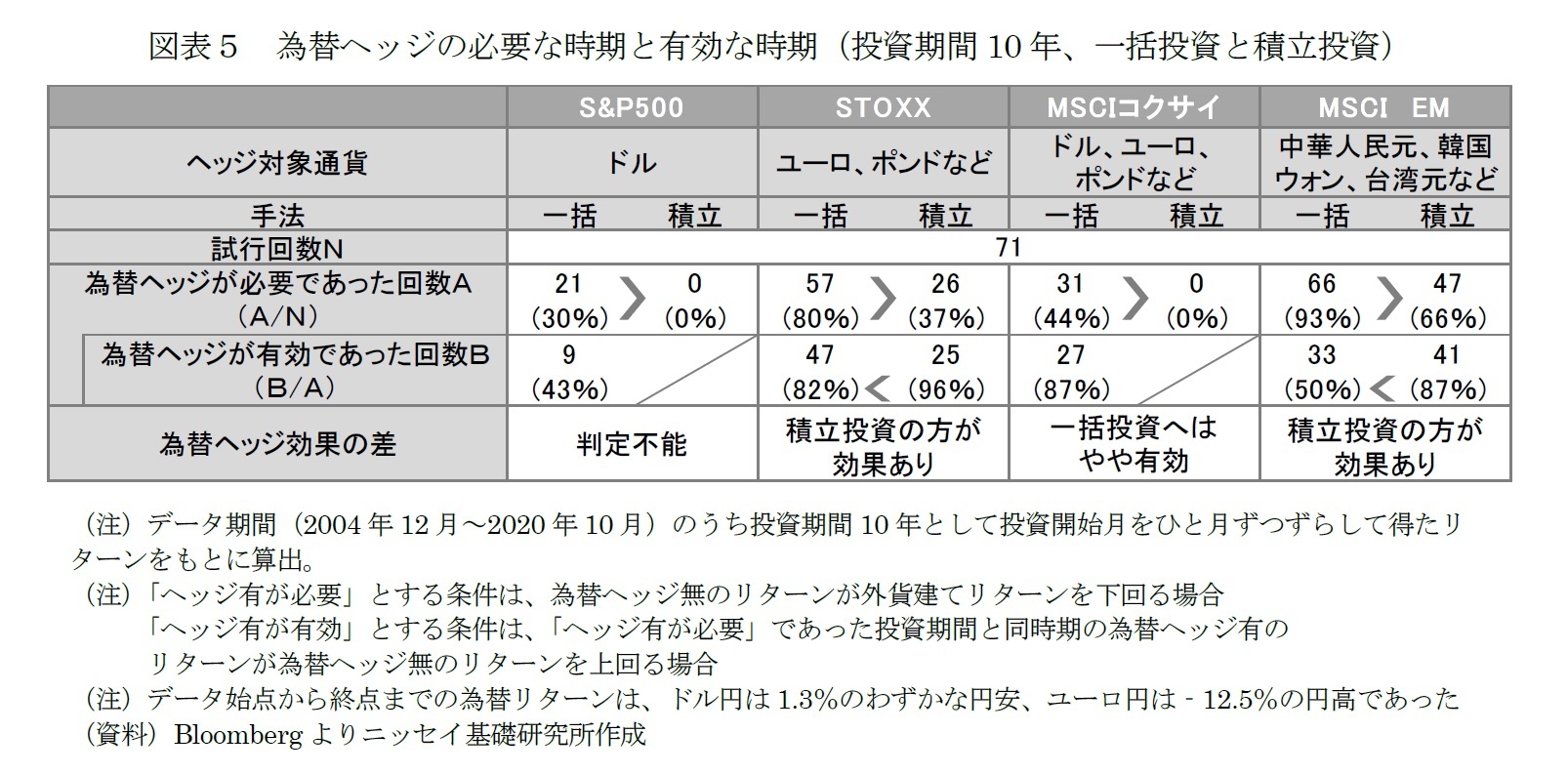

為替ヘッジ無のリターンが外貨建てリターンを下回る場合を、「為替ヘッジが必要」であったとし、その割合は、どの指数においても、一括投資より積立投資の方が低かった(図表5)。ここでも、積立投資による為替リスク軽減効果が確認できる。同割合が50%よりも小さければ為替ヘッジが必要になる可能性が低いとする基準を設けると、S&P500(一括投資、積立投資)、STOXX(積立投資)、MSCIコクサイ(積立投資)が該当する。分析期間中、円は、STOXX、MSCI EMの対象通貨に対して、短期間で連続的に減価(円高)傾向であったため、S&P500と比べて同割合が高かった。

過去実績をもとに、積立投資で為替ヘッジは必要だったかを評価する。為替ヘッジ無と同様、為替ヘッジ有においても、2004年12月~2020年10月までのヘッジコストを考慮した各指数のヘッジ有指数から、投資期間10年を確保できる期間の各リターンを、一括投資、積立投資それぞれについて算出する。

為替ヘッジ無のリターンが外貨建てリターンを下回る場合を、「為替ヘッジが必要」であったとし、その割合は、どの指数においても、一括投資より積立投資の方が低かった(図表5)。ここでも、積立投資による為替リスク軽減効果が確認できる。同割合が50%よりも小さければ為替ヘッジが必要になる可能性が低いとする基準を設けると、S&P500(一括投資、積立投資)、STOXX(積立投資)、MSCIコクサイ(積立投資)が該当する。分析期間中、円は、STOXX、MSCI EMの対象通貨に対して、短期間で連続的に減価(円高)傾向であったため、S&P500と比べて同割合が高かった。

また、為替ヘッジが必要であった投資期間のうち、為替ヘッジ有のリターンが為替ヘッジ無のリターンを上回る場合を「為替ヘッジが有効」とし、その割合も算出した。同割合が50%以上であれば為替ヘッジが有効であるとする基準を設ければ、STOXX(一括投資、積立投資)、MSCIコクサイ(一括投資)、MSCI EM(積立投資)において、為替ヘッジは有効であったと言える。S&P500の一括投資は、為替ヘッジが有効であった割合が50%程度であるため、為替ヘッジによるリスク軽減効果はどちらとも言えない。

投資期間10年の結果を指数別にまとめると、S&P500では、積立投資で為替リスクを十分に抑えることができる。使用データ期間の中には、購入時から売却時までの為替差損が38.1%程度(図表3、最大為替差損(期間10年))の円高であっても、積立投資であれば為替リターンはマイナスにならないという実績もあった。この水準は、現在104円/ドル(2020年11月末時点)から投資を始めれば、64.4円/ドルまでの円高に相当する。さらに、一括投資であっても為替ヘッジによるリターンを確保できる可能性は低い。そのため、総じて米国株では為替ヘッジ無でも構わないだろう。

STOXXは、積立投資で為替リスクをやや抑えることができていた。しかし、為替リターンがマイナスになる期間は、使用期間の後半に偏っており、同時期にヘッジプレミアムが発生している影響もあったため、為替ヘッジが有効となる割合が高くなった。一括投資であれば、為替ヘッジ有の方がよく、積立投資であれば、どちらでもよいだろう。

MSCIコクサイは、米国株式を6割含むため、S&P500と似た傾向になる。しかし、一括投資においては、為替ヘッジはやや有効であることが確認された。一括投資であれば、どちらでもよく、積立投資であれば、為替ヘッジ無でもよいだろう。

MSCI EMは、為替ヘッジが必要になる可能性が高く、さらに、積立投資については為替ヘッジの有効性も確認された。いずれにしても、為替ヘッジ有の方がよいだろう。つまり発展途上国の為替変動リスクはかなり高いので、為替ヘッジは有る方が良いということだ。

投資期間を30年とした場合はどうだろうか。為替リターンの大小は投資期間の長さと無関係であるのに対し、投資期間が長いほど為替ヘッジコストが大きくなることを思い出していただきたい。S&P500では、為替差損は投資期間30年でも最大で38.1%程度(図表3)が想定されるが、ヘッジコストは60%(5年あたり+12%として算出)が想定される。これは、S&P500は、一括投資であっても為替ヘッジありに投資したほうが、期待リターンが低いことを意味する。STOXXの場合、ヘッジ通貨にユーロ以外も含まれるが、概算として図表3のユーロ円の数値を参考とすると、為替差損は最大で43%に対し、ヘッジコストは46%(5年分あたり+10%として算出)となる。

もちろん、投資期間中の為替変動次第ではある。しかし、少なくとも米国株式や、米国株式の配分が高い先進国株式に対しては、一括投資か積立投資かによらず、為替ヘッジ無で構わないと考えられる。ただし、今後もドルに対するヘッジコストが同水準であることが前提だ。足元でヘッジプレミアムが発生している欧州圏の株式に対しては、為替ヘッジを付けるかどうかの判断は難しいところである。欧州株式への投資でヘッジ有無に悩むのであれば、そもそもの米国株式の期待リターンの高さ(図表4)を考慮すると、外国株式への投資にあまり自信のない人は、米国株式にヘッジ無で投資することをおすすめしたい。

投資期間10年の結果を指数別にまとめると、S&P500では、積立投資で為替リスクを十分に抑えることができる。使用データ期間の中には、購入時から売却時までの為替差損が38.1%程度(図表3、最大為替差損(期間10年))の円高であっても、積立投資であれば為替リターンはマイナスにならないという実績もあった。この水準は、現在104円/ドル(2020年11月末時点)から投資を始めれば、64.4円/ドルまでの円高に相当する。さらに、一括投資であっても為替ヘッジによるリターンを確保できる可能性は低い。そのため、総じて米国株では為替ヘッジ無でも構わないだろう。

STOXXは、積立投資で為替リスクをやや抑えることができていた。しかし、為替リターンがマイナスになる期間は、使用期間の後半に偏っており、同時期にヘッジプレミアムが発生している影響もあったため、為替ヘッジが有効となる割合が高くなった。一括投資であれば、為替ヘッジ有の方がよく、積立投資であれば、どちらでもよいだろう。

MSCIコクサイは、米国株式を6割含むため、S&P500と似た傾向になる。しかし、一括投資においては、為替ヘッジはやや有効であることが確認された。一括投資であれば、どちらでもよく、積立投資であれば、為替ヘッジ無でもよいだろう。

MSCI EMは、為替ヘッジが必要になる可能性が高く、さらに、積立投資については為替ヘッジの有効性も確認された。いずれにしても、為替ヘッジ有の方がよいだろう。つまり発展途上国の為替変動リスクはかなり高いので、為替ヘッジは有る方が良いということだ。

投資期間を30年とした場合はどうだろうか。為替リターンの大小は投資期間の長さと無関係であるのに対し、投資期間が長いほど為替ヘッジコストが大きくなることを思い出していただきたい。S&P500では、為替差損は投資期間30年でも最大で38.1%程度(図表3)が想定されるが、ヘッジコストは60%(5年あたり+12%として算出)が想定される。これは、S&P500は、一括投資であっても為替ヘッジありに投資したほうが、期待リターンが低いことを意味する。STOXXの場合、ヘッジ通貨にユーロ以外も含まれるが、概算として図表3のユーロ円の数値を参考とすると、為替差損は最大で43%に対し、ヘッジコストは46%(5年分あたり+10%として算出)となる。

もちろん、投資期間中の為替変動次第ではある。しかし、少なくとも米国株式や、米国株式の配分が高い先進国株式に対しては、一括投資か積立投資かによらず、為替ヘッジ無で構わないと考えられる。ただし、今後もドルに対するヘッジコストが同水準であることが前提だ。足元でヘッジプレミアムが発生している欧州圏の株式に対しては、為替ヘッジを付けるかどうかの判断は難しいところである。欧州株式への投資でヘッジ有無に悩むのであれば、そもそもの米国株式の期待リターンの高さ(図表4)を考慮すると、外国株式への投資にあまり自信のない人は、米国株式にヘッジ無で投資することをおすすめしたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年12月11日「基礎研レポート」)

このレポートの関連カテゴリ

水野 友理那

水野 友理那のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2021/03/05 | 米国株式インデックス投資、どれを選べば良いのか-S&P500 vs ダウ平均 vs ナスダック100 | 水野 友理那 | 基礎研レポート |

| 2020/12/11 | 積立投資に為替ヘッジは必要か-米国株式への長期投資は為替ヘッジが無い方が良い | 水野 友理那 | 基礎研レポート |

| 2020/11/19 | 金利予測に基づく債券インデックスのリターン | 水野 友理那 | 基礎研レポート |

| 2020/10/05 | 投資信託の購入経験がある人と他の特徴との関連 | 水野 友理那 | ニッセイ年金ストラテジー |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【積立投資に為替ヘッジは必要か-米国株式への長期投資は為替ヘッジが無い方が良い】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

積立投資に為替ヘッジは必要か-米国株式への長期投資は為替ヘッジが無い方が良いのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!