- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 中国・アジア保険事情 >

- インドの生命保険会社の状況-2019年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

2020年11月17日

インドの生命保険会社の状況-2019年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

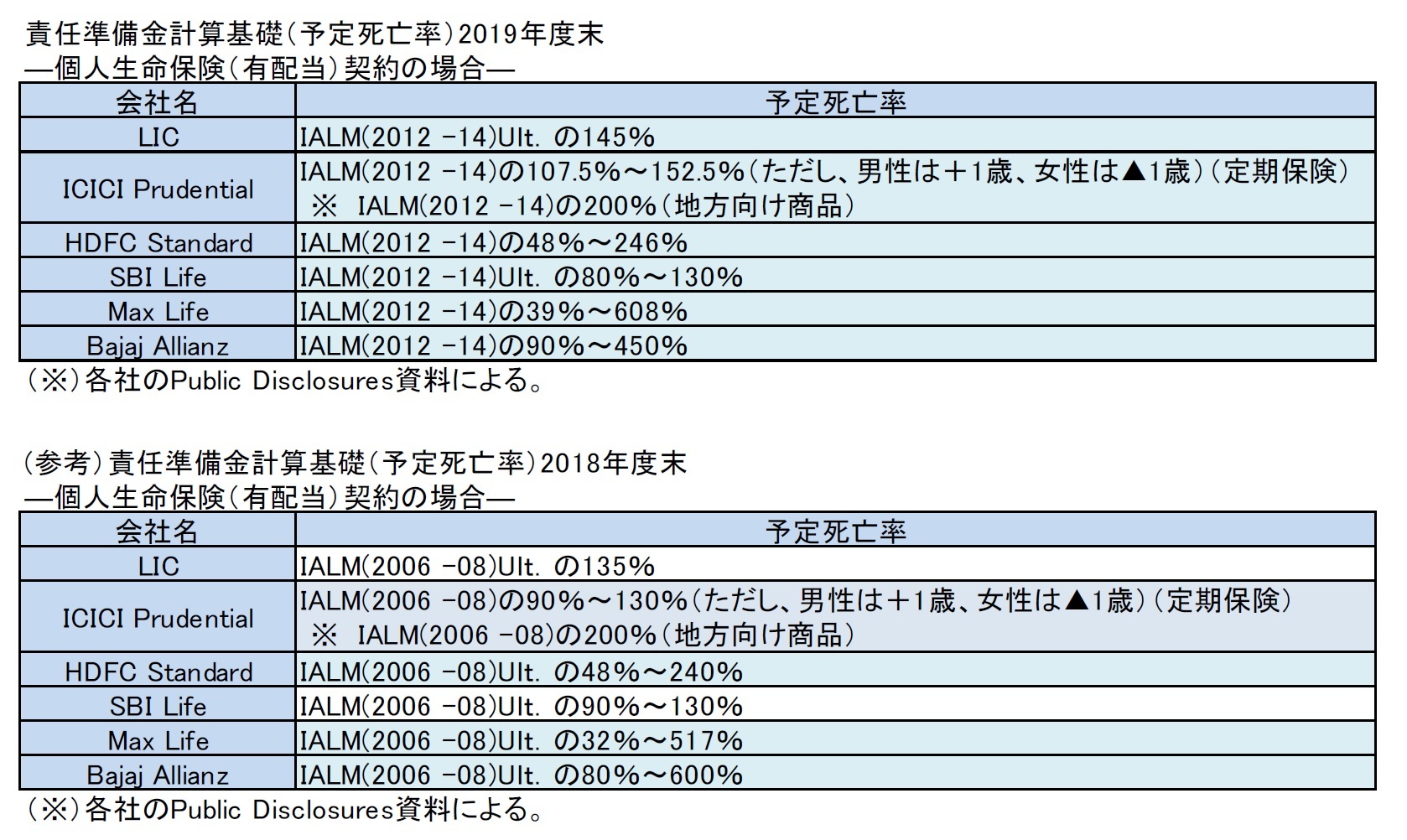

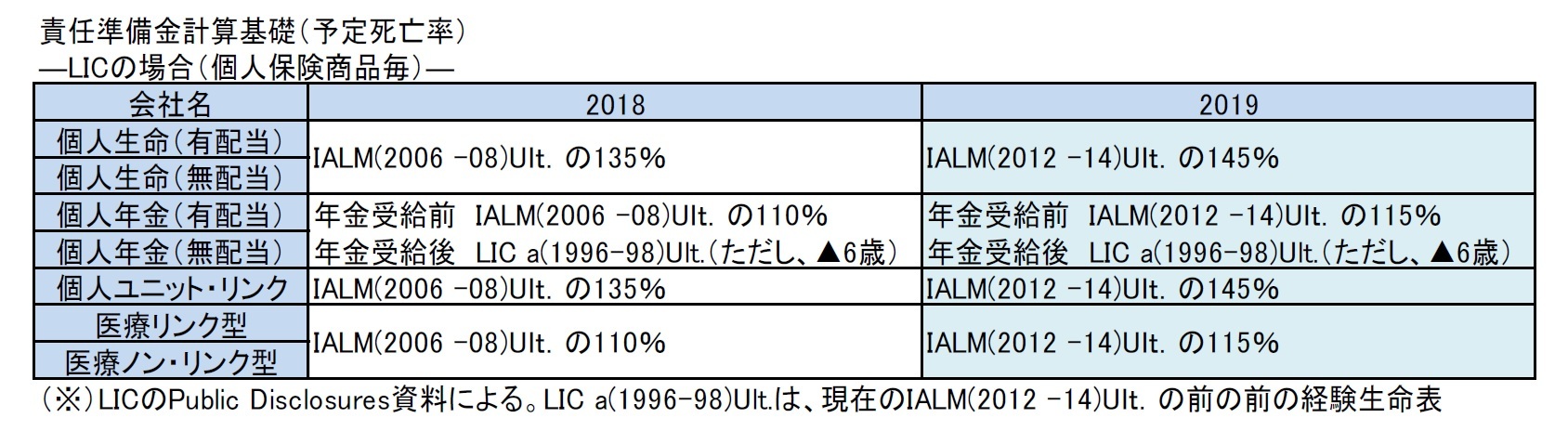

以上のように、予定死亡率については、各社の経験データ等に基づいて、対象とする市場における経験発生率の状況等も勘案する中で、各社が合理的・妥当と考える水準に設定されてきている。

3 生命保険会社24社の調査機関(2012年4月1日~2014年3月31日)のデータに基づいて作成された。標準表は、有診査の男性被保険者の2年以上の段階的終局死亡率で構成されている。なお、2019年4月1日より適用されている。

3 生命保険会社24社の調査機関(2012年4月1日~2014年3月31日)のデータに基づいて作成された。標準表は、有診査の男性被保険者の2年以上の段階的終局死亡率で構成されている。なお、2019年4月1日より適用されている。

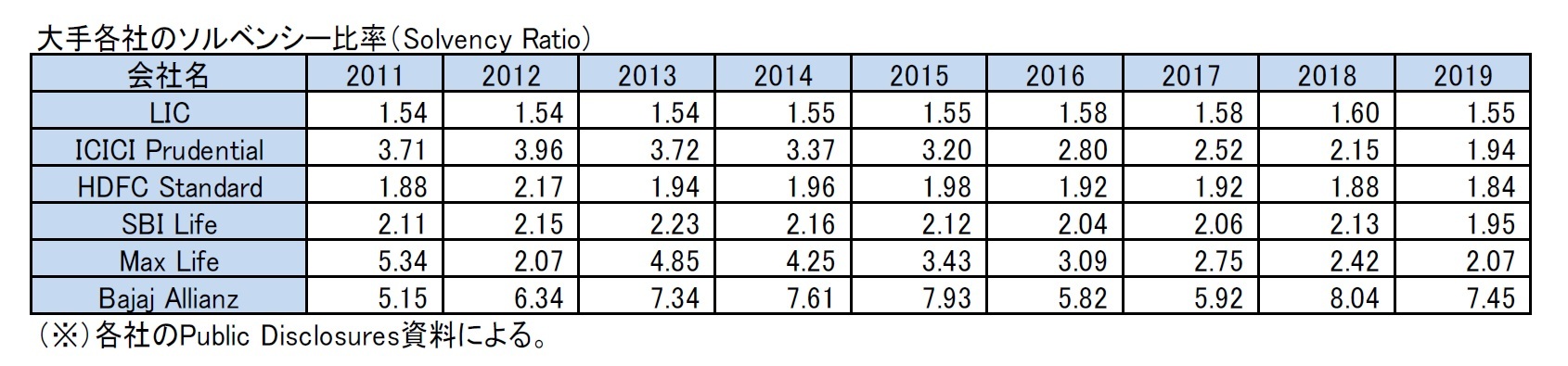

なお、LICのソルベンシー比率は安定的に推移しているが、民間の5社は規模の拡大に合わせて、基本的には絶対水準は低下傾向にある。ただし、引き続き高水準を維持している。

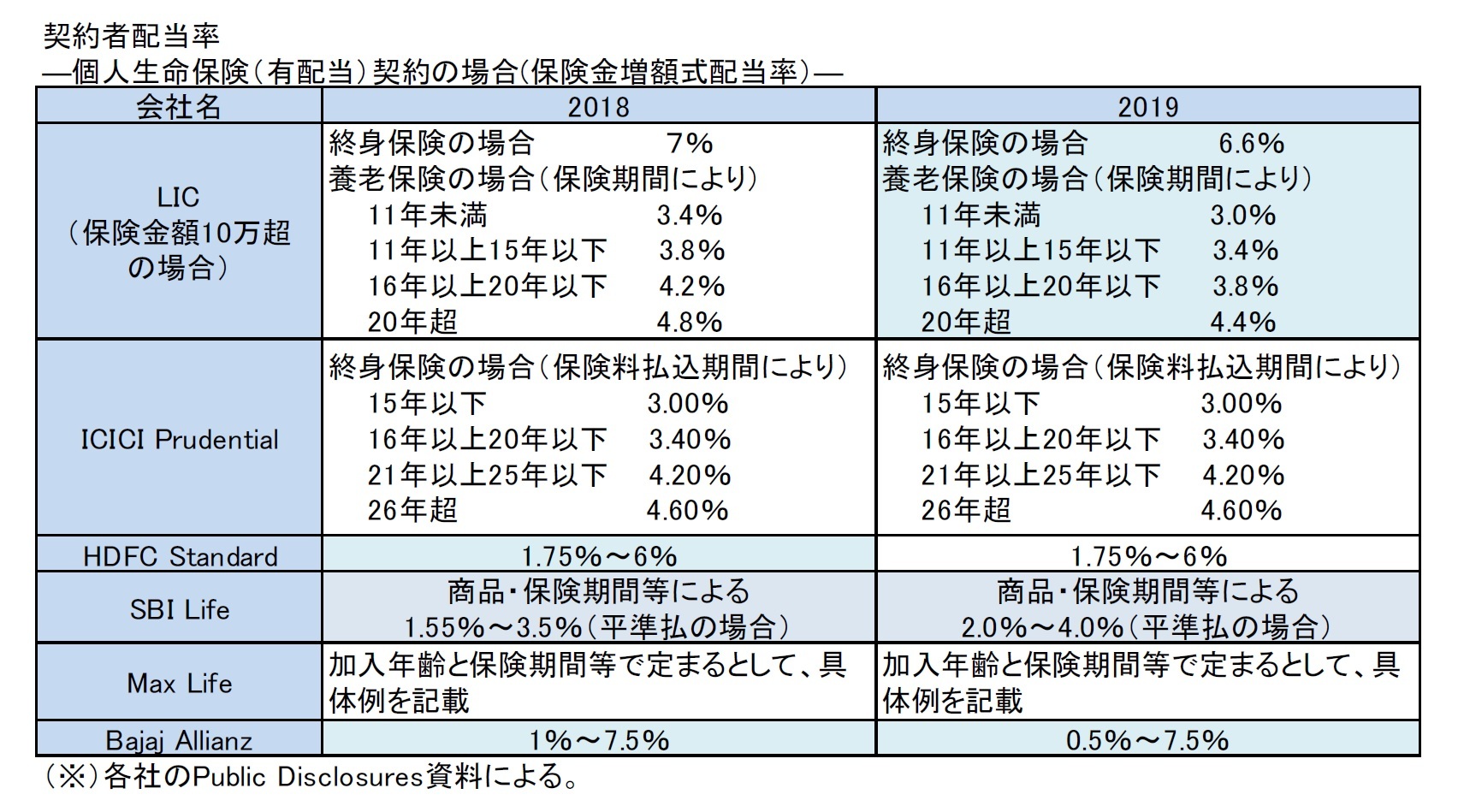

3|剰余の分配(契約者配当)の状況

保険契約者に対する配当としては、保険金増額式配当(Reversionary Bonus)と消滅時配当(Terminal Bonus)がある。このうち、例えば、2019年度決算に基づいて、2020年度に割り当てられる、2019年度の保険金増額式配当率については、次ページの図表の通りとなっている。

2016年度から2017年度にかけては、ICICI Prudential、HFDC Standard及びBajaj Allianzが配当率の一部引き下げを行ったが、他社は2016年度と同水準となっていた。2017年度から2018年度にかけては、HFDC Standard、SBI Life及びBajaj Allianzが配当率の一部を変更したが、2019年度は、LIC、SBI Life及びBajaj Allianzが変更を行った。

なお、LICの養老保険や終身保険の場合、2018年度までの8年間の配当率は同水準であり、安定的な配当が行われてきていたが、2019年度は終身保険の配当率を引き下げている。

保険契約者に対する配当としては、保険金増額式配当(Reversionary Bonus)と消滅時配当(Terminal Bonus)がある。このうち、例えば、2019年度決算に基づいて、2020年度に割り当てられる、2019年度の保険金増額式配当率については、次ページの図表の通りとなっている。

2016年度から2017年度にかけては、ICICI Prudential、HFDC Standard及びBajaj Allianzが配当率の一部引き下げを行ったが、他社は2016年度と同水準となっていた。2017年度から2018年度にかけては、HFDC Standard、SBI Life及びBajaj Allianzが配当率の一部を変更したが、2019年度は、LIC、SBI Life及びBajaj Allianzが変更を行った。

なお、LICの養老保険や終身保険の場合、2018年度までの8年間の配当率は同水準であり、安定的な配当が行われてきていたが、2019年度は終身保険の配当率を引き下げている。

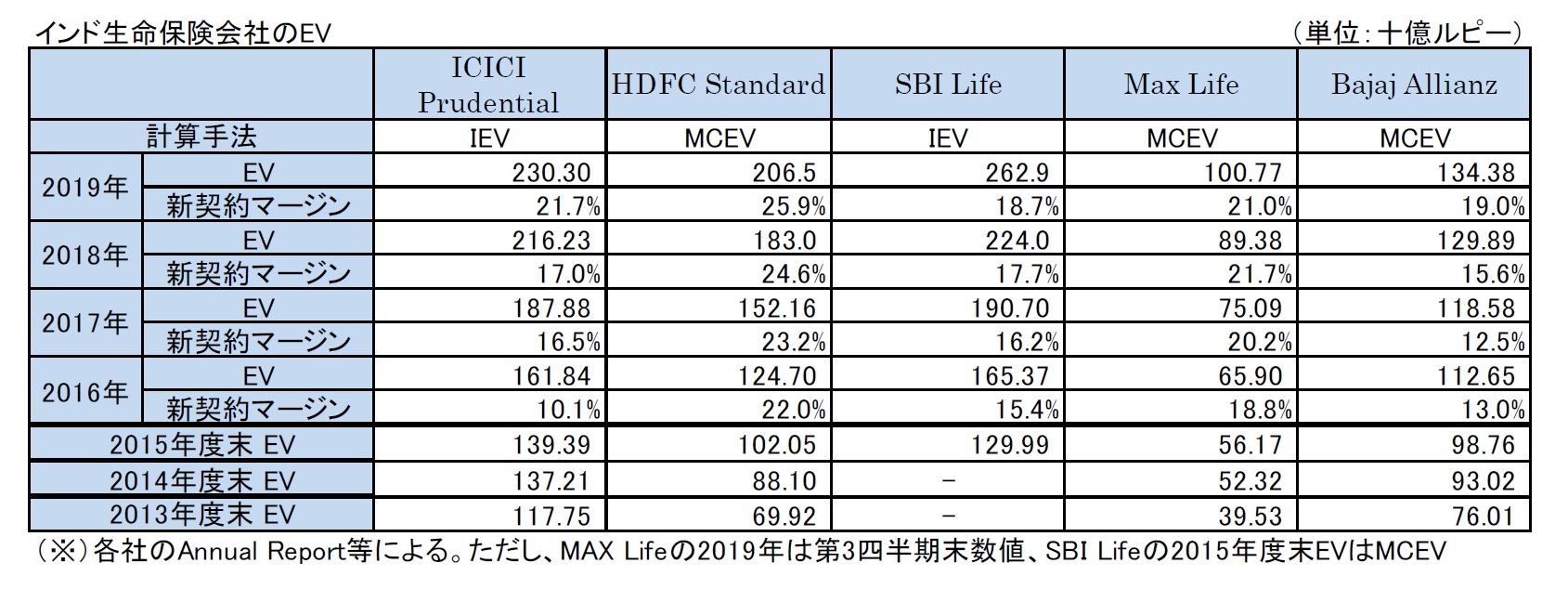

(参考)EV(Embedded Value)の公表

EVについては、大手の生命保険会社が公表している。算出方式は、ICICI PrudentialとSBI LifeがIEV(Indian Embedded Value)という方式で、HDFC Standard等がMCEV(市場整合的EV)となっている。 ここで、IEV(Indian Embedded Value)というのは、インド・アクチュアリー会が作成しているアクチュアリー実務基準に基づいており、基本的には資産と負債の市場整合的な評価を行うMCEVと調和している方式である。

EVや新契約マージンは、会社の成長性や収益性を示す1つの指標となっている。

これによれば、各社の2019年度の新契約マージンは18%~26%の範囲にあり、2018年度に比べても水準を上げている。このように、引き続き新契約における高い収益性を確保している。

EVについては、2015年度に増加率が低下していたが、2016年度から2019年度においては各社とも、Bajaj Allianzを除けば、2桁近い進展と大きく増加してきており、会社の価値を着実に高めてきている。

EVについては、大手の生命保険会社が公表している。算出方式は、ICICI PrudentialとSBI LifeがIEV(Indian Embedded Value)という方式で、HDFC Standard等がMCEV(市場整合的EV)となっている。 ここで、IEV(Indian Embedded Value)というのは、インド・アクチュアリー会が作成しているアクチュアリー実務基準に基づいており、基本的には資産と負債の市場整合的な評価を行うMCEVと調和している方式である。

EVや新契約マージンは、会社の成長性や収益性を示す1つの指標となっている。

これによれば、各社の2019年度の新契約マージンは18%~26%の範囲にあり、2018年度に比べても水準を上げている。このように、引き続き新契約における高い収益性を確保している。

EVについては、2015年度に増加率が低下していたが、2016年度から2019年度においては各社とも、Bajaj Allianzを除けば、2桁近い進展と大きく増加してきており、会社の価値を着実に高めてきている。

6―まとめ

ここまで、2019年度決算に関する各社のPublic Disclosures資料等に基づいて、インドの生命保険業界の主要各社の成長性・効率性・収益性・健全性等の状況について報告してきた。

インドの生命保険市場は、大きな潜在力を有し、今後さらなる成長が期待できる市場であるが、市場の変化に対応して、これまで、各種の保険監督規制の改革等が行われてきている。こうした環境下で、生命保険会社は、商品開発とチャネルの改革、リスク管理体制の充実等の課題に取り組み、経営効率化を進めてきている。

成長性が高く、健全性を維持しつつ、一定の収益性が期待できる市場だからこそ、日本の保険会社も含めて、欧米の主要保険グループが、この市場に魅力を感じて注力してきている。

なお、今回は2019年度決算数値の報告であることから、新型コロナウイルス(COVID-19)の影響についての情報開示等は、相対的に限定されたものとなっている。

インドにおいては、現在新型コロナウイルスの感染が拡大しており、その影響が懸念されるところとなっている。その動向は極めて注目されることから、こうした点も含めたインドにおける生命保険各社の状況については引き続き注視していくこととしたい。

インドの生命保険市場は、大きな潜在力を有し、今後さらなる成長が期待できる市場であるが、市場の変化に対応して、これまで、各種の保険監督規制の改革等が行われてきている。こうした環境下で、生命保険会社は、商品開発とチャネルの改革、リスク管理体制の充実等の課題に取り組み、経営効率化を進めてきている。

成長性が高く、健全性を維持しつつ、一定の収益性が期待できる市場だからこそ、日本の保険会社も含めて、欧米の主要保険グループが、この市場に魅力を感じて注力してきている。

なお、今回は2019年度決算数値の報告であることから、新型コロナウイルス(COVID-19)の影響についての情報開示等は、相対的に限定されたものとなっている。

インドにおいては、現在新型コロナウイルスの感染が拡大しており、その影響が懸念されるところとなっている。その動向は極めて注目されることから、こうした点も含めたインドにおける生命保険各社の状況については引き続き注視していくこととしたい。

(2020年11月17日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【インドの生命保険会社の状況-2019年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

インドの生命保険会社の状況-2019年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!