- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 住宅ローン審査はコロナ禍でも厳しくならない-無理をして借りる人も増加、計画は慎重に

2020年08月31日

文字サイズ

- 小

- 中

- 大

1. はじめに

マンション価格を大きく左右するものの一つに住宅ローンの状況がある。不動産は高い価格を提示できた者がその物件を購入できることが一般的で、マンションの人気が高く、買主の資金調達が容易な状態では売主の提示した価格で売買が成立する可能性が高いことから、価格が下がりにくい。

例えば、希望のマンションの販売価格に対して少し資金が足りなかった場合、そのマンションの人気があまりなく、他の購入希望者がいなければ売主と値引き交渉ができるかもしれない。しかし、そのマンションの人気が非常に高くて、資金調達が容易であれば、そもそも値引き交渉はしないであろう。売主は値引き交渉をしてくるような買い手に売る必要はなく、別の人にその物件を売れば良いからである。

一方、購入者が多額の住宅ローンの借入によって購入資金をまかなう場合、購入後に返済が困難になる可能性が高くなる。ここのところ、マンションの価格は上昇を続けてきた1。こうした中、住宅ローンはどんな状況にあったであろうか。

例えば、希望のマンションの販売価格に対して少し資金が足りなかった場合、そのマンションの人気があまりなく、他の購入希望者がいなければ売主と値引き交渉ができるかもしれない。しかし、そのマンションの人気が非常に高くて、資金調達が容易であれば、そもそも値引き交渉はしないであろう。売主は値引き交渉をしてくるような買い手に売る必要はなく、別の人にその物件を売れば良いからである。

一方、購入者が多額の住宅ローンの借入によって購入資金をまかなう場合、購入後に返済が困難になる可能性が高くなる。ここのところ、マンションの価格は上昇を続けてきた1。こうした中、住宅ローンはどんな状況にあったであろうか。

2. 住宅ローン金利は借入者に有利な状況が続いている

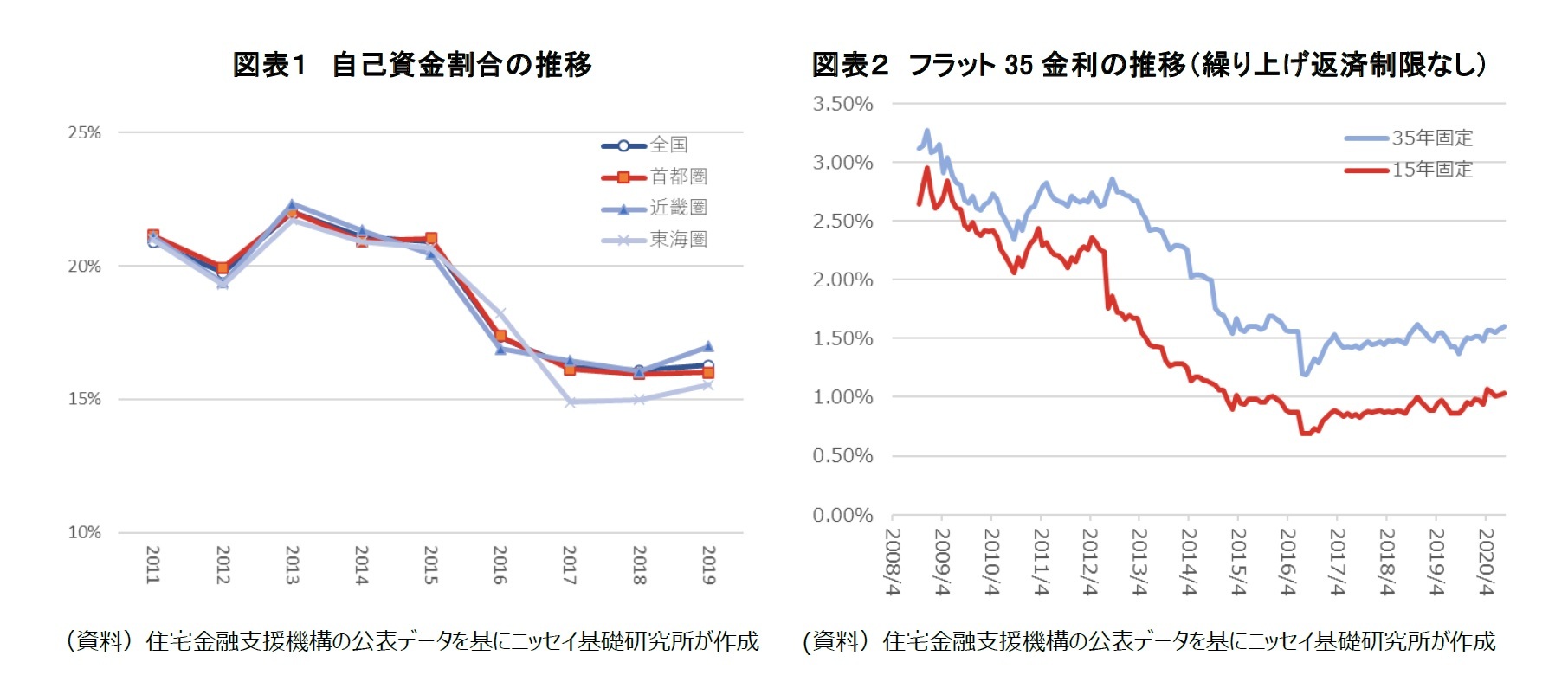

フラット352の提供機関である住宅金融支援機構によると、マンションの購入者の自己資金と借入金の割合は全国的に自己資本の割合が低下するという傾向を示した。2011年度から2013年度までは、マンションの購入資金全体に対する自己資金の割合は2割以上であったが、2016年度~2019年度は16%程度に低下し、借入金に依存する割合が増加している(図表1)。

大きな理由の一つは、住宅ローン金利が低下を続け、2016年半ばには過去最低水準に達したことであろう。金利は住宅ローンの審査基準にも影響するが、金利の低下は返済金額の低下とともに借入可能額を増加させ、マンション購入希望者の資金調達にとっては有利になる。

住宅金融支援機構によると、2016年7月のフラット35の15年固定金利(繰上げ制限付き)は0.69%であった(図表2)。2020年8月現在は1.03%とやや上昇しているが、フラット35より金利の安い民間金融機関の住宅ローンを利用すれば1%以下の金利が可能であり、まだ十分に有利な状況と言えるだろう。

大きな理由の一つは、住宅ローン金利が低下を続け、2016年半ばには過去最低水準に達したことであろう。金利は住宅ローンの審査基準にも影響するが、金利の低下は返済金額の低下とともに借入可能額を増加させ、マンション購入希望者の資金調達にとっては有利になる。

住宅金融支援機構によると、2016年7月のフラット35の15年固定金利(繰上げ制限付き)は0.69%であった(図表2)。2020年8月現在は1.03%とやや上昇しているが、フラット35より金利の安い民間金融機関の住宅ローンを利用すれば1%以下の金利が可能であり、まだ十分に有利な状況と言えるだろう。

2 民間金融機関と住宅金融支援機構が提携して提供する住宅ローンの一種

3. 金融機関にとってリスクが高いはずの「自己資金なしの購入者」が増えている

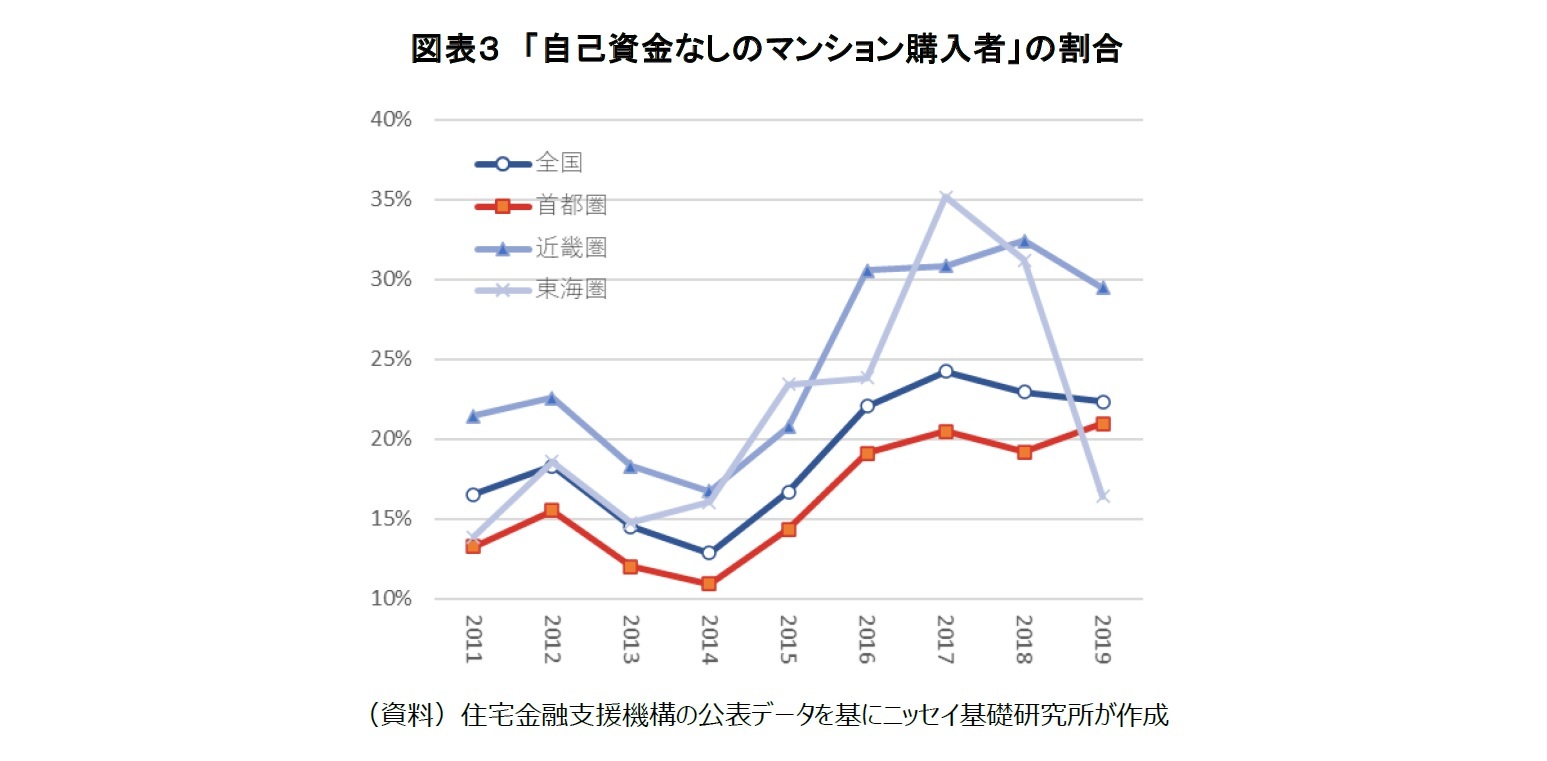

また、金融機関の住宅ローンの審査基準も緩和されてきたものと推定される。不動産のように価格が変化する物を貸付金の担保とする場合、担保価値である不動産価格に対しての100%の額を融資することは、通常は金融機関にとって貸倒れリスクを高めることになる。もし担保の価格が融資時よりも下がった状態で借入人から金銭による返済が受けられないこととなれば、担保を代わりに受け取ったとしても、貸付金全額の回収が難しくなってしまうからだ。

しかし、住宅ローンについては当然のことながら借入者の給与等の収入をもとに貸出額を計算して貸し出している側面も大きく、担保である住宅の値段の100%を貸したとしても必ずしも貸し倒れリスクが高まるとは言い切れない。マンションの購入資金に対してローンを100%で借り入れてマンションを購入する人の割合は2014年以降増加を続けており、首都圏では全体の21%、近畿圏では全体の29%の人が自己資金なしでマンションを購入している(図表3)。

しかし、住宅ローンについては当然のことながら借入者の給与等の収入をもとに貸出額を計算して貸し出している側面も大きく、担保である住宅の値段の100%を貸したとしても必ずしも貸し倒れリスクが高まるとは言い切れない。マンションの購入資金に対してローンを100%で借り入れてマンションを購入する人の割合は2014年以降増加を続けており、首都圏では全体の21%、近畿圏では全体の29%の人が自己資金なしでマンションを購入している(図表3)。

4. 住宅ローン融資額は順調に推移し、マンション価格の上昇に貢献している

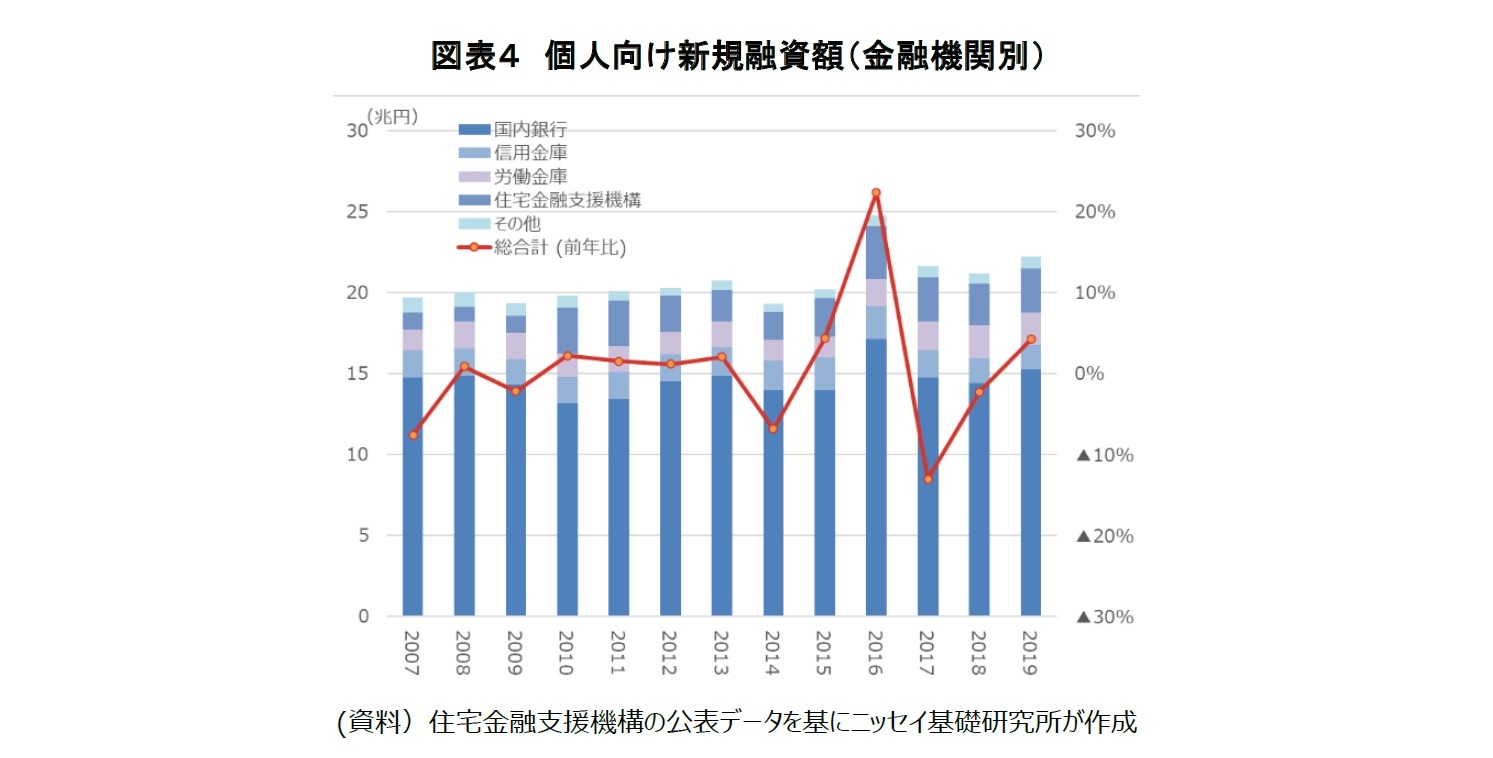

一般に、法人による不動産投資向けの新規融資は市況や投資対象によって融資の是非が左右される。しかし、住宅ローンについてはやや異なるようだ。

個人向けの新規融資総額は2019年度において前年比+4.2%と増加している。前述(図表2)のとおり、2016年度に金利が過去最低水準となったことから、同年の新規融資額は前年比で22.4%と大きな伸びを見せた。その後の2017年度と2018年度は前年比ではマイナスとなったが、2015年度と比べれば新規融資額は多い。またリーマン・ショック後の動向を見ても2009年度の住宅ローンの新規融資総額は前年比で▲2.2%程度と大きな減少ではなく、翌2010年度で前年比2.2%とすぐに同水準に回復しており、住宅ローンは借りやすい状況が続いていたとみられる(図表4)。

個人向けの新規融資総額は2019年度において前年比+4.2%と増加している。前述(図表2)のとおり、2016年度に金利が過去最低水準となったことから、同年の新規融資額は前年比で22.4%と大きな伸びを見せた。その後の2017年度と2018年度は前年比ではマイナスとなったが、2015年度と比べれば新規融資額は多い。またリーマン・ショック後の動向を見ても2009年度の住宅ローンの新規融資総額は前年比で▲2.2%程度と大きな減少ではなく、翌2010年度で前年比2.2%とすぐに同水準に回復しており、住宅ローンは借りやすい状況が続いていたとみられる(図表4)。

一般的に必要な資金を借りやすい状態では不動産の価格が上がりやすくなるが、それは住宅の価格と住宅ローンの場合も同じである。

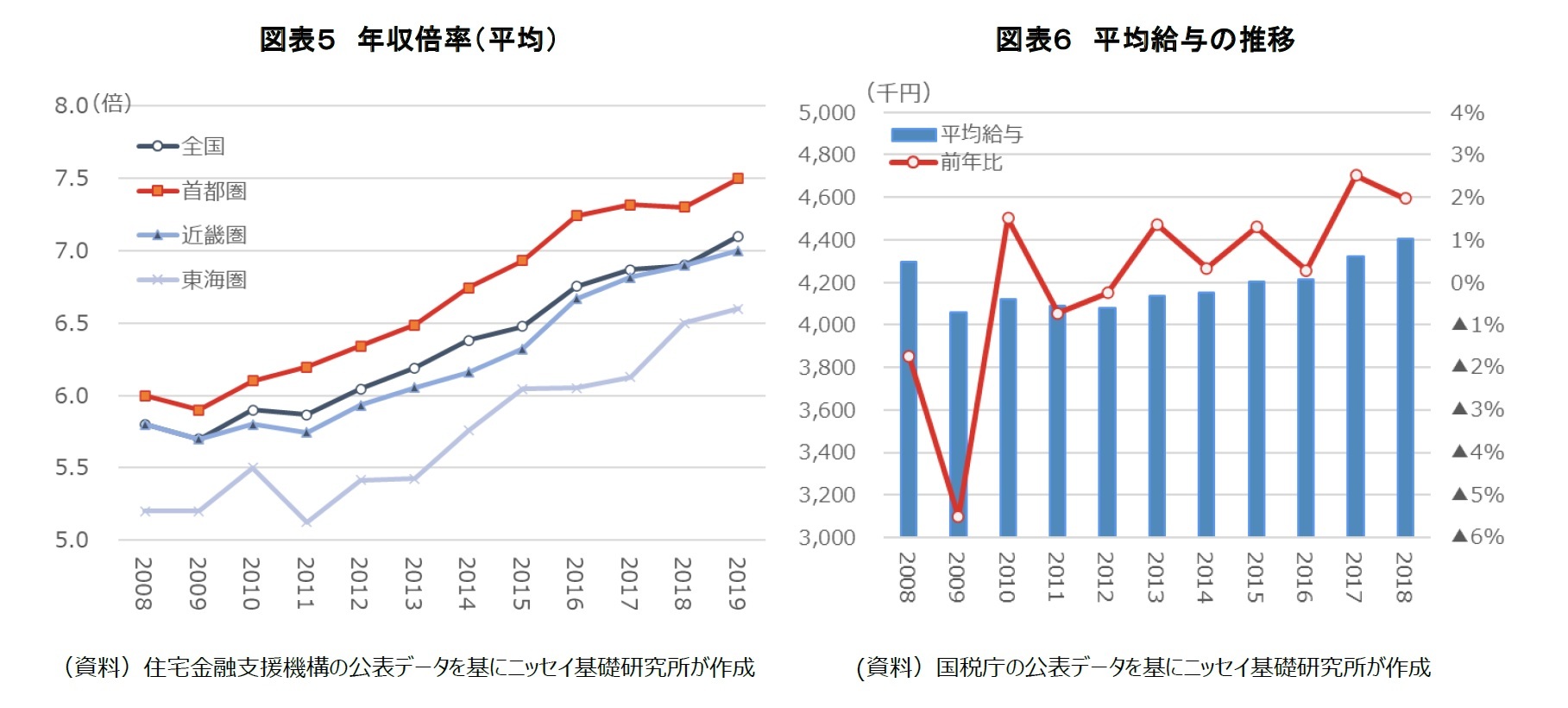

住宅の価格の相対的な高さを図る指標の一つに年収倍率がある。年収倍率とは、住宅の購入価格を購入者の年収で割った値で、住宅価格が購入者の年収の何倍になっているかを示す。住宅金融支援機構によると、マンションの年収倍率は上昇を続けている。2008年度の時点では全国が5.8倍、首都圏が6.0倍であったが、2019年度には全国で7.1倍、首都圏では7.5倍となった(図表5)。年収を基準にすると、2019年度にマンションを購入するためには2008年度に比べて全国では年収の130%を、首都圏では年収の150%を上積みする必要があったことになる。

一方、国税庁の公表によると、平均年収は2012年度以降上昇をしており、2008年度比で+3%程度の伸びとなっている(図表6)。金利などの他の条件が同じであれば、住宅ローンの借入可能額は年収の増減に連動する。それぞれの伸び率を比較すれば、年収の伸びよりもはるかにマンション価格の上昇のほうが大きかったことがわかる。

住宅の価格の相対的な高さを図る指標の一つに年収倍率がある。年収倍率とは、住宅の購入価格を購入者の年収で割った値で、住宅価格が購入者の年収の何倍になっているかを示す。住宅金融支援機構によると、マンションの年収倍率は上昇を続けている。2008年度の時点では全国が5.8倍、首都圏が6.0倍であったが、2019年度には全国で7.1倍、首都圏では7.5倍となった(図表5)。年収を基準にすると、2019年度にマンションを購入するためには2008年度に比べて全国では年収の130%を、首都圏では年収の150%を上積みする必要があったことになる。

一方、国税庁の公表によると、平均年収は2012年度以降上昇をしており、2008年度比で+3%程度の伸びとなっている(図表6)。金利などの他の条件が同じであれば、住宅ローンの借入可能額は年収の増減に連動する。それぞれの伸び率を比較すれば、年収の伸びよりもはるかにマンション価格の上昇のほうが大きかったことがわかる。

5. 無理をして住宅ローンを借りる人も増加している。返済計画は十分に検証を

一方、「住宅ローン返済に余裕があるか」を測る「返済負担率3」を見ると、無理をして借り入れをする人の割合も増加しているようである。

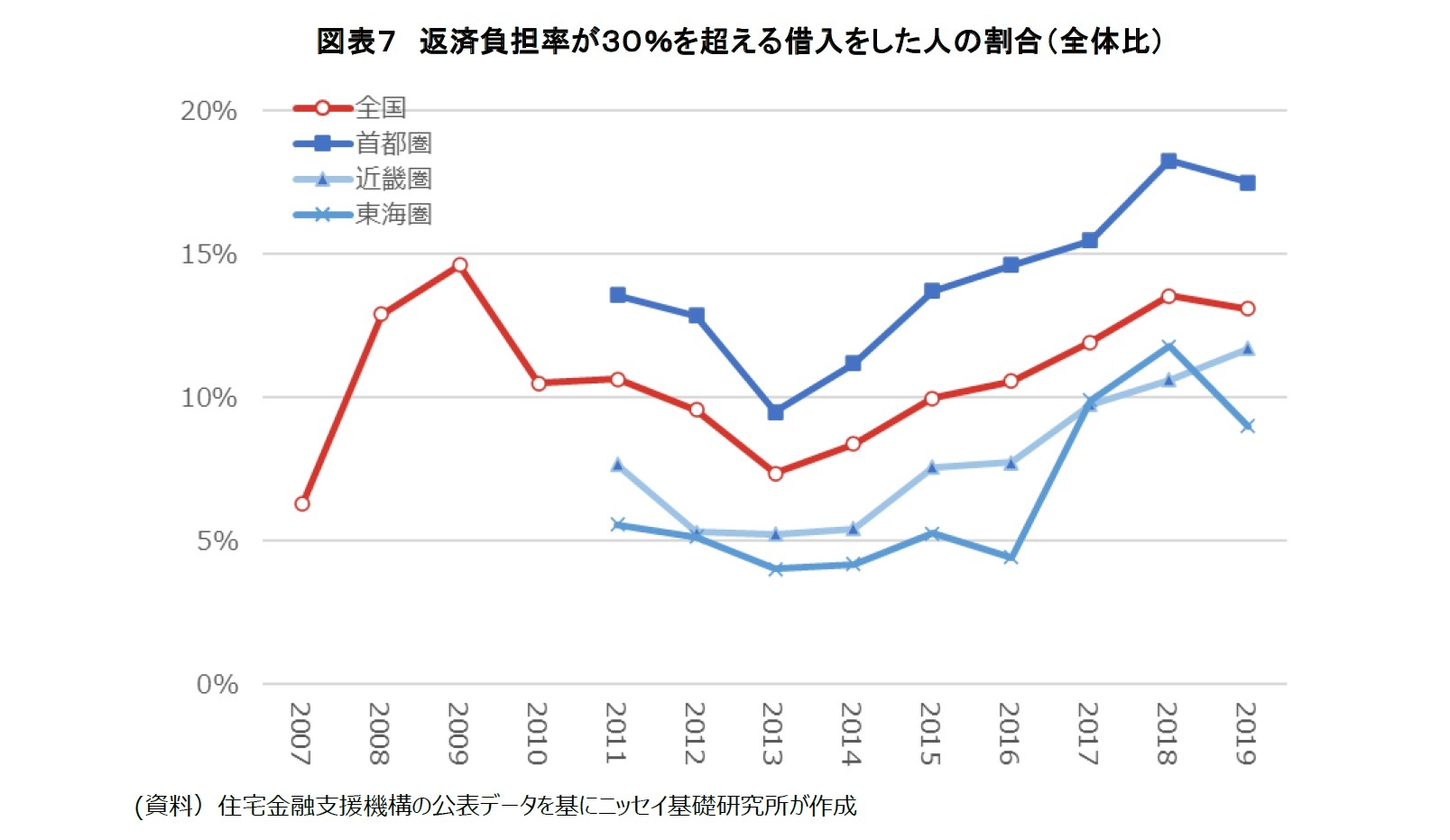

年収や教育費の支出時期などによっても異なるが、返済負担率が30%を超えると返済に余裕がなくなる場合が生じてくる。近年で、「返済負担率が30%を超える人」が全体に占める割合が最も多かったのはリーマン・ショック後の14.6%(2009年度、全国)であるのに対し、2019年度は全国で全体の13.1%、首都圏で17.5%とその水準に近づいていることには留意したい(図表7)。

金融機関が貸し出しの際に不動産を担保とする場合、価格下落局面では融資額を減らさなければ貸倒れリスクが高まるため、担保価値に対する融資額を少なく見積もるとともに、返済原資を厳しく審査するのが原則である。にもかかわらず、2009年度も「返済負担率が30%を超える人」は前年比で増加していた(図表7)。不動産価格が不安定な状況の下でも、金融機関にとっては給与を返済原資とする住宅ローンは確実な返済が見込めるためとみられる。事業用の不動産とは異なり、自宅を担保にする場合、自宅をとられないように何とかしてローンを返済するという人が多いからであろう。こうした過去の推移をみれば、コロナ禍の影響を受けても、ある程度確実な給与等の収入がある人に対する住宅ローンの審査はさほど厳しくはならないのではないだろうか。

また、審査基準がさらに緩和される可能性もある。例えば2020年8月7日付で一般社団法人全国住宅産業協会から国土交通大臣宛にフラット35の融資条件緩和の要望書が提出されている4。もし緩和が認められるとすれば、住宅ローンはさらに利用しやすいものとなる。

しかし、「借入ができる」ことと「返済に余裕がある」ことは別である。せっかく良い物件を購入しても、住宅ローンを完済できなければ自分のものにはならない。マンションの購入後、返済が始まってみたら思っていた以上に生活に余裕がないと気付いたとしても、それではすでに遅い。

特に、税金や所有権に伴う責任負担には注意が必要である。返済負担率で用いる年収は給与支給総額のため所得税や社会保険料などがそこからさらに控除されるし、賃貸の場合には生じない自宅の固定資産税や修繕費などの費用も支払わなければならない。住宅ローンの利用を決める前に、実際に何がいくらかかるのかを計画に落とし込み、余裕をもって返済できるかを十分に検証する必要があるだろう。

年収や教育費の支出時期などによっても異なるが、返済負担率が30%を超えると返済に余裕がなくなる場合が生じてくる。近年で、「返済負担率が30%を超える人」が全体に占める割合が最も多かったのはリーマン・ショック後の14.6%(2009年度、全国)であるのに対し、2019年度は全国で全体の13.1%、首都圏で17.5%とその水準に近づいていることには留意したい(図表7)。

金融機関が貸し出しの際に不動産を担保とする場合、価格下落局面では融資額を減らさなければ貸倒れリスクが高まるため、担保価値に対する融資額を少なく見積もるとともに、返済原資を厳しく審査するのが原則である。にもかかわらず、2009年度も「返済負担率が30%を超える人」は前年比で増加していた(図表7)。不動産価格が不安定な状況の下でも、金融機関にとっては給与を返済原資とする住宅ローンは確実な返済が見込めるためとみられる。事業用の不動産とは異なり、自宅を担保にする場合、自宅をとられないように何とかしてローンを返済するという人が多いからであろう。こうした過去の推移をみれば、コロナ禍の影響を受けても、ある程度確実な給与等の収入がある人に対する住宅ローンの審査はさほど厳しくはならないのではないだろうか。

また、審査基準がさらに緩和される可能性もある。例えば2020年8月7日付で一般社団法人全国住宅産業協会から国土交通大臣宛にフラット35の融資条件緩和の要望書が提出されている4。もし緩和が認められるとすれば、住宅ローンはさらに利用しやすいものとなる。

しかし、「借入ができる」ことと「返済に余裕がある」ことは別である。せっかく良い物件を購入しても、住宅ローンを完済できなければ自分のものにはならない。マンションの購入後、返済が始まってみたら思っていた以上に生活に余裕がないと気付いたとしても、それではすでに遅い。

特に、税金や所有権に伴う責任負担には注意が必要である。返済負担率で用いる年収は給与支給総額のため所得税や社会保険料などがそこからさらに控除されるし、賃貸の場合には生じない自宅の固定資産税や修繕費などの費用も支払わなければならない。住宅ローンの利用を決める前に、実際に何がいくらかかるのかを計画に落とし込み、余裕をもって返済できるかを十分に検証する必要があるだろう。

3 返済負担率は住宅ローンの年間支払総額を、年収(給与支給総額)で割って求める。低ければ返済に余裕があり、高ければ返済に余裕がなくなる。また、年収が高くなるほど、返済負担率が高くても返済に余裕が出やすい。

4 フラット35の融資率9割を超える融資の容認、返済負担率の緩和(年収400万円未満:30%以内を35%以内に、年収400万円以上:35%以内を40%以内に)などが要望に盛り込まれている。

6. おわりに

住宅ローンの状況は住宅価格を左右する大きな要素の一つである。ここ10年でマンションの価格の年収倍率が上昇を続けてきた原因には、住宅ローン金利が低水準となり、それと同時に住宅ローンの審査基準が緩和されてきたことがあるとみられる。そして、過去の経緯を見れば、コロナ禍の影響を受けても今後の住宅ローンの審査基準がさほど厳しくなることはあまりなさそうだ。

しかし、住宅ローンは数十年にわたって返済していくものであり、その間に起こることを完全に予測することは難しい。少しの給与の変動で返済が困難になるような計画は危険性が高く、危険の程度は事前に誰かに説明してもらえるとは限らない。物件を購入できるかだけでなく、借入後の長期に渡って返済の余裕を保てるか等のライフプランを自分自身で良く検証し、十分納得したうえで住宅ローンを利用していくべきだろう。

しかし、住宅ローンは数十年にわたって返済していくものであり、その間に起こることを完全に予測することは難しい。少しの給与の変動で返済が困難になるような計画は危険性が高く、危険の程度は事前に誰かに説明してもらえるとは限らない。物件を購入できるかだけでなく、借入後の長期に渡って返済の余裕を保てるか等のライフプランを自分自身で良く検証し、十分納得したうえで住宅ローンを利用していくべきだろう。

(ご注意)本稿記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本稿は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものでもありません。

(2020年08月31日「不動産投資レポート」)

このレポートの関連カテゴリ

03-3512-1853

経歴

- 【職歴】

2000年 東海銀行(現三菱UFJ銀行)入行

2006年 総合不動産会社に入社

2018年5月より現職

・不動産鑑定士

・宅地建物取引士

・不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

・2022年、2023年 兵庫県都市計画審議会専門委員

渡邊 布味子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/25 | 「持ち家か、賃貸か」。法的視点から「住まい」を考える(5)~「所有権」の制限:「共有」は原則、共有者全員の同意が必要 | 渡邊 布味子 | 研究員の眼 |

| 2025/09/18 | 不動産投資市場動向(2025年上期)~日本市場の取引額は高水準を維持。グローバル市場は回復基調を辿るも依然低調 | 渡邊 布味子 | 不動産投資レポート |

| 2025/08/25 | 「持ち家か、賃貸か」。法的視点から「住まい」を考える(4)~「所有権」の制限:「公法上の制限」は公共の福祉のため~ | 渡邊 布味子 | 研究員の眼 |

| 2025/08/12 | 東京オフィス市場は賃料上昇継続。宿泊需要は伸び率が鈍化-不動産クォータリー・レビュー2025年第2四半期 | 渡邊 布味子 | 不動産投資レポート |

新着記事

-

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【住宅ローン審査はコロナ禍でも厳しくならない-無理をして借りる人も増加、計画は慎重に】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

住宅ローン審査はコロナ禍でも厳しくならない-無理をして借りる人も増加、計画は慎重にのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!