- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- リスク管理 >

- 分散投資効果の計測とパフォーマンス改善の検証

2020年02月14日

文字サイズ

- 小

- 中

- 大

1――はじめに

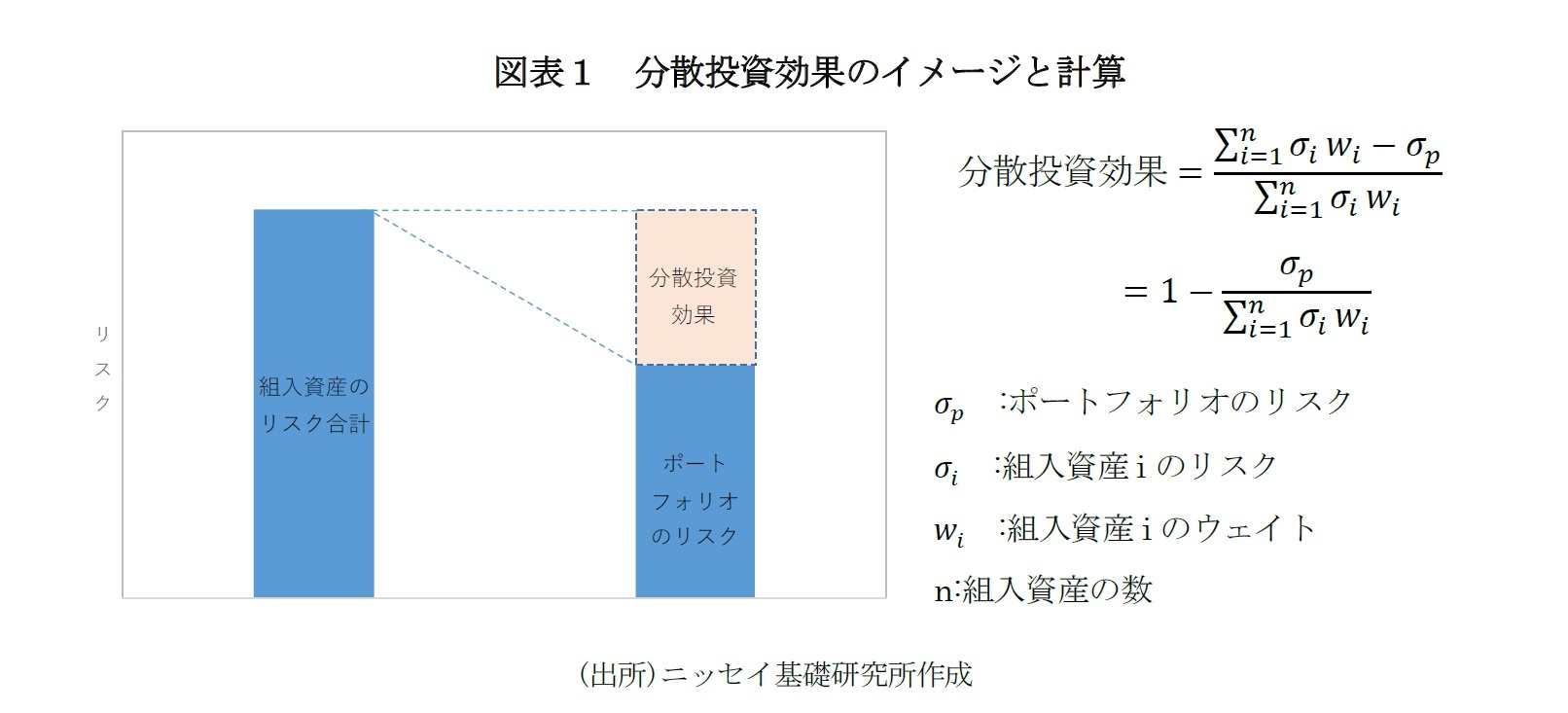

資産運用を行う上で、投資対象を分散することは重要な点である。しかしながら、ポートフォリオを構築する際に、分散投資効果を直接的に計測し、活用することは少ないのではないだろうか。

本稿では、分散投資効果を計測する指標を用いて、分散投資効果を計測する。これにより、分散投資効果を効果的に活用したポートフォリオの構築を行う。また、企業年金の資産配分を参考に、分散投資によるパフォーマンスの改善を検証する。

本稿では、分散投資効果を計測する指標を用いて、分散投資効果を計測する。これにより、分散投資効果を効果的に活用したポートフォリオの構築を行う。また、企業年金の資産配分を参考に、分散投資によるパフォーマンスの改善を検証する。

2――分散投資効果の計測

3――リスクとリターンの関係

1|代表的資産クラスの年次リターンの推移

次に、ポートフォリオのリターンについて考えたい。ポートフォリオのリターンは組入資産のリターンの組入比率による加重平均となる。このため、当然のことながらポートフォリオのリターンを向上するには、リターンがより高い資産を組み入れることが必要となる。

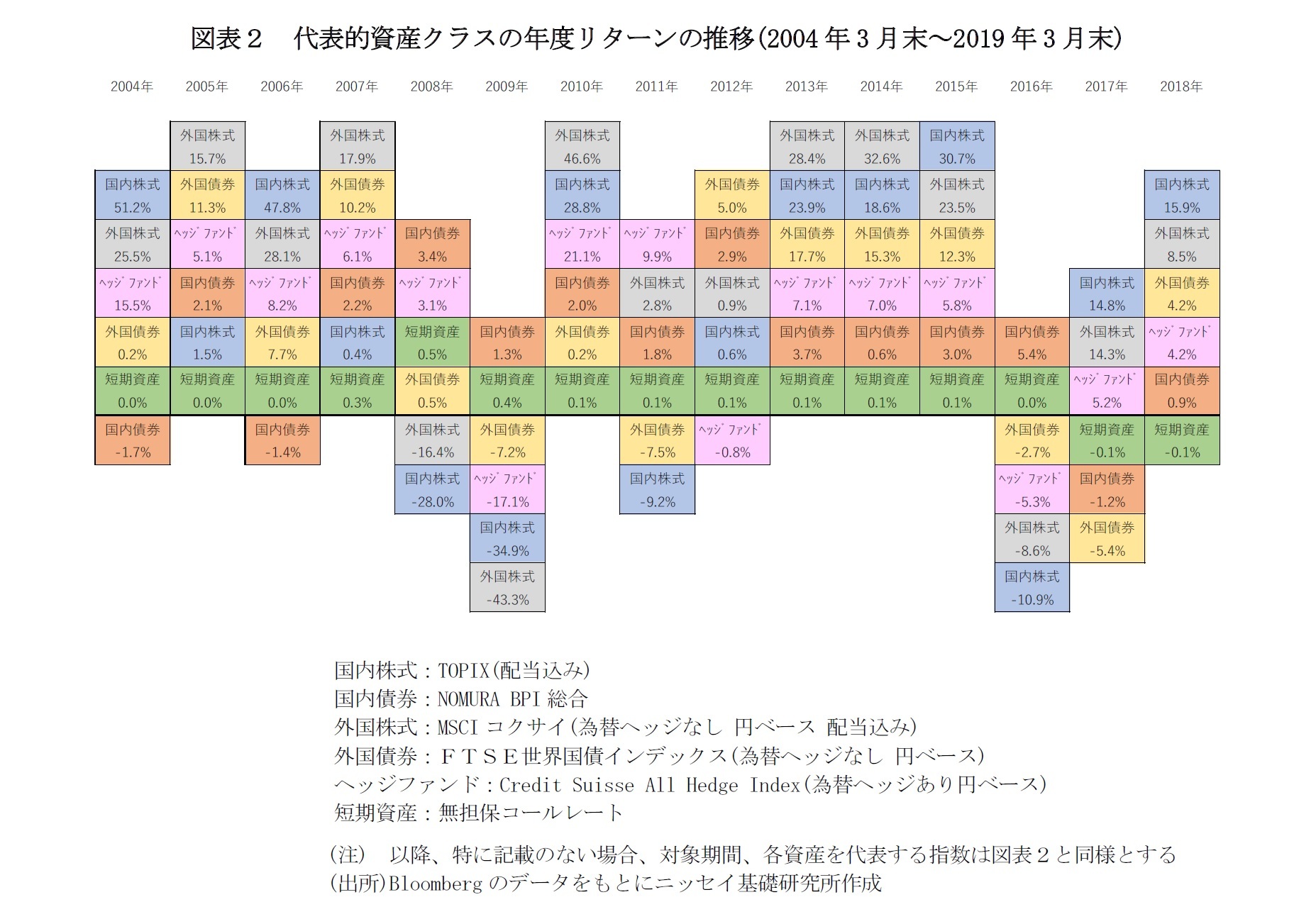

ここで、代表的資産クラスの年度リターンの推移を見てみたい(図表2)。これを見ると、直近5年間で各年度最もリターンの高かった資産は2014年度は外国株式(+32.6%)、2015年度は国内株式(+30.7%)、2016年度は国内債券(+5.4%)、2017年度は国内株式(+14.8%)、2018年度は国内株式(+15.9%) と年度毎に異なっている。各資産クラスのリターンとその順位は年度毎に変化している。このことから、1年程度の短期間のリターンの予測は容易ではないことが分かる。

次に、ポートフォリオのリターンについて考えたい。ポートフォリオのリターンは組入資産のリターンの組入比率による加重平均となる。このため、当然のことながらポートフォリオのリターンを向上するには、リターンがより高い資産を組み入れることが必要となる。

ここで、代表的資産クラスの年度リターンの推移を見てみたい(図表2)。これを見ると、直近5年間で各年度最もリターンの高かった資産は2014年度は外国株式(+32.6%)、2015年度は国内株式(+30.7%)、2016年度は国内債券(+5.4%)、2017年度は国内株式(+14.8%)、2018年度は国内株式(+15.9%) と年度毎に異なっている。各資産クラスのリターンとその順位は年度毎に変化している。このことから、1年程度の短期間のリターンの予測は容易ではないことが分かる。

2|長期的なリスク・リターンの関係

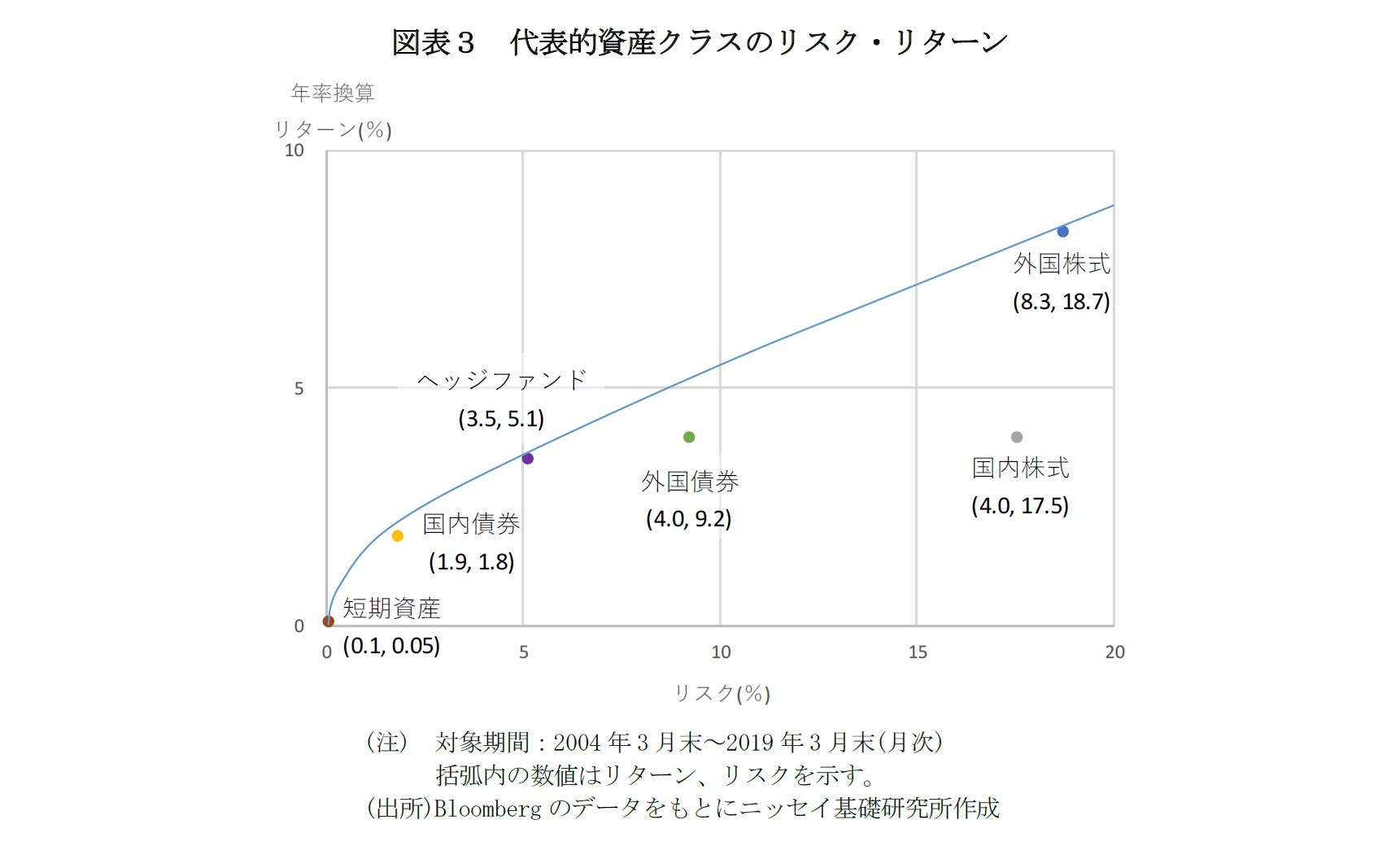

短期的なリターンの予測が困難な一方で、長期的なリターンはどうだろうか。図表3は、2004年3月から2019年3月までの15年間の各資産のリターンとリスクの関係を示している。これを見ると、各資産の年率換算リターンとリスクは国内株式(+4.0%,17.5%)、 国内債券(+1.9%,1.8%)、外国株式(+8.3%,18.7%)、外国債券(+4.0%,9.2%)、ヘッジファンド(+3.5%,5.1%)、短期資産(+0.1%,0.05%)となっている。

これを見ると、各資産の長期的なリターンは、概ねリスクに比例していることが分かる。リスクはリターンの源泉であり、ポートフォリオのリターンを高めるには、それに見合うリスクを持つ資産を組み入れる必要があるといえる。また、リターンをより安定して得るには長期的な投資が必要となる。

これらのことから、非常に基本的ではあるが、ポートフォリオのパフォーマンスを向上するには下記の点が重要といえる。収益源となるリスク資産を組み入れつつ、分散投資効果によりポートフォリオのリスクを低減することで、投資効率性(ここでは、シャープレシオ1)を向上することができる。

短期的なリターンの予測が困難な一方で、長期的なリターンはどうだろうか。図表3は、2004年3月から2019年3月までの15年間の各資産のリターンとリスクの関係を示している。これを見ると、各資産の年率換算リターンとリスクは国内株式(+4.0%,17.5%)、 国内債券(+1.9%,1.8%)、外国株式(+8.3%,18.7%)、外国債券(+4.0%,9.2%)、ヘッジファンド(+3.5%,5.1%)、短期資産(+0.1%,0.05%)となっている。

これを見ると、各資産の長期的なリターンは、概ねリスクに比例していることが分かる。リスクはリターンの源泉であり、ポートフォリオのリターンを高めるには、それに見合うリスクを持つ資産を組み入れる必要があるといえる。また、リターンをより安定して得るには長期的な投資が必要となる。

これらのことから、非常に基本的ではあるが、ポートフォリオのパフォーマンスを向上するには下記の点が重要といえる。収益源となるリスク資産を組み入れつつ、分散投資効果によりポートフォリオのリスクを低減することで、投資効率性(ここでは、シャープレシオ1)を向上することができる。

1 シャープレシオは下記の式で計算される。金融資産がリスクに対してどれだけ効率よくリターンを獲得できたかを計測する指標である。

シャープレシオ=(リターン-無リスク資産のリターン)/リスク

4――分散投資によるパフォーマンス改善の検証

1|企業年金の資産配分

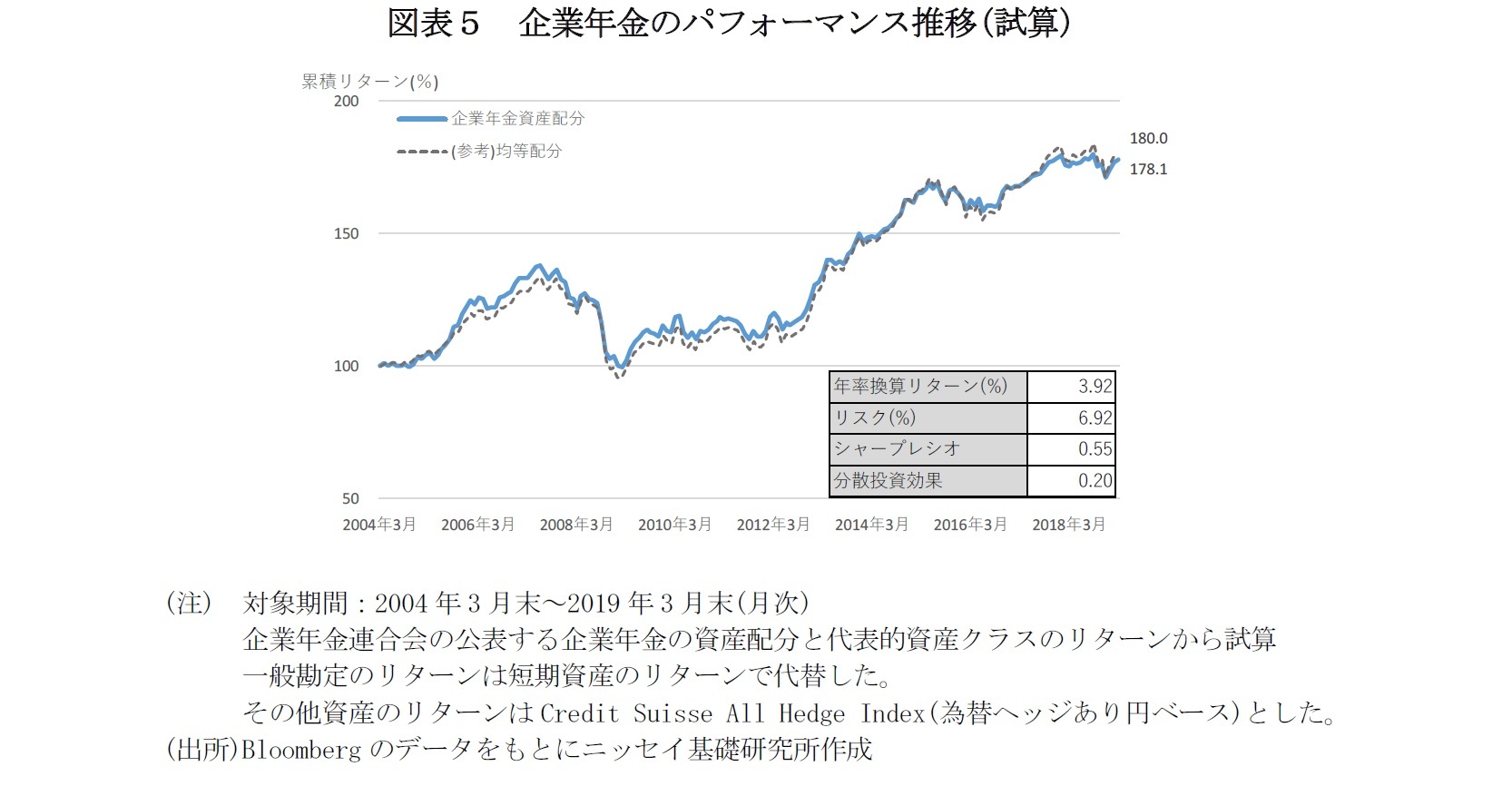

ここまでで説明した分散投資効果やリスク・リターンの関係に基づいて、企業年金ポートフォリオの分散投資効果とパフォーマンスの改善を試算したい。

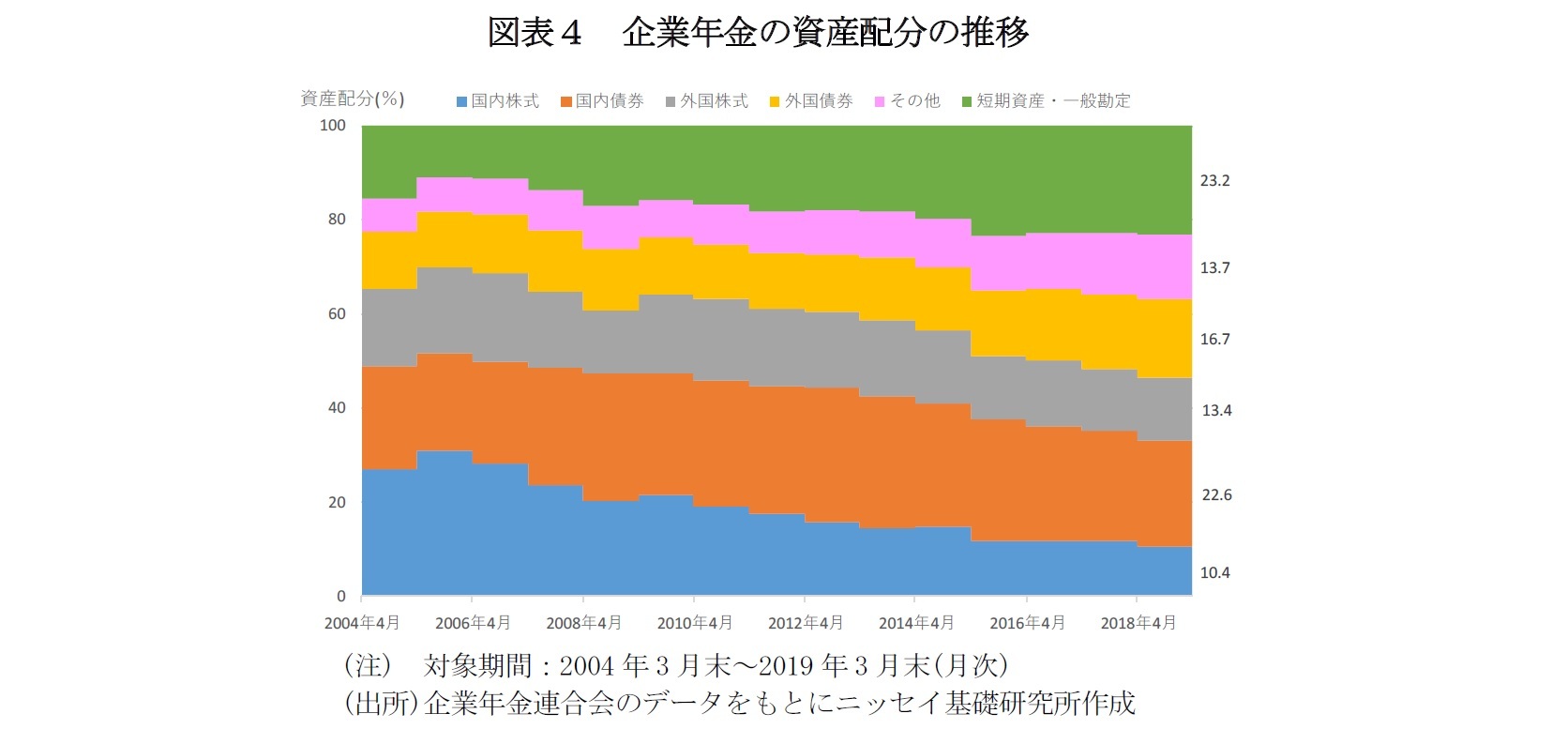

企業年金連合会によれば、2004年3月末~2019年3月末の15年間における企業年金の資産配分は図表4のように推移している。2019年3月時点での資産配分は国内株式10.4%、国内債券22.6%、外国株式13.4%、外国債券16.7%、その他13.7%、短期資産・一般勘定23.2%となっている。また、企業年金の資産配分のパフォーマンスを試算すると年率換算リターン+3.9%、リスク6.9%、シャープレシオ0.55、分散投資効果0.20となる(図表4)。企業年金の資産配分では、分散投資効果により、ポートフォリオのリスクを20%低減できていることが分かる。

参考に均等配分によるポートフォリオのパフォーマンスは年率換算リターン4.0%、リスク7.4%、シャープレシオ0.52、分散投資効果0.20となっている。年金基金の資産配分のリターンや分散投資効果は均等配分とほぼ同等となっている。

ここまでで説明した分散投資効果やリスク・リターンの関係に基づいて、企業年金ポートフォリオの分散投資効果とパフォーマンスの改善を試算したい。

企業年金連合会によれば、2004年3月末~2019年3月末の15年間における企業年金の資産配分は図表4のように推移している。2019年3月時点での資産配分は国内株式10.4%、国内債券22.6%、外国株式13.4%、外国債券16.7%、その他13.7%、短期資産・一般勘定23.2%となっている。また、企業年金の資産配分のパフォーマンスを試算すると年率換算リターン+3.9%、リスク6.9%、シャープレシオ0.55、分散投資効果0.20となる(図表4)。企業年金の資産配分では、分散投資効果により、ポートフォリオのリスクを20%低減できていることが分かる。

参考に均等配分によるポートフォリオのパフォーマンスは年率換算リターン4.0%、リスク7.4%、シャープレシオ0.52、分散投資効果0.20となっている。年金基金の資産配分のリターンや分散投資効果は均等配分とほぼ同等となっている。

(2020年02月14日「基礎研レター」)

03-3512-1860

経歴

- 【職歴】

2008年 大和証券SMBC(現大和証券)入社

大和証券投資信託委託株式会社、株式会社大和ファンド・コンサルティングを経て

2019年 ニッセイ基礎研究所(現職)

【加入団体等】

・公益社団法人 日本証券アナリスト協会 検定会員

・修士(工学)

原田 哲志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/06 | グローバル株式市場動向(2025年9月)-米国の利下げ再開により上昇継続 | 原田 哲志 | 基礎研レター |

| 2025/09/12 | グローバル株式市場動向(2025年8月)-米国の利下げ期待から堅調な推移 | 原田 哲志 | 基礎研レター |

| 2025/09/03 | 日本の人的資本投資の現状と課題 | 原田 哲志 | ニッセイ年金ストラテジー |

| 2025/08/15 | グローバル株式市場動向(2025年7月)-米国と日欧の関税大枠合意により安心感が広がる | 原田 哲志 | 基礎研レター |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【分散投資効果の計測とパフォーマンス改善の検証 】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

分散投資効果の計測とパフォーマンス改善の検証 のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!