- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 年金資産運用 >

- ヘッジファンドのパフォーマンス動向

2020年02月05日

文字サイズ

- 小

- 中

- 大

ヘッジファンドは市場の変動の影響を受けにくく、安定的な収益の獲得が期待できるとされている。このため、年金基金など多くの機関投資家が投資を行っている。しかしながら、直近数年間のヘッジファンドのパフォーマンスは、伸び悩んでいる。経済成長の鈍化や各国中央銀行による大規模な金融緩和により、リスクプレミアムや資産間のリターンのばらつきが縮小し、ヘッジファンドの収益機会が減少した可能性があると言われている。近年のヘッジファンドのパフォーマンス動向について見ていきたい。

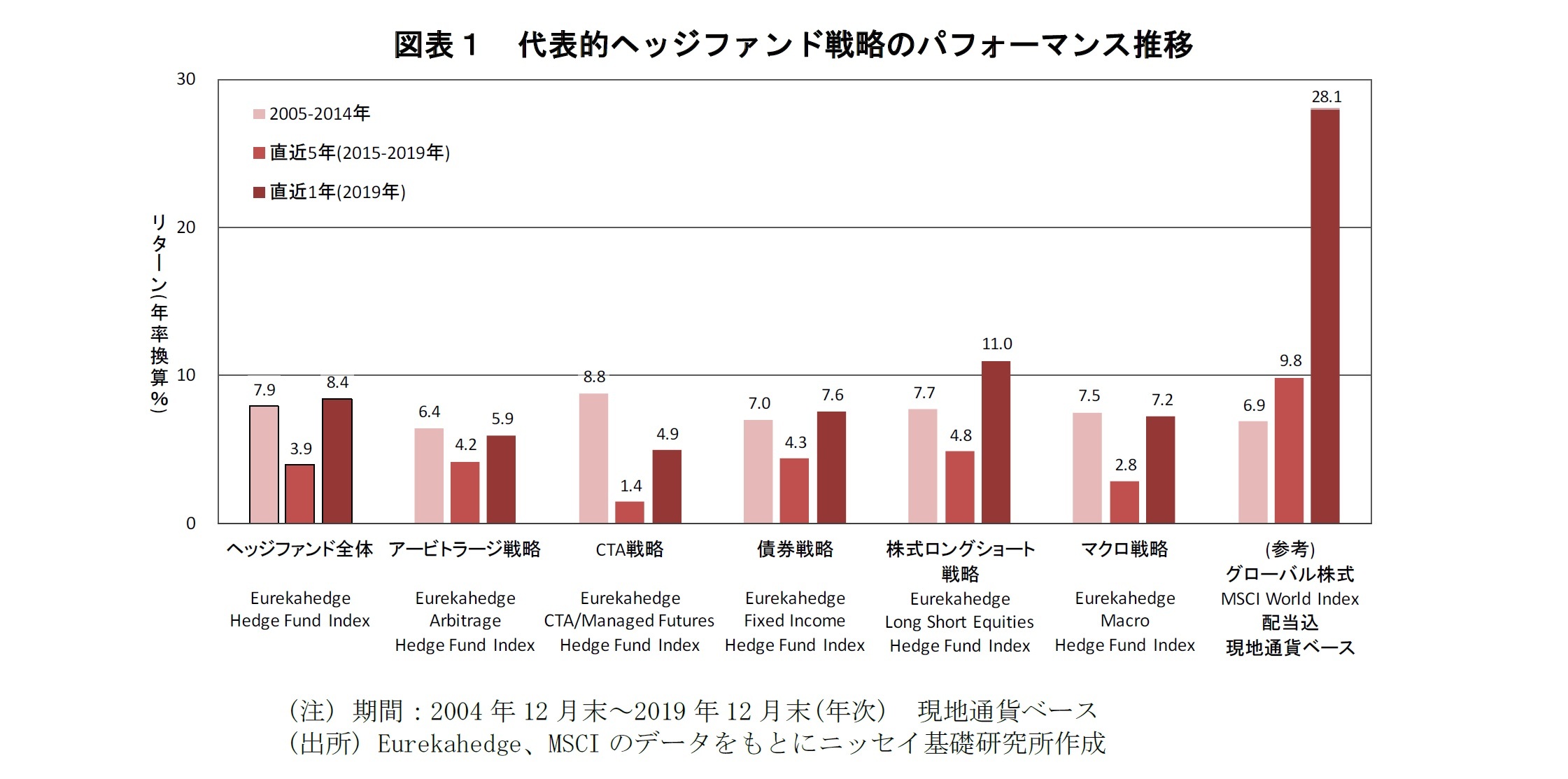

図表1は、2019年12月末時点の直近1年間(2019年)、直近5年間(2015~2019年)、2014年以前10 年間(2005~2014年)のヘッジファンドの戦略類型毎の年率換算リターンを示している。これを見ると、2005~2014年のヘッジファンド全体の年率換算リターンは+7.9%だったが、直近5年間は+3.9%に低下している。2019年は、グローバル株式が上昇する中、ヘッジファンド全体のリターンは+8.4%と比較的好調なパフォーマンスとなった。

戦略類型毎のパフォーマンスを見ると、CTA戦略の2005~2014年の年率換算リターンは+8.8%だったが、直近5年間は+1.4%に落ち込んでいる。一方で、アービトラージ戦略の2005~2014年の年率換算リターン+6.4%に対して、直近5年間は+4.2%とCTA戦略よりは小幅な低下にとどまった。2019年は、全ての戦略類型のリターンが直近5年間の平均を上回り、特に株式ロングショート戦略のリターンは+11.0%と好調であった。

図表1は、2019年12月末時点の直近1年間(2019年)、直近5年間(2015~2019年)、2014年以前10 年間(2005~2014年)のヘッジファンドの戦略類型毎の年率換算リターンを示している。これを見ると、2005~2014年のヘッジファンド全体の年率換算リターンは+7.9%だったが、直近5年間は+3.9%に低下している。2019年は、グローバル株式が上昇する中、ヘッジファンド全体のリターンは+8.4%と比較的好調なパフォーマンスとなった。

戦略類型毎のパフォーマンスを見ると、CTA戦略の2005~2014年の年率換算リターンは+8.8%だったが、直近5年間は+1.4%に落ち込んでいる。一方で、アービトラージ戦略の2005~2014年の年率換算リターン+6.4%に対して、直近5年間は+4.2%とCTA戦略よりは小幅な低下にとどまった。2019年は、全ての戦略類型のリターンが直近5年間の平均を上回り、特に株式ロングショート戦略のリターンは+11.0%と好調であった。

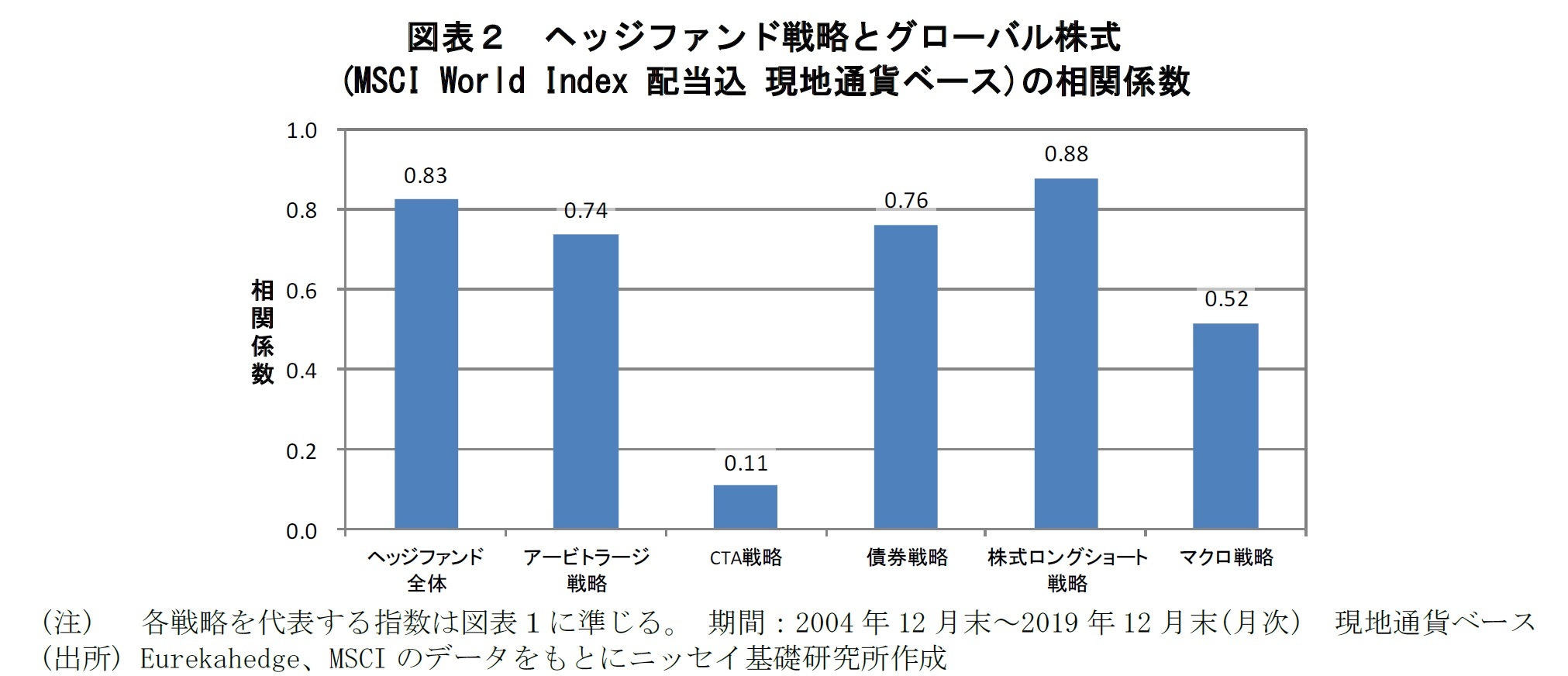

2019年のヘッジファンドの好調なパフォーマンスの背景には、どのような要因があったのだろうか。図表2は、2004年12月末から2019年12月末までの各戦略類型のヘッジファンドとグローバル株式のリターンの相関を示している。これを見ると、ヘッジファンド全体とグローバル株式のリターンの相関係数は0.83と強い相関であることが分かる。各戦略類型とグローバル株式のリターンの相関をみると、アービトラージ戦略0.74、CTA戦略0.11、債券戦略0.76、株式ロングショート戦略0.88、マクロ戦略0.52 となっている。CTA戦略やマクロ戦略を除き、軒並みグローバル株式と強い相関があることが分かる。多くのヘッジファンドでは、ロングポジションとショートポジションを組み合わせて、市場変動の影響を抑制する。しかし、特に株式ロングショート戦略などでは、実際にはロングポジションがショートポジションよりも多いロングバイアスであることが多い。これにより、ヘッジファンドとグローバル株式のリターンは正の相関を持つと考えられる。但し、CTA戦略については対象資産の値動きに従って投資ポジションを決定する。このため、CTA戦略とグローバル株式のリターンの相関は、状況により大きく変化することに注意が必要だろう。

また、アービトラージ戦略などは金融商品間の価格のゆがみが縮小することによる収益の獲得を目指す。しかしながら、こうした取引を行う投資家の資金が減少した場合、価格のゆがみは広がる場合がある。このため、こうした投資戦略は、価格のゆがみが広がりやすい市場ショック時には、収益の獲得が難しくなることが考えられる。実際、2008年リーマンショック時にはアービトラージ戦略のリターンは▲8.0%と、パフォーマンスが悪化した。一方で、その翌年の2009年のアービトラージ戦略のリターンは+22.8%であり、高い収益を獲得している。これは、株式市場の回復や、前年に拡大した価格のゆがみが縮小したことにより、収益を獲得できたと考えられる。同年には、ヘッジファンド全体についても+21.3%と高い収益を獲得している。

2019年について見ると、グローバル株式は+28.1%上昇しており、これがヘッジファンドのパフォーマンスにプラス寄与したと考えられる。ヘッジファンドは市場の影響を極力排除し、絶対収益の獲得をうたうものが多い。しかしながら、2019年の好調なパフォーマンスは株式市場の上昇による影響が大きい。このため、2019年のパフォーマンスから、ヘッジファンドの収益力が回復したとは言い切れないだろう。このような状況の中で、一部のヘッジファンドでは、AI の活用などにより新たな収益源の獲得を目指す動きもある。ヘッジファンドの収益力が本格的に回復するのか、今後の動向に注目したい。

また、アービトラージ戦略などは金融商品間の価格のゆがみが縮小することによる収益の獲得を目指す。しかしながら、こうした取引を行う投資家の資金が減少した場合、価格のゆがみは広がる場合がある。このため、こうした投資戦略は、価格のゆがみが広がりやすい市場ショック時には、収益の獲得が難しくなることが考えられる。実際、2008年リーマンショック時にはアービトラージ戦略のリターンは▲8.0%と、パフォーマンスが悪化した。一方で、その翌年の2009年のアービトラージ戦略のリターンは+22.8%であり、高い収益を獲得している。これは、株式市場の回復や、前年に拡大した価格のゆがみが縮小したことにより、収益を獲得できたと考えられる。同年には、ヘッジファンド全体についても+21.3%と高い収益を獲得している。

2019年について見ると、グローバル株式は+28.1%上昇しており、これがヘッジファンドのパフォーマンスにプラス寄与したと考えられる。ヘッジファンドは市場の影響を極力排除し、絶対収益の獲得をうたうものが多い。しかしながら、2019年の好調なパフォーマンスは株式市場の上昇による影響が大きい。このため、2019年のパフォーマンスから、ヘッジファンドの収益力が回復したとは言い切れないだろう。このような状況の中で、一部のヘッジファンドでは、AI の活用などにより新たな収益源の獲得を目指す動きもある。ヘッジファンドの収益力が本格的に回復するのか、今後の動向に注目したい。

(2020年02月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1860

経歴

- 【職歴】

2008年 大和証券SMBC(現大和証券)入社

大和証券投資信託委託株式会社、株式会社大和ファンド・コンサルティングを経て

2019年 ニッセイ基礎研究所(現職)

【加入団体等】

・公益社団法人 日本証券アナリスト協会 検定会員

・修士(工学)

原田 哲志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/06 | グローバル株式市場動向(2025年9月)-米国の利下げ再開により上昇継続 | 原田 哲志 | 基礎研レター |

| 2025/09/12 | グローバル株式市場動向(2025年8月)-米国の利下げ期待から堅調な推移 | 原田 哲志 | 基礎研レター |

| 2025/09/03 | 日本の人的資本投資の現状と課題 | 原田 哲志 | ニッセイ年金ストラテジー |

| 2025/08/15 | グローバル株式市場動向(2025年7月)-米国と日欧の関税大枠合意により安心感が広がる | 原田 哲志 | 基礎研レター |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ヘッジファンドのパフォーマンス動向】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ヘッジファンドのパフォーマンス動向のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!