- シンクタンクならニッセイ基礎研究所 >

- 経営・ビジネス >

- 企業経営・産業政策 >

- ソフトバンクグループの金融財務戦略

2019年12月26日

文字サイズ

- 小

- 中

- 大

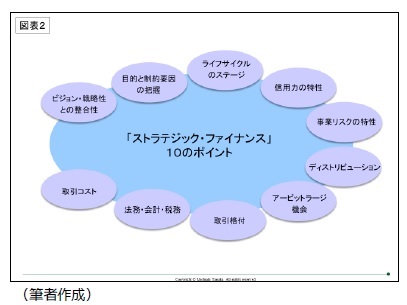

4――ソフトバンクグループの「ストラテジック・ファイナンス」、10のポイント

ポイント1:ビジョン・戦略との整合性

経営理念やビジョンから、経営戦略、事業戦略、各戦略プロジェクトにいたるまで、企業には高度な整合性や一貫性が求められる。金融取引実行に際しても、これらとの高い整合性を確保することが非常に重要である。ソフトバンクグループにおいても、「情報革命で人々を幸せ」というミッション、「世界中の人々から最も必要とされる企業グループ」というビジョン、さらにはAI群戦略を実現するために、巧みなファイナンスが行われている。

ポイント2:目的と制約要因の把握

資金調達のスキームを組むストラクチャリングにおいては、対象企業やプロジェクトの目的と様々な制約要因を徹底的に洗い出し、それらをファイナンス条件のなかに盛り込んでいくことが重要になる。ボーダフォン日本法人の買収スキームを見れば、ソフトバンクグループがそれを事細かに行っていることが理解できる。

ポイント3:ライフサイクルのステージ

売上やキャッシュフローのタイミング、事業リスクの大小、ボラティリティーの大小などは、企業のライフサイクルや対象プロジェクトのステージによって大きく異なることから、それぞれのステージにマッチしたファイナンスを構築することが重要になる。ライフサイクルのステージは、デット、メザニン、エクイティ、それらのハイブリッドなど資金調達ミックス決定にも大きな影響を及ぼす。AI群戦略では、高成長の新しい“スター”に投資を行う一方、成長が鈍化した成熟した“スター”には株式を売却して卒業してもらうという一種のルールがある。これも企業のライフサイクルのステージに応じた金融財務戦略と言えよう。

ポイント4:信用力の特性

先述の通り、資金調達のアプローチは企業の信用力に基づいたコーポレート・ファイナンス、事業の信用力に基づいたプロジェクト・ファイナンス、資産の信用力に基づいたアセット・ファイナンスの3つに大別される。これらの分類は対象企業やプロジェクトの信用力の特性に着目したもので、より有利なファイナンスを構築するために、これらを組み合わせたストラクチャリングを行うことが必要である。アセット・ファイナンスとプロジェクト・ファイナンスを組み合わせたヤフーBBのモデムの証券化が、まさにこの事例である。

ポイント5:事業リスクの特性

倒産コストやエージェンシー・コスト(モニタリング・コスト)の大小、産業や事業の成熟度、ボラティリティー、成長性、対象企業やプロジェクトの資産構成など、事業リスクの特性に応じたファイナンスのストラクチャリングは、実務上、ファイナンス条件に大きな影響を及ぼす。ボーダフォン日本法人の買収の事例で言えば、携帯電話事業は既存事業なので事業リスクの特性を金融機関や投資家は判断しやすかったと考えられる。もちろんボーダフォンからソフトバンクに代わって既存事業が衰退する可能性もあったが、それを含めても比較的事業リスクの特性がわかりやすかった。よって、ローリスク・ローリターンを好む銀行や機関投資家にも受け入れられやすいノンリコースローンをファイナンス手法にしたと考えられる。

ポイント6:ディストリビューション

ディストリビューションは、どのような金融機関や投資家に資金を出してもらうかということである。対象企業やプロジェクトの特性、信用力の特性、事業リスクの特性などを考慮したうえで構築されたファイナンスのパッケージを、それぞれのファイナンス条件に合致した金融機関や投資家など資金の出し手に提案することが重要になってくる。

ソフトバンクグループはこのディストリビューションにも長けており、ファイナンスのパッケージを「優先劣後構造」にして「キャピタル・マーケット」なのか、「プライベート・プレースメント」なのかを判断して資金調達を行っている。キャピタル・マーケットとは一般の資本市場のことで、そこで格付をとって株式なり債券などを販売してファイナンスを行うことを指す。大きな金額を資金調達できるメリットがある一方、その分コストがかかるというデメリットもある。プライベート・プレースメントは、少数限定の金融機関や投資家を対象にファイナンスを行うことである。少数限定のため、大きな金額の資金調達はできないが、コストはその分低くできる。どちらも一長一短あるため、うまく使い分けることが重要である。

ポイント7:アービトラージ機会

アービトラージ機会とは、国内外の資本コストのギャップ、クレジット・マーケットのプライスのギャップ、投資家のリスク・リターンの選好度の違いによるギャップなどによって生じる収益機会のことである。国内の投資家の見方と海外の投資家の見方は異なるが、ソフトバンクグループの格付が海外の格付機関よりも国内の格付機関のほうが高いのは企業体質や事業、製品やサービスについてより深く理解しているからという側面もあるだろう。

ストラテジック・ファイナンスにおいては、対象企業やプロジェクトの特性を踏まえて、アービトラージ機会を活用したより有利なファイナンス手法とリスクマネーのアレンジメントが不可欠となる。ソフトバンクグループも、新規性の高い事業を行う企業への投資では、外資系の金融機関や投資家に積極的にファイナンスを行う一方、日本の金融機関や投資家でも事業内容を理解して資金を出してもらえる場合には、調達コストの安い国内を優先するなどしている。様々なアービトラージ機会をとらえて、巧みにファイナンスを仕組んでいると言えよう。

ポイント8:取引格付

取引格付とは、海外であればS&Pやムーディーズ、フィッチなど、国内であれば日本格付研究所(JCR)や格付投資情報センター(R&I)などの格付会社が行う信用格付のことである。例えば、「投資適格」の格付を取得すると、投資家はその債券などの金融商品を買いやすくなる。ただし、取引格付を取得するためには、その格付機関と交渉を行う必要があり、時間的にも金銭的にもコストがかかる。ソフトバンクグループも、大型案件や戦略的案件においては取引格付を取得することが多くなっている。

ポイント9:法務・会計・税務

法務・会計・税務は、企業において、目的と制約要因の両面にわたって非常に重要になる。同様に、ファインナンスのストラクチャリングを行う上でも制約要因になりやすく、アービトラージ機会の源泉ともなる点においても重要である。ソフトバンクグループも、常に法務・会計・税務を考えながら、特別目的会社をケイマン諸島に設立するなど、様々な方法を駆使している。

ポイント10:取引コスト

最終的に、すべての資金調達案は、総合的な取引コストを算定したうえで、実体的に比較・検討されることが重要である。財務上の独立性、財務上の柔軟性、長期的な存続可能性などの定性要因も、総合的な取引コストの検討には不可欠である。ファイナンスの取引コストが安い方がよいのは間違いないだろう。ただし、金利やアレンジメント手数料などの表面的な取引コストに囚われてしまうと、プロジェクト本来の目的が達成できなくなってしまう可能性もある。表面的な取引コスト以上に重要なのがリスク・リターンである。

ボーダフォン日本法人の買収においては、ソフトバンクにとって資金調達をすべて組成できるか否かが最も重要であり、そのためには自らが負うことのできないリスクを英国のボーダフォン本体にとってもらうことが必要不可欠であった。そのためであれば、表面的な取引コストが上がってもよいと考えたのだと推測できる。このように、取引コストは総合的な判断で決めるべき事項であり、ソフトバンクグループはまさにそれを確実に行ったのである。

経営理念やビジョンから、経営戦略、事業戦略、各戦略プロジェクトにいたるまで、企業には高度な整合性や一貫性が求められる。金融取引実行に際しても、これらとの高い整合性を確保することが非常に重要である。ソフトバンクグループにおいても、「情報革命で人々を幸せ」というミッション、「世界中の人々から最も必要とされる企業グループ」というビジョン、さらにはAI群戦略を実現するために、巧みなファイナンスが行われている。

ポイント2:目的と制約要因の把握

資金調達のスキームを組むストラクチャリングにおいては、対象企業やプロジェクトの目的と様々な制約要因を徹底的に洗い出し、それらをファイナンス条件のなかに盛り込んでいくことが重要になる。ボーダフォン日本法人の買収スキームを見れば、ソフトバンクグループがそれを事細かに行っていることが理解できる。

ポイント3:ライフサイクルのステージ

売上やキャッシュフローのタイミング、事業リスクの大小、ボラティリティーの大小などは、企業のライフサイクルや対象プロジェクトのステージによって大きく異なることから、それぞれのステージにマッチしたファイナンスを構築することが重要になる。ライフサイクルのステージは、デット、メザニン、エクイティ、それらのハイブリッドなど資金調達ミックス決定にも大きな影響を及ぼす。AI群戦略では、高成長の新しい“スター”に投資を行う一方、成長が鈍化した成熟した“スター”には株式を売却して卒業してもらうという一種のルールがある。これも企業のライフサイクルのステージに応じた金融財務戦略と言えよう。

ポイント4:信用力の特性

先述の通り、資金調達のアプローチは企業の信用力に基づいたコーポレート・ファイナンス、事業の信用力に基づいたプロジェクト・ファイナンス、資産の信用力に基づいたアセット・ファイナンスの3つに大別される。これらの分類は対象企業やプロジェクトの信用力の特性に着目したもので、より有利なファイナンスを構築するために、これらを組み合わせたストラクチャリングを行うことが必要である。アセット・ファイナンスとプロジェクト・ファイナンスを組み合わせたヤフーBBのモデムの証券化が、まさにこの事例である。

ポイント5:事業リスクの特性

倒産コストやエージェンシー・コスト(モニタリング・コスト)の大小、産業や事業の成熟度、ボラティリティー、成長性、対象企業やプロジェクトの資産構成など、事業リスクの特性に応じたファイナンスのストラクチャリングは、実務上、ファイナンス条件に大きな影響を及ぼす。ボーダフォン日本法人の買収の事例で言えば、携帯電話事業は既存事業なので事業リスクの特性を金融機関や投資家は判断しやすかったと考えられる。もちろんボーダフォンからソフトバンクに代わって既存事業が衰退する可能性もあったが、それを含めても比較的事業リスクの特性がわかりやすかった。よって、ローリスク・ローリターンを好む銀行や機関投資家にも受け入れられやすいノンリコースローンをファイナンス手法にしたと考えられる。

ポイント6:ディストリビューション

ディストリビューションは、どのような金融機関や投資家に資金を出してもらうかということである。対象企業やプロジェクトの特性、信用力の特性、事業リスクの特性などを考慮したうえで構築されたファイナンスのパッケージを、それぞれのファイナンス条件に合致した金融機関や投資家など資金の出し手に提案することが重要になってくる。

ソフトバンクグループはこのディストリビューションにも長けており、ファイナンスのパッケージを「優先劣後構造」にして「キャピタル・マーケット」なのか、「プライベート・プレースメント」なのかを判断して資金調達を行っている。キャピタル・マーケットとは一般の資本市場のことで、そこで格付をとって株式なり債券などを販売してファイナンスを行うことを指す。大きな金額を資金調達できるメリットがある一方、その分コストがかかるというデメリットもある。プライベート・プレースメントは、少数限定の金融機関や投資家を対象にファイナンスを行うことである。少数限定のため、大きな金額の資金調達はできないが、コストはその分低くできる。どちらも一長一短あるため、うまく使い分けることが重要である。

ポイント7:アービトラージ機会

アービトラージ機会とは、国内外の資本コストのギャップ、クレジット・マーケットのプライスのギャップ、投資家のリスク・リターンの選好度の違いによるギャップなどによって生じる収益機会のことである。国内の投資家の見方と海外の投資家の見方は異なるが、ソフトバンクグループの格付が海外の格付機関よりも国内の格付機関のほうが高いのは企業体質や事業、製品やサービスについてより深く理解しているからという側面もあるだろう。

ストラテジック・ファイナンスにおいては、対象企業やプロジェクトの特性を踏まえて、アービトラージ機会を活用したより有利なファイナンス手法とリスクマネーのアレンジメントが不可欠となる。ソフトバンクグループも、新規性の高い事業を行う企業への投資では、外資系の金融機関や投資家に積極的にファイナンスを行う一方、日本の金融機関や投資家でも事業内容を理解して資金を出してもらえる場合には、調達コストの安い国内を優先するなどしている。様々なアービトラージ機会をとらえて、巧みにファイナンスを仕組んでいると言えよう。

ポイント8:取引格付

取引格付とは、海外であればS&Pやムーディーズ、フィッチなど、国内であれば日本格付研究所(JCR)や格付投資情報センター(R&I)などの格付会社が行う信用格付のことである。例えば、「投資適格」の格付を取得すると、投資家はその債券などの金融商品を買いやすくなる。ただし、取引格付を取得するためには、その格付機関と交渉を行う必要があり、時間的にも金銭的にもコストがかかる。ソフトバンクグループも、大型案件や戦略的案件においては取引格付を取得することが多くなっている。

ポイント9:法務・会計・税務

法務・会計・税務は、企業において、目的と制約要因の両面にわたって非常に重要になる。同様に、ファインナンスのストラクチャリングを行う上でも制約要因になりやすく、アービトラージ機会の源泉ともなる点においても重要である。ソフトバンクグループも、常に法務・会計・税務を考えながら、特別目的会社をケイマン諸島に設立するなど、様々な方法を駆使している。

ポイント10:取引コスト

最終的に、すべての資金調達案は、総合的な取引コストを算定したうえで、実体的に比較・検討されることが重要である。財務上の独立性、財務上の柔軟性、長期的な存続可能性などの定性要因も、総合的な取引コストの検討には不可欠である。ファイナンスの取引コストが安い方がよいのは間違いないだろう。ただし、金利やアレンジメント手数料などの表面的な取引コストに囚われてしまうと、プロジェクト本来の目的が達成できなくなってしまう可能性もある。表面的な取引コスト以上に重要なのがリスク・リターンである。

ボーダフォン日本法人の買収においては、ソフトバンクにとって資金調達をすべて組成できるか否かが最も重要であり、そのためには自らが負うことのできないリスクを英国のボーダフォン本体にとってもらうことが必要不可欠であった。そのためであれば、表面的な取引コストが上がってもよいと考えたのだと推測できる。このように、取引コストは総合的な判断で決めるべき事項であり、ソフトバンクグループはまさにそれを確実に行ったのである。

5――ソフトバンクグループが抱えるリスク要因、レバレッジが反転して「逆レバレッジ」として作用する

ソフトバンクグループは、ソフトバンク・ビジョン・ファンドなどの投資事業においても、これまでの成長を支えてきた金融財務戦略、巧みなファイナンス手法にしたがって、最適かつ戦略的な資金調達を通してレバレッジを利かせたM&Aや投資を行っている。投資効率や収益性を高めるための、言わば「正のレバレッジ」を利かせているのである。

しかし、その一方で、レバレッジには「逆レバレッジ(負のレバレッジ)」もある。

本稿冒頭でも述べたように、ソフトバンクグループがグループ全体で91・5億ドルを投資していたウィーワークの新規株式公開(IPO)延期に際してウィーワーク問題が顕在化しているが、ウィーワークの事業や業績に疑念がもたれると、他の投資先も同様の目で見られ、負の連鎖が起きる可能性がある。ウィーワークと他の投資先に事業上の関連はないが、投資家や金融機関は「他の投資先は大丈夫だろうか」という疑いの目で、より厳しく見るようになり、懸念が広がっていく。こうして、最終的には赤字や損失が連鎖して、一気に拡大してしまうことや問題が多様化・複雑化してしまうことを「逆レバレッジ(負のレバレッジ)」と言う。

本質的にレバレッジは利益と損失の両方を発生させる可能性を内因させたものであり、マーケットが予想外の展開となったような場合、「正のレバレッジ」とは大きく異なった結果(=「逆レバレッジ」)をもたらすものなのである。最初は金融財務戦略にそった「レバレッジをかける」ための借入問題だけであったのが、コーポレートガバナンスやコンプライアンスの問題にまで広がり、さらには別の様々な問題も引き起こすなど、ネガティブなことが連鎖してしまうのである。

ウィーワーク問題の顕在化後に開催された2019年11月6日のソフトバンクグループの決算説明会において、孫正義社長は「救済型投資は今後は一切しない」と言明した。これは、まさに「逆レバレッジ」が起きることを絶対に回避したいという思惑が背景にあったものと考えられる。金融財務戦略上レバレッジを多用し、レバレッジの代名詞ともなっているソフトバンクグループとしては、「逆レバレッジ」が起きることは絶対に回避したい。筆者は、同決算説明会における孫社長の最大の目的はここにあったのではないかと考えている。

孫社長の言明がマーケットや投資家から本当に信認されるか否かはこれからの取引における対応次第であり、ソフトバンクグループの特徴である金融財務戦略の最大のリスクは「逆レバレッジ」にあると考えられる。

以上、本稿においては、ソフトバンクグループの最大の強みとも言える金融財務戦略を詳細にわたって分析し、強みとともにその課題も浮き彫りにしてきた。同社が多用してきた

金融財務戦略におけるファイナンス手法はリスク要因を把握して活用していけば参考になる点も多い。本稿の内容をそれぞれの組織における金融財務戦略に活かしていただければ筆者として幸いである。

しかし、その一方で、レバレッジには「逆レバレッジ(負のレバレッジ)」もある。

本稿冒頭でも述べたように、ソフトバンクグループがグループ全体で91・5億ドルを投資していたウィーワークの新規株式公開(IPO)延期に際してウィーワーク問題が顕在化しているが、ウィーワークの事業や業績に疑念がもたれると、他の投資先も同様の目で見られ、負の連鎖が起きる可能性がある。ウィーワークと他の投資先に事業上の関連はないが、投資家や金融機関は「他の投資先は大丈夫だろうか」という疑いの目で、より厳しく見るようになり、懸念が広がっていく。こうして、最終的には赤字や損失が連鎖して、一気に拡大してしまうことや問題が多様化・複雑化してしまうことを「逆レバレッジ(負のレバレッジ)」と言う。

本質的にレバレッジは利益と損失の両方を発生させる可能性を内因させたものであり、マーケットが予想外の展開となったような場合、「正のレバレッジ」とは大きく異なった結果(=「逆レバレッジ」)をもたらすものなのである。最初は金融財務戦略にそった「レバレッジをかける」ための借入問題だけであったのが、コーポレートガバナンスやコンプライアンスの問題にまで広がり、さらには別の様々な問題も引き起こすなど、ネガティブなことが連鎖してしまうのである。

ウィーワーク問題の顕在化後に開催された2019年11月6日のソフトバンクグループの決算説明会において、孫正義社長は「救済型投資は今後は一切しない」と言明した。これは、まさに「逆レバレッジ」が起きることを絶対に回避したいという思惑が背景にあったものと考えられる。金融財務戦略上レバレッジを多用し、レバレッジの代名詞ともなっているソフトバンクグループとしては、「逆レバレッジ」が起きることは絶対に回避したい。筆者は、同決算説明会における孫社長の最大の目的はここにあったのではないかと考えている。

孫社長の言明がマーケットや投資家から本当に信認されるか否かはこれからの取引における対応次第であり、ソフトバンクグループの特徴である金融財務戦略の最大のリスクは「逆レバレッジ」にあると考えられる。

以上、本稿においては、ソフトバンクグループの最大の強みとも言える金融財務戦略を詳細にわたって分析し、強みとともにその課題も浮き彫りにしてきた。同社が多用してきた

金融財務戦略におけるファイナンス手法はリスク要因を把握して活用していけば参考になる点も多い。本稿の内容をそれぞれの組織における金融財務戦略に活かしていただければ筆者として幸いである。

(2019年12月26日「基礎研レポート」)

立教大学ビジネススクール 大学院ビジネスデザイン研究科 教授

田中 道昭

田中 道昭のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2021/07/30 | “DXの勝者”が次に目指しているもの~「デジタル×グリーン×エクイティ」の時代 | 田中 道昭 | 基礎研レポート |

| 2021/02/01 | 米バイデン大統領就任演説から政権の今後を占う | 田中 道昭 | 基礎研レポート |

| 2020/08/19 | アップルとグーグルのプライバシー対応 | 田中 道昭 | 基礎研レポート |

| 2020/08/03 | 「データの時代」と「プライバシーの時代」の両立-欧州、米国カリフォルニア州、日本におけるクッキー規制 | 田中 道昭 | 基礎研レポート |

新着記事

-

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正 -

2025年10月15日

中国の物価関連統計(25年9月)~コアCPIの上昇率が引き続き拡大 -

2025年10月15日

芝浦電子の公開買付け-ヤゲオのTOB成立

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ソフトバンクグループの金融財務戦略】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ソフトバンクグループの金融財務戦略のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!