- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- 【アジア・新興国】東南アジア経済の見通し~20年は輸出の底入れと公共投資の拡大により景気下げ止まりへ

2019年12月23日

文字サイズ

- 小

- 中

- 大

1.東南アジア経済の概況と見通し

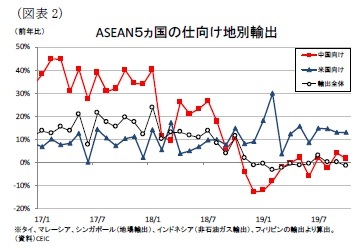

米中対立の激化を背景とする世界経済の減速や半導体不況の継続により、総じて各国の輸出が主力の電気電子製品や資源関連を中心に落ち込んだままとなっている。なお、ベトナムにおいては、米中貿易摩擦は中国からの生産移管が進むというプラスの影響が大きく、唯一輸出の好調が続いている。一方、ベトナム以外の4ヵ国にとって米中貿易摩擦はマイナスの影響が大きいが、少なからず中国からの輸出代替は生じているものとみられる。通関ベースの貿易統計から東南アジア5カ国の仕向け地別輸出の動向を見ると、中国向け輸出が昨年から落ち込んでいるのに対して、米国向け輸出はやや加速していることが分かる(図表2)。これは米国経済が堅調であるためだけではなく、米政府の対中制裁関税により中国からの輸出代替が生じていることも一因とみられる。

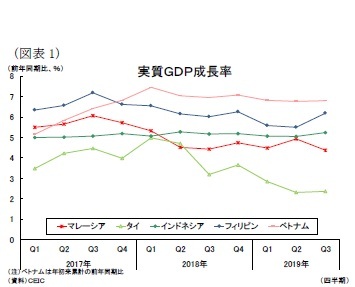

米中対立の激化を背景とする世界経済の減速や半導体不況の継続により、総じて各国の輸出が主力の電気電子製品や資源関連を中心に落ち込んだままとなっている。なお、ベトナムにおいては、米中貿易摩擦は中国からの生産移管が進むというプラスの影響が大きく、唯一輸出の好調が続いている。一方、ベトナム以外の4ヵ国にとって米中貿易摩擦はマイナスの影響が大きいが、少なからず中国からの輸出代替は生じているものとみられる。通関ベースの貿易統計から東南アジア5カ国の仕向け地別輸出の動向を見ると、中国向け輸出が昨年から落ち込んでいるのに対して、米国向け輸出はやや加速していることが分かる(図表2)。これは米国経済が堅調であるためだけではなく、米政府の対中制裁関税により中国からの輸出代替が生じていることも一因とみられる。内需については、財政・金融政策が下支えとなっているが、輸出停滞の悪影響が波及して弱含んでいる。物価と雇用環境は引き続き安定しているものの、輸出主導国であるタイとマレーシアでは特に製造業の賃金上昇率が鈍化するなど、民間消費が減速傾向にある。また投資は、世界経済の先行き不透明感や資源価格の停滞を背景に企業の投資マインドが悪化して伸び悩んでいる。特にインドネシアやマレーシアのような資源輸出国の投資が減速している。一方、タイは政府のインフラプロジェクトの進展、フィリピンは年前半の予算執行の遅れと中間選挙前の公共事業の禁止による落ち込みから投資が7-9月期に回復した。

(物価:食品価格上昇後も安定推移を予想)

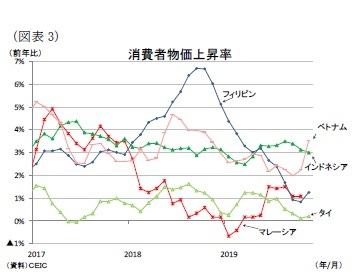

消費者物価上昇率(以下、インフレ率)は、年初から油価下落が物価の押し下げ要因となり、低位安定した推移が続いている(図表3)。

消費者物価上昇率(以下、インフレ率)は、年初から油価下落が物価の押し下げ要因となり、低位安定した推移が続いている(図表3)。

主だった動きとしては、まずフィリピンは昨年、物品税増税などから一時+7%近くまで物価上昇したが、当局がインフレ抑制策を実施し、年明けに増税の影響が一巡するとインフレ圧力が急速に後退、足元では中銀の物価目標(+2-4%)を下回っている。またマレーシアは昨年6月に実施した物品・サービス税(GST)の廃止を受けてインフレ率が停滞していたが、今年6月に減税効果が一巡すると+1%台前半まで上昇した。このほか、ベトナムは安定した物価動向が続いていたが、足元では干ばつによる農作物被害やアフリカ豚コレラの影響を受けてインフレ率が+3%台半ばまで上昇している。

主だった動きとしては、まずフィリピンは昨年、物品税増税などから一時+7%近くまで物価上昇したが、当局がインフレ抑制策を実施し、年明けに増税の影響が一巡するとインフレ圧力が急速に後退、足元では中銀の物価目標(+2-4%)を下回っている。またマレーシアは昨年6月に実施した物品・サービス税(GST)の廃止を受けてインフレ率が停滞していたが、今年6月に減税効果が一巡すると+1%台前半まで上昇した。このほか、ベトナムは安定した物価動向が続いていたが、足元では干ばつによる農作物被害やアフリカ豚コレラの影響を受けてインフレ率が+3%台半ばまで上昇している。先行きのインフレ率は、一部食品インフレで短期的に上昇する国があるものの、来年末にかけては安定した推移を予想する。特に干ばつの影響で農業被害が出ているタイとベトナム、コメ輸入の数量制限撤廃を一時停止したフィリピンでは食品価格の値上がりが当面インフレ上昇圧力となるだろう。もっとも各国の成長モメンタムは鈍化しており、また国際商品市況の落ち着き、電子商取引の拡大などが物価押下げ要因となるため、物価上昇は来年前半に頭打ちすると予想する。

(金融政策:来年前半にかけて緩和局面が続く)

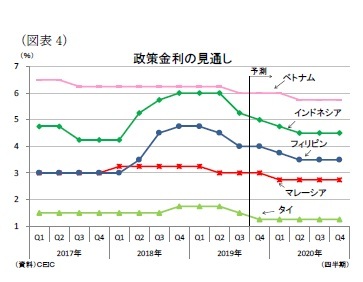

(金融政策:来年前半にかけて緩和局面が続く)東南アジア5カ国の金融政策は昨年、米国の金融引締めを背景とする通貨安や先行きのインフレ懸念が強まり、引き締め方向に舵を切る動きがみられた(図表4)。しかし、今年は米連邦準備理事会(FRB)のハト派化を受けて新興国通貨が改善、米中貿易戦争の激化によって世界経済の減速懸念が高まると、各国中銀は緩和姿勢に転換した。

国別に見ると、フィリピンが今年5月から段階的な利下げ(計▲0.75%)と銀行の預金準備率の引下げ(計▲4%)を実施した。またインドネシアが7月から4ヵ月連続の利下げ(計▲1.0%)を実施、預金準備率の引下げを2回(計▲1.0%)打ち出した。このほか、タイが8月と11月にそれぞれ▲0.25%の利下げ、マレーシアが5月に1回の利下げ(▲0.25%)、ベトナムが9月に1回の利下げ(▲0.25%)といったように、世界的な金融緩和競争の色彩が強まるなか、東南アジア5カ国がそれぞれ金融緩和を打ち出していった。

先行きについては、各国中銀が緩和的な政策スタンスを続けるものと予想する。米金融政策は一旦利下げ打ち止め、20年にかけて政策金利が据え置かれると弊社は予想している。また米中貿易協議が第一段階の合意に達した現在のように金融市場が落ち着いた状況が続くなかでは、東南アジア各国は自国の経済状況に合わせて金融政策を選択できる余地が生まれる。国別に見ると、20年前半にかけてフィリピンとインドネシアがそれぞれ2回の利下げ、マレーシアとべトナムがそれぞれ1回の利下げを実施すると予想する。

(経済見通し:輸出底入れと公共投資の拡大により景気下げ止まりへ)

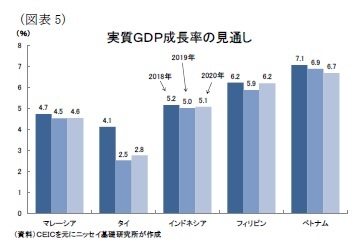

東南アジア経済の先行きは、輸出が来年初に底入れ、内需が2020年度政府予算で積み増しとなった公共投資の実行や財政・金融政策の効果により底堅さを保つことで景気が下げ止まり、2020年の成長率が横ばい圏で推移すると予想する。

輸出は下げ止まりの兆しがみられる。名目ベースの輸出額は19年2月を底に増加傾向にあり、来年の輸出の伸び率は発射台の低さを反映してプラスに転じるだろう。またITサイクルが最悪期から回復局面に入りつつあり、来年は電気電子製品の輸出が増加するとみられる。もっとも海外経済は米国と中国を中心に減速局面が続く見通しであり、輸出の増加ペースは緩やかなものに止まるだろう。

内需については、まず投資が緩やかに回復すると予想する。インドネシアとタイ、フィリピンは今年国政選挙が終わり、選挙対策のために抑制されていたインフラ開発予算が来年度に拡充される。またマレーシアは大型開発プロジェクトを再開、ベトナムではGDP改訂によって公的債務残高(GDP比)が低下しており、今後公共投資は活発化するだろう。民間投資は輸出の伸び悩みにより力強さを欠いた状況が続くものの、企業の在庫調整が進むなかで徐々に上向いていくだろう。また米中貿易戦争を背景に中国から東南アジアに生産拠点をシフトする企業の動きも続くとみられる。民間消費は賃金上昇ペースが鈍化する一方、物価と雇用環境の安定が続くことから底堅さを保つと予想する。このほか、各国中銀が今年利下げを実施し、来年も緩和的な政策を継続することによって貸出金利が低下することも、耐久財消費や投資活動を活性化させるとみられる。

東南アジア経済の先行きは、輸出が来年初に底入れ、内需が2020年度政府予算で積み増しとなった公共投資の実行や財政・金融政策の効果により底堅さを保つことで景気が下げ止まり、2020年の成長率が横ばい圏で推移すると予想する。

輸出は下げ止まりの兆しがみられる。名目ベースの輸出額は19年2月を底に増加傾向にあり、来年の輸出の伸び率は発射台の低さを反映してプラスに転じるだろう。またITサイクルが最悪期から回復局面に入りつつあり、来年は電気電子製品の輸出が増加するとみられる。もっとも海外経済は米国と中国を中心に減速局面が続く見通しであり、輸出の増加ペースは緩やかなものに止まるだろう。

内需については、まず投資が緩やかに回復すると予想する。インドネシアとタイ、フィリピンは今年国政選挙が終わり、選挙対策のために抑制されていたインフラ開発予算が来年度に拡充される。またマレーシアは大型開発プロジェクトを再開、ベトナムではGDP改訂によって公的債務残高(GDP比)が低下しており、今後公共投資は活発化するだろう。民間投資は輸出の伸び悩みにより力強さを欠いた状況が続くものの、企業の在庫調整が進むなかで徐々に上向いていくだろう。また米中貿易戦争を背景に中国から東南アジアに生産拠点をシフトする企業の動きも続くとみられる。民間消費は賃金上昇ペースが鈍化する一方、物価と雇用環境の安定が続くことから底堅さを保つと予想する。このほか、各国中銀が今年利下げを実施し、来年も緩和的な政策を継続することによって貸出金利が低下することも、耐久財消費や投資活動を活性化させるとみられる。

2.各国経済の見通し

2-1.マレーシア

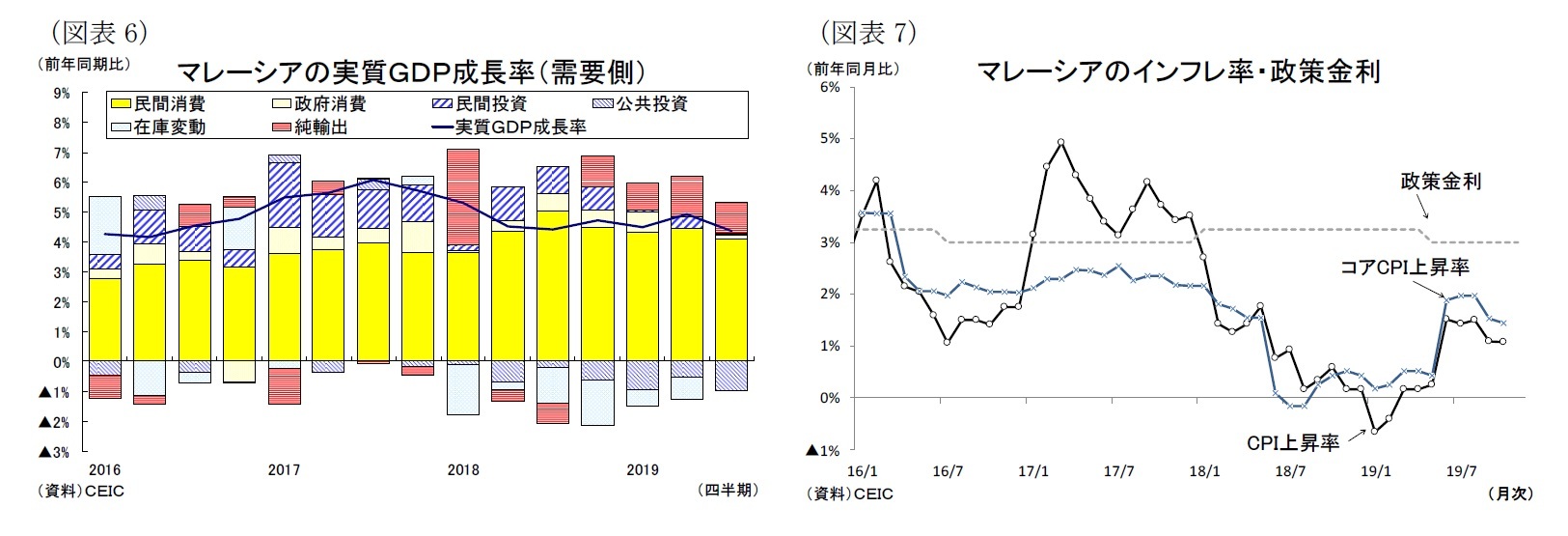

マレーシア経済は新政権が発足した昨年4-6月期から概ね+4%台半ばの成長が続いている(図表6)。今年4-6月期は成長率が同4.9%増まで上昇したが、。これは前年同期が天然ガスの供給ショックによって落ち込んでいたことによるベース効果に起因するものとみられ、7-9月期も天然ガスの増加は成長をサポートしたが、油田のメンテナンスによって原油採掘量が急減したため、成長率は再び+4%台半ばまで低下した。また住宅部門と非住宅部門の建設工事の縮小も成長鈍化に繋がったほか、輸出が3年ぶりのマイナス成長を記録するなかで内需に悪影響が波及している。

先行きのマレーシア経済は+4%台半ばの緩やかな成長ペースが続くと予想する。足元では米中貿易協議は第一段階の合意に達したほか、ITサイクルが最悪期を脱しつつある。主力の電気・電子製品の輸出が底打ちすれば、製造業部門の落ち込みは幾分和らぐだろう。もっとも米中貿易摩擦は来年以降も不確実性が残るほか、米中経済の減速が予想される。輸出は来年底入れした後も資源関連を中心に伸び悩むだろう。

内需は民間部門の回復が遅れる一方、政府部門が景気の下支え役となるだろう。民間投資はITサイクルの改善や米中摩擦を背景に米国製造業の生産移管が続くなど回復の兆しが出てこよう。しかし、輸出と資源価格が停滞して、国内企業は様子見姿勢を維持するものとみられ、民間投資の回復は順調には進まないと予想する。また旺盛な民間消費は物価と雇用の安定から引き続き景気の牽引役となるものの、GST廃止1による押上げ効果の一巡や賃金上昇ペースの鈍化を受けて若干減速するだろう。

政府部門は、景気への配慮から来年度予算は開発支出が4.3%増と拡大、低所得者支援策にも手厚く配分するなど、やや拡張的な内容となっており、景気下支えに寄与するだろう。マハティール政権下で一旦停止していたマレーシア東海岸鉄道計画やバンダル・マレーシア計画などの大型事業が再開したことが好材料となる。

金融政策は、中央銀行が昨年初に金融正常化を目的に利上げを実施したが、今年5月には世界経済見通しの悪化を受けて政策金利が0.25%引き下げ、その後は据え置かれている(図表7)。先行きの物価は1%台で安定して推移するだろう。景気伸び悩みや金融政策余地が大きいことを背景に20年前半に1回の追加利下げを予想する。

実質GDP成長率は19年が輸出と投資の停滞により+4.5%(18年:+4.7%)と低下するが、20年が民間部門の回復の遅れを政府部門が下支えることによって+4.6%の小幅上昇を予想する。

マレーシア経済は新政権が発足した昨年4-6月期から概ね+4%台半ばの成長が続いている(図表6)。今年4-6月期は成長率が同4.9%増まで上昇したが、。これは前年同期が天然ガスの供給ショックによって落ち込んでいたことによるベース効果に起因するものとみられ、7-9月期も天然ガスの増加は成長をサポートしたが、油田のメンテナンスによって原油採掘量が急減したため、成長率は再び+4%台半ばまで低下した。また住宅部門と非住宅部門の建設工事の縮小も成長鈍化に繋がったほか、輸出が3年ぶりのマイナス成長を記録するなかで内需に悪影響が波及している。

先行きのマレーシア経済は+4%台半ばの緩やかな成長ペースが続くと予想する。足元では米中貿易協議は第一段階の合意に達したほか、ITサイクルが最悪期を脱しつつある。主力の電気・電子製品の輸出が底打ちすれば、製造業部門の落ち込みは幾分和らぐだろう。もっとも米中貿易摩擦は来年以降も不確実性が残るほか、米中経済の減速が予想される。輸出は来年底入れした後も資源関連を中心に伸び悩むだろう。

内需は民間部門の回復が遅れる一方、政府部門が景気の下支え役となるだろう。民間投資はITサイクルの改善や米中摩擦を背景に米国製造業の生産移管が続くなど回復の兆しが出てこよう。しかし、輸出と資源価格が停滞して、国内企業は様子見姿勢を維持するものとみられ、民間投資の回復は順調には進まないと予想する。また旺盛な民間消費は物価と雇用の安定から引き続き景気の牽引役となるものの、GST廃止1による押上げ効果の一巡や賃金上昇ペースの鈍化を受けて若干減速するだろう。

政府部門は、景気への配慮から来年度予算は開発支出が4.3%増と拡大、低所得者支援策にも手厚く配分するなど、やや拡張的な内容となっており、景気下支えに寄与するだろう。マハティール政権下で一旦停止していたマレーシア東海岸鉄道計画やバンダル・マレーシア計画などの大型事業が再開したことが好材料となる。

金融政策は、中央銀行が昨年初に金融正常化を目的に利上げを実施したが、今年5月には世界経済見通しの悪化を受けて政策金利が0.25%引き下げ、その後は据え置かれている(図表7)。先行きの物価は1%台で安定して推移するだろう。景気伸び悩みや金融政策余地が大きいことを背景に20年前半に1回の追加利下げを予想する。

実質GDP成長率は19年が輸出と投資の停滞により+4.5%(18年:+4.7%)と低下するが、20年が民間部門の回復の遅れを政府部門が下支えることによって+4.6%の小幅上昇を予想する。

1 新政府は18年6月1日よりGSTの廃止(ゼロ税率化)を実施し、同年9月にSSTを再導入(売上税10%、サービス税6%)した。この間の3ヵ月はタックス・ホリデー(免税措置期間)となった。

(2019年12月23日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

関連レポート

- 【東南アジア経済】ASEANの貿易統計(12月号)~輸出は米中貿易戦争を背景にアジア向けを中心に減速

- インド経済の見通し~19年度後半は景気底入れも、内外需の停滞で低成長が継続、20年度は農村部の需要回復で景気上向きへ(2019年度+5.2%、2020年度+6.3%)

- 【タイGDP】7-9月期は前年同期比+2.4%増~観光業の回復で成長下げ止まるも、内需鈍化で緩慢な成長

- 【マレーシア】7-9月期GDPは前年同期比+4.4%-原油生産の急減と消費減税効果の剥落で景気減速

- 【フィリピンGDP】7-9月期は前年同期比6.2%増~出遅れていた予算執行が加速し、成長率が3期ぶりに6%台まで上昇

- 【インドネシアGDP】7-9月期は前年同期比5.02%増~内需振るわず、3期連続の景気減速

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

斉藤 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/10/07 | ベトナム経済:25年7-9月期の成長率は前年同期比8.23%増~追加関税後も高成長を維持 | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/09/22 | 東南アジア経済の見通し~輸出減速するも内需が下支え | 斉藤 誠 | Weekly エコノミスト・レター |

| 2025/09/16 | インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和 | 斉藤 誠 | 経済・金融フラッシュ |

新着記事

-

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに -

2025年10月22日

米連邦地裁、Googleへの是正措置を公表~一般検索サービス市場における独占排除 -

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【【アジア・新興国】東南アジア経済の見通し~20年は輸出の底入れと公共投資の拡大により景気下げ止まりへ】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

【アジア・新興国】東南アジア経済の見通し~20年は輸出の底入れと公共投資の拡大により景気下げ止まりへのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!