- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 中国・アジア保険事情 >

- インドの生命保険会社の状況-2018年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

2019年11月19日

インドの生命保険会社の状況-2018年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

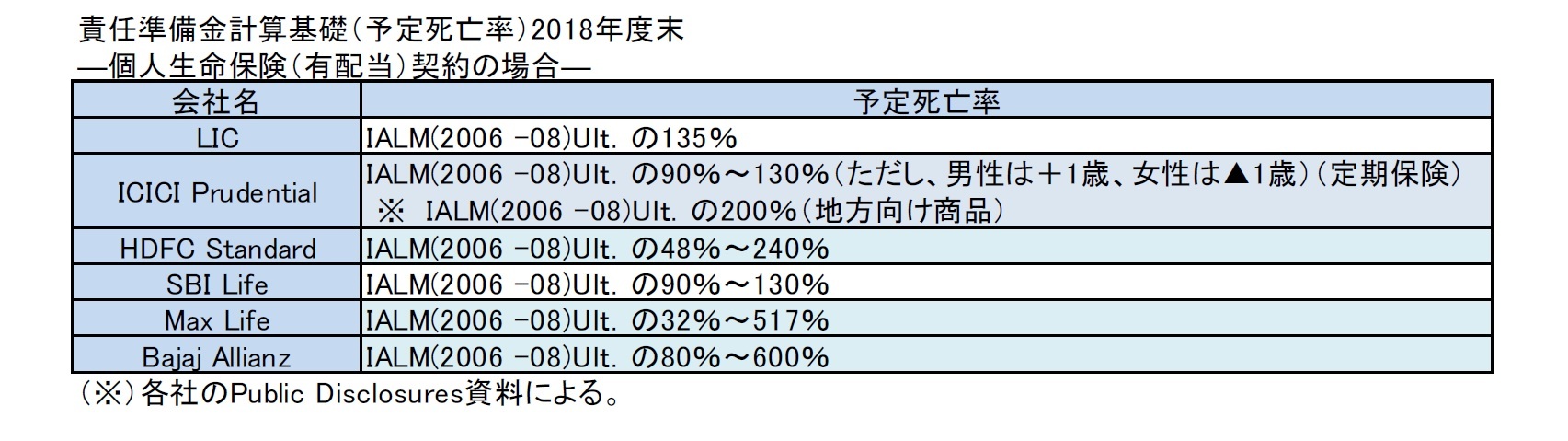

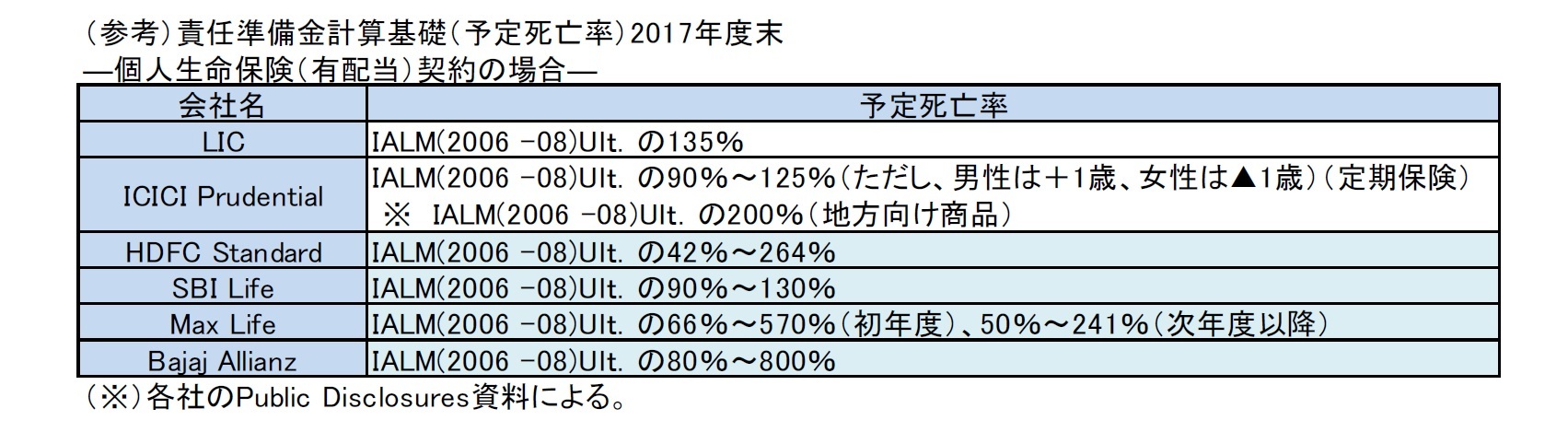

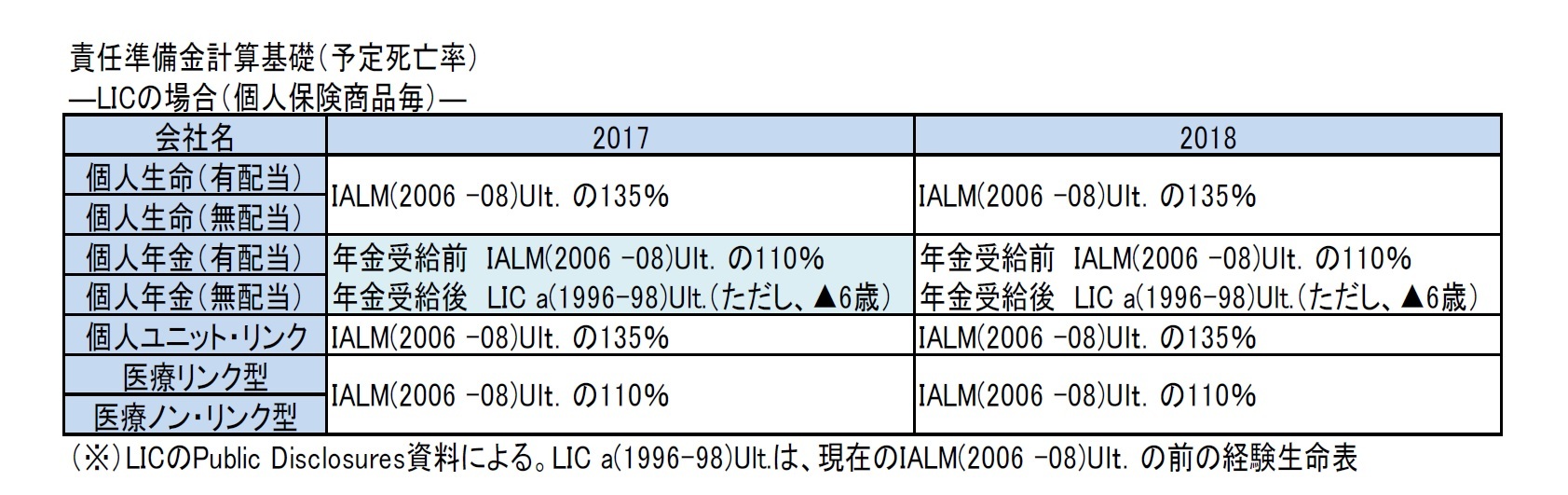

以上のように、予定死亡率については、各社の経験データ等に基づいて、対象とする市場における経験発生率の状況等も勘案する中で、各社が合理的・妥当と考える水準に設定されてきている。

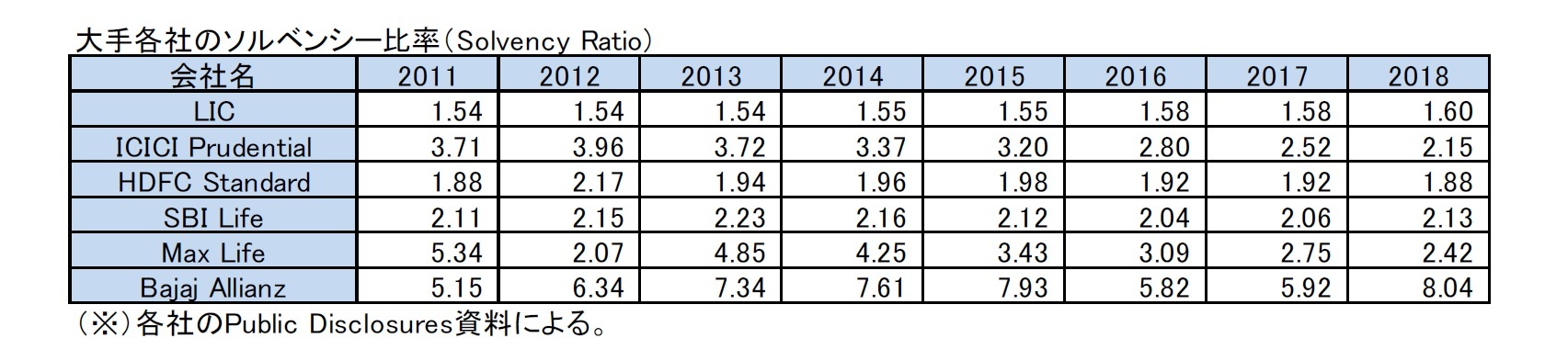

なお、LICのソルベンシー比率は安定的に推移しているが、民間の5社は規模の拡大に合わせて、基本的には絶対水準は低下傾向にある。ただし、引き続き高水準を維持している。

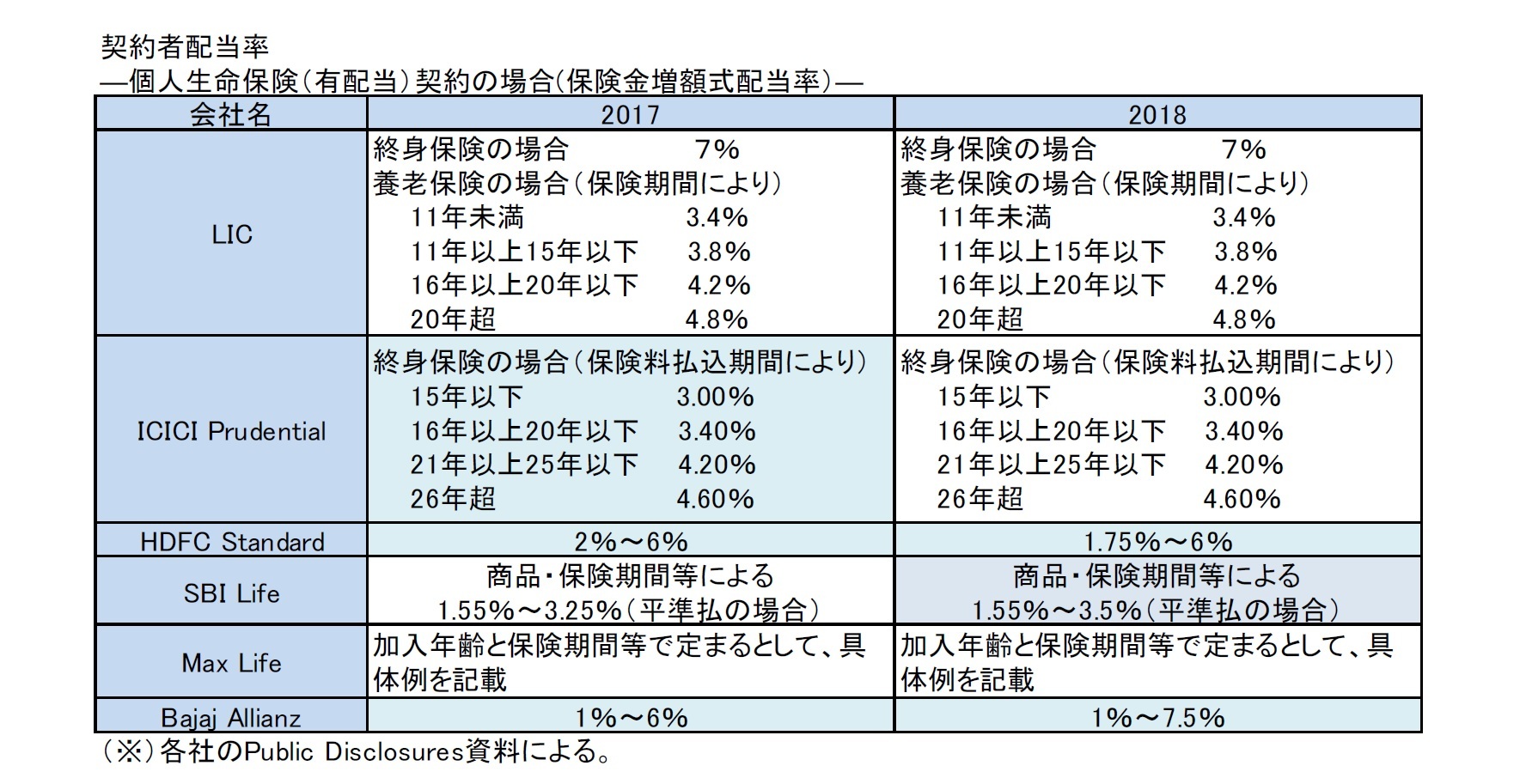

3|剰余の分配(契約者配当)の状況

保険契約者に対する配当としては、保険金増額式配当(Reversionary Bonus)と消滅時配当(Terminal Bonus)がある。このうち、例えば、2018年度決算に基づいて、2019年度に割り当てられる、2018年度の保険金増額式配当率については、以下の図表の通りとなっている。

2016年度から2017年度にかけては、ICICI Prudential、HFDC Standard及びBajaj Allianzが配当率の一部引き下げを行ったが、他社は2016年度と同水準となっていた。2017年度から2018年度にかけては、HFDC Standard、SBI Life及びBajaj Allianzが配当率の一部を変更している。

なお、例えば、LICの養老保険や終身保険の場合、ここ8年間の配当率は同水準であり、安定的な配当が行われてきている。

保険契約者に対する配当としては、保険金増額式配当(Reversionary Bonus)と消滅時配当(Terminal Bonus)がある。このうち、例えば、2018年度決算に基づいて、2019年度に割り当てられる、2018年度の保険金増額式配当率については、以下の図表の通りとなっている。

2016年度から2017年度にかけては、ICICI Prudential、HFDC Standard及びBajaj Allianzが配当率の一部引き下げを行ったが、他社は2016年度と同水準となっていた。2017年度から2018年度にかけては、HFDC Standard、SBI Life及びBajaj Allianzが配当率の一部を変更している。

なお、例えば、LICの養老保険や終身保険の場合、ここ8年間の配当率は同水準であり、安定的な配当が行われてきている。

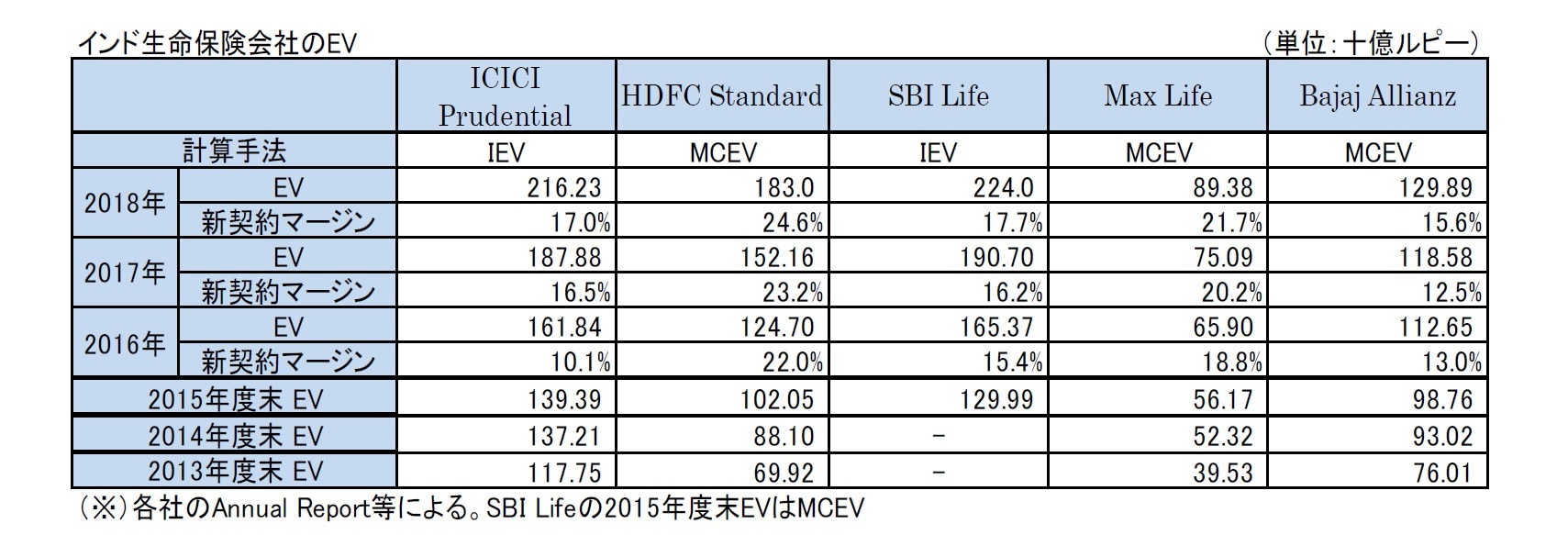

(参考)EV(Embedded Value)の公表

EVについては、大手の生命保険会社が公表している。算出方式は、ICICI PrudentialとSBI LifeがIEV(Indian Embedded Value)という方式で、HDFC Standard等がMCEV(市場整合的EV)となっている。 ここで、IEV(Indian Embedded Value)というのは、インド・アクチュアリー会が作成しているアクチュアリー実務基準に基づいており、基本的には資産と負債の市場整合的な評価を行うMCEVと調和している方式である。

EVや新契約マージンは、会社の成長性や収益性を示す1つの指標となっている。

これによれば、各社の2018年度の新契約マージンは15%~25%の範囲にあり、2017年度に比べても水準を上げている。このように、引き続き新契約における高い収益性を確保している。

また、EVについては、2015年度に増加率が低下していたが、2016年度から2018年度においては各社とも、Bajaj Allianzを除けば、2桁進展と大きく増加してきており、会社の価値を着実に高めてきている。

EVについては、大手の生命保険会社が公表している。算出方式は、ICICI PrudentialとSBI LifeがIEV(Indian Embedded Value)という方式で、HDFC Standard等がMCEV(市場整合的EV)となっている。 ここで、IEV(Indian Embedded Value)というのは、インド・アクチュアリー会が作成しているアクチュアリー実務基準に基づいており、基本的には資産と負債の市場整合的な評価を行うMCEVと調和している方式である。

EVや新契約マージンは、会社の成長性や収益性を示す1つの指標となっている。

これによれば、各社の2018年度の新契約マージンは15%~25%の範囲にあり、2017年度に比べても水準を上げている。このように、引き続き新契約における高い収益性を確保している。

また、EVについては、2015年度に増加率が低下していたが、2016年度から2018年度においては各社とも、Bajaj Allianzを除けば、2桁進展と大きく増加してきており、会社の価値を着実に高めてきている。

6―まとめ

ここまで、2018年度決算に関する各社のPublic Disclosures資料等に基づいて、インドの生命保険業界の主要各社の成長性・効率性・収益性・健全性等の状況について報告してきた。

インドの生命保険市場は、大きな潜在力を有し、今後さらなる成長が期待できる市場であるが、市場の変化に対応して、これまで、各種の保険監督規制の改革等が行われてきている。こうした環境下で、生命保険会社は、商品開発とチャネルの改革、リスク管理体制の充実等の課題に取り組み、経営効率化を進めてきている。

成長性が高く、健全性を維持しつつ、一定の収益性が期待できる市場だからこそ、日本の保険会社も含めて、欧米の主要保険グループが、この市場に魅力を感じて注力してきている。

今後とも、その動向は極めて注目されることから、引き続き注視していくこととしたい。

インドの生命保険市場は、大きな潜在力を有し、今後さらなる成長が期待できる市場であるが、市場の変化に対応して、これまで、各種の保険監督規制の改革等が行われてきている。こうした環境下で、生命保険会社は、商品開発とチャネルの改革、リスク管理体制の充実等の課題に取り組み、経営効率化を進めてきている。

成長性が高く、健全性を維持しつつ、一定の収益性が期待できる市場だからこそ、日本の保険会社も含めて、欧米の主要保険グループが、この市場に魅力を感じて注力してきている。

今後とも、その動向は極めて注目されることから、引き続き注視していくこととしたい。

(2019年11月19日「保険・年金フォーカス」)

このレポートの関連カテゴリ

関連レポート

- インドの生命保険市場(1)-巨大国インドの生命保険市場はどのような状況にあるのか-

- インドの生命保険市場(2)-昨今の保険監督規制を巡る状況はどのようになっているのか-

- インドの生命保険市場(3)-責任準備金やソルベンシー等の財務面の監督規制はどのようになっているのか-

- インドの生命保険市場(4)-インドのアポインテッド・アクチュアリー制度はどのような仕組みで運営されているのか-

- インドの生命保険市場(5)-インドの生命保険会社のリスク管理はどのように行われているのか-

- インドの生命保険市場(6)-インドの生命保険会社の経営効率や収益性・健全性等の状況はどのようになっているのか-

- インドの生命保険業界及び主要会社の状況-2017年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

- インドの生命保険業界及び主要会社の状況-2016年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

- インドの生命保険会社の状況-2015年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【インドの生命保険会社の状況-2018年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

インドの生命保険会社の状況-2018年度の決算数値を踏まえての成長性・効率性・収益性・健全性等の動向-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!