- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 外貨建て資産のパフォーマンス評価について-より良い投資選択をする方法-

2019年08月26日

文字サイズ

- 小

- 中

- 大

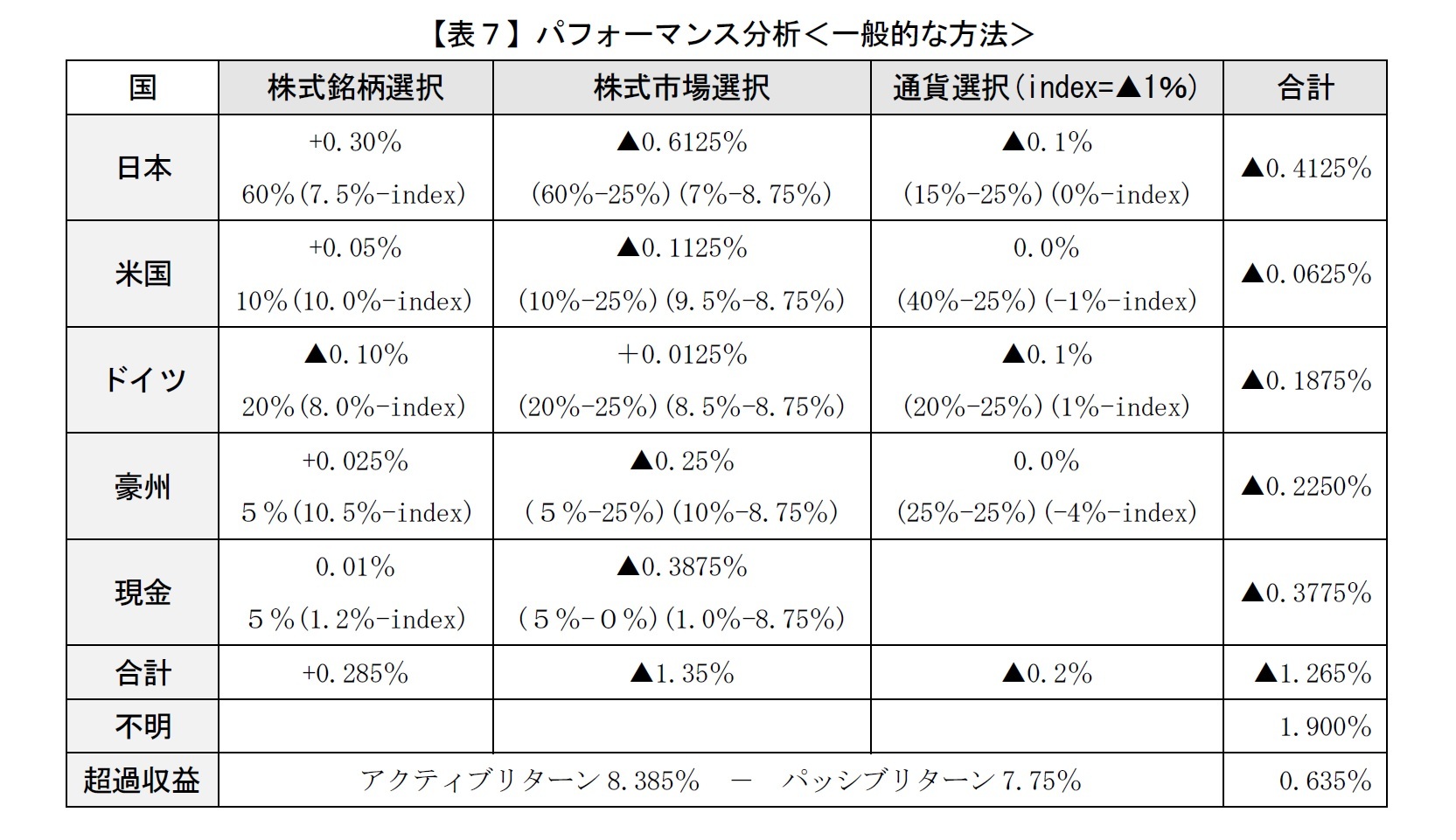

4―― 一般的なパフォーマンス測定では問題が生じうる

一番の問題点はアクティブリターン8.385%とパッシブリターン7.75%の差である超過収益の+0.635%と上記表の合計である▲1.265%の符号が逆で、差の1.900%が不明となることである 。

また、内容的には株式市場の選択で本来であれば株式リスクプレミアムが相対的に大きい日本株市場のオーバーウェイト(indexで25%のところを60%に)は株式市場選択でパフォーマンス評価上、プラス評価となるべきところ、マイナス評価となっている等、このケースにおいては正当なパフォーマンス評価の分析とは言い難い結果となっている。

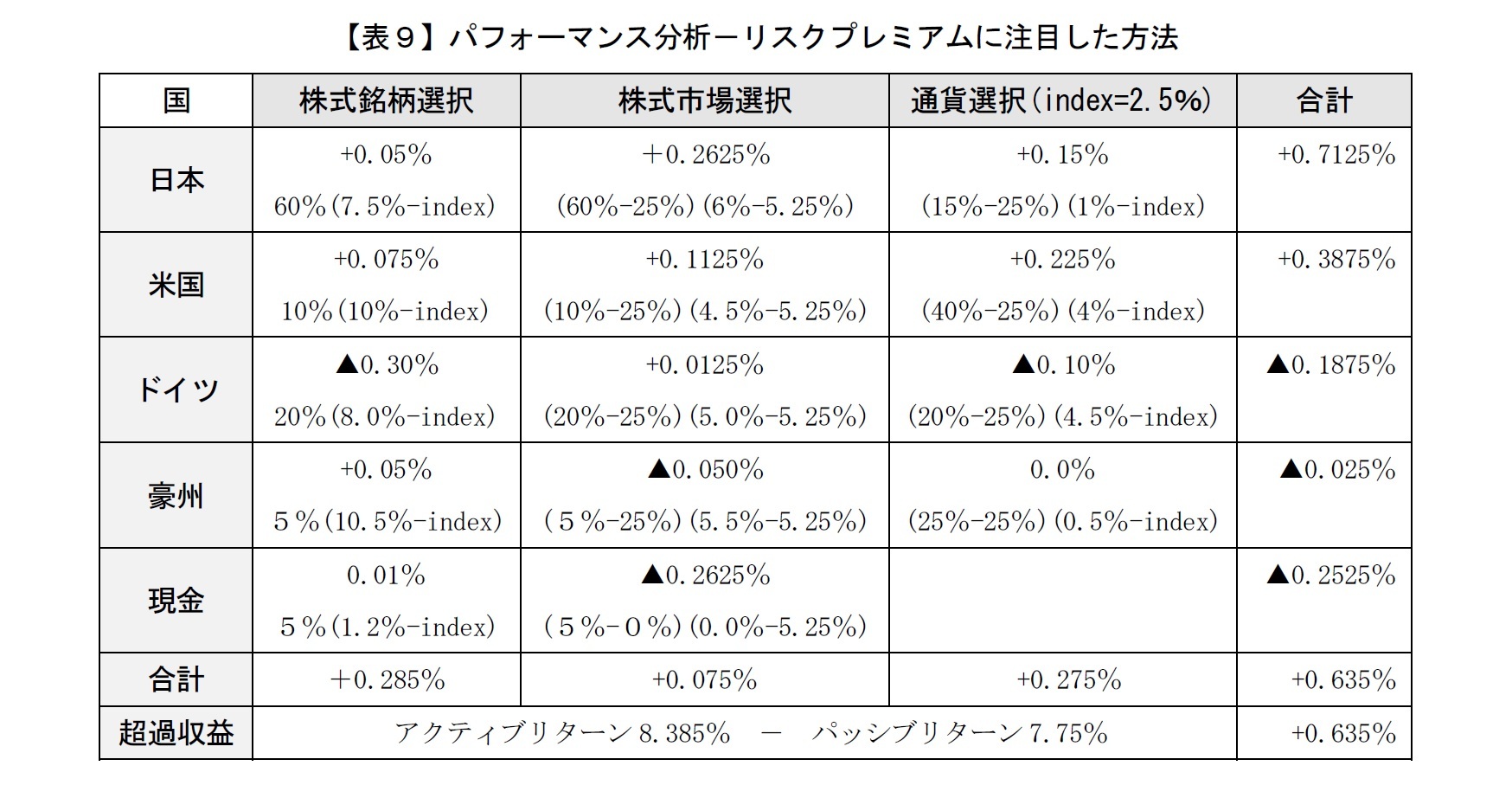

それではリスクプレミアムに注目したパフォーマンス分析ではどうなるか見てみよう。

また、内容的には株式市場の選択で本来であれば株式リスクプレミアムが相対的に大きい日本株市場のオーバーウェイト(indexで25%のところを60%に)は株式市場選択でパフォーマンス評価上、プラス評価となるべきところ、マイナス評価となっている等、このケースにおいては正当なパフォーマンス評価の分析とは言い難い結果となっている。

それではリスクプレミアムに注目したパフォーマンス分析ではどうなるか見てみよう。

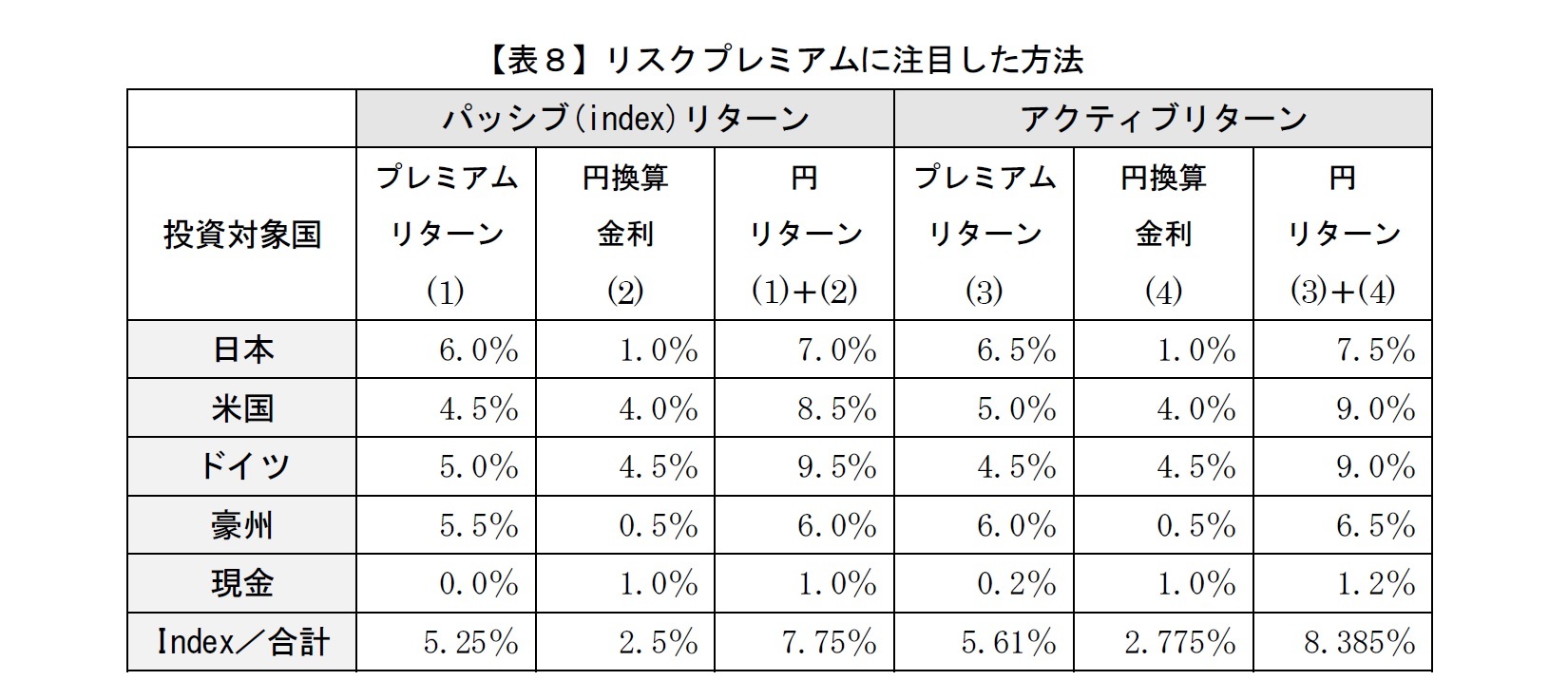

5―― リスクプレミアムに注目したパフォーマンス測定

6―― 最後に

これまで、繰り返し述べてきたように外貨建て資産リターンについては各資産のリスクプレミアムに注目し、

(1)「外貨建て資産外貨リターン」+「為替リターン」 ではなく、

(2)「外貨建て資産外貨リターン-現地通貨金利」+「現地通貨金利+為替リターン」

に分解して見ていく方が、パフォーマンス分析のみならず、アロケーションや投資方針を決めていく際に、より良い手法であると考えられる。

無論、こうした分析手法を適切に活用するためには、各国の為替や金利の動向、金融・証券市場、政治状況等のファンダメンタル分析が不可欠であり、このモデル自体は分析手法の1つに過ぎない。

また、具体例で示した数値が現実的にありうるのかという点も当然ながら問題視されうる。実際、多くの先進国で低金利が長期間継続しており、リスクフリーレートを引いても手数料等を考慮すると、誤差の範囲内と見ることも合理的かもしれない。実務的に面倒という批判もあるであろう。

しかし、本稿で示した考え方や手法自体は有効であると考えており、現時点でも、高金利国への投資等、金利がゼロから乖離している場合には有益な手法であると思う。

今後、各投資家が実際に投資をする際に、より適切な投資分析や投資意思決定のために、今回ご紹介した考え方や手法が有効活用されていくことを期待したい。

(1)「外貨建て資産外貨リターン」+「為替リターン」 ではなく、

(2)「外貨建て資産外貨リターン-現地通貨金利」+「現地通貨金利+為替リターン」

に分解して見ていく方が、パフォーマンス分析のみならず、アロケーションや投資方針を決めていく際に、より良い手法であると考えられる。

無論、こうした分析手法を適切に活用するためには、各国の為替や金利の動向、金融・証券市場、政治状況等のファンダメンタル分析が不可欠であり、このモデル自体は分析手法の1つに過ぎない。

また、具体例で示した数値が現実的にありうるのかという点も当然ながら問題視されうる。実際、多くの先進国で低金利が長期間継続しており、リスクフリーレートを引いても手数料等を考慮すると、誤差の範囲内と見ることも合理的かもしれない。実務的に面倒という批判もあるであろう。

しかし、本稿で示した考え方や手法自体は有効であると考えており、現時点でも、高金利国への投資等、金利がゼロから乖離している場合には有益な手法であると思う。

今後、各投資家が実際に投資をする際に、より適切な投資分析や投資意思決定のために、今回ご紹介した考え方や手法が有効活用されていくことを期待したい。

【補足】

今回説明した各資産リスクプレミアムに注目する方法は決して新しいものではなく、むしろ証券投資理論においては古典的な考え方であると言える。

例えば有名なCAPM(資本資産価値モデル)の式は以下の通りである。

Ri = Rf + βi( Rm - Rf ) --------- (1)式

Ri=i証券のリターン、Rf=リスクフリーレート、Rm=証券市場全体のリターン、

βi=i証券のベータ(証券市場全体の動きとの連動性)

(1)式は容易に次のように変換できる。

Ri - Rf = βi( Rm - Rf ) --------- (2)式

(2)式の左辺はi証券のリスクフリーレートを上回るリスクプレミアムであり、右辺は証券市場全体のリターンがリスクフリーレートを上回るリスクプレミアムである。

(2)式の右辺と左辺、つまりリスクプレミアムの連動性(相関係数)がβiとなっていることが分かる。

このようにリスクフリーレートを上回るリスクプレミアムに注目するという手法は、特段新しいものではなく、オーソドックスな考え方であるということがお分かりいただけると思う。

例えば有名なCAPM(資本資産価値モデル)の式は以下の通りである。

Ri = Rf + βi( Rm - Rf ) --------- (1)式

Ri=i証券のリターン、Rf=リスクフリーレート、Rm=証券市場全体のリターン、

βi=i証券のベータ(証券市場全体の動きとの連動性)

(1)式は容易に次のように変換できる。

Ri - Rf = βi( Rm - Rf ) --------- (2)式

(2)式の左辺はi証券のリスクフリーレートを上回るリスクプレミアムであり、右辺は証券市場全体のリターンがリスクフリーレートを上回るリスクプレミアムである。

(2)式の右辺と左辺、つまりリスクプレミアムの連動性(相関係数)がβiとなっていることが分かる。

このようにリスクフリーレートを上回るリスクプレミアムに注目するという手法は、特段新しいものではなく、オーソドックスな考え方であるということがお分かりいただけると思う。

【参考文献】

・ Denis S. Karnosky, Ph.D.,Brian D. Singer, CFA, Brinson Partners, Inc., Feb 1994 ”Global Asset Management and Performance Attribution”, The Research Foundation of The Institute of CFA

・ Brealy, Myers and Allen “Principles of Corporate Finance”(MBAファイナンスでの必読教科書)

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2019年08月26日「基礎研レポート」)

安孫子 佳弘

安孫子 佳弘のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2022/01/14 | 投資リターンの正しい見方とは-プラスのリターンとマイナスのリターンは重みが違う | 安孫子 佳弘 | 研究員の眼 |

| 2021/09/10 | 上場会社にとってESGのGとは何か、目的は達成できているか-企業価値の向上を株式評価モデルで考える- | 安孫子 佳弘 | 基礎研レポート |

| 2019/09/24 | ファイナンスの世界での様々なファンタジー~精緻な理論の本当の実力~ | 安孫子 佳弘 | 研究員の眼 |

| 2019/08/26 | 外貨建て資産のパフォーマンス評価について-より良い投資選択をする方法- | 安孫子 佳弘 | 基礎研レポート |

新着記事

-

2025年07月04日

金融安定性に関するレポート(欧州)-EIOPAの定期報告書の公表 -

2025年07月04日

「持ち家か、賃貸か」。法的視点から「住まい」を考える(1)~持ち家を購入することは、「所有権」を得ること -

2025年07月04日

米雇用統計(25年6月)-非農業部門雇用者数が市場予想を上回ったほか、失業率が上昇予想に反して低下 -

2025年07月03日

ユーロ圏失業率(2025年5月)-失業率はやや上昇したが、依然低位安定 -

2025年07月03日

IAIGsの指定の公表に関する最近の状況(14)-19の国・地域からの60社全てのIAIGsのグループ名が公開された-

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【外貨建て資産のパフォーマンス評価について-より良い投資選択をする方法-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

外貨建て資産のパフォーマンス評価について-より良い投資選択をする方法-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!