- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-

2019年01月17日

EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

EIOPA(欧州保険年金監督局:European Insurance and Occupational Pensions Authority)は、2018年12月14日に「2018年 EIOPA保険ストレステスト報告書(2018 EIOPA Insurance Stress Test Report)」(以下、「今回の報告書」という)を公表1した。この報告書により、EIOPAは、2018年に実施された欧州保険会社に対するストレステストの結果に基づく欧州保険会社の脆弱性と耐性力に関する状況を報告している。

その中で、前回及び前々回のレポートでは、今回のストレステスト及び報告書の概要及び報告書の第2章のストレステストの結果の中から、ベースラインの特徴及び自然大災害シナリオの影響について報告した。今回のレポートでは、第2章のストレステストの結果の中から、市場ストレスシナリオの影響及び結論と次のステップについて報告する2。

1 EIOPAのプレス・リリース資料 https://eiopa.europa.eu/Publications/Press%20Releases/EIOPA%20announces%20results%20of%20the%202018%20insurance%20stress%20test.pdf

報告書 https://eiopa.europa.eu/Publications/Surveys/EIOPA%202018%20Insurance%20Stress%20Test%20Report.pdf

2 今回の一連のレポートにおける図表等については、特に断りが無い限り、EIOPAの「2018年 EIOPA保険ストレステスト報告書(2018 EIOPA Insurance Stress Test Report)」からの引用によるものであり、必要に応じて、説明のための数値の強調や翻訳等を行っている。また、図表については、このレポート専用の番号を付けている。

その中で、前回及び前々回のレポートでは、今回のストレステスト及び報告書の概要及び報告書の第2章のストレステストの結果の中から、ベースラインの特徴及び自然大災害シナリオの影響について報告した。今回のレポートでは、第2章のストレステストの結果の中から、市場ストレスシナリオの影響及び結論と次のステップについて報告する2。

1 EIOPAのプレス・リリース資料 https://eiopa.europa.eu/Publications/Press%20Releases/EIOPA%20announces%20results%20of%20the%202018%20insurance%20stress%20test.pdf

報告書 https://eiopa.europa.eu/Publications/Surveys/EIOPA%202018%20Insurance%20Stress%20Test%20Report.pdf

2 今回の一連のレポートにおける図表等については、特に断りが無い限り、EIOPAの「2018年 EIOPA保険ストレステスト報告書(2018 EIOPA Insurance Stress Test Report)」からの引用によるものであり、必要に応じて、説明のための数値の強調や翻訳等を行っている。また、図表については、このレポート専用の番号を付けている。

2―市場ストレスシナリオの影響-貸借対照表指標―

市場ストレスシナリオとしては、YCU(イールドカーブ上昇)シナリオとYCD(イールドカーブ下落)シナリオの2つがある。

これらのシナリオの具体的な内容については、保険年金フォーカス「欧州保険ストレステスト2018 (2)-ストレステストのストレスシナリオ及びサイバーリスクに関するアンケートの内容-」(2018.6.4)で説明しているので、このレポートを参照していただきたい。

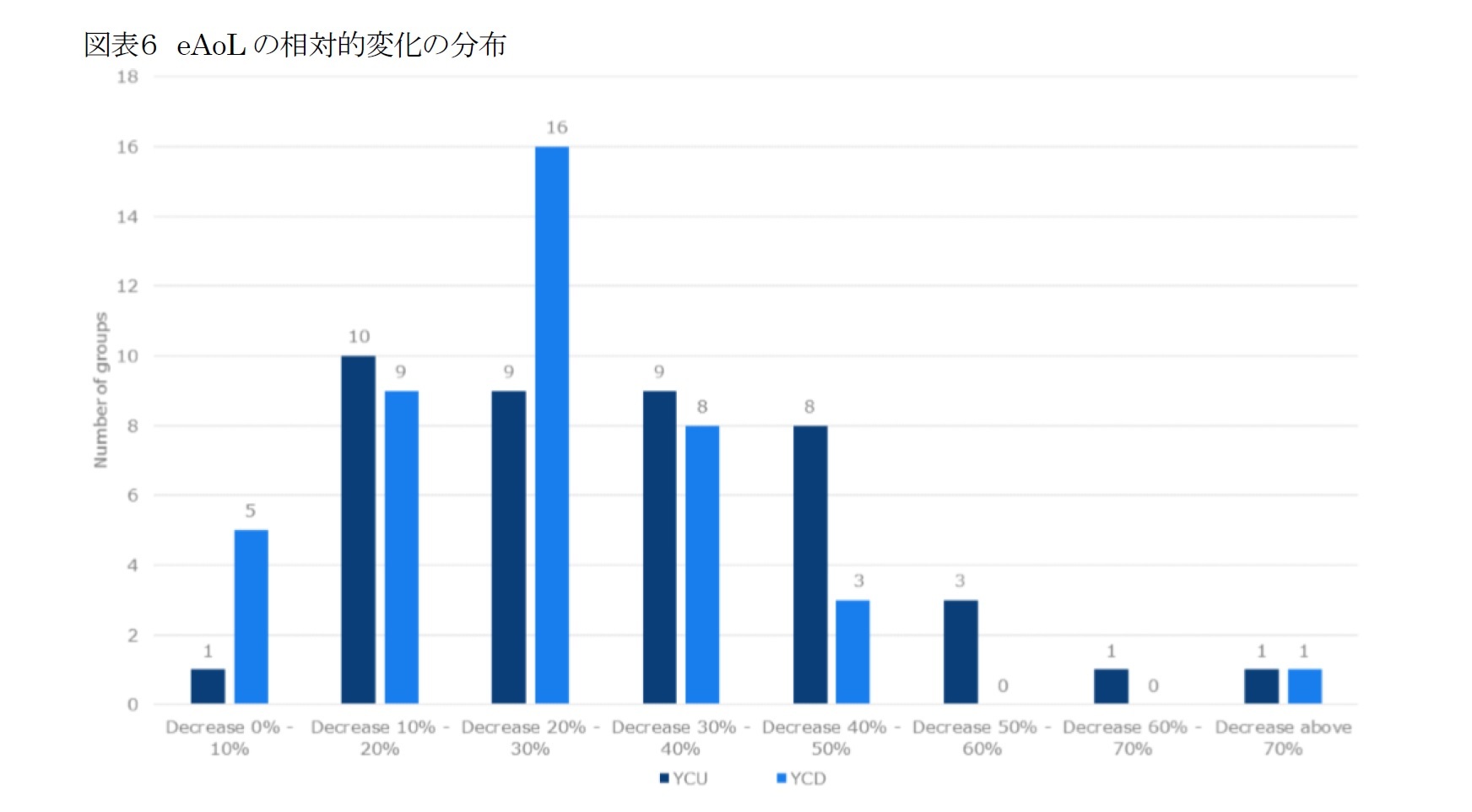

1|資産負債(Assets over Liabilities :AoL)比率

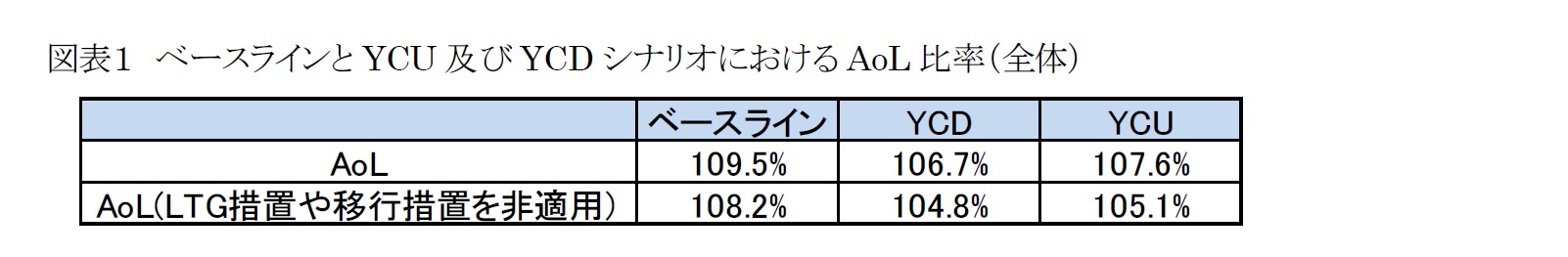

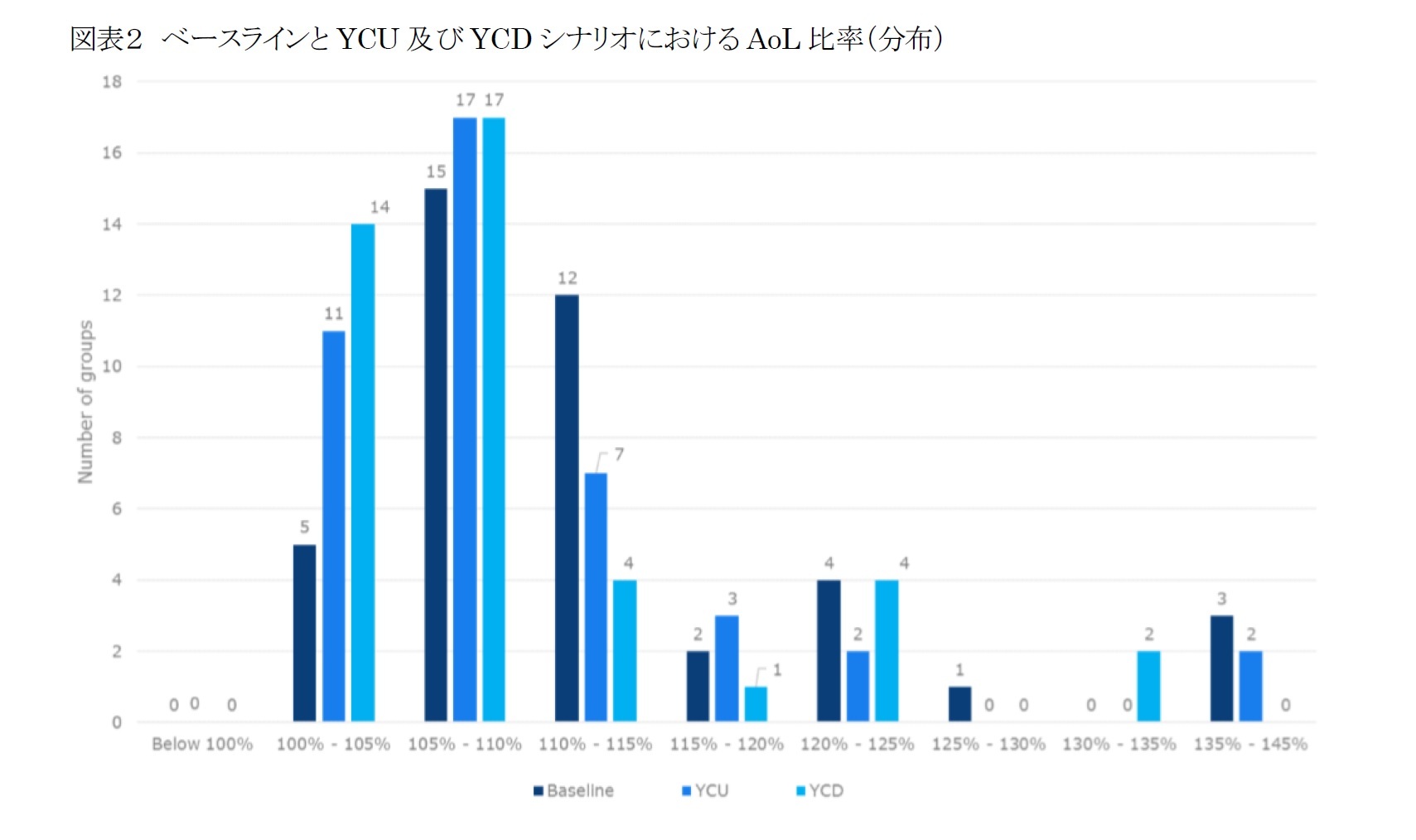

YCU及びYCDシナリオでは、参加グループは負債を上回る資産の総超過額のそれぞれ32.2%及び27.6%を失う。AoL比率への影響については、グループはYCUシナリオと比較してYCDシナリオの方が悪影響を受ける。総比率は、YCDシナリオでは2.8%ポイント、YCUシナリオでは1.9%ポイント減少する(図表1)。

LTG(長期保証)措置及び移行措置を使用しないと、影響はさらに深刻になる。 このような状況下では、両方のシナリオで、グループは負債を上回る資産の総超過額は、YCDシナリオでは▲47.7%、YCUシナリオでは▲53.1%となり、半分近くを失う。これにより、総AoL比率がベースラインシナリオと比較して、YCDシナリオでは3.4%ポイント減少し、YCUシナリオでは3.1%ポイント減少する(図表1)。

これらのシナリオの具体的な内容については、保険年金フォーカス「欧州保険ストレステスト2018 (2)-ストレステストのストレスシナリオ及びサイバーリスクに関するアンケートの内容-」(2018.6.4)で説明しているので、このレポートを参照していただきたい。

1|資産負債(Assets over Liabilities :AoL)比率

YCU及びYCDシナリオでは、参加グループは負債を上回る資産の総超過額のそれぞれ32.2%及び27.6%を失う。AoL比率への影響については、グループはYCUシナリオと比較してYCDシナリオの方が悪影響を受ける。総比率は、YCDシナリオでは2.8%ポイント、YCUシナリオでは1.9%ポイント減少する(図表1)。

LTG(長期保証)措置及び移行措置を使用しないと、影響はさらに深刻になる。 このような状況下では、両方のシナリオで、グループは負債を上回る資産の総超過額は、YCDシナリオでは▲47.7%、YCUシナリオでは▲53.1%となり、半分近くを失う。これにより、総AoL比率がベースラインシナリオと比較して、YCDシナリオでは3.4%ポイント減少し、YCUシナリオでは3.1%ポイント減少する(図表1)。

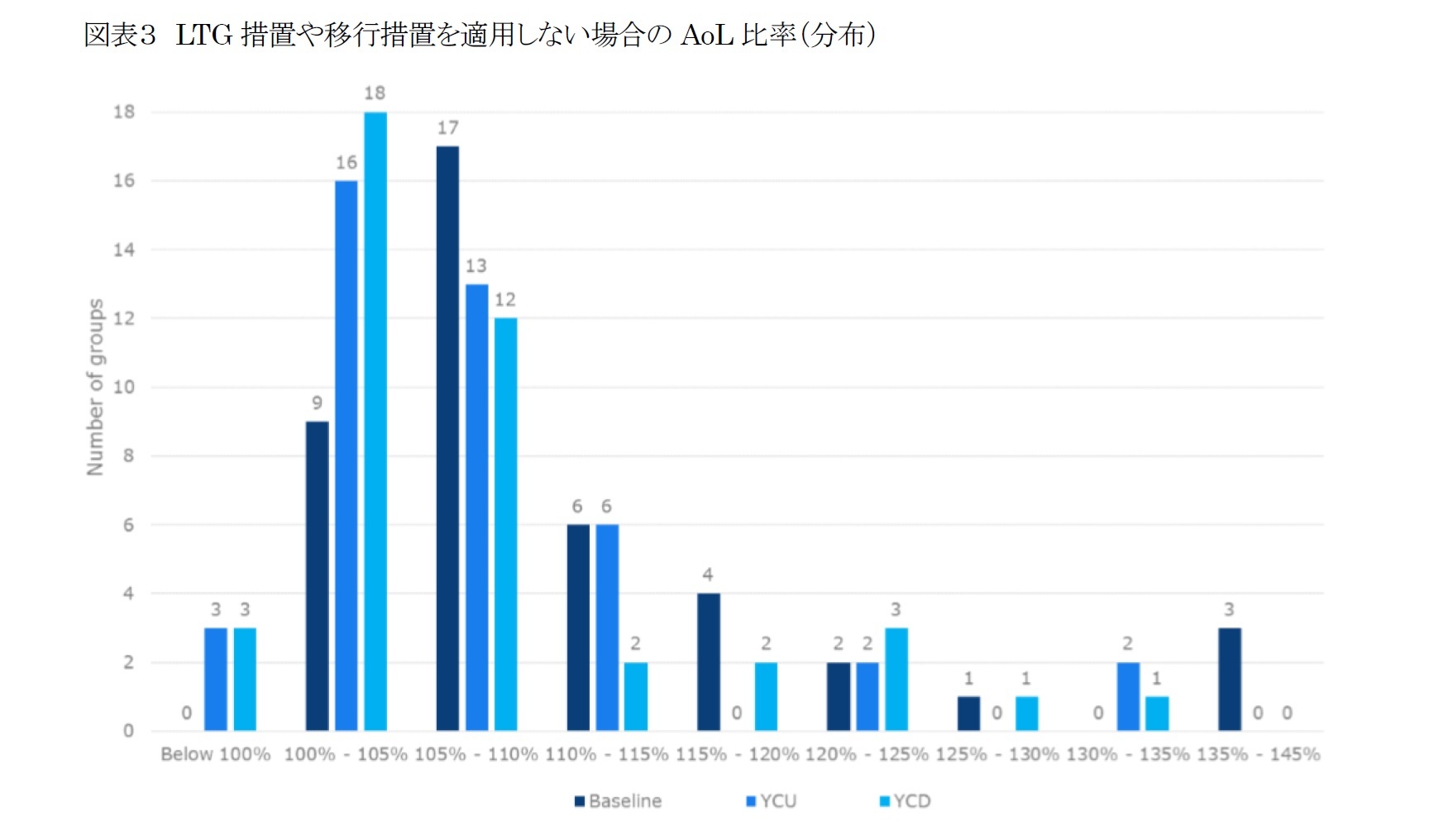

参加グループ全てが、LTG措置と移行措置を非適用としても、ベースラインのAoL比率で100%を超えている。 ただし、LTG措置と移行措置を非適用とした場合、YCDシナリオとYCUシナリオの両方で、3つのグループのAoL比率が100%を下回る。つまり、資産の価値はこれらのグループの負債の価値を下回る。 これらそれぞれの対象となっている3つのグループのうち、2つのグループは両方のシナリオで100%を下回り、他の2つのグループは2つのシナリオのうち1つのみで100%を下回る。これら4つのグループは、両方のシナリオで総資産の約10%を占めている(図表3)。YCDシナリオにおける3つのグループの負債を超える資産の総不足額(eAoL)は、合計で175億ユーロになる。一方、YCUのシナリオでは、不足額は41億ユーロになる。

2|負債超過試算額(Excess of Assets over Liabilities:eAoL)

(1) YCDシナリオの場合

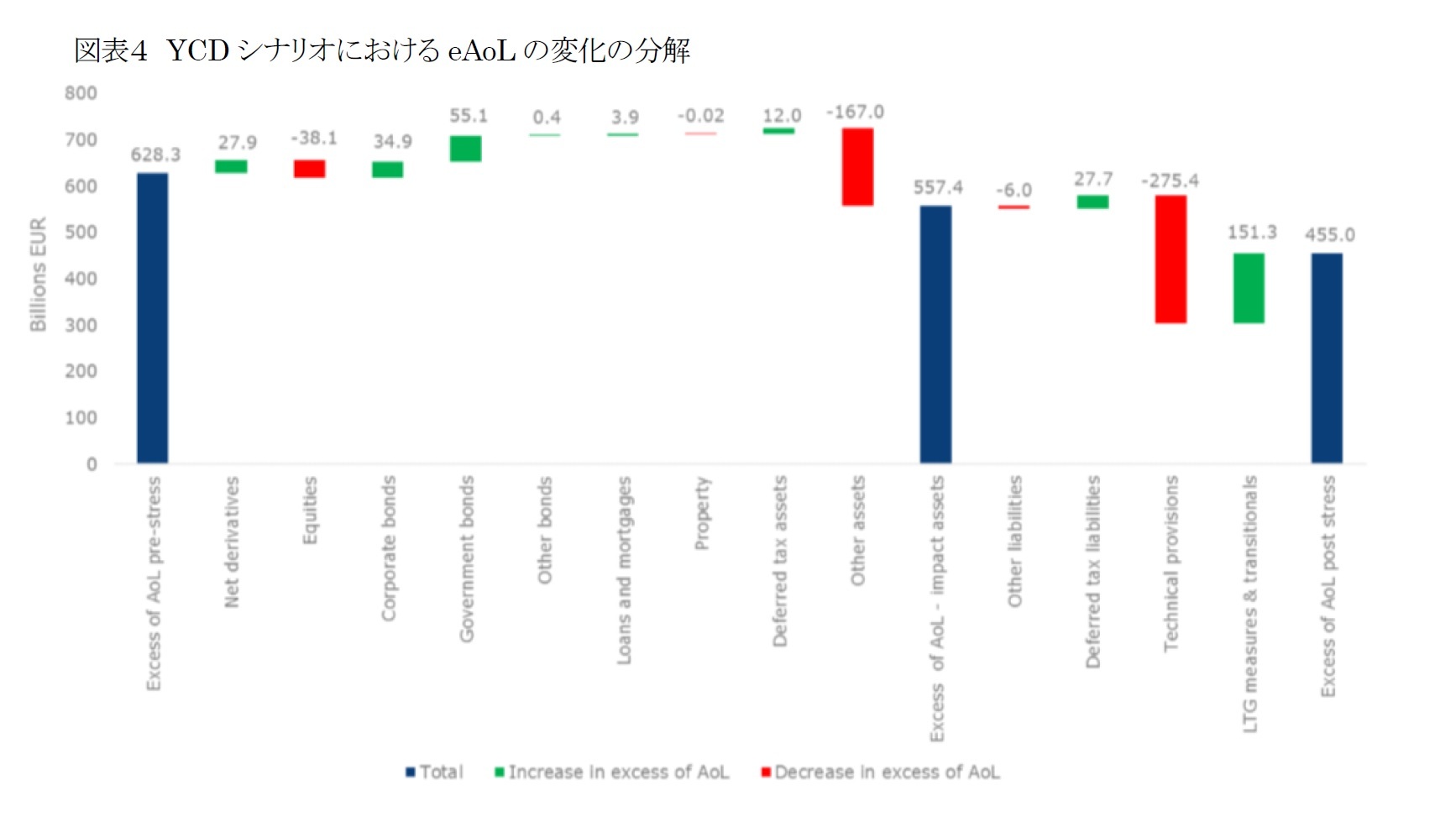

YCDシナリオにおけるeAoLへの影響は、主にTP(Technical Provisions:技術的準備金)(の上昇によるものである。図表4は、シナリオの影響を資産サイドと負債サイドに分けて、YCDシナリオのeAoLの変化の分解を示している。

資産面での最も大幅な減少は、▲14.7%の総合的な影響を有する株式に対するショックを反映している。その他の資産(これは主にユニットリンク契約のために保有されている資産で構成されている)は総額の7.6%減少している。ただし、ユニットリンク契約のために保有されている資産への影響は、対応するTPの同様の減少により相殺されている。社債及び国債の価値は、金利の低下により、それぞれ2.3%及び3.1%増加する。従って、スワップレートの減少はスプレッドの拡大を過剰に補償する。負債面では、TPは金利の低下(ベースラインよりも低いUFR(Ultimate Forward Rate:終局フォワードレー)トを含む)に一致して2.1%増加し、eAoLの減少の大部分を占めている。LTG措置と経過措置は、TPへの当初の影響の半分以上を補填する。

繰延税金負債(DTL)総額の同時減少(▲34.4%)に伴う繰延税金資産(DTA)総額の増加(+ 81.9%)は、シナリオの影響を部分的に吸収する。報告されたDTAとDTLの変化は、国内会計と税法の違い及びストレス後のDTAとDTLの計算に内在する自由度のため、グループ間で大きく異なることが注目される。

(1) YCDシナリオの場合

YCDシナリオにおけるeAoLへの影響は、主にTP(Technical Provisions:技術的準備金)(の上昇によるものである。図表4は、シナリオの影響を資産サイドと負債サイドに分けて、YCDシナリオのeAoLの変化の分解を示している。

資産面での最も大幅な減少は、▲14.7%の総合的な影響を有する株式に対するショックを反映している。その他の資産(これは主にユニットリンク契約のために保有されている資産で構成されている)は総額の7.6%減少している。ただし、ユニットリンク契約のために保有されている資産への影響は、対応するTPの同様の減少により相殺されている。社債及び国債の価値は、金利の低下により、それぞれ2.3%及び3.1%増加する。従って、スワップレートの減少はスプレッドの拡大を過剰に補償する。負債面では、TPは金利の低下(ベースラインよりも低いUFR(Ultimate Forward Rate:終局フォワードレー)トを含む)に一致して2.1%増加し、eAoLの減少の大部分を占めている。LTG措置と経過措置は、TPへの当初の影響の半分以上を補填する。

繰延税金負債(DTL)総額の同時減少(▲34.4%)に伴う繰延税金資産(DTA)総額の増加(+ 81.9%)は、シナリオの影響を部分的に吸収する。報告されたDTAとDTLの変化は、国内会計と税法の違い及びストレス後のDTAとDTLの計算に内在する自由度のため、グループ間で大きく異なることが注目される。

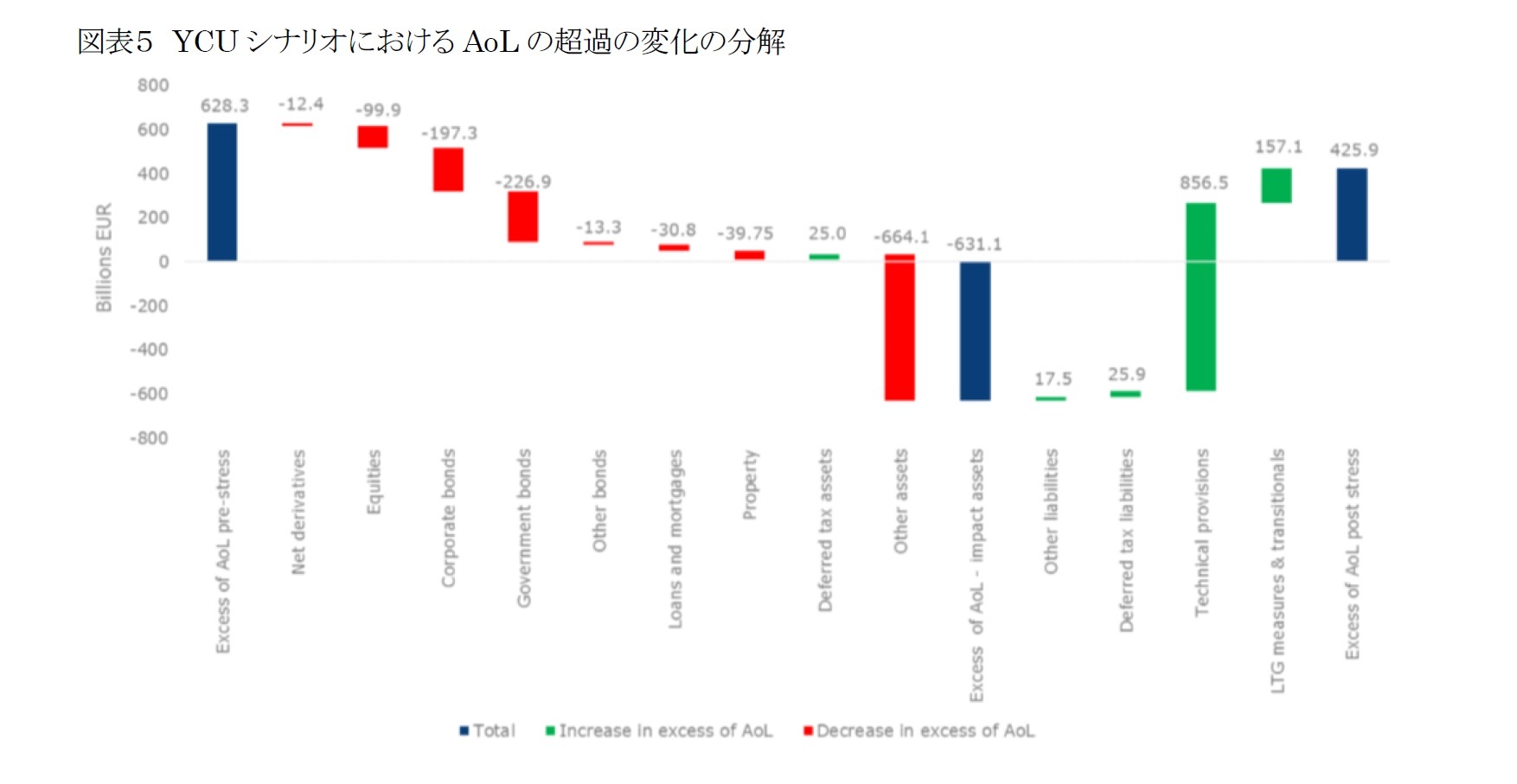

(2) YCUシナリオの場合

YCUシナリオにおけるeAoLへの全体的な影響は、RP(Risk Premia:リスク・プレミア)の増加後の資産サイドでの著しい損失によるものであり、これはTPの値の大幅な減少を上回っている。図表5に、YCUシナリオのeAoLの変化の分解を示している。これは、いくつかの点でYCDシナリオと対照的である。

国債及び社債はそれぞれ12.8%及び13.0%減少するが、株式は38.5%減少する。ユニットリンク契約及びインデックスリンク契約(その他の資産に含まれる)について保有されている資産もまた、27.6%の総減少となり、重大な影響を受けているが、これは関連するTPの減少によって相殺される。YCUのシナリオでは、不動産投資&ローン及び住宅ローンはそれぞれ27.7%と12.8%減少する。資産価値の減少は、資産サイドへのショックの適用が分離された場合、eAoLがマイナスになるようなものである(図表5のAoLの超過-資産の影響)。ただし、金利の上昇により総TPが急激に減少(▲17.0%)しても、eAoLはプラスのままである。TPの減少は、LTG措置と移行措置の影響によってさらに強化される。

また、YCUのシナリオでは、DTAとDTLの変化(それぞれ+ 170.2%と-32.2%)が規定されたショックを緩和する役割を果たすが、YCDシナリオで述べたのと同じ注意事項が適用される。

YCUシナリオにおけるeAoLへの全体的な影響は、RP(Risk Premia:リスク・プレミア)の増加後の資産サイドでの著しい損失によるものであり、これはTPの値の大幅な減少を上回っている。図表5に、YCUシナリオのeAoLの変化の分解を示している。これは、いくつかの点でYCDシナリオと対照的である。

国債及び社債はそれぞれ12.8%及び13.0%減少するが、株式は38.5%減少する。ユニットリンク契約及びインデックスリンク契約(その他の資産に含まれる)について保有されている資産もまた、27.6%の総減少となり、重大な影響を受けているが、これは関連するTPの減少によって相殺される。YCUのシナリオでは、不動産投資&ローン及び住宅ローンはそれぞれ27.7%と12.8%減少する。資産価値の減少は、資産サイドへのショックの適用が分離された場合、eAoLがマイナスになるようなものである(図表5のAoLの超過-資産の影響)。ただし、金利の上昇により総TPが急激に減少(▲17.0%)しても、eAoLはプラスのままである。TPの減少は、LTG措置と移行措置の影響によってさらに強化される。

また、YCUのシナリオでは、DTAとDTLの変化(それぞれ+ 170.2%と-32.2%)が規定されたショックを緩和する役割を果たすが、YCDシナリオで述べたのと同じ注意事項が適用される。

(2019年01月17日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!