- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 年金資産運用 >

- 60歳を迎えて老後の生活資金を考える-お得な年金受取方法と資産運用とは何か-

60歳を迎えて老後の生活資金を考える-お得な年金受取方法と資産運用とは何か-

安孫子 佳弘

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1――厚生年金や基礎年金をどう受け取るべきか

尚、65歳前に特別支給厚生年金を受給できる人もいるが、65歳まで働いて給与をもらうと受給額が減り、影響は少ないので説明は省略する。

さて、結論から言うと、厚生年金や基礎年金はできる限り「繰り下げ」すべきだと思う。

当然、「私は長生きしないので損するから繰り下げない」という意見も出てくるであろう。しかし、考えて欲しいのは何のための公的年金なのかということである。目的は「老後の生活資金確保」であり、長生きした場合の保険である。従って心配すべきなのは「長生きした時に生活する資金を十分確保できるのか」であって、「投資として損するかもしれない」ということではないはずである。幸運にも90歳まで生きていた場合に、貯蓄を切り崩し残高がなくなり、公的年金だけになっても、ちゃんと生活できるのかをもっと心配すべきではないだろうか。

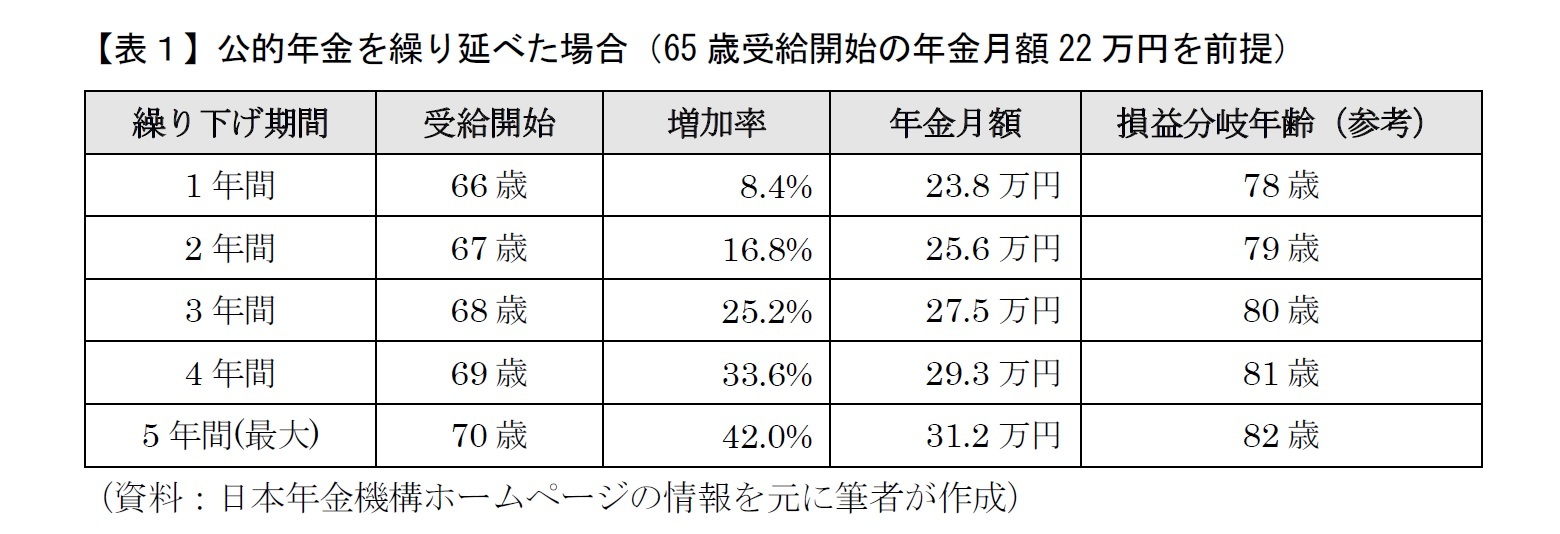

そこで「繰り下げ」が「老後の生活資金確保」にとってどれだけ有効なのか見てみたい。上記モデル世帯で夫と妻が同年齢で65歳受給開始年金月額が22万円とすると、70歳まで「繰り下げ」ると夫婦2人世帯の年金月額は31.2万円にまで増加する。(【表1】参照)

勿論、税金控除後だと、多少目減りするが、それでも大幅に増えることには違いがない。

公的年金は投資として考えるべきではないと述べたが、念のため、投資として考えて損しなくなる年齢(損益分岐年齢)もご参考に算出している。その年齢以上に長生きするリスクは結構高い(その歳まで絶対死ぬのかどうかは分からない)のではないだろうか。何度も繰り返すが、公的年金は老後の安定した生活のための保険であり、最大のメリットは死ぬまでもらえる終身年金であることなので、できるだけ「繰り下げ」て、公的年金の受給金額を増やした方が良いのではないかと思う。

尚、「繰り下げ」は夫の基礎年金、厚生年金、妻の基礎年金、それぞれ「繰り下げ」期間を最大5年間、月単位で選択できるので、自由度が高い。但し一旦「繰り下げ」を選択すると、受給額を増やしたまま元に戻すことはできないので、今後の老後生活をどうすべきかを良く考えて選択すべきである。

2――確定拠出年金(企業型、個人型)をどうするか

尚、企業型であれば企業が掛け金を拠出するが、企業が拠出する金額や制度によっては個人の拠出が可能である。結論としては、確定拠出年金は、可能な限り、掛け金上限まで拠出すべきだと思う。理由は簡単で、運用収益が非課税であることに加え、掛け金が所得控除されるからである。

当たり前だが、給与所得等に応じて所得税や住民税が課税される。例えば、年収500万円で所得税と住民税合計が75万円だとすると実効税率は15%となる。ここで個人型確定拠出年金に年間24万円拠出すると、少なくとも24万円×15%=3.6万円分、税金が安くなる。つまり投資として考えると利回りが単年度で15%上乗せされることになる。勿論、これは計算上の話なので、実際に老後の生活資金に活用するためには、節税分の3.6万円分を貯金なり、投資なりして別途蓄えておく必要がある。だた、実効税率分の利回りがあるというメリットは大きい。

また、60歳まで引き出せないというのがデメリットとされるが、「老後の生活資金確保」を確実にするという観点からは実はメリットであると考えることができる。

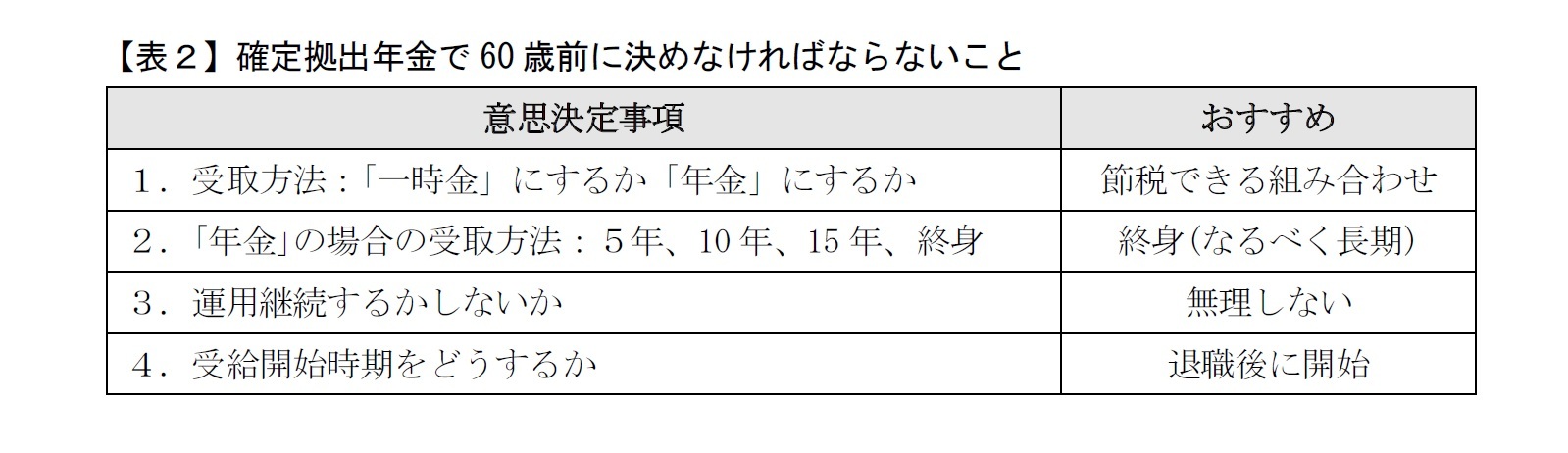

さて、60歳になると確定拠出年金への拠出はできなくなる一方で、受取方法等について、いろいろと決断しなければならない(【表2】参照)。

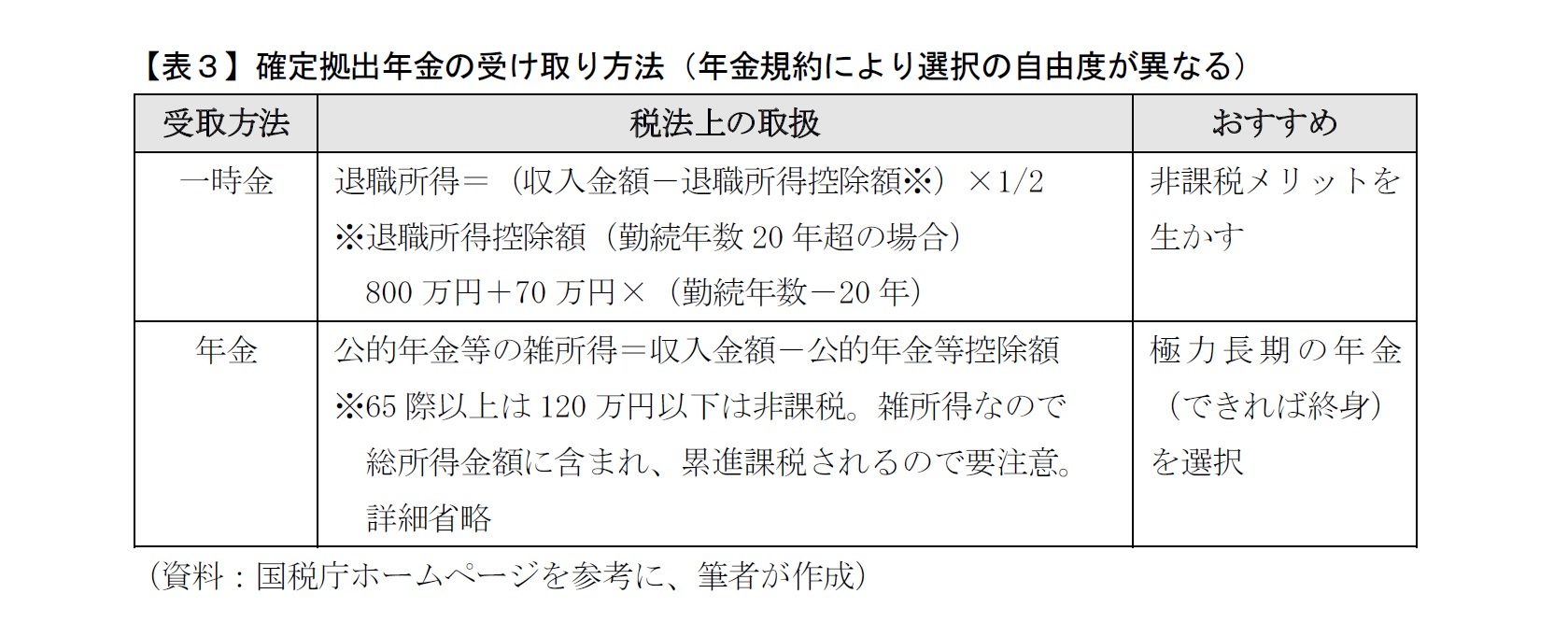

まず、最初に、確定拠出年金を今後どう受け取るかだが、実は運営機関や年金規約によって、受け取り方の自由度は大きく異なる。このことはあまり知られていないのではないか。この点は、政府や金融機関および企業の加入者への周知徹底が不十分ではないかと感じる。

各人とも一度、現在加入している確定拠出年金の年金規約を確認するか、担当者に確認してほしい。また、今後加入を検討しているのであれば、加入する前に、是非とも、この受給方法の選択の自由度について十分な説明を受けてほしい。

また、「年金」の受け取り方も年金規約によって選べる自由度が異なる。特に重要なのは終身年金が選べるかどうかだ。筆者の場合、「年金」の受け取り方は、5年、10年、15年、終身の4種類から選択可能だ。年金規約によっては終身年金を選ぶことができない。

前述したが、「老後の生活資金確保」という目的を考えると、終身年金が選べる場合は、終身年金を選ぶことも真剣に検討すべきだと思う。これはいつまで長生きするか分からないからだ。万が一の長生きリスクのために、生活資金を十分確保する必要がある。終身年金が選べない場合はなるべく年金受取期間が長いものを選択すべきだと思う。

また、年金も受給金額が多いと課税所得が多くなり累進で税率も上がるため、終身年金にして年金年額を低く抑え節税するというメリットもある。いくら長生きしても貯蓄がなくならない資産家である場合は別だが、「老後の生活資金確保」という目的に照らし、一定のインカムフローが死ぬまであるのは、安定した老後生活にとって大きな支えになると思う。

そういう意味で「一時金」を非課税の範囲内で最大限もらうというのも合理的な考え方であるが、終身年金が選べるのであれば、「一時金」は最小限にし、公的年金の補完として「終身年金」を最大化するということも検討に値すると思われる。

次に運用継続をどうするかだが、「一時金」で全額受け取る場合は当然のことながら運用は中止となる一方、「年金」で受け取る場合は、運用を継続するかどうかを決めなければならない。70歳までは運用を継続できるが、60歳以降の10年以内の運用でもあり、あえてリスクをとって、運用継続をしなくても良いと思う。勿論、資産運用に自信のある人は、非課税運用というメリットを生かし、運用継続しても良いと思う。ただ、「老後の生活資金確保」という観点からは、あまりリスクをとって無理をする必要はないと思う。

最後に、「年金」の受給開始をいつからにするかであるが、給与所得がある間は受給開始せず、退職後に受給を開始するのが無難であろう。確定拠出年金では、終身年金を選んだとしても、公的年金ほどの繰り下げメリットがないからだ。退職後の企業年金や公的年金等の所得が多い場合は、節税のために適宜、受給開始時期を遅らせれば良いと思う。受給したい時に手続きすれば受給が始まる。但し、70歳までに必要な手続きをしないと70歳時に「一時金」で支払われてしまうので、くれぐれも忘れないように気をつける必要がある。

(2019年01月08日「基礎研レポート」)

このレポートの関連カテゴリ

安孫子 佳弘

安孫子 佳弘のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2022/01/14 | 投資リターンの正しい見方とは-プラスのリターンとマイナスのリターンは重みが違う | 安孫子 佳弘 | 研究員の眼 |

| 2021/09/10 | 上場会社にとってESGのGとは何か、目的は達成できているか-企業価値の向上を株式評価モデルで考える- | 安孫子 佳弘 | 基礎研レポート |

| 2019/09/24 | ファイナンスの世界での様々なファンタジー~精緻な理論の本当の実力~ | 安孫子 佳弘 | 研究員の眼 |

| 2019/08/26 | 外貨建て資産のパフォーマンス評価について-より良い投資選択をする方法- | 安孫子 佳弘 | 基礎研レポート |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【60歳を迎えて老後の生活資金を考える-お得な年金受取方法と資産運用とは何か-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

60歳を迎えて老後の生活資金を考える-お得な年金受取方法と資産運用とは何か-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!