- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- なぜ、日経平均のPER は“15 倍が適正”なのか

2018年12月05日

文字サイズ

- 小

- 中

- 大

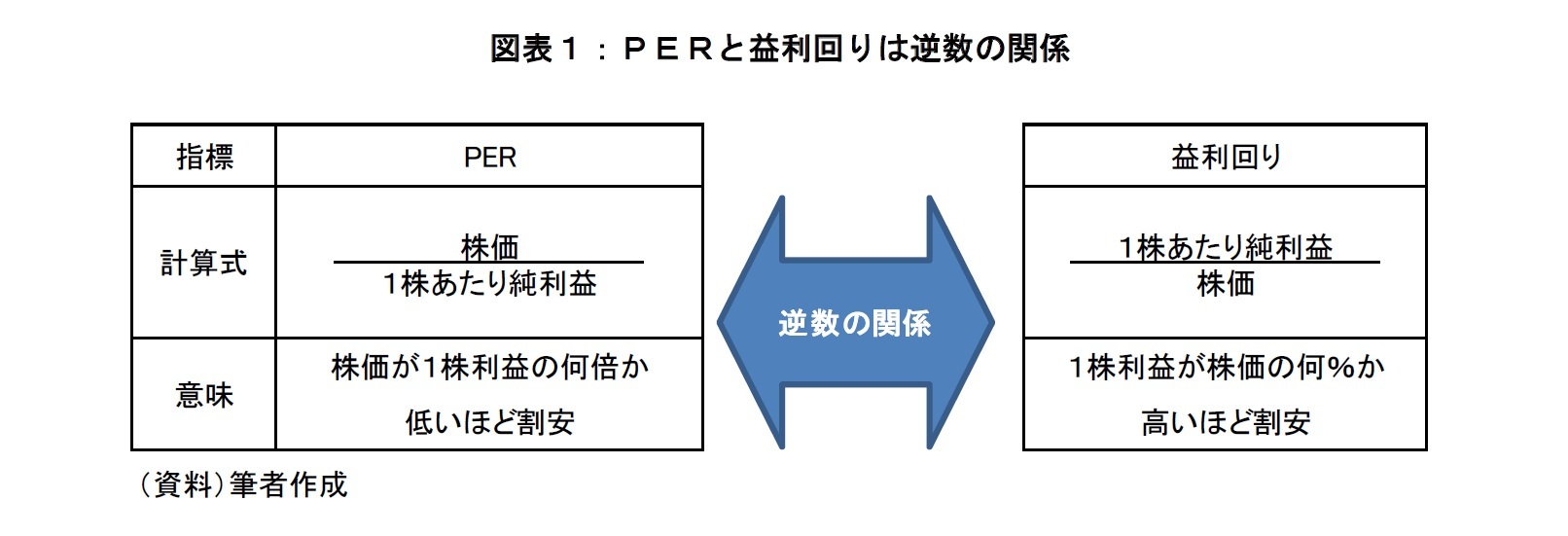

PERは株価を1株あたり当期純利益(EPS、税引後)で割ったもので、株価の割安/割高を判定する伝統的・代表的な指標だ。その逆数(EPS÷株価)は「益利回り」と呼ばれ、株価に対して1株利益が何%に相当するかを表す。例えば2018 年10 月末時点の日経平均ベースの予想1株利益は1,740 円、株価は21,920 円なので益利回りは7.9%だ(逆数のPERは12.6 倍)。

はじめに株主と益利回りの関係を考えてみよう。一般に企業は稼いだ利益から税金や配当金などを支払い、残りを自己資本に加算する(=内部留保)。当然、利益が増えると配当金や内部留保する金額が増え、内部留保を含む自己資本は企業の所有者である株主に帰属する。

このように当期純利益は全て株主に帰属するので、投資家の購入コスト(株価)に対する1株あたり当期純利益の大きさを表す益利回りは、会計上の“株の利回り”を意味する。したがって、リスクや成長期待が同じなら益利回りが高いほど(=PERが低いほど)投資魅力度も高いといえる。

日本株を取り巻く市場環境が大きく変化しない前提で具体例を示すと、前述の日経平均ベースの予想EPSが1,740円で変わらないのに株価が21,000円に下がると、益利回りが8.3%に上昇する(PERは12.1倍に低下)。その分だけ投資魅力度がアップしたことになる。一方、仮に予想EPSが1,400円に減ったにもかかわらず株価が横ばいなら、益利回りは6.4%に低下(PERは15.6倍に上昇)し、投資魅力度は低下する。

はじめに株主と益利回りの関係を考えてみよう。一般に企業は稼いだ利益から税金や配当金などを支払い、残りを自己資本に加算する(=内部留保)。当然、利益が増えると配当金や内部留保する金額が増え、内部留保を含む自己資本は企業の所有者である株主に帰属する。

このように当期純利益は全て株主に帰属するので、投資家の購入コスト(株価)に対する1株あたり当期純利益の大きさを表す益利回りは、会計上の“株の利回り”を意味する。したがって、リスクや成長期待が同じなら益利回りが高いほど(=PERが低いほど)投資魅力度も高いといえる。

日本株を取り巻く市場環境が大きく変化しない前提で具体例を示すと、前述の日経平均ベースの予想EPSが1,740円で変わらないのに株価が21,000円に下がると、益利回りが8.3%に上昇する(PERは12.1倍に低下)。その分だけ投資魅力度がアップしたことになる。一方、仮に予想EPSが1,400円に減ったにもかかわらず株価が横ばいなら、益利回りは6.4%に低下(PERは15.6倍に上昇)し、投資魅力度は低下する。

ところで、先ほど「リスクや成長期待が同じなら」と述べたが、PER の適正水準は投資対象によって異なる。益利回りが同じなら業績が安定しているほど投資魅力度が高く、益利回りが高くても業績変動リスクが極端に高ければ魅力的な投資先とはいえないからだ。

また、成長期待が高いほどPERも高い傾向がある。目先の利益を基準にしたPERは高くても、数年以内に利益が大幅拡大することを期待して投資家が容認するからだ。この例として近年、米S&P500のPERが日経平均やTOPIXより高いことが挙げられる。これはAppleやAmazonに代表される巨大な成長企業が日本よりも多いことが一因だろう。

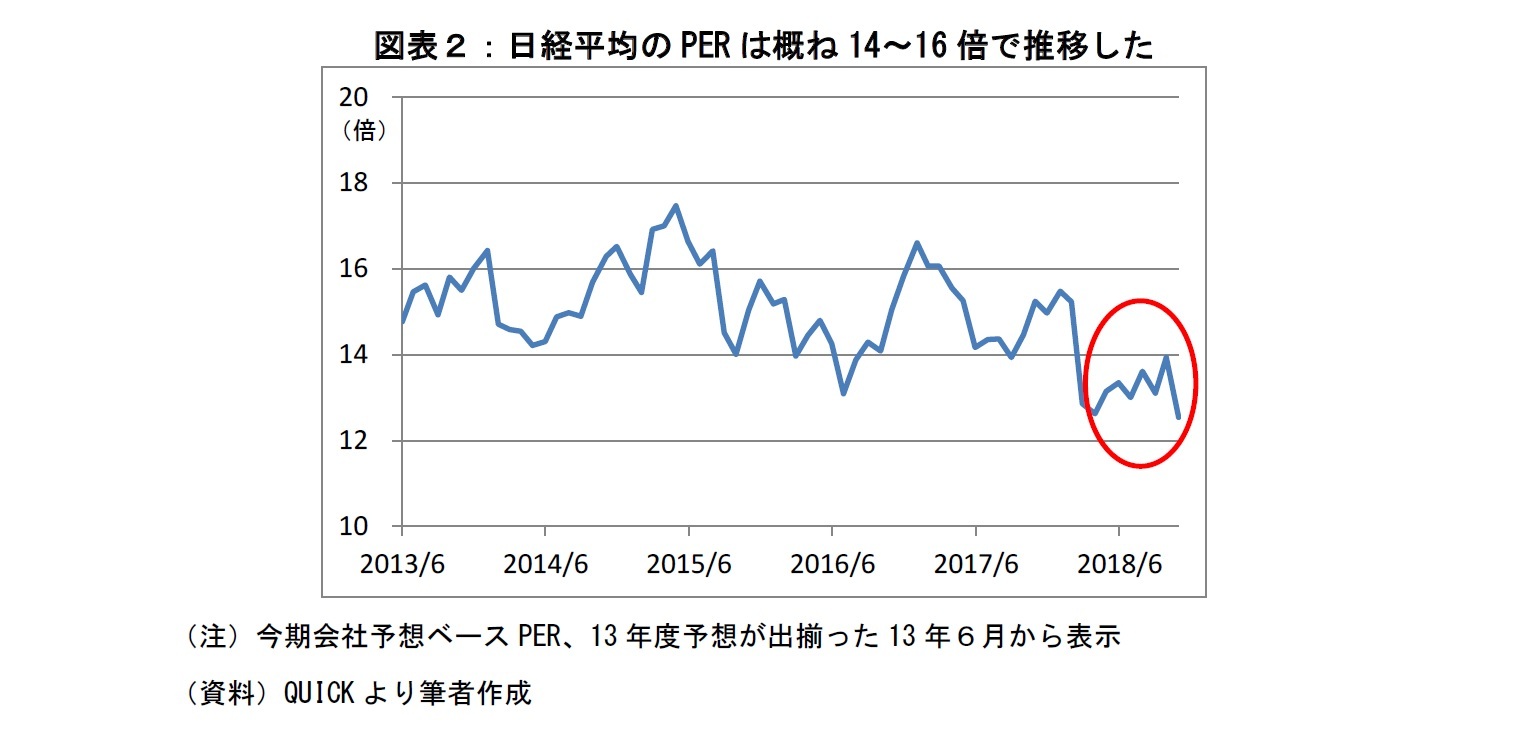

では、なぜ日経平均のPERは14~16倍程度で動くのだろうか、また、それは何を意味するのだろうか。投資家が株を買う目的は、言うまでもなく「儲けるため」だ。投資家は「値上がりするだろう」と考えて株を買うわけだが、株価が値上がりしてPERが16倍程度に上昇すると益利回りは6%程度に下がる。その結果“投資魅力度が乏しい”と考え株を買う投資家が減る。同時に利益確定目的などの売り注文が増えるため、株価が値上がりしづらくなる。

反対にPER14倍程度まで株価が下がると益利回りは7%台に改善するため、“投資魅力度が高い”と判断した買い注文(いわゆる押し目買い)が増えやすくなる。その結果、日経平均は概ねPER14倍で下げ止まったのだろう。

日経平均は流動性などを基準に幅広い業種から選定した225社の集合体だ。つまり、日経平均ベースのPERの適正水準は、日本の上場企業の平均的な業績変動リスクや成長期待で決まることになる。その長期平均的な水準がPER14~16倍に相当する益利回り(6~7%程度)で、これが「日本株のリスクを負担する対価として投資家が求める利回り」と考えられる。

また、成長期待が高いほどPERも高い傾向がある。目先の利益を基準にしたPERは高くても、数年以内に利益が大幅拡大することを期待して投資家が容認するからだ。この例として近年、米S&P500のPERが日経平均やTOPIXより高いことが挙げられる。これはAppleやAmazonに代表される巨大な成長企業が日本よりも多いことが一因だろう。

では、なぜ日経平均のPERは14~16倍程度で動くのだろうか、また、それは何を意味するのだろうか。投資家が株を買う目的は、言うまでもなく「儲けるため」だ。投資家は「値上がりするだろう」と考えて株を買うわけだが、株価が値上がりしてPERが16倍程度に上昇すると益利回りは6%程度に下がる。その結果“投資魅力度が乏しい”と考え株を買う投資家が減る。同時に利益確定目的などの売り注文が増えるため、株価が値上がりしづらくなる。

反対にPER14倍程度まで株価が下がると益利回りは7%台に改善するため、“投資魅力度が高い”と判断した買い注文(いわゆる押し目買い)が増えやすくなる。その結果、日経平均は概ねPER14倍で下げ止まったのだろう。

日経平均は流動性などを基準に幅広い業種から選定した225社の集合体だ。つまり、日経平均ベースのPERの適正水準は、日本の上場企業の平均的な業績変動リスクや成長期待で決まることになる。その長期平均的な水準がPER14~16倍に相当する益利回り(6~7%程度)で、これが「日本株のリスクを負担する対価として投資家が求める利回り」と考えられる。

もちろんPERは万能ではない。典型例が2018年2月の株価急落後、14倍割れの状況が続いていることだ(図2の楕円部分)。これは米国発の貿易戦争などを背景に先行き不透明感が高まったため、投資家がより高い利回りを求めていると考えられる。換言すれば、米中の歩み寄りなどをきっかけに投資家心理が改善すれば、EPSが増えなくても株価は上昇するはずだ。

株式投資で“利回り”というと配当利回りが有名だが、益利回りも重要な概念だ。実際に株式などを売買する際はPERという形で、かつ国債金利などとの比較で利用されるが、PERで割安/割高を判定することは、結局のところ益利回りで判定していることと同じ意味である。

株式投資で“利回り”というと配当利回りが有名だが、益利回りも重要な概念だ。実際に株式などを売買する際はPERという形で、かつ国債金利などとの比較で利用されるが、PERで割安/割高を判定することは、結局のところ益利回りで判定していることと同じ意味である。

(2018年12月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【なぜ、日経平均のPER は“15 倍が適正”なのか】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

なぜ、日経平均のPER は“15 倍が適正”なのかのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!