- シンクタンクならニッセイ基礎研究所 >

- 経営・ビジネス >

- 企業経営・産業政策 >

- リーマンショックから10年、日本のベンチャー環境を振り返る

2018年11月15日

文字サイズ

- 小

- 中

- 大

1――はじめに

リーマンショックから10年が経過した。日本のベンチャーの事業環境は、リーマンショック後しばらく低迷が続いたが、アベノミクスで息を吹き返し、足もとは盛り上がりを見せている。本稿では、この10年間の軌跡を概観し、日本のベンチャーの更なる発展に向けた課題について論じたい。

2――この10年で劇的に改善したベンチャー市場

まず、新規上場数と株式市場、ベンチャーの資金調達の動向を中心に、この10年を概観する。

1|リーマンショックの衝撃、一方で変化の兆しも (2008年~2012年)

1|リーマンショックの衝撃、一方で変化の兆しも (2008年~2012年)i)ベンチャー企業の経営環境の悪化

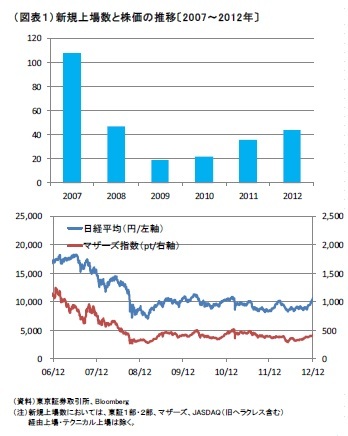

2008年9月の米リーマン・ブラザーズ破綻を機に、世界的な金融危機が発生し、株価は大きく下落、景気も大きく後退した。東証マザーズ等の日本の新興株式市場も下落し、その後しばらく低迷が続く。2007年には100社以上あった新規上場も、リーマンショック後に大きく減少した(図表1)。 上場予備軍のベンチャー企業の中でも、業績悪化や株価低迷を受けて、当面の上場を断念、もしくは延期する先が増加した。仮に業績が持ちこたえて上場しても、株式市場の低迷で大きな資金調達が望めない上に、経営陣やベンチャーキャピタル(VC)が保有株式を市場で売却しても、期待していたほどの利益が獲得出来ない。過去の相場が良かった時期に未公開のベンチャー企業を高値掴みした結果、仮に上場しても株式市場の低迷で投資資金すら回収出来ない例もあった。VC等の投資家は、ベンチャー企業を発掘・投資・育成し、新規株式公開(IPO)や事業売却(M&A)で保有株式を売却(EXIT)することで、投資リターンを上げている。投資先の多くは失敗するが、一部が投資額の何倍にもなる「ホームラン」級のEXITとなって、全体の投資額を回収し、超過リターンを狙うビジネスモデルである。「ホームラン」の主要機会であるIPOが減ってしまうと、VCのビジネスモデルは苦しくなる。EXITがIPO偏重となってきた日本の場合は、よりその影響を受けやすい。VCの投資リターンが悪化すると、VCが運用するファンドに資金が集まらず、投資活動が停滞する。結果として、ベンチャー企業の資金調達環境の悪化に繋がってしまう。

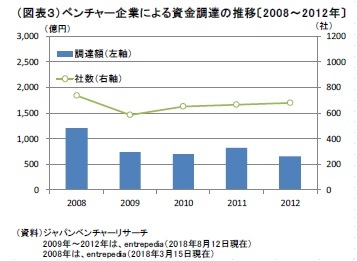

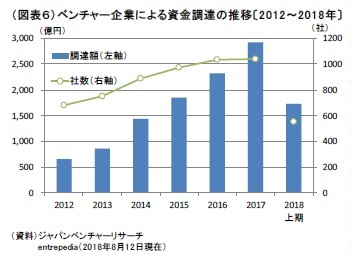

ベンチャー企業の資金調達額(第三者割当増資等、株式発行による資金調達)について見てみると(図表3)、リーマンショックを機に資金調達額は減少し、しばらく低迷が続く。資金調達が出来ずに、資金繰りが行き詰るベンチャー企業も多かった。シード・アーリーステージと呼ばれる設立してから間もないステージ(成長段階)1のベンチャー企業は、売上がほとんど無い中で投資が先行するため、赤字、キャッシュアウトが続く。また、バイオテクノロジー等、多額の研究開発費がかかる研究開発型ベンチャーは、事業が立ち上がって黒字化するまでの期間が長くなるのが一般的だ。研究や開発が順調に進んでいても、資金が尽きれば事業は先に進めない。資金調達環境の悪化はベンチャーの死活問題だ。景気後退によるベンチャー企業の経営悪化が、VCの投資活動の停滞を招き、結果としてベンチャー企業の資金調達が難しくなって経営環境が更に悪化する、といった悪循環にあった。

ベンチャー企業の資金調達額(第三者割当増資等、株式発行による資金調達)について見てみると(図表3)、リーマンショックを機に資金調達額は減少し、しばらく低迷が続く。資金調達が出来ずに、資金繰りが行き詰るベンチャー企業も多かった。シード・アーリーステージと呼ばれる設立してから間もないステージ(成長段階)1のベンチャー企業は、売上がほとんど無い中で投資が先行するため、赤字、キャッシュアウトが続く。また、バイオテクノロジー等、多額の研究開発費がかかる研究開発型ベンチャーは、事業が立ち上がって黒字化するまでの期間が長くなるのが一般的だ。研究や開発が順調に進んでいても、資金が尽きれば事業は先に進めない。資金調達環境の悪化はベンチャーの死活問題だ。景気後退によるベンチャー企業の経営悪化が、VCの投資活動の停滞を招き、結果としてベンチャー企業の資金調達が難しくなって経営環境が更に悪化する、といった悪循環にあった。

1 ベンチャー企業のステージについては、拙稿「ベンチャー企業の成長ステージ~早いステージや研究開発型ベンチャーならではの難しさ~(2018年4月16日)https://www.nli-research.co.jp/report/detail/id=58430?site=nliを参照されたい。

ii)変化の兆し

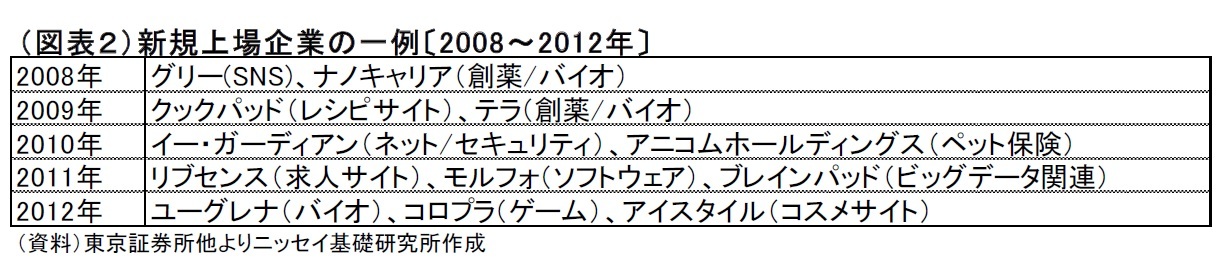

リーマンショック後、大きく後退したベンチャーの事業環境であるが、変化の兆しも見られた。1つ目の変化は、ソーシャル・ネットワーキング・サービス (SNS)やスマートフォン等、新しいテーマのITベンチャーが登場してきたことである。この時期、ミクシィ・DeNA(モバゲー)・グリーといった日本のSNS関連プラットフォーム企業が成長し、TwitterやFacebookが日本に「上陸」した。また、iPhoneが発売され、スマートフォンの普及が進み始めた。こうした流れを受けて、ソーシャルゲームやスマートフォンアプリ等、SNS・スマートフォン関連のITベンチャーが増加した。他にも、クラウド・コンピューティングやアド・テクノロジー(インターネット広告)等、IT分野に新しい投資テーマが増えてきた。新しく創出される市場の成長性が魅力的であり、株式市場でグリー等のIT系新興企業の株価が好調だったことから、IT分野に力を入れるVCが多かった。一方で、経済環境や株式市場に力強さが見られない中では、EXITまでに時間と資金がかかる研究開発型ベンチャーやものづくり関連ベンチャーは、ITベンチャーと比較すると、投資家にとっては手掛けにくい一面もあった。

2つ目は、VCの投資戦略における変化である。日本の主要VC、とりわけ金融系VC(銀行・保険・証券会社傘下のVC)は、ある程度成長してIPO等のEXITが展望出来るミドル・レイターステージのベンチャー企業に、少額分散投資を行うことが多かった。しかしながら、株式市場が低迷し、多くのIPOが望めない環境の中、シード・アーリーステージ投資の強化や、より多くの持ち株比率を獲得しようとする動きが一部のVCで見られた。早いステージでの投資は、リスクが高まるものの、他の投資家に先駆けて良質案件に入り込めると同時に、成長前で企業評価(株価)が低いうちに投資することが出来る。また、持ち株比率を高めることで、投資先企業の経営に深く関与し、影響力を発揮出来る。経営支援・管理を強化して、投資先の成長とEXITへの確度を高め、低い株価で多くの持ち株比率を持つことでEXITの利益を大きくする。比較的小規模のM&AによるEXITでも利益が出せるようになる。例えば、大手VCのジャフコは、リーマンショック後に「厳選集中投資」路線に舵を切った。投資企業の数を絞り込み、持ち株比率や1社当たりの投資金額を引き上げ、投資先の経営支援を強化した。その後、株式市場の回復という追い風もあって、業績は大きく改善し、現在もその路線を継続している。

3つ目の変化は、IT・インターネット領域を中心に、新しい投資家層が登場し活動を広げた点である。ジャフコや、金融系VC、独立系VC(グロービス・キャピタル・パートナーズ等)といったメインプレイヤーに、違ったタイプの投資家が加わり、その幅が広がりつつあった。例えば、この時期、創業間もないベンチャー企業に対し、比較的少額の投資実行と、育成プログラム(アクセラレーションプログラム)やオフィススペースの提供等を組み合わせた支援を行う、アクセラレーター/インキュベーターと呼ばれるプレイヤーが登場し、活動を広げ始めた。2005年から活動を開始したY Combinatorのような米国・シリコンバレーのアクセラレーターが成功を収め、そのビジネスモデルが注目を集めていたことが背景にある。2008年に設立されたサムライインキュベートは、創業間もないベンチャー企業に対して数百万円ずつの少額出資を実施し、2011年には東京・天王洲アイルにコワーキングスペースを設立した。他にも、IT・インターネット系上場会社傘下のVCが活動を広げていた。サイバーエージェント(サイバーエージェント・ベンチャーズ)、グリー(グリーベンチャーズ)、ヤフー(YJキャピタル)等が該当する。SNS・スマートフォン等に関するビジネスチャンスが拡大する中で、その領域で実際にビジネスを展開しているからこそ出来る目利き力や経営支援力(販路拡大等)が強みとなった。有力VCの一部がリーマンショックの影響で投資を縮小・停止し、業界に暗い影を落とす一方で、新しいプレイヤーの登場は明るい兆しでもあった。

リーマンショック後を経て、2010年の上場ベンチャーの粉飾決算発覚、2011年の東日本大震災の影響もあり、ベンチャーの事業環境はまだまだ力強さには欠けたものの、徐々に新しい変化や市場の底打ちが見られ始める。2012年10月には山中伸弥教授によるノーベル生理学・医学賞受賞が発表されたことを契機に、再生医療等のバイオベンチャーに改めて注目が集まった。そのような中、2012年末の第2次安倍内閣発足を迎える。

リーマンショック後、大きく後退したベンチャーの事業環境であるが、変化の兆しも見られた。1つ目の変化は、ソーシャル・ネットワーキング・サービス (SNS)やスマートフォン等、新しいテーマのITベンチャーが登場してきたことである。この時期、ミクシィ・DeNA(モバゲー)・グリーといった日本のSNS関連プラットフォーム企業が成長し、TwitterやFacebookが日本に「上陸」した。また、iPhoneが発売され、スマートフォンの普及が進み始めた。こうした流れを受けて、ソーシャルゲームやスマートフォンアプリ等、SNS・スマートフォン関連のITベンチャーが増加した。他にも、クラウド・コンピューティングやアド・テクノロジー(インターネット広告)等、IT分野に新しい投資テーマが増えてきた。新しく創出される市場の成長性が魅力的であり、株式市場でグリー等のIT系新興企業の株価が好調だったことから、IT分野に力を入れるVCが多かった。一方で、経済環境や株式市場に力強さが見られない中では、EXITまでに時間と資金がかかる研究開発型ベンチャーやものづくり関連ベンチャーは、ITベンチャーと比較すると、投資家にとっては手掛けにくい一面もあった。

2つ目は、VCの投資戦略における変化である。日本の主要VC、とりわけ金融系VC(銀行・保険・証券会社傘下のVC)は、ある程度成長してIPO等のEXITが展望出来るミドル・レイターステージのベンチャー企業に、少額分散投資を行うことが多かった。しかしながら、株式市場が低迷し、多くのIPOが望めない環境の中、シード・アーリーステージ投資の強化や、より多くの持ち株比率を獲得しようとする動きが一部のVCで見られた。早いステージでの投資は、リスクが高まるものの、他の投資家に先駆けて良質案件に入り込めると同時に、成長前で企業評価(株価)が低いうちに投資することが出来る。また、持ち株比率を高めることで、投資先企業の経営に深く関与し、影響力を発揮出来る。経営支援・管理を強化して、投資先の成長とEXITへの確度を高め、低い株価で多くの持ち株比率を持つことでEXITの利益を大きくする。比較的小規模のM&AによるEXITでも利益が出せるようになる。例えば、大手VCのジャフコは、リーマンショック後に「厳選集中投資」路線に舵を切った。投資企業の数を絞り込み、持ち株比率や1社当たりの投資金額を引き上げ、投資先の経営支援を強化した。その後、株式市場の回復という追い風もあって、業績は大きく改善し、現在もその路線を継続している。

3つ目の変化は、IT・インターネット領域を中心に、新しい投資家層が登場し活動を広げた点である。ジャフコや、金融系VC、独立系VC(グロービス・キャピタル・パートナーズ等)といったメインプレイヤーに、違ったタイプの投資家が加わり、その幅が広がりつつあった。例えば、この時期、創業間もないベンチャー企業に対し、比較的少額の投資実行と、育成プログラム(アクセラレーションプログラム)やオフィススペースの提供等を組み合わせた支援を行う、アクセラレーター/インキュベーターと呼ばれるプレイヤーが登場し、活動を広げ始めた。2005年から活動を開始したY Combinatorのような米国・シリコンバレーのアクセラレーターが成功を収め、そのビジネスモデルが注目を集めていたことが背景にある。2008年に設立されたサムライインキュベートは、創業間もないベンチャー企業に対して数百万円ずつの少額出資を実施し、2011年には東京・天王洲アイルにコワーキングスペースを設立した。他にも、IT・インターネット系上場会社傘下のVCが活動を広げていた。サイバーエージェント(サイバーエージェント・ベンチャーズ)、グリー(グリーベンチャーズ)、ヤフー(YJキャピタル)等が該当する。SNS・スマートフォン等に関するビジネスチャンスが拡大する中で、その領域で実際にビジネスを展開しているからこそ出来る目利き力や経営支援力(販路拡大等)が強みとなった。有力VCの一部がリーマンショックの影響で投資を縮小・停止し、業界に暗い影を落とす一方で、新しいプレイヤーの登場は明るい兆しでもあった。

リーマンショック後を経て、2010年の上場ベンチャーの粉飾決算発覚、2011年の東日本大震災の影響もあり、ベンチャーの事業環境はまだまだ力強さには欠けたものの、徐々に新しい変化や市場の底打ちが見られ始める。2012年10月には山中伸弥教授によるノーベル生理学・医学賞受賞が発表されたことを契機に、再生医療等のバイオベンチャーに改めて注目が集まった。そのような中、2012年末の第2次安倍内閣発足を迎える。

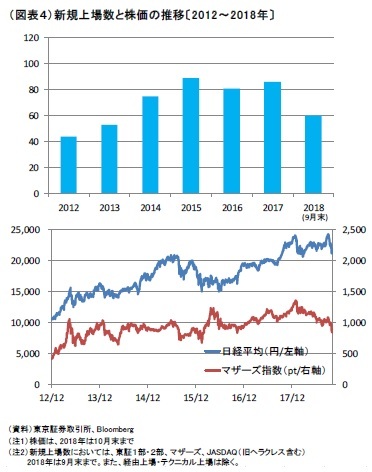

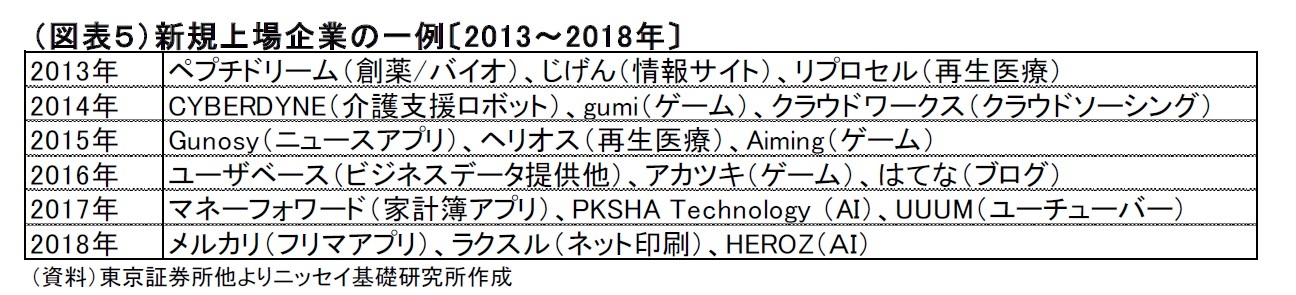

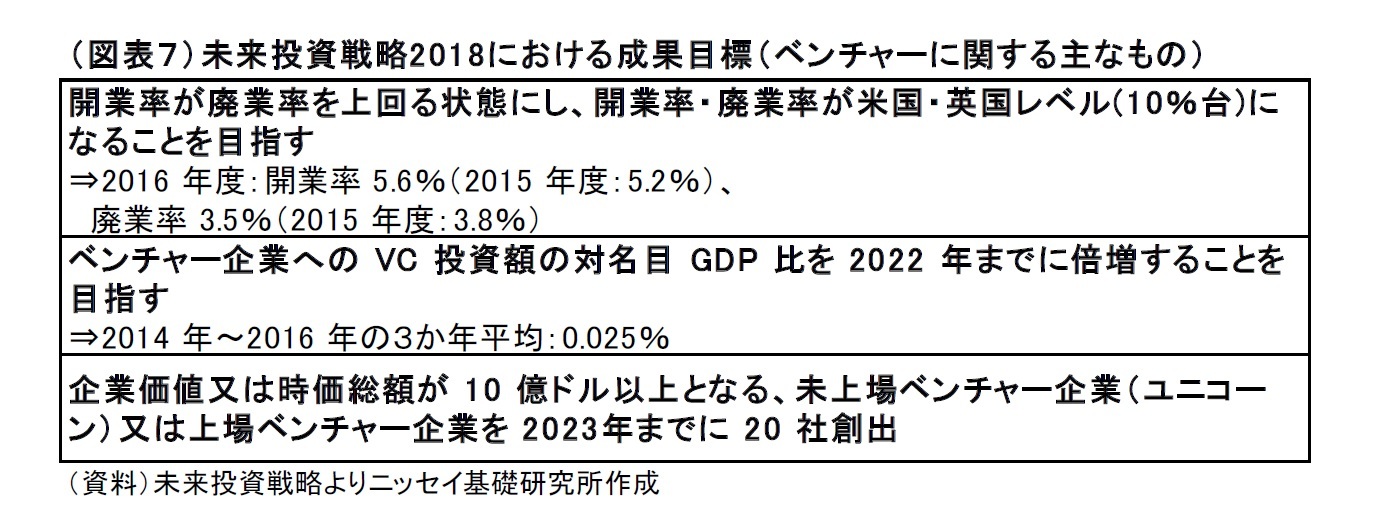

アベノミクス三本の矢のうち、金融政策、財政政策に続く第三の矢である成長戦略で、ベンチャー育成・支援が強く打ち出されたことも、大きなサポート要因となった。2013年6月に閣議決定された成長戦略「日本再興戦略 – JAPAN is BACK -」では、民間の力を最大限引き出し、新陳代謝とベンチャーを加速することが謳われた。最新の成長戦略「未来投資戦略2018」でも、その位置付けや重要性は変わらない。開業率・廃業率の引き上げ、VC投資額の倍増、ユニコーン2の創出等の成果目標が掲げられ、支援策が進められている(図表7)。この6月からは、世界で戦い、勝てるベンチャー企業を育成するプログラム「J-Startup3」が開始され、第一弾として92社の「特待生」ベンチャー企業が選抜された。そして、成長戦略の柱である「Society5.0」は、自動運転、IoT、人工知能(AI)等の先端技術を最大限に利活用して経済成長と社会課題の解決を図る社会モデルであり、イノベーションの担い手としてのベンチャー企業への期待は大きい。規制緩和に向けて規制のサンドボックス制度も新たに整備され、成長戦略によってビジネスチャンスは拡大している状況だ。

2 一般に、創業10年以内で企業価値が10億ドル以上(1ドル=112円換算で1120億円)の未上場ベンチャー企業を指す。

3 同プログラムの詳細については、拙稿「出でよ、次のユニコーン~経済産業省のプログラム「J-Startup」がスタート!~(2018年6月21日)https://www.nli-research.co.jp/report/detail/id=58883?site=nliも参照されたい。

(2018年11月15日「基礎研レポート」)

中村 洋介

中村 洋介のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2021/10/01 | 岸田新政権によるスタートアップ支援への期待 | 中村 洋介 | 研究員の眼 |

| 2021/07/06 | スタートアップとの連携、問われる本気度 | 中村 洋介 | 研究員の眼 |

| 2021/03/15 | 関西のスタートアップ・エコシステム構築への期待 | 中村 洋介 | 基礎研レポート |

| 2020/07/16 | 「情報銀行」は日本の挽回策となるのか | 中村 洋介 | ニッセイ基礎研所報 |

新着記事

-

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【リーマンショックから10年、日本のベンチャー環境を振り返る】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

リーマンショックから10年、日本のベンチャー環境を振り返るのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!