- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 投信購入者の半数が損失!!~銀行での投信販売について~

2018年07月09日

文字サイズ

- 小

- 中

- 大

1――投信購入者の約半数が損失を出している?

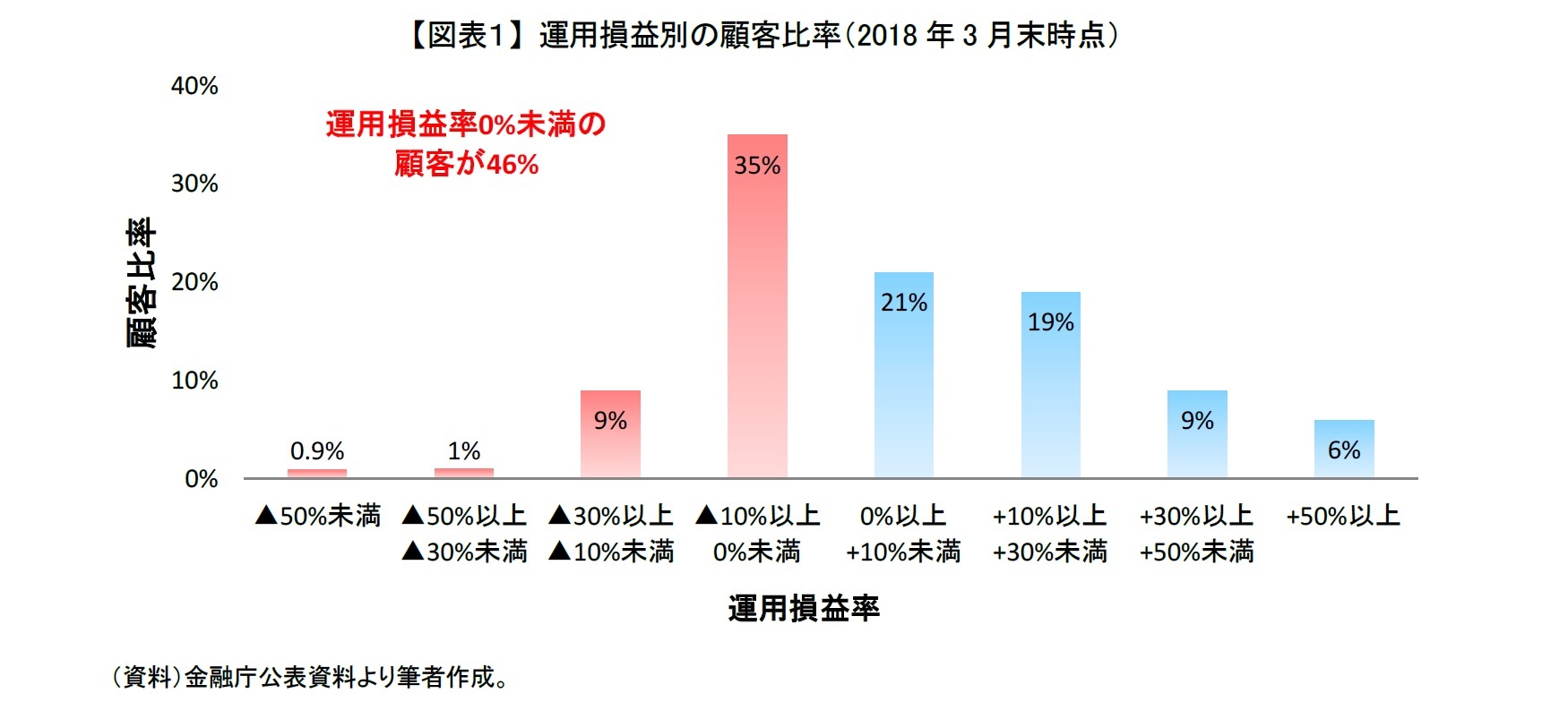

金融庁から、かなり衝撃的なデータが公表されました。銀行(主要行など9行、地域銀行20行)が対象の調査結果で、投資信託を購入した顧客の半数弱が2018年3月末時点で損失を抱えていることが明らかになったデータです【図表1】。このデータは日本経済新聞の5日の朝刊で「投信で損失、個人の半数」という見出しで大々的に取り上げられました。

金融庁から公表された【図表1】以外の資料には、平均保有期間と運用損失率が0%以上の顧客割合の分布もありました。その分布から平均保有期間が約3年を下回っている銀行ほど、損失を出している顧客の割合が大きいことが読み取れます。そのことから、損失を出している顧客の多くが、投資期間が3年以下であると推察されます。

金融庁から公表された【図表1】以外の資料には、平均保有期間と運用損失率が0%以上の顧客割合の分布もありました。その分布から平均保有期間が約3年を下回っている銀行ほど、損失を出している顧客の割合が大きいことが読み取れます。そのことから、損失を出している顧客の多くが、投資期間が3年以下であると推察されます。

2――米国REITの低迷が影響したのでは

日本経済新聞では、損失を抱えている顧客が多かった要因として、過度な分配金や短期売買など、商品性の問題点や銀行での販売姿勢を挙げていました。しかし、筆者はそれ以上に「投資期間が3年以下」がポイントになったと考えています。

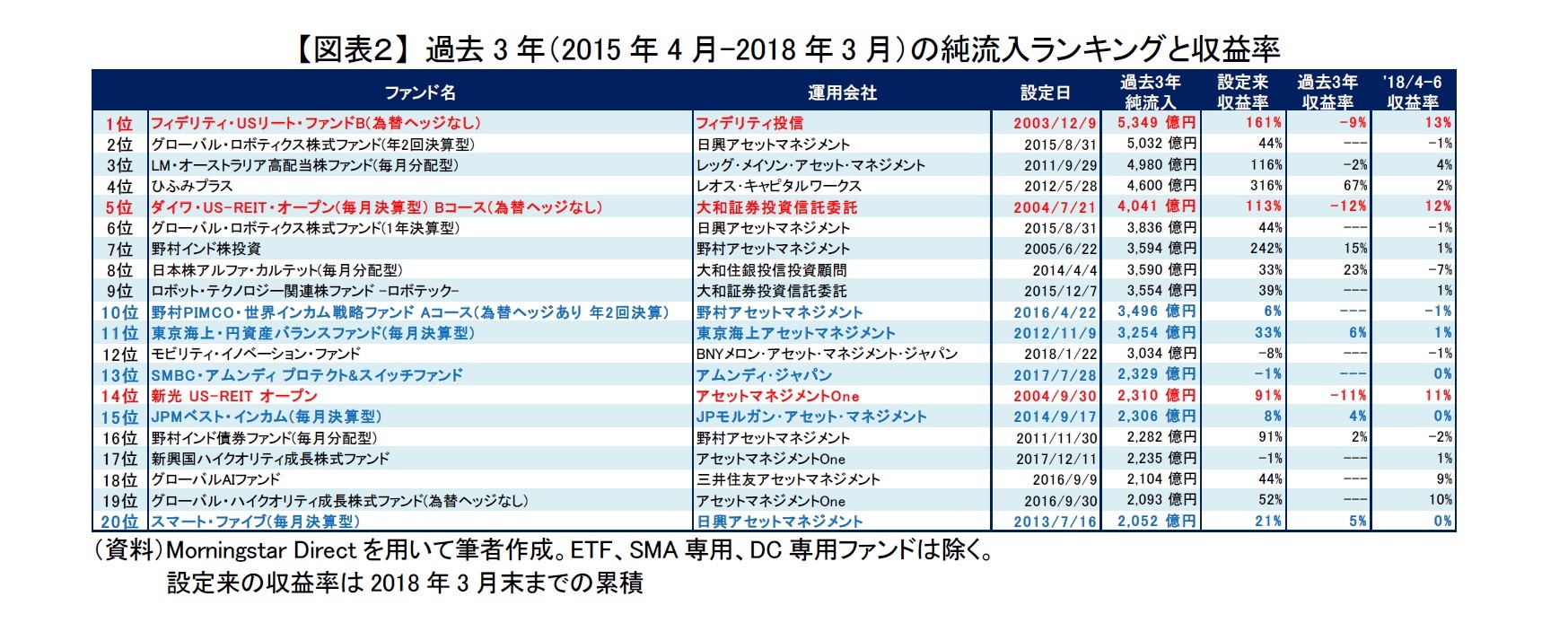

過去3年(2015年4月から2018年3月)までの資金流入が大きかった投信をみると、米国REIT投信が人気であったことが分かります【図表2:赤太字】。人気であった米国REIT投信3本への資金流入は、3年間合計で1.2兆円に迫っています。この数値は銀行での販売に限った金額ではありませんが、銀行窓販でも米国REIT投信は売れ筋商品であったと推察されます。

米国REIT投信の過去3年の収益率は、▲10%前後でした。この期間、米国では金利上昇局面で米国REITには厳しい投資環境であったためです。この米REITの低迷が、銀行の投信顧客にとってマイナスになったと考えられます。

また、米国REIT以外にもヘッジ付外国債券投信や価格変動が小さいバランス型投信が人気でした。上位のうち5本がそれにあたります【図表2:青太字】。2016年に日銀がマイナス金利政策を実施してから、普通預金はおろか定期預金や個人向け国債、国内債券投資でも厳しい運用環境が続いています。そのため、株式などと比べて元本割れするリスクが小さい投信のニーズが、預金代替や国内債券代替として高まっていました。

過去3年(2015年4月から2018年3月)までの資金流入が大きかった投信をみると、米国REIT投信が人気であったことが分かります【図表2:赤太字】。人気であった米国REIT投信3本への資金流入は、3年間合計で1.2兆円に迫っています。この数値は銀行での販売に限った金額ではありませんが、銀行窓販でも米国REIT投信は売れ筋商品であったと推察されます。

米国REIT投信の過去3年の収益率は、▲10%前後でした。この期間、米国では金利上昇局面で米国REITには厳しい投資環境であったためです。この米REITの低迷が、銀行の投信顧客にとってマイナスになったと考えられます。

また、米国REIT以外にもヘッジ付外国債券投信や価格変動が小さいバランス型投信が人気でした。上位のうち5本がそれにあたります【図表2:青太字】。2016年に日銀がマイナス金利政策を実施してから、普通預金はおろか定期預金や個人向け国債、国内債券投資でも厳しい運用環境が続いています。そのため、株式などと比べて元本割れするリスクが小さい投信のニーズが、預金代替や国内債券代替として高まっていました。

5本の投信の過去3年(設定が2015年4月以降の場合は、設定来)の収益率は▲1%から6%となっています。【図表1】の運用損益率は販売手数料を引いた後の数値です。5本のうち「SMBC・アムンディ プロテクト&スイッチファンド」以外は販売手数料(上限が1.62%から3.24%)が必要な投信です。投資タイミングによっては、収益率はプラスでも投資期間が短かったため、販売手数料を回収できず損益がマイナスになっていた可能性があります。また、販売手数料がかからない「SMBC・アムンディ プロテクト&スイッチファンド」でも設定来の収益率自体がマイナスでした。

3――短期の損失に一喜一憂しない

金融庁の資料は、運用成績の開示強化を求める一環として公表されたものであり、運用成績の開示強化自体はいいことです。ただその一方で、投資家はあまり短期の運用成績を気にするべきではないと考えています。短期の運用成績だとその時々の運用環境の影響を受けてしまうため、正確に投信の実力は測ることができないためです。

たとえば、米国REIT投信は2015年4月から2018年3月まではマイナスでしたが、設定来の収益率を見ると100%を超えている、つまり倍以上になった投信もあり、投資家の資産形成に貢献してきたといえます。また、2018年4月から6月にかけて米国REITが急反発しており、この3カ月は10%を超える収益を上げました。2018年3月末には米国REITで含み損を抱えていた顧客の中には、足元の急反発を受けて、6月末時点では含み損が解消していることも考えられます。【図表1】で、運用損失が「▲10%以上、0%未満」の顧客35%の多くが、損切りしていなければ6月末時点では「0%以上、+10%未満」になっている可能性があります。

たとえば、米国REIT投信は2015年4月から2018年3月まではマイナスでしたが、設定来の収益率を見ると100%を超えている、つまり倍以上になった投信もあり、投資家の資産形成に貢献してきたといえます。また、2018年4月から6月にかけて米国REITが急反発しており、この3カ月は10%を超える収益を上げました。2018年3月末には米国REITで含み損を抱えていた顧客の中には、足元の急反発を受けて、6月末時点では含み損が解消していることも考えられます。【図表1】で、運用損失が「▲10%以上、0%未満」の顧客35%の多くが、損切りしていなければ6月末時点では「0%以上、+10%未満」になっている可能性があります。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2018年07月09日「基礎研レター」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【投信購入者の半数が損失!!~銀行での投信販売について~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

投信購入者の半数が損失!!~銀行での投信販売について~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!