- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(6月調査)予測~大企業製造業の業況判断D.I.は2ポイント下落の22と予想

2018年06月20日

文字サイズ

- 小

- 中

- 大

6月短観予測:先行きは貿易摩擦への懸念で悪化、設備投資は堅調維持か

(大企業製造業は2四半期連続で悪化すると予想)

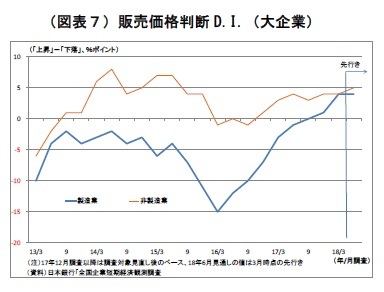

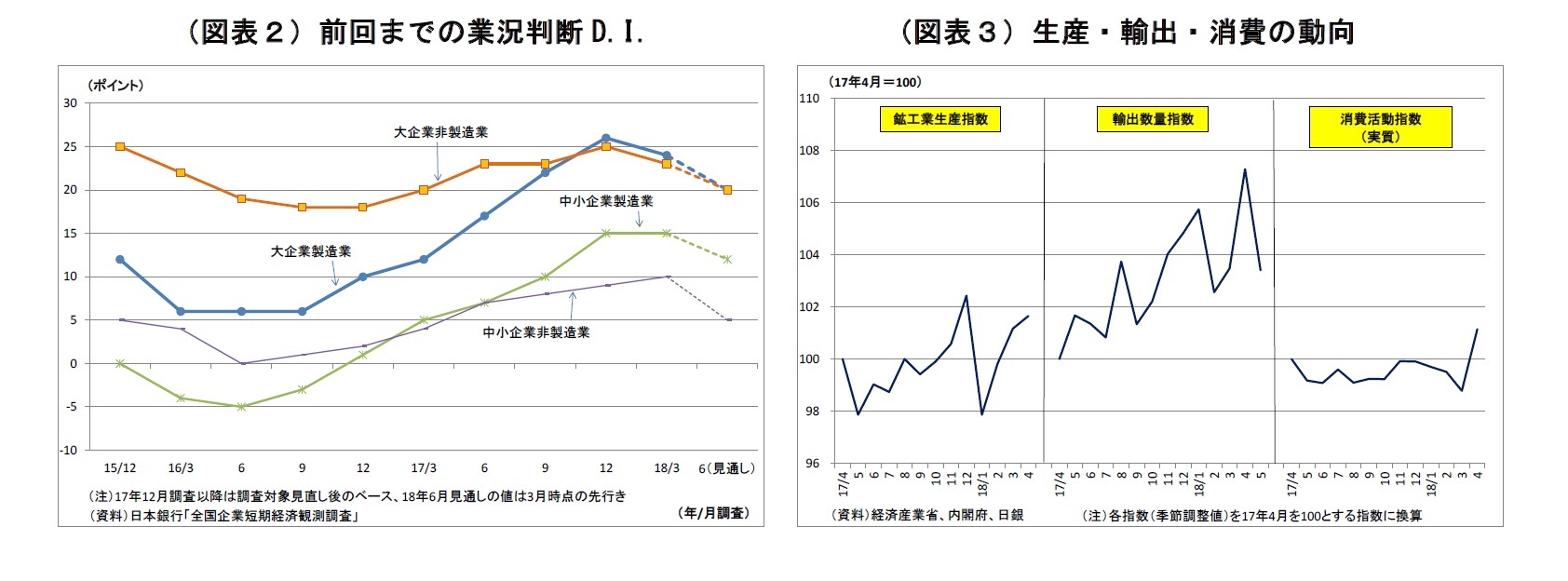

7月2日に公表される日銀短観6月調査では、注目度の高い大企業製造業の業況判断D.I.が22と前回3月調査比で2ポイント下落し、2四半期連続での景況感悪化が示されると予想する。一方、大企業非製造業の業況判断D.I.は24と前回から1ポイントの改善を見込んでいる。

前回3月調査では、円高や原材料高、大雪、野菜価格高騰、人手不足などの悪材料が響き、大企業製造業で8四半期ぶり、非製造業で6四半期ぶりに景況感が悪化していた。

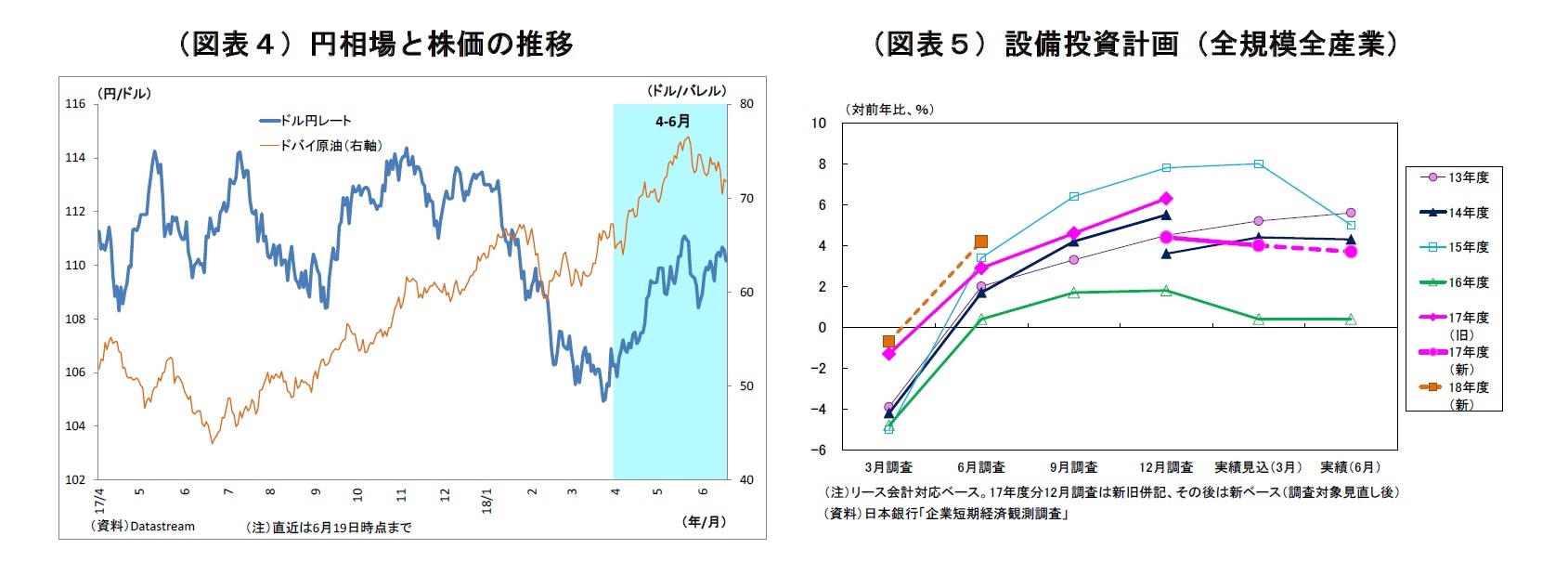

その後の事業環境を確認すると、堅調な米経済を背景に円高がやや是正されたうえ、輸出も底堅さを維持している。また、野菜価格の落ち着きなどから個人消費にも持ち直しの動きがみられ、インバウンド(訪日外国人)需要も好調を維持している。一方で、世界的なスマホ需要の減速からIT関連材の生産調整が長引いているほか、原油などの原材料価格上昇や人件費増加が企業収益を圧迫し、人手不足も深刻な状況が続いている。

このように好材料と悪材料が交錯している状況だが、大企業製造業では、長引くIT関連材の生産調整や原材料価格上昇などによる悪影響が円高是正による好影響を上回り、景況感がやや悪化すると見込まれる。

一方、大企業非製造業では、個人消費の持ち直しや好調なインバウンド需要を追い風に景況感の改善が予想されるが、原材料高や人件費増加が重石となるため、改善幅はわずかに留まりそうだ。

中小企業の業況判断D.I.は、製造業が前回から2ポイント下落の13、非製造業が1ポイント下落の9と予想している。基本的に強弱材料は大企業と同様であるが、中小企業非製造業は人手不足感が極めて強いだけに、大企業とは逆に景況感が弱含むと見ている。

先行きの景況感については、米政権の保護主義に端を発する貿易摩擦への懸念などから幅広く悪化が示されると予想する。前回調査以降も米トランプ政権は中国への通商圧力(中国からの輸入品に対する巨額の関税賦課を正式に発表など)を強めており、報復を予告する中国との間で貿易戦争に発展するリスクが高まっている。また、米政権はEU・カナダなどに対して鉄鋼・アルミ関税を発動、自動車関税の大幅な引き上げ検討を公表するなど、保護主義的な動きに拍車をかけている。輸出関連企業のみならず、消費・サービス関連企業もインバウンドを通じて海外経済の影響を受けやすくなっているだけに、幅広く先行きへの懸念が現れるだろう。

7月2日に公表される日銀短観6月調査では、注目度の高い大企業製造業の業況判断D.I.が22と前回3月調査比で2ポイント下落し、2四半期連続での景況感悪化が示されると予想する。一方、大企業非製造業の業況判断D.I.は24と前回から1ポイントの改善を見込んでいる。

前回3月調査では、円高や原材料高、大雪、野菜価格高騰、人手不足などの悪材料が響き、大企業製造業で8四半期ぶり、非製造業で6四半期ぶりに景況感が悪化していた。

その後の事業環境を確認すると、堅調な米経済を背景に円高がやや是正されたうえ、輸出も底堅さを維持している。また、野菜価格の落ち着きなどから個人消費にも持ち直しの動きがみられ、インバウンド(訪日外国人)需要も好調を維持している。一方で、世界的なスマホ需要の減速からIT関連材の生産調整が長引いているほか、原油などの原材料価格上昇や人件費増加が企業収益を圧迫し、人手不足も深刻な状況が続いている。

このように好材料と悪材料が交錯している状況だが、大企業製造業では、長引くIT関連材の生産調整や原材料価格上昇などによる悪影響が円高是正による好影響を上回り、景況感がやや悪化すると見込まれる。

一方、大企業非製造業では、個人消費の持ち直しや好調なインバウンド需要を追い風に景況感の改善が予想されるが、原材料高や人件費増加が重石となるため、改善幅はわずかに留まりそうだ。

中小企業の業況判断D.I.は、製造業が前回から2ポイント下落の13、非製造業が1ポイント下落の9と予想している。基本的に強弱材料は大企業と同様であるが、中小企業非製造業は人手不足感が極めて強いだけに、大企業とは逆に景況感が弱含むと見ている。

先行きの景況感については、米政権の保護主義に端を発する貿易摩擦への懸念などから幅広く悪化が示されると予想する。前回調査以降も米トランプ政権は中国への通商圧力(中国からの輸入品に対する巨額の関税賦課を正式に発表など)を強めており、報復を予告する中国との間で貿易戦争に発展するリスクが高まっている。また、米政権はEU・カナダなどに対して鉄鋼・アルミ関税を発動、自動車関税の大幅な引き上げ検討を公表するなど、保護主義的な動きに拍車をかけている。輸出関連企業のみならず、消費・サービス関連企業もインバウンドを通じて海外経済の影響を受けやすくなっているだけに、幅広く先行きへの懸念が現れるだろう。

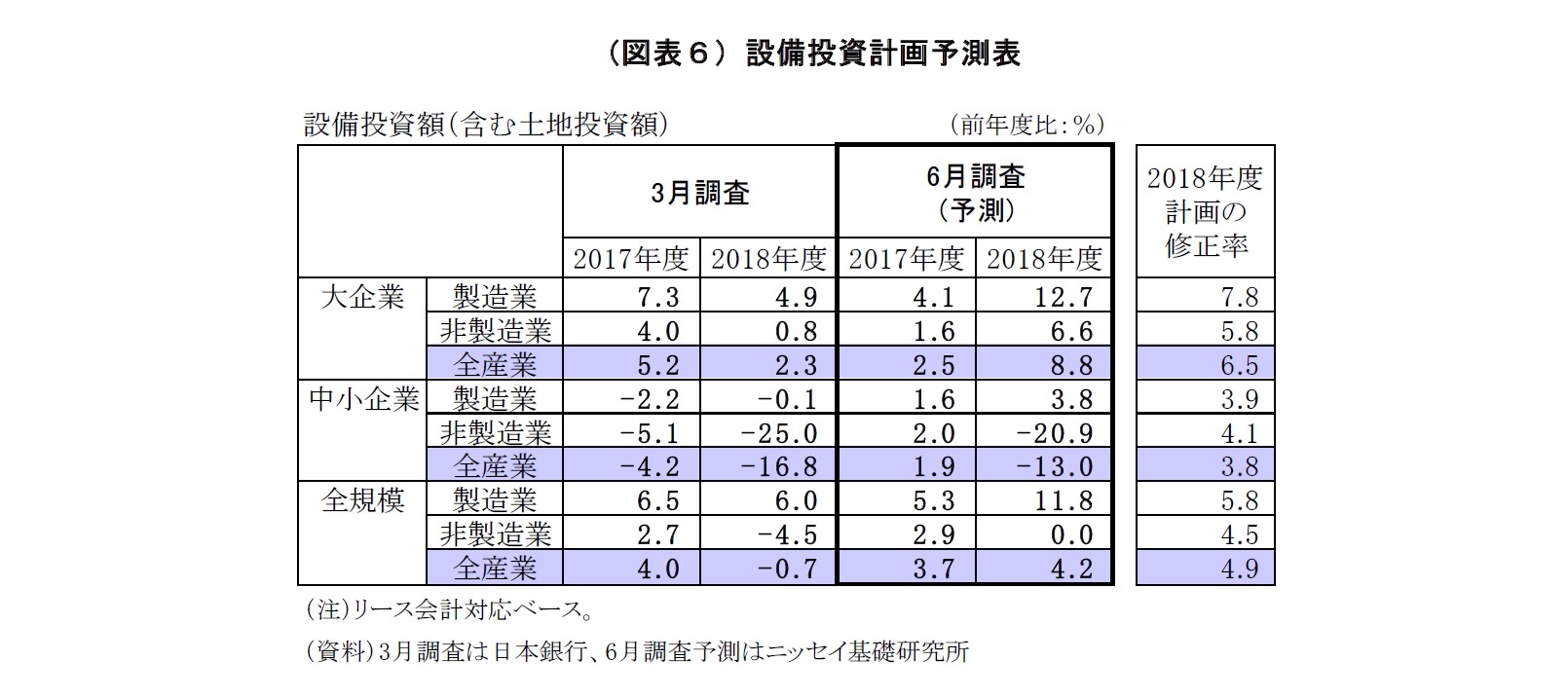

2017年度の設備投資額(全規模全産業)は、前年比3.7%増と前回調査時点(4.0%増)から小幅な修正に留まると予想。

2018年度の設備投資計画(全規模全産業)は、前年比4.2%増と予想(前回調査時点では前年比0.7%減)。例年6月調査では、計画が固まってくることで大幅に上方修正される傾向が極めて強い。また、最近の設備投資関連指標は、良好な企業収益を受けた投資余力の改善や人手不足に伴う省力化投資などが追い風となり、概ね改善を示していることから、実勢としても底堅い投資スタンスが維持されていると見込まれる。従って、前回調査に続いて例年と比べて高めの伸び率が示されるだろう。

なお、貿易摩擦への懸念は設備投資計画の抑制要因になり得るが、事態は未だ流動的であり、今のところ計画への影響は限定的と見ている。

2018年度の設備投資計画(全規模全産業)は、前年比4.2%増と予想(前回調査時点では前年比0.7%減)。例年6月調査では、計画が固まってくることで大幅に上方修正される傾向が極めて強い。また、最近の設備投資関連指標は、良好な企業収益を受けた投資余力の改善や人手不足に伴う省力化投資などが追い風となり、概ね改善を示していることから、実勢としても底堅い投資スタンスが維持されていると見込まれる。従って、前回調査に続いて例年と比べて高めの伸び率が示されるだろう。

なお、貿易摩擦への懸念は設備投資計画の抑制要因になり得るが、事態は未だ流動的であり、今のところ計画への影響は限定的と見ている。

(注目ポイント:貿易摩擦の影響と販売価格の動向)

今回の短観で最も注目されるテーマは「貿易摩擦の影響がどこまで現れるか」という点だ。まず、先行きの景況感は、既述の通り、貿易摩擦への懸念などから悪化が避けられないと見込まれるが、どこまで悪化するかが注目される。

そして、実際の経済活動に直結するという意味では、2018年度の設備投資計画が注目点になる。足元の良好な企業収益を受けた投資余力の改善や人手不足に伴う省力化投資需要を素直に反映する形で高めの伸びが維持されるのかがポイントになる。もし抑制的な結果となれば、貿易摩擦への懸念から、企業の間で設備投資に一部先送りの動きが生じている可能性を示唆することになる。設備投資はこれまで日本経済の牽引役となってきただけに、景気の先行きを占ううえで重要性が高い。

今回の短観で最も注目されるテーマは「貿易摩擦の影響がどこまで現れるか」という点だ。まず、先行きの景況感は、既述の通り、貿易摩擦への懸念などから悪化が避けられないと見込まれるが、どこまで悪化するかが注目される。

そして、実際の経済活動に直結するという意味では、2018年度の設備投資計画が注目点になる。足元の良好な企業収益を受けた投資余力の改善や人手不足に伴う省力化投資需要を素直に反映する形で高めの伸びが維持されるのかがポイントになる。もし抑制的な結果となれば、貿易摩擦への懸念から、企業の間で設備投資に一部先送りの動きが生じている可能性を示唆することになる。設備投資はこれまで日本経済の牽引役となってきただけに、景気の先行きを占ううえで重要性が高い。

また、今後の物価や日銀の金融政策を占う意味では、上記の設備投資計画等に加えて販売価格判断D.I.も注目される。

また、今後の物価や日銀の金融政策を占う意味では、上記の設備投資計画等に加えて販売価格判断D.I.も注目される。日本の物価上昇率(生鮮食品を除くベース)は2%からほど遠い状況が続いているうえ、今年度に入ってからはむしろ低下しているにもかかわらず、日銀は現行の金融政策を維持し続けており、「企業の価格設定スタンスが積極化する方向にあり、2%の物価安定の目標に向けたモメンタムは維持されている」(6月15日黒田総裁会見)ことをその理由に挙げている。実際、短観の販売価格判断D.I.も、水準こそ高くないものの上昇傾向が見られる。今回の短観において、足元・先行きの販売価格判断D.I.に上昇が見られるかが注目される。

(日銀金融政策への影響は限定的)

今回の短観が日銀の金融政策へ与える影響は限定的になりそうだ。大企業製造業などの景況感が弱含むほか、幅広く先行きへの懸念が示されると見ているが、景況感の水準自体は高いレベルを維持することになるうえ、設備投資計画も今のところ堅調を維持するであろうことがその理由となる。販売価格の動きも値下げ方向に大きく傾く可能性は低いだろう。そもそも、日銀の追加緩和余地は殆ど残っていないと考えられ、容易に動けないという事情もある。

日銀は「これまで同様、物価目標に向けたモメンタムは維持されている」との判断のもと、現行の金融政策を維持しつつ、貿易摩擦など下振れリスクの動向、ならびにそれらが企業活動や実体経済へ及ぼす影響を注視するスタンスを採るだろう。

今回の短観が日銀の金融政策へ与える影響は限定的になりそうだ。大企業製造業などの景況感が弱含むほか、幅広く先行きへの懸念が示されると見ているが、景況感の水準自体は高いレベルを維持することになるうえ、設備投資計画も今のところ堅調を維持するであろうことがその理由となる。販売価格の動きも値下げ方向に大きく傾く可能性は低いだろう。そもそも、日銀の追加緩和余地は殆ど残っていないと考えられ、容易に動けないという事情もある。

日銀は「これまで同様、物価目標に向けたモメンタムは維持されている」との判断のもと、現行の金融政策を維持しつつ、貿易摩擦など下振れリスクの動向、ならびにそれらが企業活動や実体経済へ及ぼす影響を注視するスタンスを採るだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2018年06月20日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(6月調査)予測~大企業製造業の業況判断D.I.は2ポイント下落の22と予想】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(6月調査)予測~大企業製造業の業況判断D.I.は2ポイント下落の22と予想のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!