- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 個人年金 >

- アクティブ・ファンドは当たり外れが大きい?~2017年9月の投信動向~

コラム

2017年10月04日

文字サイズ

- 小

- 中

- 大

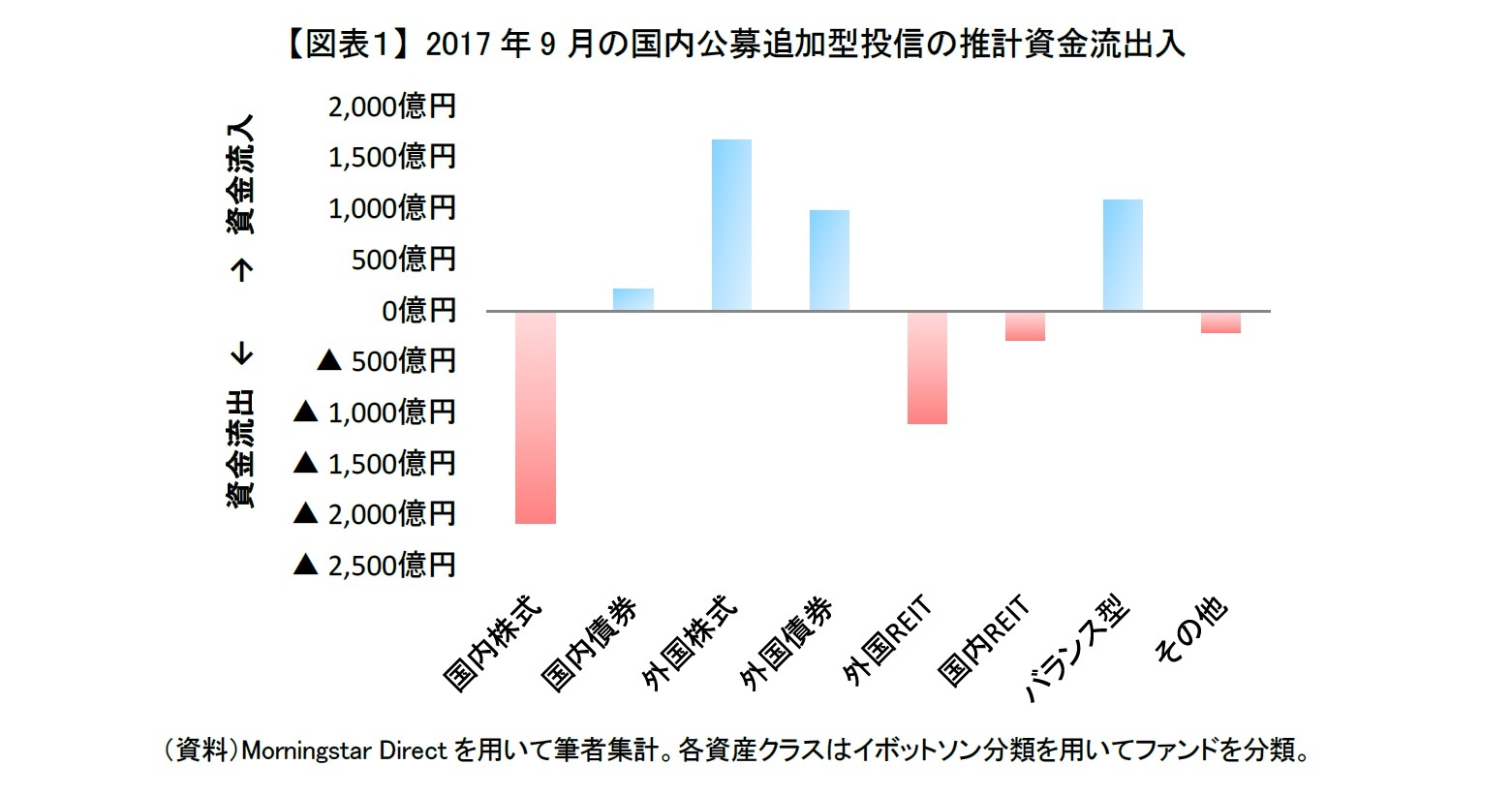

再び国内株式から大規模な資金流出

為替ヘッジありのマルチストラテジー債券ファンドが人気

個別ファンドへの資金流入を見ると、1位が「野村PIMCO・世界インカム戦略ファンド Aコース(為替ヘッジあり 年2回決算)」と為替ヘッジありのマルチストラテジー型の外国債券ファンドであった【図表2】。このファンド以外にも7位の「新光ピムコ・ストラテジック・インカム・ファンド9月号」も同様のタイプのファンドであった。先進国の金利が低い中、様々な債券を組み合わせることによってリスクをある程度抑えた上で相対的に高い金利が享受できる商品が人気のようだ。加えて、今年に入って為替が1ドル108円から115円の間で行き来しており、株式ファンドと比べて相対的にパフォーマンスに対する為替の影響が大きい債券ファンドでは、為替変動リスクを取らないファンドが投資家に好まれているようだ。

その他では、上位ファンドのうち2本が9月に新設された外国株式ファンドであった。2位の「新シルクロード経済圏ファンド」が日本を除くアジア、中東、東欧ロシアなどの新興国株式に投資するテーマ型ファンドである。その一方で、9位の「世界eコマース関連株式オープン」がテクノロジー系のテーマ型ファンドである。その他も6位にテクノロジー系のテーマ型ファンド、10位にバイオ系のテーマ型ファンドが入っており、テーマ型の外国株式ファンドが引き続き人気であった。

また、5位が「野村インド株投資」、8位が「野村インド債券ファンド(毎月分配型)」とインドへの関心も引き続き高かったようだ。ただし、9月後半にインドの国内情勢に加えて米国の金融政策の動向を受けてインド株は急落し、ドルに対してインド・ルピー安が進んだ(円もドルに足して下落したため、対円ではほぼ横ばいであった)。インドに限った話ではないが、今後も先進国の金融政策の動向次第で新興国の通貨や株式が大きく変動する可能性があるため、注意が必要である。

その他では、上位ファンドのうち2本が9月に新設された外国株式ファンドであった。2位の「新シルクロード経済圏ファンド」が日本を除くアジア、中東、東欧ロシアなどの新興国株式に投資するテーマ型ファンドである。その一方で、9位の「世界eコマース関連株式オープン」がテクノロジー系のテーマ型ファンドである。その他も6位にテクノロジー系のテーマ型ファンド、10位にバイオ系のテーマ型ファンドが入っており、テーマ型の外国株式ファンドが引き続き人気であった。

また、5位が「野村インド株投資」、8位が「野村インド債券ファンド(毎月分配型)」とインドへの関心も引き続き高かったようだ。ただし、9月後半にインドの国内情勢に加えて米国の金融政策の動向を受けてインド株は急落し、ドルに対してインド・ルピー安が進んだ(円もドルに足して下落したため、対円ではほぼ横ばいであった)。インドに限った話ではないが、今後も先進国の金融政策の動向次第で新興国の通貨や株式が大きく変動する可能性があるため、注意が必要である。

足元では米株のテーマ型ファンドやアクティブ・ファンドが好調だが

9月にパフォーマンスが良好であったファンドを見ると、原油先物、もしくはシェール関連株式ファンドが高パフォーマンスであった【図表3】。9月は、8月に米南部を襲ったハリケーンの影響や下旬に中東の地政学リスクが上昇したため、世界的に原油価格が上昇した。原油高の恩恵を直接受けたファンドが好調であったといえる。

また、一部の米国株式ファンドも好調であった。上位のうち5ファンド(3位、4位、6位、8位、10位)が米国株式ファンドで収益率は軒並み10%前後だった。NYダウ・ジョーンズやS&P500に連動するインデックス・ファンドは4%台であったことを踏まえると、それらのファンドは米国株式市場全体以上に大きく上昇したことが分かる。

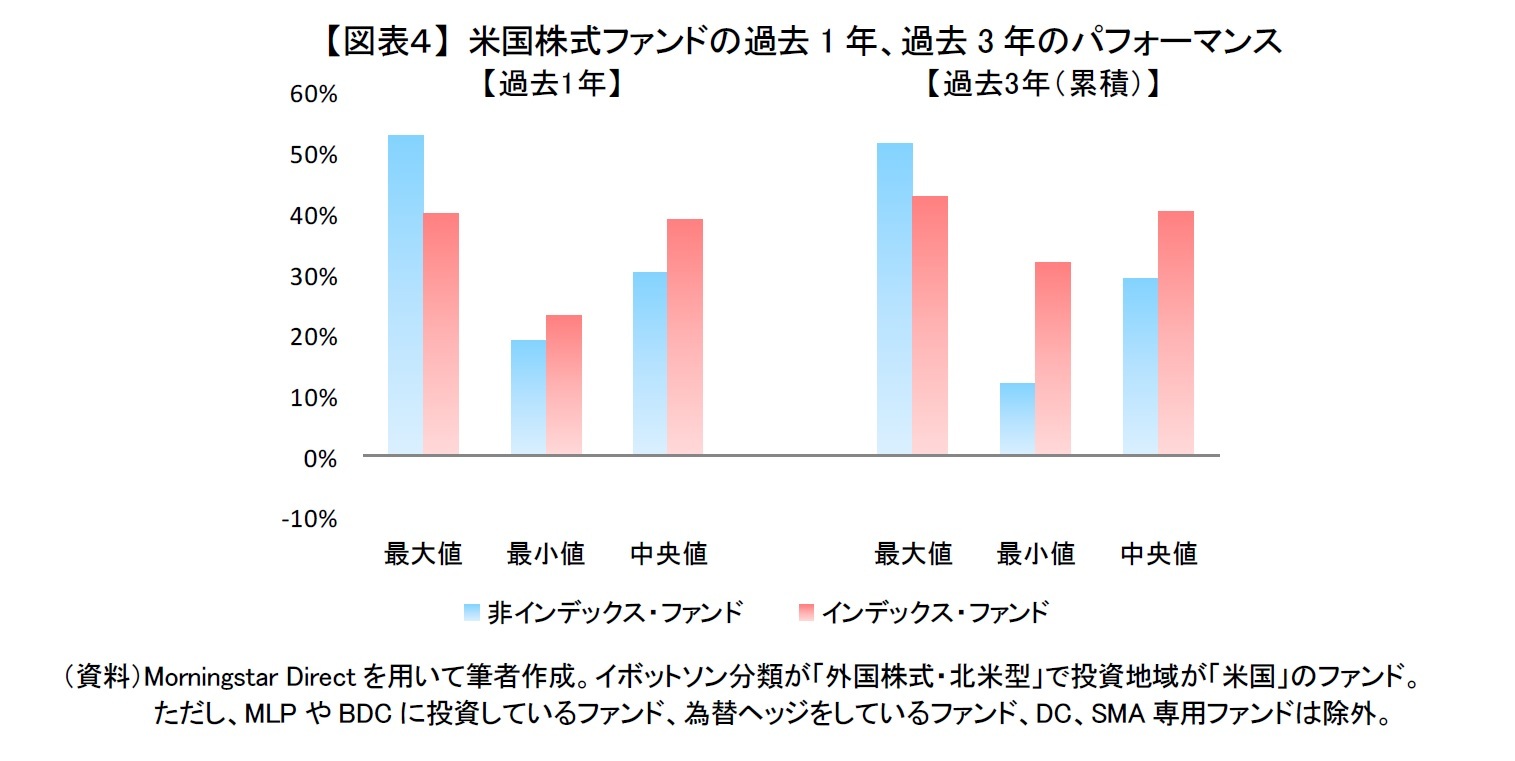

9月は良好なパフォーマンスのファンドが多かった米国株式のテーマ型ファンドやアクティブ・ファンドであったが、中長期のパフォーマンスはどうであったのだろうか。米国株式のインデックス・ファンドと非インデックス・ファンド(テーマ型ファンドやアクティブ・ファンド)の過去1年(2016/10~2017/9)、過去3年(2014/10~2017/9)の(手数料控除後の)パフォーマンスを集計した【図表4】。

過去1年のパフォーマンスの最大値を見ると、非インデックス・ファンドでは53%(9月好調であった「マニュライフ・米国銀行株式ファンド」)でインデックス・ファンドの40%を大きく上回っていた。同様に過去3年の最高値も非インデックス・ファンドが52%であるのに対して、インデックス・ファンドが43%であった。期間によらず、非インデックス・ファンドの中にはインデックス・ファンドを上回る収益を上げていたファンドがあったことが分かる。その一方で中央値や最小値を見ると、過去1年、過去3年共に非インデックス・ファンドはインデックス・ファンドと比べて劣後していた。また、最大値と最小値の差もインデックス・ファンドと比べて、非インデックス・ファンドの方が大きかった。

まさに、テーマ型ファンドやアクティブ・ファンドはインデックス・ファンド以上のパフォーマンスが期待できるものの、当たり外れが大きいといえよう。

また、一部の米国株式ファンドも好調であった。上位のうち5ファンド(3位、4位、6位、8位、10位)が米国株式ファンドで収益率は軒並み10%前後だった。NYダウ・ジョーンズやS&P500に連動するインデックス・ファンドは4%台であったことを踏まえると、それらのファンドは米国株式市場全体以上に大きく上昇したことが分かる。

9月は良好なパフォーマンスのファンドが多かった米国株式のテーマ型ファンドやアクティブ・ファンドであったが、中長期のパフォーマンスはどうであったのだろうか。米国株式のインデックス・ファンドと非インデックス・ファンド(テーマ型ファンドやアクティブ・ファンド)の過去1年(2016/10~2017/9)、過去3年(2014/10~2017/9)の(手数料控除後の)パフォーマンスを集計した【図表4】。

過去1年のパフォーマンスの最大値を見ると、非インデックス・ファンドでは53%(9月好調であった「マニュライフ・米国銀行株式ファンド」)でインデックス・ファンドの40%を大きく上回っていた。同様に過去3年の最高値も非インデックス・ファンドが52%であるのに対して、インデックス・ファンドが43%であった。期間によらず、非インデックス・ファンドの中にはインデックス・ファンドを上回る収益を上げていたファンドがあったことが分かる。その一方で中央値や最小値を見ると、過去1年、過去3年共に非インデックス・ファンドはインデックス・ファンドと比べて劣後していた。また、最大値と最小値の差もインデックス・ファンドと比べて、非インデックス・ファンドの方が大きかった。

まさに、テーマ型ファンドやアクティブ・ファンドはインデックス・ファンド以上のパフォーマンスが期待できるものの、当たり外れが大きいといえよう。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2017年10月04日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【アクティブ・ファンドは当たり外れが大きい?~2017年9月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

アクティブ・ファンドは当たり外れが大きい?~2017年9月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!