- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- 中国経済見通し~景気の好調は今後も続くのか?

2017年05月25日

文字サイズ

- 小

- 中

- 大

3.金融政策は「穏健」から「穏健中立」へ

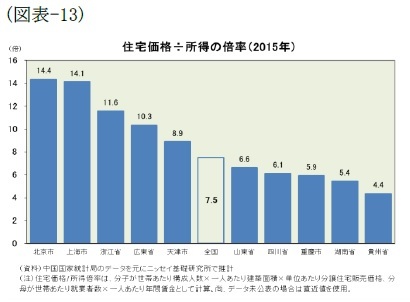

以上のように景気は回復してきたものの、金融緩和の副作用で住宅バブルが深刻化してきた。ニッセイ基礎研究所で何年分の所得で住宅を購入できるか(住宅価格÷所得の倍率)を試算したところ、全国では約7.5倍だが北京や上海では14倍を超えている(図表-13)。合理的とされる4~6倍を遥かに超えるとともに、日本でバブルがピークを付けた1990年の東京都区部の16倍に接近してきている2。

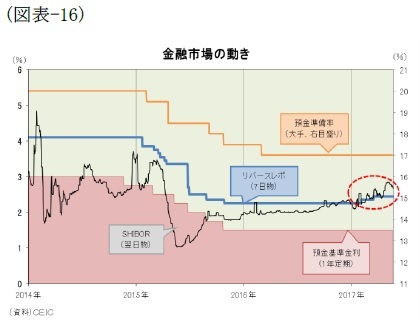

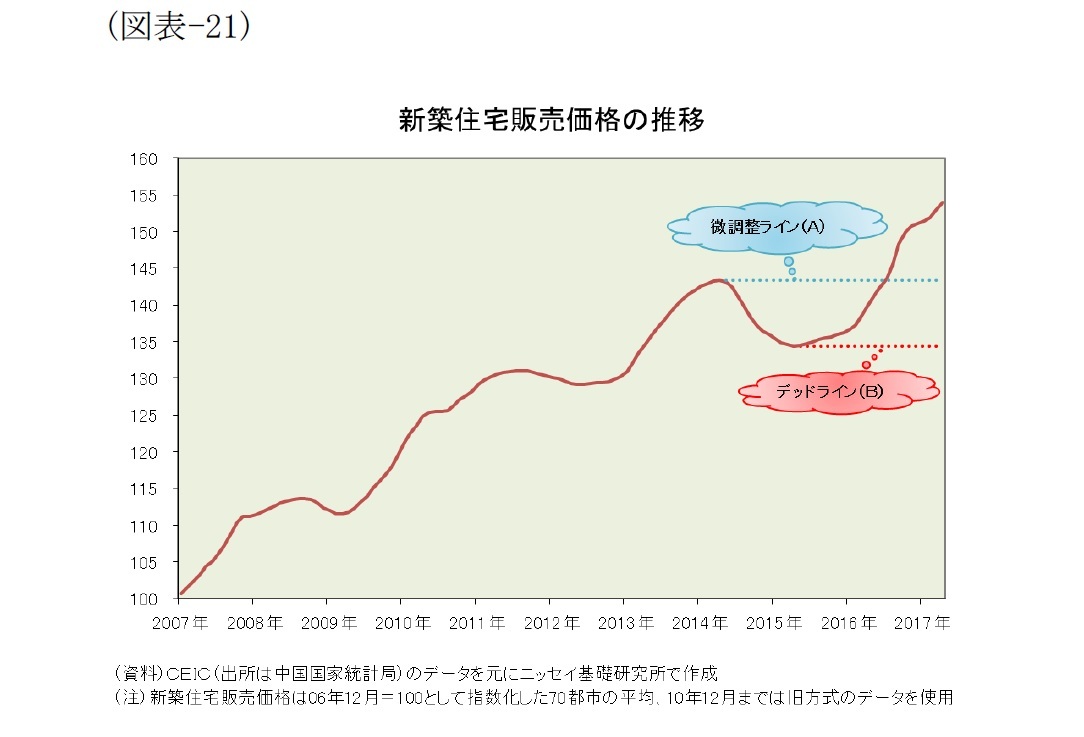

以上のように景気は回復してきたものの、金融緩和の副作用で住宅バブルが深刻化してきた。ニッセイ基礎研究所で何年分の所得で住宅を購入できるか(住宅価格÷所得の倍率)を試算したところ、全国では約7.5倍だが北京や上海では14倍を超えている(図表-13)。合理的とされる4~6倍を遥かに超えるとともに、日本でバブルがピークを付けた1990年の東京都区部の16倍に接近してきている2。これまでの住宅価格(70都市平均)3の推移を簡単に振り返ると、前回高値を付けた14年5月前後にも住宅バブルは問題となっていた。13年春には、中国政府が住宅価格の急騰を抑えようと「国五条」と呼ばれる住宅購入規制を実施した上で監視を強化した。その効果で、住宅販売が落ち込むと住宅在庫は積み上がり、販売業者が在庫を消化しようと値引き販売に走って住宅価格は下落、景気を一気に悪化させた。これを受けて14年11月以降、中国人民銀行は基準金利を6度に渡って累計1.5ポイント引き下げ、景気下支えに動き出した。この金融緩和で住宅販売は持ち直し、住宅在庫は減少に転じて住宅価格は上昇、16年7月には前回高値を超えてきた(図表-14)。しかし、16年の成長率目標(6.5-7.0%)の達成が不安視されていた中で、中国人民銀行は「穏健」な金融政策を継続したため、住宅価格は最高値更新を続け、住宅バブルを深刻化させる結果となった。

但し、景気テコ入れには成功したといえる。住宅販売・住宅着工の回復で鋼材需要が増加、鋼材価格は15年12月の底値を基準にすると17年3月の高値まで約2倍に急騰した(図表-15)。需要が増加したことで、過剰だった生産能力との需給バランスも改善に向かった。

住宅バブルが深刻化する中で、中国政府は経済政策を引き締め方向に調整し始めた。16年9月末前後には深圳市や上海市など多くの地方政府が住宅購入規制を強化した。また、同年10月には中国人民銀行が商業銀行17行の幹部および融資担当者などを招集して住宅ローンの管理強化を要請、中国銀行業監督管理委員会(銀監会)も不動産融資を巡るリスク管理を強化した。そして、同年12月には中央経済工作会議で「住宅は住むためのものであって、投機のためのものではない」として不動産市場の平穏で健全な発展を促進する方針を打ち出し、17年3月の全国人民代表大会(全人代、国会に相当)では「穏健・中立」な金融政策を実施するとし、16年の「穏健」よりも引き締め方向に軸足を移すこととなった。そして、全人代閉幕後も「四限(購入制限、融資制限、価格制限、販売制限)」と呼ばれる住宅規制の導入・強化に動く地方政府が増えている。中国共産党も金融リスクの予防に向けて指導力を発揮、4月25日には習近平総書記が中央政治局集団学習会を開催、(1)金融改革の深化、(2)金融監督管理の強化、(3)重点リスクの処置、(4)実体経済の発展に資する金融環境の整備、(5)金融幹部の行政能力引き上げ、(6)金融政策・金融行政に対する党の指導強化の6点を挙げている。

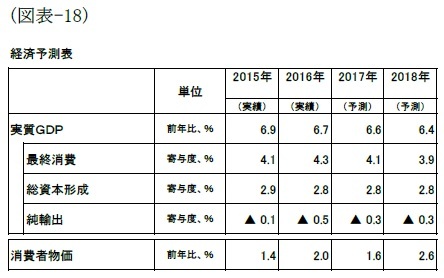

住宅バブルが深刻化する中で、中国政府は経済政策を引き締め方向に調整し始めた。16年9月末前後には深圳市や上海市など多くの地方政府が住宅購入規制を強化した。また、同年10月には中国人民銀行が商業銀行17行の幹部および融資担当者などを招集して住宅ローンの管理強化を要請、中国銀行業監督管理委員会(銀監会)も不動産融資を巡るリスク管理を強化した。そして、同年12月には中央経済工作会議で「住宅は住むためのものであって、投機のためのものではない」として不動産市場の平穏で健全な発展を促進する方針を打ち出し、17年3月の全国人民代表大会(全人代、国会に相当)では「穏健・中立」な金融政策を実施するとし、16年の「穏健」よりも引き締め方向に軸足を移すこととなった。そして、全人代閉幕後も「四限(購入制限、融資制限、価格制限、販売制限)」と呼ばれる住宅規制の導入・強化に動く地方政府が増えている。中国共産党も金融リスクの予防に向けて指導力を発揮、4月25日には習近平総書記が中央政治局集団学習会を開催、(1)金融改革の深化、(2)金融監督管理の強化、(3)重点リスクの処置、(4)実体経済の発展に資する金融環境の整備、(5)金融幹部の行政能力引き上げ、(6)金融政策・金融行政に対する党の指導強化の6点を挙げている。また、中国人民銀行は17年1月下旬以降、リバースレポ(7日物)や常設流動性ファシリティなどの短期金利を2度に渡り引き上げており、基準金利の引き上げも視野に入ってきている(図表-16)。

2 住宅バブルに関しては「図表でみる中国経済(住宅市場編)~住宅バブルの現状と注目点」基礎研レター 2016-11-1を参照

3 住宅価格は、中国国家統計局が毎月公表する「70大中都市住宅販売価格変動状況」の中で、新築分譲住宅価格(除く保障性住宅)を用いている。また、2016年1月以降の2010年基準指数及び70都市平均を定期公表されてないためニッセイ基礎研究所で推定している。

4.経済見通し

2|経済見通し

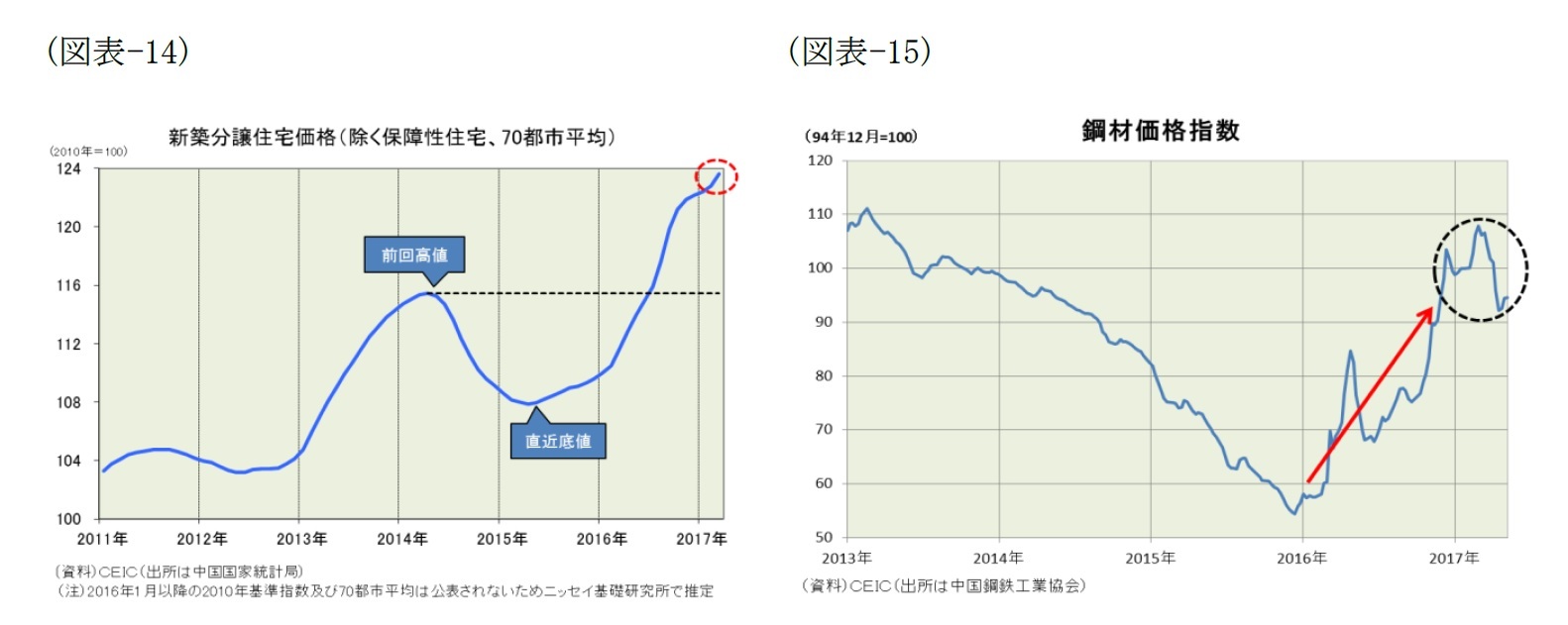

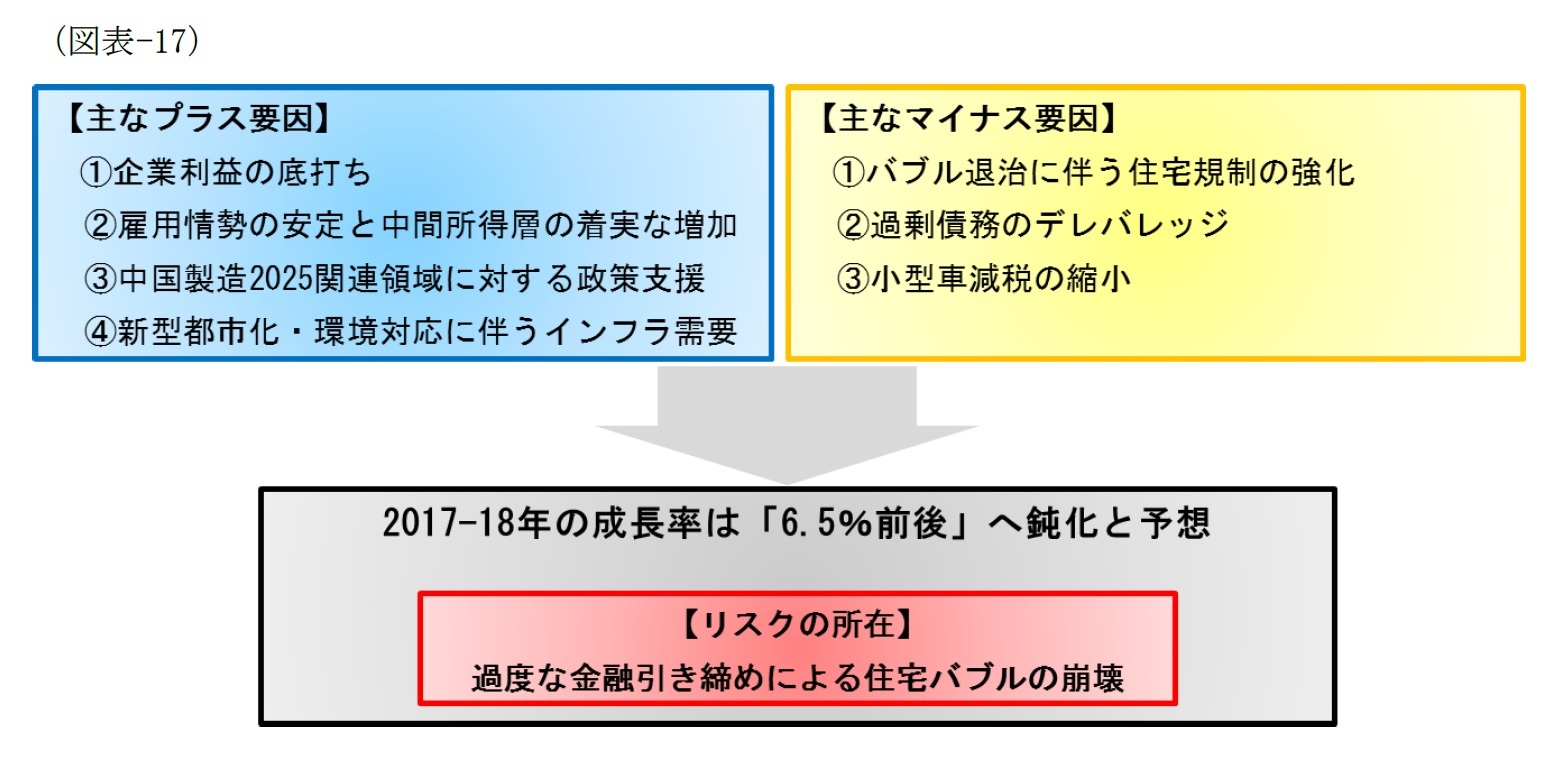

2|経済見通し経済見通しとしては、2017年の実質成長率は前年比6.6%増、2018年は同6.4%増と、6.5%前後の経済成長が続くと予想している。雇用情勢の安定や中間所得層の着実な増加を背景に消費者信頼感指数が改善傾向にあるため、個人消費は堅調を維持すると見ている。但し、小型車減税の縮小や住宅規制の強化などマイナス要因もあるため、伸びは2016年よりも小幅に鈍化すると予想している。投資に関しては、(1)企業利益の底打ち、(2)中国製造2025関連領域に対する中国政府の手厚い政策支援、(3)新型都市化・環境対応に伴う巨大なインフラ需要があるため堅調に推移すると見ている。但し、(1)住宅規制の強化に伴って住宅着工が減速すると見られることや、(2)過剰生産能力を抱える製造業を中心に過剰債務のデレバレッジ(債務圧縮)が進むと見込まれることから、投資全体としては前年並みの伸びに留まると見ている。輸出に関しては、世界経済の持続的回復や「一帯一路」の沿線地域への影響力拡大がプラス要因となるものの、国内生産の製造コストが上昇した中で、製造拠点を後発新興国へ移転する動きは外資系企業ばかりか国内企業でも盛んなため、引き続き輸出を抑制するマイナス要因となるだろう。従って、全体としての伸びは1桁台前半の伸びに留まると予想している。また、消費者物価は原油高や住宅価格上昇、それに人民元安に伴う輸入物価上昇を受けて緩やかに上昇していくと予想している(図表-18)。

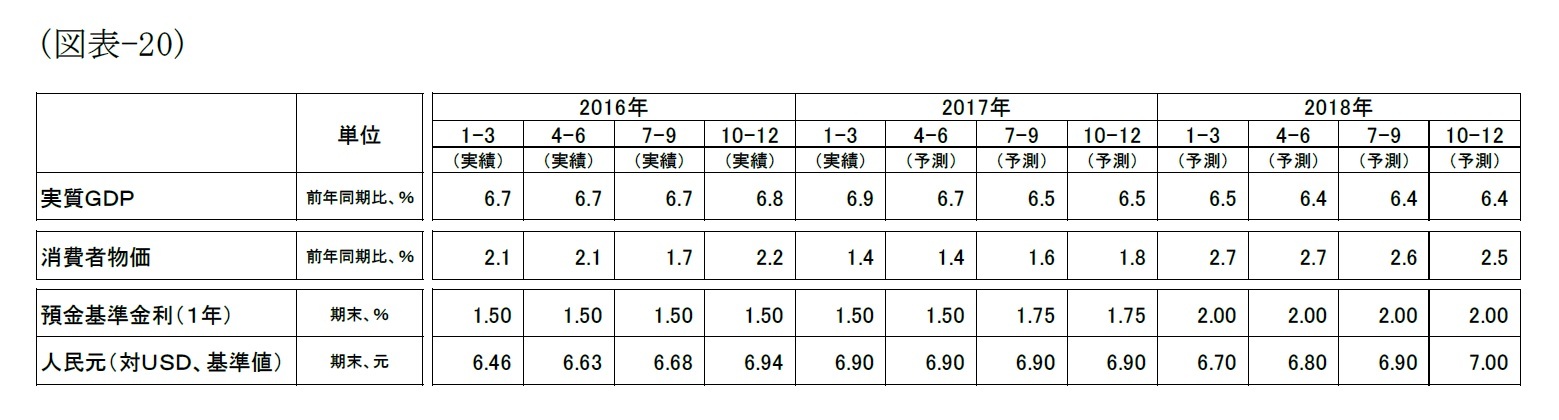

金利見通しとしては、中国政府(含む中国人民銀行)は16年秋以降、住宅バブル退治に乗り出したため、景気指標の一部には陰りが見え始めている。しかし、17年1-3月期の実質成長率が17年目標(6.5%前後)を大幅に上回るなど、景気の勢いは想定以上に強く、住宅バブル膨張にも歯止めが掛かっていない。従って、中国人民銀行は17年7-9月期にも基準金利の引き上げに踏み切らざるを得なくなるだろう。一方、米国では経済の持続的拡大が続いており、今後も段階的に政策金利を引き上げると見られる。但し、トランプ政権への期待が萎むとともに米国の長期金利は低下、米中の長期金利差は拡大し始めている(図表-19)。従って、米利上げが先行するため米中の短期金利差は縮小するものの、長期金利差は縮小しにくくなっているため、米ドルに対する人民元レートはほぼ横ばいと予想する(図表-20)。

金利見通しとしては、中国政府(含む中国人民銀行)は16年秋以降、住宅バブル退治に乗り出したため、景気指標の一部には陰りが見え始めている。しかし、17年1-3月期の実質成長率が17年目標(6.5%前後)を大幅に上回るなど、景気の勢いは想定以上に強く、住宅バブル膨張にも歯止めが掛かっていない。従って、中国人民銀行は17年7-9月期にも基準金利の引き上げに踏み切らざるを得なくなるだろう。一方、米国では経済の持続的拡大が続いており、今後も段階的に政策金利を引き上げると見られる。但し、トランプ政権への期待が萎むとともに米国の長期金利は低下、米中の長期金利差は拡大し始めている(図表-19)。従って、米利上げが先行するため米中の短期金利差は縮小するものの、長期金利差は縮小しにくくなっているため、米ドルに対する人民元レートはほぼ横ばいと予想する(図表-20)。

3|リスクの所在

リスクは“住宅バブル4”にあると考えている。住宅バブルが崩壊すれば、金融システムが不安定化する恐れがあるからである。そもそも中国では、過剰設備・過剰債務問題を解消すべくゾンビ企業の淘汰を進めており、不良債権は増加傾向にある5。それに加えて、16年に急増した個人の住宅ローンまで返済が滞るようだと、銀行が抱える不良債権は急増する恐れがでてくる。

中国政府(含む中国人民銀行)は前述の「四限」で住宅バブルを退治しようとしてきた。しかし、これまでのところ住宅バブル膨張に収まる兆しは見られず、今後は基準金利の引き上げに踏み切ることになりそうだ。「四限」と基準金利の引き上げで、住宅バブルのソフトランディングに成功するというのがメインシナリオだが、金融引き締めが行き過ぎてオーバーキルとなる可能性も残る。

具体的には、住宅価格が微調整ライン(A)を上回っているうちはメインシナリオの範囲内(黄信号)、それを下回ればシナリオ修正が必要な「赤信号」と考えている。仮に「赤信号」が点灯したとしても、中国政府が適時適切なタイミングで政策運営を切り替えることができれば金融システム不安に陥るのを回避できる可能性はある。しかし、タイミングが遅れて、デッドライン(B)を下回るようだと、住宅バブル崩壊へと一直線で突入する恐れもある。ここ数年で建設された住宅在庫のほとんどがデッドストック(含み損を抱えた資産)となってしまうからだ(図表-21)。中国政府にとっては極めて難しい舵取りとなるだけに、今後の政策運営を注視したい。

リスクは“住宅バブル4”にあると考えている。住宅バブルが崩壊すれば、金融システムが不安定化する恐れがあるからである。そもそも中国では、過剰設備・過剰債務問題を解消すべくゾンビ企業の淘汰を進めており、不良債権は増加傾向にある5。それに加えて、16年に急増した個人の住宅ローンまで返済が滞るようだと、銀行が抱える不良債権は急増する恐れがでてくる。

中国政府(含む中国人民銀行)は前述の「四限」で住宅バブルを退治しようとしてきた。しかし、これまでのところ住宅バブル膨張に収まる兆しは見られず、今後は基準金利の引き上げに踏み切ることになりそうだ。「四限」と基準金利の引き上げで、住宅バブルのソフトランディングに成功するというのがメインシナリオだが、金融引き締めが行き過ぎてオーバーキルとなる可能性も残る。

具体的には、住宅価格が微調整ライン(A)を上回っているうちはメインシナリオの範囲内(黄信号)、それを下回ればシナリオ修正が必要な「赤信号」と考えている。仮に「赤信号」が点灯したとしても、中国政府が適時適切なタイミングで政策運営を切り替えることができれば金融システム不安に陥るのを回避できる可能性はある。しかし、タイミングが遅れて、デッドライン(B)を下回るようだと、住宅バブル崩壊へと一直線で突入する恐れもある。ここ数年で建設された住宅在庫のほとんどがデッドストック(含み損を抱えた資産)となってしまうからだ(図表-21)。中国政府にとっては極めて難しい舵取りとなるだけに、今後の政策運営を注視したい。

4 住宅バブルに関しては「図表でみる中国経済(住宅市場編)~住宅バブルの現状と注目点」基礎研レター 2016-11-1を参照

5 不良債権の現状に関しては「図表でみる中国経済(不良債権編)」基礎研レター2016-07-15を参照

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2017年05月25日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

三尾 幸吉郎

三尾 幸吉郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/01 | 図表でみる世界の出生率-出生率が高い国・地域と低い国・地域、それぞれにどんな特徴があるのか? | 三尾 幸吉郎 | 基礎研レター |

| 2025/05/23 | 図表でみる世界の外為レート-世界各地の通貨をランキングすると、日本円はプラザ合意を上回るほどの割安で、人民元はさらに安い | 三尾 幸吉郎 | 基礎研レター |

| 2025/04/15 | 図表でみる世界の民主主義-日本の民主主義指数は上昇も、世界平均は低下。世界ではいったい何が起きているのか? | 三尾 幸吉郎 | 基礎研レター |

| 2024/12/16 | 図表でみる世界のGDP-日本が置かれている現状と世界のトレンド | 三尾 幸吉郎 | 基礎研レター |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中国経済見通し~景気の好調は今後も続くのか?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中国経済見通し~景気の好調は今後も続くのか?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!