- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 追い風参考記録にはご注意を!!-中長期的に株式市場を見通す上で

2016年01月08日

文字サイズ

- 小

- 中

- 大

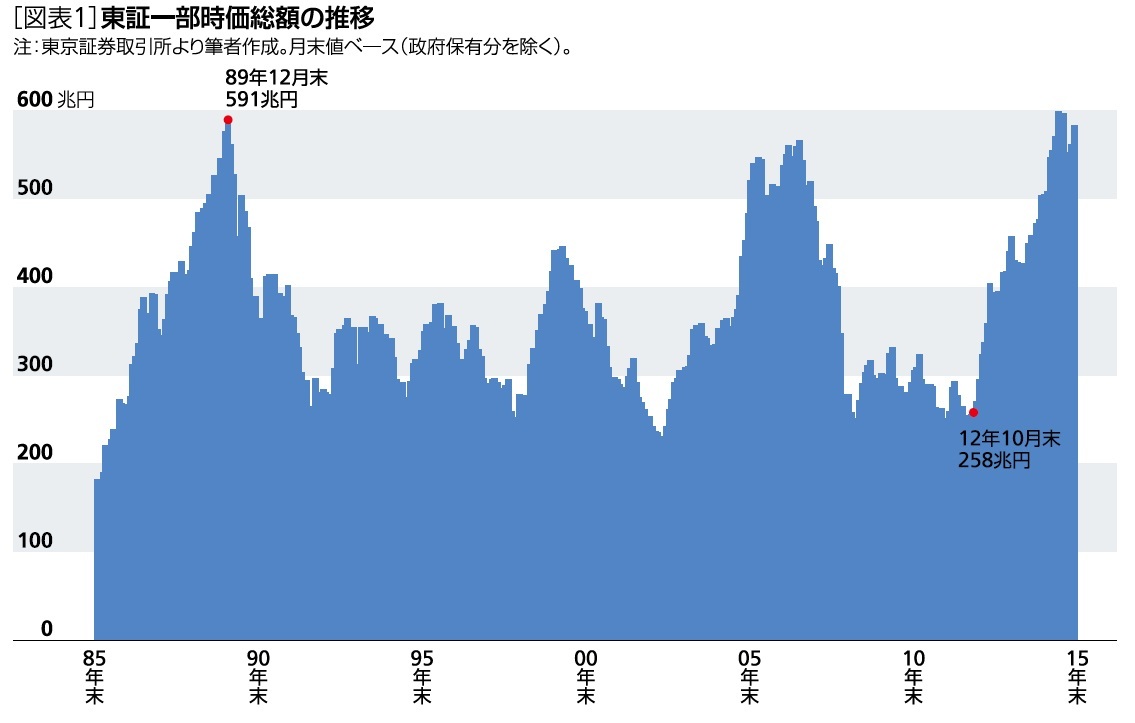

株式市場は時価総額が25年ぶりに最高額を塗りかえた。一部ではバブルを警戒する声もあるが、足元の好業績を踏まえると、株式市場に過熱感はなくその兆候は見られない。ただ、好業績は円安といった追い風の影響も大きく、中長期的には注意が必要なのではないだろうか。

1――バブル期を超えた株式市場

2――足元の業績予想から見ると株式市場に過熱感はない

GDPと株式時価総額の関係性は著名な投資家であるバフェット氏が注目していることで有名である。しかし日本ではGDPと株式市場の関係性は強くないと思われる。

そもそも日本企業のグローバル化にともない、企業活動をGDPでは捉えにくくなってきている。昨今、主要な東証一部企業は海外子会社を通じて海外で稼いでいる。しかし、GDPには海外子会社の活動は反映されないのだ。

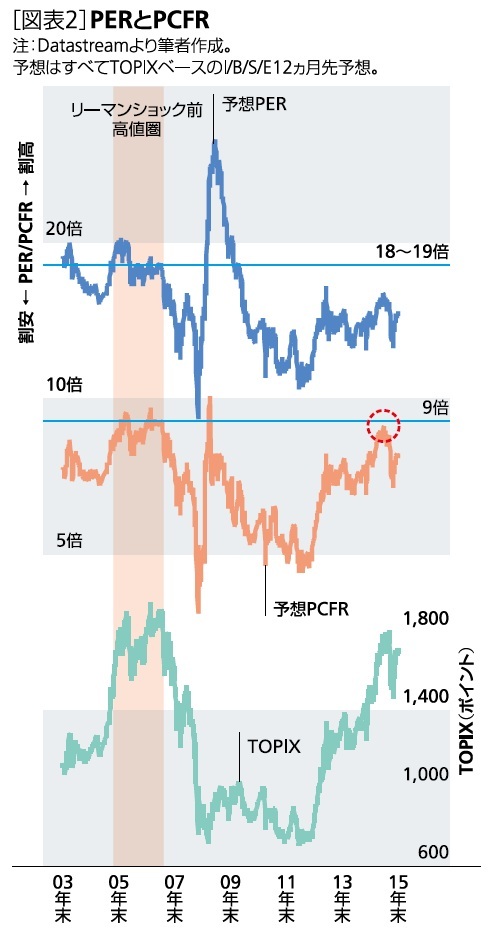

筆者はGDPよりも海外子会社の稼ぎも含まれている企業業績の方が株式市場を見る上で重要だと考えている。そこで株式市場をPER(Price Earnings Ratio:株価収益率)とPCFR(Price Cash Flow Ratio:株価キャッシュ・フロー倍率)を通じて見てみよう[図表2]。PER、PCFRは株価を利益、キャッシュ・フローで割った指標である。株価が利益、またはキャッシュ・フローの何倍まで買われているかを表している。数値が高いほど割高であることを意味する。

予想PER、PCFRの水準を見る限りでは、株式市場にバブルは再来していないようだ。2005年から2007年にかけてのリーマン・ショック前の高値圏([図表2]の赤部分)の水準、PERで18~19倍、PCFRで9倍が一つの目安になると考えている。当時も株式市場は好調であったが、バブル懸念はなかった時期である。今年に入ってPERは最も上昇した時でも16倍程度だった。利益から見ると割高感はなかった。一方、6月から8月にかけてPCFRは一時9倍目前まで上昇していた。([図表2]の丸囲い部分)。キャッシュ・フローから見ると高値圏に足を踏み込んでいたようだ。それでもショック前の高値圏と同じ水準であり、過熱感まではなかったと思われる。

そもそも日本企業のグローバル化にともない、企業活動をGDPでは捉えにくくなってきている。昨今、主要な東証一部企業は海外子会社を通じて海外で稼いでいる。しかし、GDPには海外子会社の活動は反映されないのだ。

筆者はGDPよりも海外子会社の稼ぎも含まれている企業業績の方が株式市場を見る上で重要だと考えている。そこで株式市場をPER(Price Earnings Ratio:株価収益率)とPCFR(Price Cash Flow Ratio:株価キャッシュ・フロー倍率)を通じて見てみよう[図表2]。PER、PCFRは株価を利益、キャッシュ・フローで割った指標である。株価が利益、またはキャッシュ・フローの何倍まで買われているかを表している。数値が高いほど割高であることを意味する。

予想PER、PCFRの水準を見る限りでは、株式市場にバブルは再来していないようだ。2005年から2007年にかけてのリーマン・ショック前の高値圏([図表2]の赤部分)の水準、PERで18~19倍、PCFRで9倍が一つの目安になると考えている。当時も株式市場は好調であったが、バブル懸念はなかった時期である。今年に入ってPERは最も上昇した時でも16倍程度だった。利益から見ると割高感はなかった。一方、6月から8月にかけてPCFRは一時9倍目前まで上昇していた。([図表2]の丸囲い部分)。キャッシュ・フローから見ると高値圏に足を踏み込んでいたようだ。それでもショック前の高値圏と同じ水準であり、過熱感まではなかったと思われる。

3――足元の好業績は続くのか

では株式市場に死角はないのだろうか。本来の実力以上の好業績が続いている可能性があることに筆者は一抹の不安を感じている。アベノミクスが始まって以来、円安などの追い風が業績拡大に大きく寄与しているためだ。中長期的にもこの好業績が続くのか疑問符がつかざるをえない。

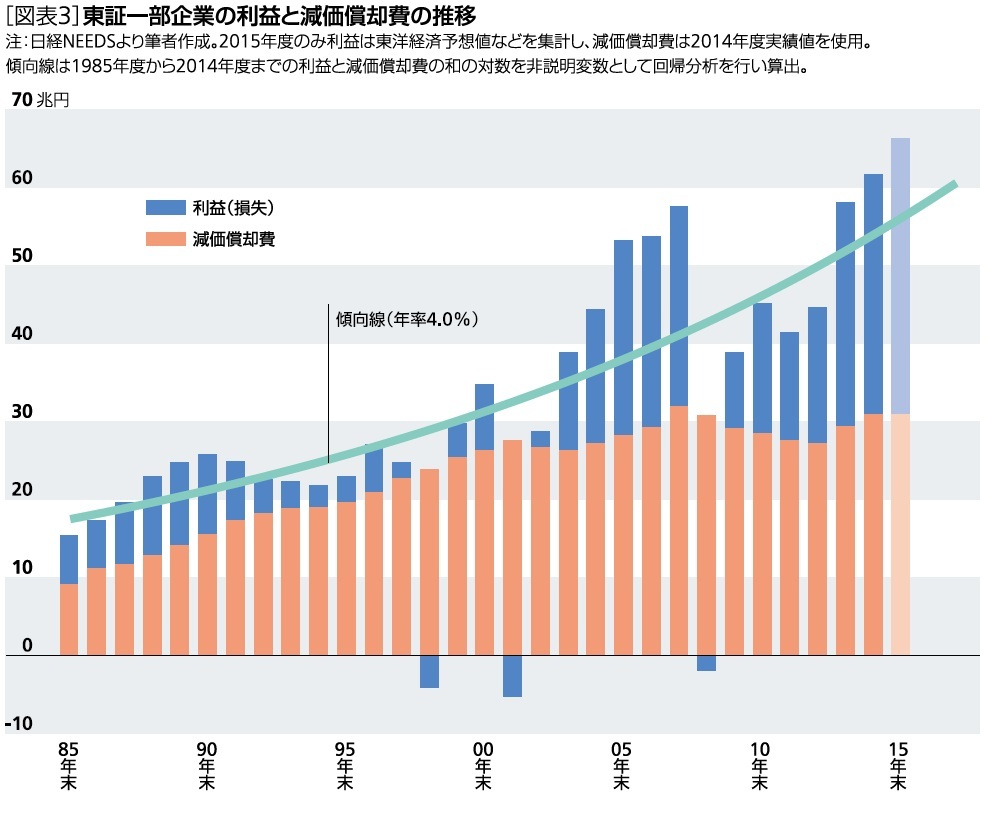

そこで足元の業績の水準感を過去の推移から確認する。直近の変動のみに注視していると、好調期しか見ていないことになり見誤る可能性がある。ゆえに好調期、不調期が多く含まれている過去30年分の業績を見てみよう[図表3]。なお、利益のみでは変動が大きくトレンドが掴みにくいため、利益と減価償却費の和の推移を取り上げた。この和は簡便的に営業キャッシュ・フローとみなせる。

30年間、利益と減価償却費の和は拡大傾向にあった。指数近似で傾向線([図表3]の緑線)を引いてみると、業績の拡大スピード、いわば潜在成長率は年率で4.0%であった。ここで傾向線は東証一部企業の景気などに左右されない実力といえるのではなかろうか。つまり傾向線より上回っているときは好調であったといえるだろう。直近を除くと過去30年では4回、傾向線を上回った期間があった。

過去4回の好調期を振り返ると、その時期も実力以上の好業績が出やすい環境、つまり追い風が吹いていたのではないだろうか。1987~1991年度は不動産バブル。1996年度は前年度に発動された強力な金融・財政政策と消費増税前の駆け込み需要。2000年度はITバブル。2004~2007年度は好調な米国経済などが思い浮かぶ。当時、それらが追い風になっていたはずである。

さて、2015年度は2014年度から二桁増益が予想されている。つまり、2014年度以上に過去の傾向線から離れる可能性が高い。過去の傾向を当てはめると、2015年度も本来の実力以上の結果、つまり陸上短距離の追い風参考記録のようになっていることが示唆される。

株式市場では2016年度以降の動向に注目が移ってきている。その見通しは足元の状況、つまり2015年度の水準に左右されやすい。もし追い風参考記録を基にして予想してしまったらどうだろうか。業績、さらには株式市場を過大評価してしまうのではないだろうか。

「過去の趨勢は参考にならない」と思う人も多いだろう。アベノミクスでは過去20年苦しんだデフレ脱却を掲げている。さらに企業もROE重視の姿勢が強まっている。本当にこれからは過去とは違うかもしれない。

いずれにせよ今後の動向には注意が必要なのではないだろうか。少なくとも足元の株式市場の動向は、こうした危険を察知した一部の投資家の行動の現れかもしれない。過度な悲観は良い結果をもたらさないが、“備えあれば憂いなし”も忘れずに市場と向き合いたい。

そこで足元の業績の水準感を過去の推移から確認する。直近の変動のみに注視していると、好調期しか見ていないことになり見誤る可能性がある。ゆえに好調期、不調期が多く含まれている過去30年分の業績を見てみよう[図表3]。なお、利益のみでは変動が大きくトレンドが掴みにくいため、利益と減価償却費の和の推移を取り上げた。この和は簡便的に営業キャッシュ・フローとみなせる。

30年間、利益と減価償却費の和は拡大傾向にあった。指数近似で傾向線([図表3]の緑線)を引いてみると、業績の拡大スピード、いわば潜在成長率は年率で4.0%であった。ここで傾向線は東証一部企業の景気などに左右されない実力といえるのではなかろうか。つまり傾向線より上回っているときは好調であったといえるだろう。直近を除くと過去30年では4回、傾向線を上回った期間があった。

過去4回の好調期を振り返ると、その時期も実力以上の好業績が出やすい環境、つまり追い風が吹いていたのではないだろうか。1987~1991年度は不動産バブル。1996年度は前年度に発動された強力な金融・財政政策と消費増税前の駆け込み需要。2000年度はITバブル。2004~2007年度は好調な米国経済などが思い浮かぶ。当時、それらが追い風になっていたはずである。

さて、2015年度は2014年度から二桁増益が予想されている。つまり、2014年度以上に過去の傾向線から離れる可能性が高い。過去の傾向を当てはめると、2015年度も本来の実力以上の結果、つまり陸上短距離の追い風参考記録のようになっていることが示唆される。

株式市場では2016年度以降の動向に注目が移ってきている。その見通しは足元の状況、つまり2015年度の水準に左右されやすい。もし追い風参考記録を基にして予想してしまったらどうだろうか。業績、さらには株式市場を過大評価してしまうのではないだろうか。

「過去の趨勢は参考にならない」と思う人も多いだろう。アベノミクスでは過去20年苦しんだデフレ脱却を掲げている。さらに企業もROE重視の姿勢が強まっている。本当にこれからは過去とは違うかもしれない。

いずれにせよ今後の動向には注意が必要なのではないだろうか。少なくとも足元の株式市場の動向は、こうした危険を察知した一部の投資家の行動の現れかもしれない。過度な悲観は良い結果をもたらさないが、“備えあれば憂いなし”も忘れずに市場と向き合いたい。

(2016年01月08日「基礎研マンスリー」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【追い風参考記録にはご注意を!!-中長期的に株式市場を見通す上で】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

追い風参考記録にはご注意を!!-中長期的に株式市場を見通す上でのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!