- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 追い風参考記録にはご注意を!!~中長期的に株式市場を見通す上で~

2015年11月20日

文字サイズ

- 小

- 中

- 大

株式市場では時価総額が25年ぶりに最高額をつけました。一部ではバブルの再来を懸念する声があります。足元の好業績を踏まえると、株式市場に過熱感はなくバブルの兆候は見られません。ただ、この好業績は円安といった追い風の影響も大きく、中長期的には注意が必要なのではないでしょうか。

1――バブル期を超えた株式市場

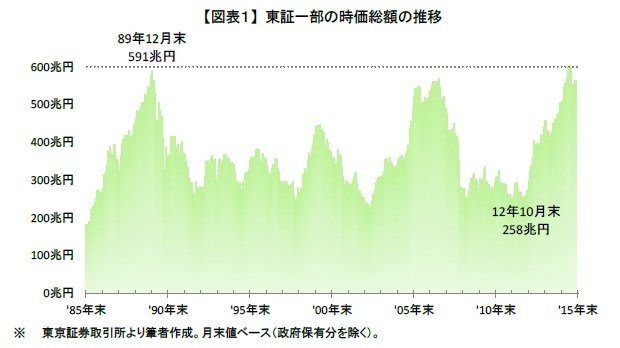

今年、東証一部の時価総額は過去の最高額を更新しました【図表1】。しかもバブルの絶頂期(1989年12月末の591兆円)ですらなしえなかった600兆円越えです。アベノミクスが始まる前を振り返ると、2012年の秋ごろの株式時価総額は260兆円程度でした。それがこの3年で市場全体に影響を与えるような大型の公募増資は限られていたにもかかわらず、市場規模は倍以上になったことになります。

なかには「バブルの再来」との声があります。そもそもバブルとは「実態」と著しく乖離した状態を指します。日本経済の「実態」を表している名目GDP(国内総生産)は相変わらず500兆円前後で推移しています。GDPと比べると株式市場の拡大が一人歩きしていることも、バブルが懸念される一つの要因でしょう。

2――足元の業績予想から見ると株式市場に過熱感はない

GDPと株式時価総額の関係性は著名な投資家であるバフェット氏が注目していることで有名です。しかし日本ではGDPと株式市場の関係性は強くないと思われます。GDPよりも企業業績の方が株式市場を見る上で重要だと筆者は考えています。

それはグローバル化とともに企業の活動をGDPでは捉えにくくなってきているためです。昨今、トヨタやキヤノンなどの主要な東証一部企業は海外子会社を通じて海外で稼いでいます。GDPは国内で生産された物やサービス(付加価値)の総和です。当然、海外子会社の活動は反映されていません。そのためGDPと企業活動との関連性が弱くなっています。

そこで企業業績から株式市場をPER(Price Earnings Ratio:株価収益率)とPCFR(Price Cash Flow Ratio:株価キャッシュ・フロー倍率)を通じて見てみましょう【図表2】。PER、PCFRは株価を利益、キャッシュ・フローで割った指標です。株価が1年間で得られる利益、またはキャッシュ・フローの何倍まで買われているかを表しています。数値が高いほど割高であることを意味します。

予想PER、PCFRの水準を見る限りでは、株式市場にバブルは再来していないようです。2005年から2007年にかけてのリーマン・ショック前の高値圏(【図表2】の赤部分)の水準、PERで18~19倍、PCFRで9倍が一つの目安になると考えています。

ショック前も株式市場は好調でしたが、当時それほどバブル懸念がなかったためです。今年に入ってPERは最も上昇した時でも16倍程度でしたので、割高感はありませんでした。一方、PCFRは利益と比べてキャッシュ・フローの拡大が遅れていたこともありi、6月から8月上旬にかけて一時9倍目前まで上昇しました(【図表2】の丸囲い部分)。つまりキャッシュ・フローから見ると高値圏に足を踏み込んでいたようです。それでもリーマン・ショック前の高値圏と同じ水準のため、過熱感まではなかったと思います。

i 詳しくはレポート「目にする数値ほど強くないかも?~企業業績と株価をキャッシュ・フローから検証~」をご参照ください。

それはグローバル化とともに企業の活動をGDPでは捉えにくくなってきているためです。昨今、トヨタやキヤノンなどの主要な東証一部企業は海外子会社を通じて海外で稼いでいます。GDPは国内で生産された物やサービス(付加価値)の総和です。当然、海外子会社の活動は反映されていません。そのためGDPと企業活動との関連性が弱くなっています。

そこで企業業績から株式市場をPER(Price Earnings Ratio:株価収益率)とPCFR(Price Cash Flow Ratio:株価キャッシュ・フロー倍率)を通じて見てみましょう【図表2】。PER、PCFRは株価を利益、キャッシュ・フローで割った指標です。株価が1年間で得られる利益、またはキャッシュ・フローの何倍まで買われているかを表しています。数値が高いほど割高であることを意味します。

ショック前も株式市場は好調でしたが、当時それほどバブル懸念がなかったためです。今年に入ってPERは最も上昇した時でも16倍程度でしたので、割高感はありませんでした。一方、PCFRは利益と比べてキャッシュ・フローの拡大が遅れていたこともありi、6月から8月上旬にかけて一時9倍目前まで上昇しました(【図表2】の丸囲い部分)。つまりキャッシュ・フローから見ると高値圏に足を踏み込んでいたようです。それでもリーマン・ショック前の高値圏と同じ水準のため、過熱感まではなかったと思います。

i 詳しくはレポート「目にする数値ほど強くないかも?~企業業績と株価をキャッシュ・フローから検証~」をご参照ください。

(2015年11月20日「基礎研レター」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/12 | インデックス型外株で流入加速~2025年10月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月12日

英国雇用関連統計(25年10月)-週平均賃金は再び前年比4%台に低下 -

2025年11月12日

貸出・マネタリー統計(25年10月)~銀行貸出がコロナ禍以来の高い伸びに -

2025年11月12日

インデックス型外株で流入加速~2025年10月の投信動向~ -

2025年11月12日

景気ウォッチャー調査2025年10月~高市政権への期待から、先行き判断DIは前月から4.6ポイントの大幅上昇~ -

2025年11月11日

年金の「年収の壁」が実質引上げ!? 4月からは残業代を含まない判定も~年金改革ウォッチ 2025年11月号

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【追い風参考記録にはご注意を!!~中長期的に株式市場を見通す上で~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

追い風参考記録にはご注意を!!~中長期的に株式市場を見通す上で~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!