- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 名古屋オフィス市場の現況と見通し(2016年)

2016年02月26日

文字サイズ

- 小

- 中

- 大

■はじめに

2015年後半に大名古屋ビルヂングとJPタワー名古屋が名古屋駅前に竣工した。ともに高い稼動での開業となり、懸念されていたような供給過剰は発生していない。名古屋市全体として需要は強く市況は堅調に改善しているが、地区別や規模別にみると改善度合いに若干の格差も見られる。本稿では名古屋オフィス市場の現況把握とともに、2021年までのオフィス賃料の将来予測を行う。

■目次

1. はじめに

2. 名古屋のオフィス空室率・賃料動向

3. 名古屋のオフィス需給と地区別動向

4. 名古屋の新規供給・人口見通し

5. 名古屋のオフィス賃料見通し

6. おわりに

2015年後半に大名古屋ビルヂングとJPタワー名古屋が名古屋駅前に竣工した。ともに高い稼動での開業となり、懸念されていたような供給過剰は発生していない。名古屋市全体として需要は強く市況は堅調に改善しているが、地区別や規模別にみると改善度合いに若干の格差も見られる。本稿では名古屋オフィス市場の現況把握とともに、2021年までのオフィス賃料の将来予測を行う。

■目次

1. はじめに

2. 名古屋のオフィス空室率・賃料動向

3. 名古屋のオフィス需給と地区別動向

4. 名古屋の新規供給・人口見通し

5. 名古屋のオフィス賃料見通し

6. おわりに

1. はじめに

2015年後半に大名古屋ビルヂングとJPタワー名古屋が名古屋駅前に竣工した。ともに高い稼動での開業となり、懸念されていたような供給過剰は発生していない。名古屋市全体として需要は強く市況は堅調に改善しているが、地区別や規模別にみると改善度合いに若干の格差も見られる。本稿では名古屋オフィス市場の現況把握とともに、2021年までのオフィス賃料の将来予測を行う1。

1 2014年の見通し結果は竹内一雅「名古屋オフィス市場の現況と見通し(2015年)」(2015.2.24)ニッセイ基礎研究所を参照のこと。

1 2014年の見通し結果は竹内一雅「名古屋オフィス市場の現況と見通し(2015年)」(2015.2.24)ニッセイ基礎研究所を参照のこと。

2. 名古屋のオフィス空室率・賃料動向

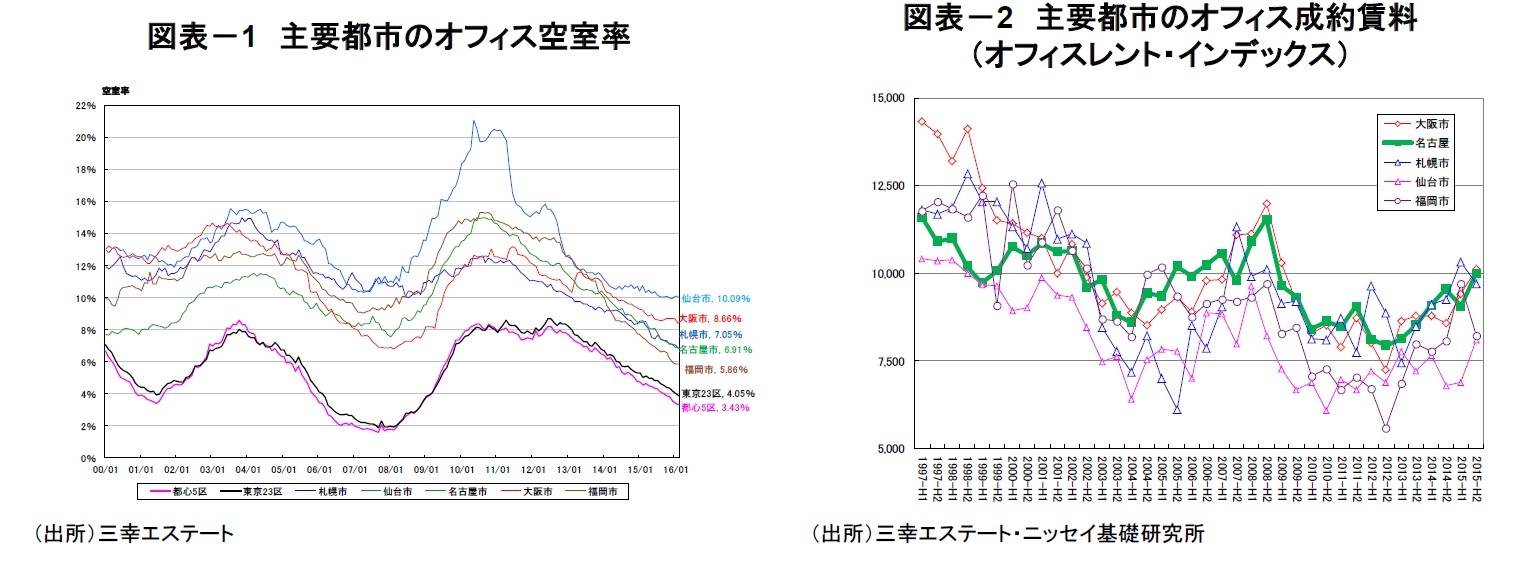

名古屋のオフィス市況は好調が続いている。2015年秋に大名古屋ビルヂングとJPタワー名古屋が名古屋駅前に竣工した。2棟の貸室総面積は約4万4千坪という大規模な供給だったが、ともに高い稼働率での開業となったため、懸念された供給過剰は発生しておらず、名古屋市全体としても空室率は着実に低下している。三幸エステートによると、2016年2月の空室率は6.89%で、一年前(2015年2月)の8.47%から大幅な低下となった(図表-1)。

空室率が低下する中で、成約賃料も着実に上昇している(図表-2)。三幸エステートと共同で開発しているオフィスレント・インデックス(成約賃料指数)によると、2015年下期の成約賃料は前期比+10.4%、前年同期比+4.7%の上昇だった。成約賃料は直近の底値(2012年下期)から+25.7%の上昇となり、ファンドバブル期の高値(2008年下期)の86.5%水準まで回復してきた。

空室率が低下する中で、成約賃料も着実に上昇している(図表-2)。三幸エステートと共同で開発しているオフィスレント・インデックス(成約賃料指数)によると、2015年下期の成約賃料は前期比+10.4%、前年同期比+4.7%の上昇だった。成約賃料は直近の底値(2012年下期)から+25.7%の上昇となり、ファンドバブル期の高値(2008年下期)の86.5%水準まで回復してきた。

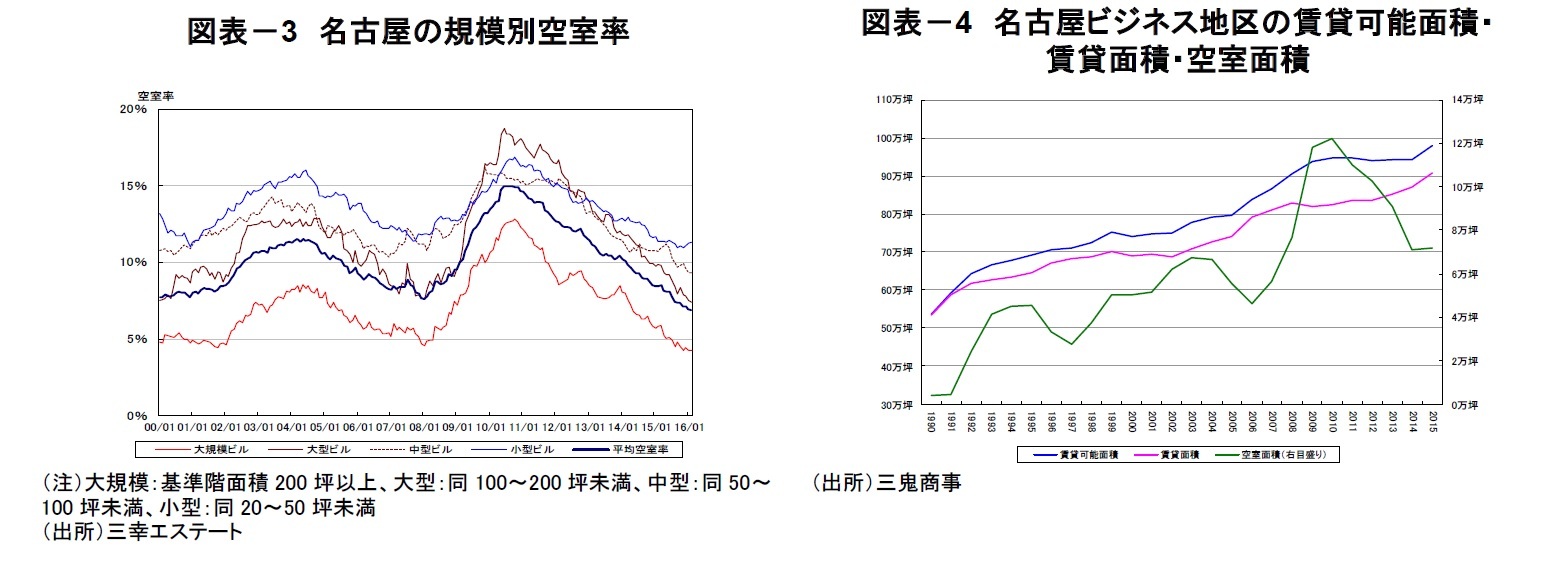

ここ数年の空室率を規模別にみると、全ての規模で改善が進んでいる。特に大型ビル2と大規模ビルの改善度合いが大きく、その一方、小型ビルでは過去一年間の空室率がほぼ横ばいで推移するなど改善ペースが落ち始めている(図表-3)。

三鬼商事によると、名古屋ビジネス地区3の空室面積は2010年をピークに順調に減少してきており、2015年も需要は非常に強かったが、大規模オフィス2棟の大量供給の結果、わずかではあるが(前年比+9百坪増)5年ぶりの増加となった(図表-4)。需要の強さから空室面積は大きく減少してきたが、2015年末時点で7.2万坪(2010年ピーク時の58.7%の水準)と、かなりの面積が賃貸されずに残っている。

三鬼商事によると、名古屋ビジネス地区3の空室面積は2010年をピークに順調に減少してきており、2015年も需要は非常に強かったが、大規模オフィス2棟の大量供給の結果、わずかではあるが(前年比+9百坪増)5年ぶりの増加となった(図表-4)。需要の強さから空室面積は大きく減少してきたが、2015年末時点で7.2万坪(2010年ピーク時の58.7%の水準)と、かなりの面積が賃貸されずに残っている。

2 三幸エステートの定義による。大規模ビルとは基準階面積200坪以上のビルをいう。その他大型ビルは同100~200坪未満、中型は同50~100坪未満、小型は同20~50坪未満のビル。

3 三鬼商事の定義による。名古屋の主要4地区(名駅地区、伏見地区、栄地区、丸の内地区)からなる。

3. 名古屋のオフィス需給と地区別動向

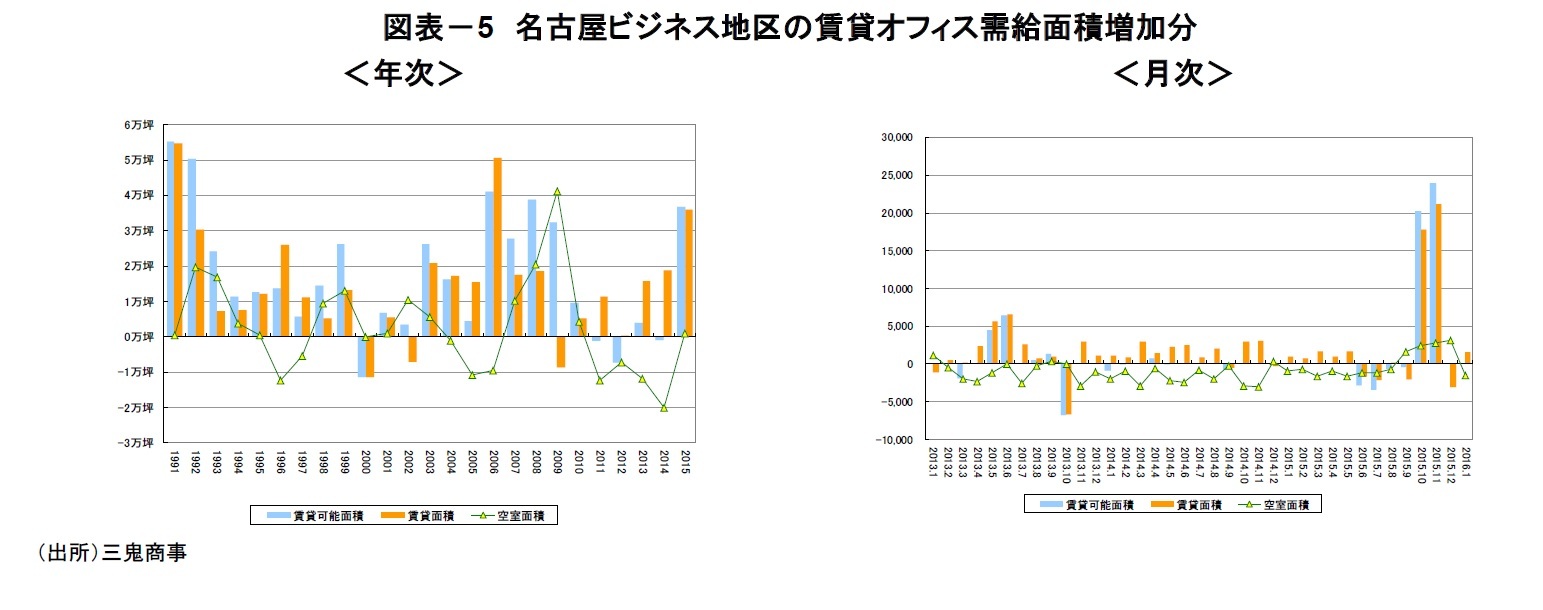

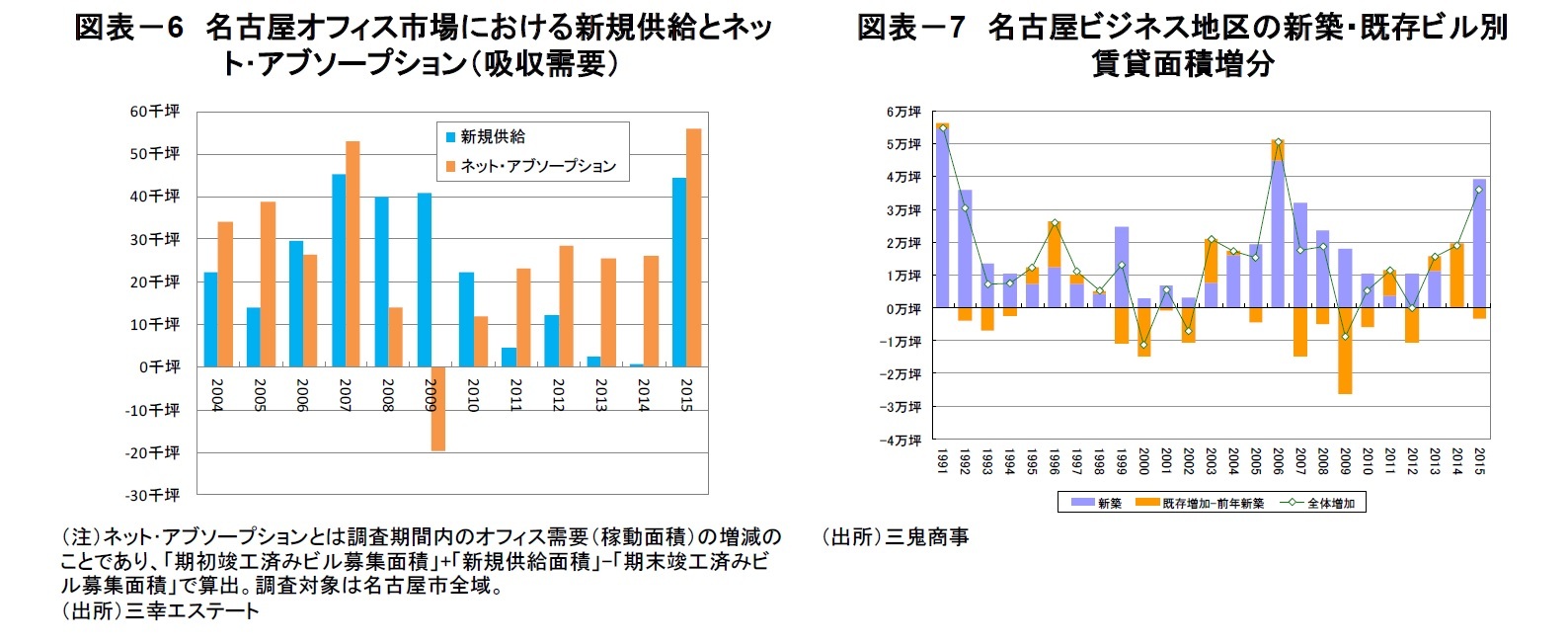

三幸エステートのデータからも確認してみると、名古屋市における2015年のネット・アブソープション4(吸収需要)は5.6万坪に達しており、ファンドバブル期ピークの2007年の水準(5.3万坪)を上回る強いものだった5(図表-6)。

三鬼商事のデータから、名古屋ビジネス地区内の賃貸面積の増加を、新築ビルと既存ビルに分けてみると、2015年の賃貸面積の増加は全て新築ビルの増加で説明でき、既存ビルではわずかな減少となった(図表-7)。結果的に、2015年の賃貸面積の増加は、新規の大量供給に吸収されたことになるが、移転元である既存ビルでの減少がほとんどなかったのは、館内増床や拡張移転、新規進出、自社ビルや郊外からの移転など、活発なオフィス需要の増加によるものだ。

三鬼商事のデータから、名古屋ビジネス地区内の賃貸面積の増加を、新築ビルと既存ビルに分けてみると、2015年の賃貸面積の増加は全て新築ビルの増加で説明でき、既存ビルではわずかな減少となった(図表-7)。結果的に、2015年の賃貸面積の増加は、新規の大量供給に吸収されたことになるが、移転元である既存ビルでの減少がほとんどなかったのは、館内増床や拡張移転、新規進出、自社ビルや郊外からの移転など、活発なオフィス需要の増加によるものだ。

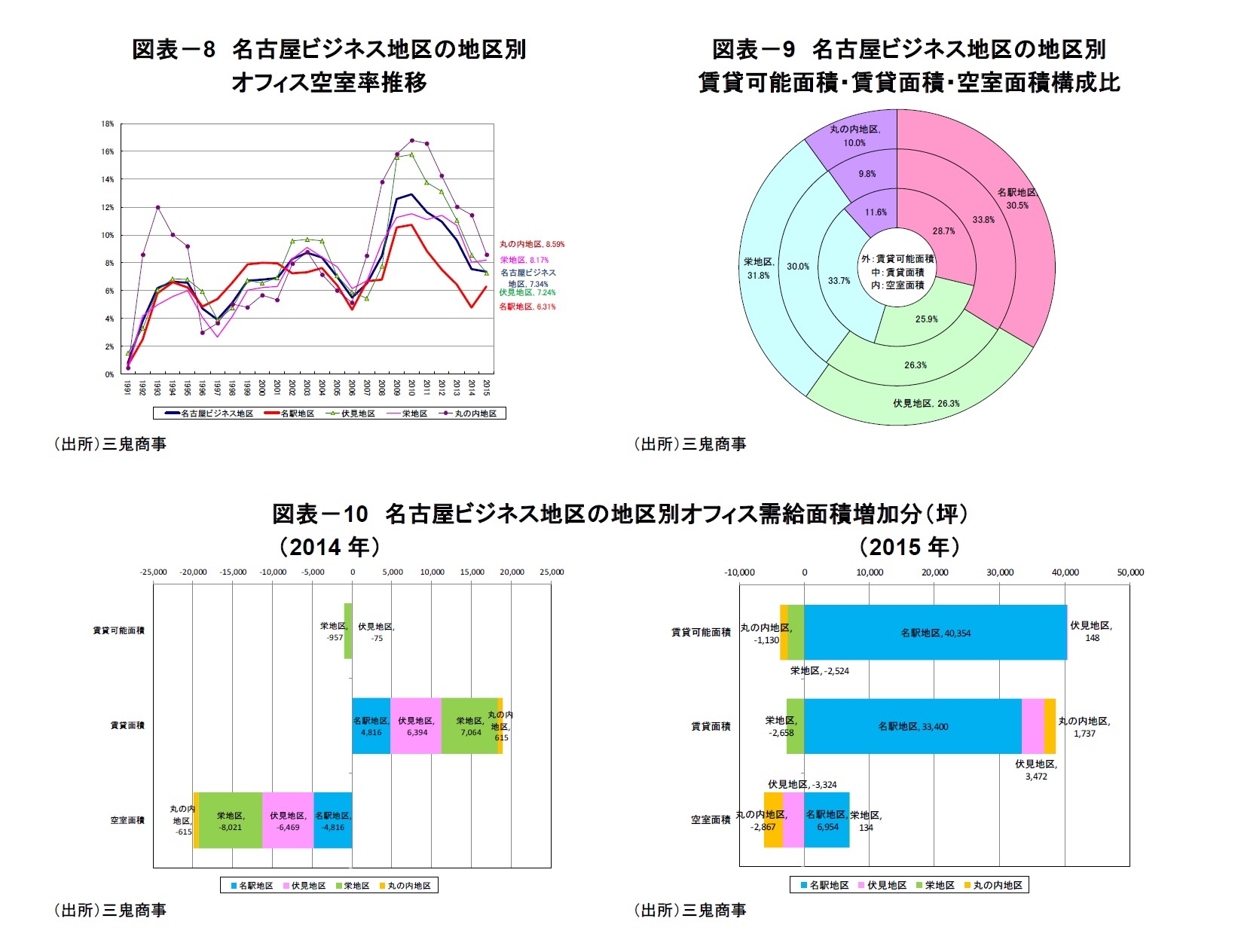

地区別に名古屋ビジネス地区の空室率をみると、2014年まで全地区で空室率の下落がみられたが、2015年は引き続き丸の内地区と伏見地区で低下した一方、大規模ビルの供給があった名駅地区と、商業地域である栄地区で上昇が見られた(図表-8)。

現在、名古屋では、名駅地区(ビジネス地区オフィス賃貸可能面積の33.5%)と栄地区(同30.3%)、伏見地区(同26.3%)に主にオフィスは立地している。このうち、名駅地区では2015年の大規模ビルの竣工により、ビジネス地区内での構成比は昨年の30.5%から一年で+3ポイントの大幅な上昇となった(図表-9)。

名古屋ビジネス地区全体で、昨年(2014年)の賃貸可能面積の増減は▲1.0千坪の減少、賃貸面積は+1.9万坪の増加だったが、2015年には名駅地区での大規模ビルの竣工により、賃貸可能面積は+3.7万坪の増加、賃貸面積は+3.6万坪の増加と急拡大し、それに伴い各地区の面積増加にも大きな変化があった(図表-10)。2015年の賃貸面積の増分は、名駅地区で+3.3万坪、伏見地区で+3.5千坪、丸の内地区で+1.7千坪であったが、栄地区でのみ▲2.7千坪の減少であった。空室面積は、名駅地区(+7.0千坪)と栄地区(0.1千坪)で増加し、伏見地区(▲3.3千坪)と丸の内地区(▲2.9千坪)で減少した。

現在、名古屋では、名駅地区(ビジネス地区オフィス賃貸可能面積の33.5%)と栄地区(同30.3%)、伏見地区(同26.3%)に主にオフィスは立地している。このうち、名駅地区では2015年の大規模ビルの竣工により、ビジネス地区内での構成比は昨年の30.5%から一年で+3ポイントの大幅な上昇となった(図表-9)。

名古屋ビジネス地区全体で、昨年(2014年)の賃貸可能面積の増減は▲1.0千坪の減少、賃貸面積は+1.9万坪の増加だったが、2015年には名駅地区での大規模ビルの竣工により、賃貸可能面積は+3.7万坪の増加、賃貸面積は+3.6万坪の増加と急拡大し、それに伴い各地区の面積増加にも大きな変化があった(図表-10)。2015年の賃貸面積の増分は、名駅地区で+3.3万坪、伏見地区で+3.5千坪、丸の内地区で+1.7千坪であったが、栄地区でのみ▲2.7千坪の減少であった。空室面積は、名駅地区(+7.0千坪)と栄地区(0.1千坪)で増加し、伏見地区(▲3.3千坪)と丸の内地区(▲2.9千坪)で減少した。

4 ネット・アブソープションとは調査期間内のオフィス需要(稼動面積)の増減のことであり、「期初竣工済みビル募集面積」+「新規供給面積」-「期末竣工済みビル募集面積」で算出している。

5 ファンドバブル期(2005年~2008年)の四年間の新規供給は12.9万坪、ネット・アブソープションは13.3万坪であり、最近四年間(2012年~2015年)の新規供給は6.0万坪、ネット・アブソープションは13.6万坪だった。

(2016年02月26日「不動産投資レポート」)

このレポートの関連カテゴリ

竹内 一雅

竹内 一雅のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2017/12/07 | オフィス市場は好調継続。リート市場の低迷でJREITによる物件取得が減少。-不動産クォータリー・レビュー2017年第3四半期 | 竹内 一雅 | 基礎研マンスリー |

| 2017/11/09 | オフィス市場は好調継続。リート市場の低迷でJREITによる物件取得が減少。~不動産クォータリー・レビュー2017年第3四半期~ | 竹内 一雅 | 不動産投資レポート |

| 2017/11/08 | 東京都区部の若年人口-1970年~2015年に20~24歳人口は63%減 | 竹内 一雅 | 基礎研マンスリー |

| 2017/10/23 | 活況が続く大阪のオフィス市場-大規模ビルを中心に好調は梅田地区以外へ波及 | 竹内 一雅 |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【名古屋オフィス市場の現況と見通し(2016年)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

名古屋オフィス市場の現況と見通し(2016年)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!