- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 「マイナス金利導入」の為替への影響 ~金融市場の動き(2月号)

2016年02月05日

1.為替: 「マイナス金利導入」の為替への影響

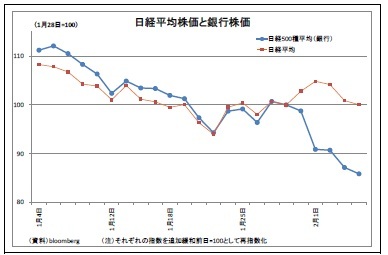

1月29日に日銀がマイナス金利導入を決定した。しかし、その後のドル円相場は一旦円安ドル高に振れたものの、2日しか持たず、その後の円高進行によって、マイナス金利導入後の円安は完全にリセットされてしまった。過去の緩和(2013年の異次元緩和導入、14年の量的緩和拡大を指す、以下同じ)決定の後は、長期にわたって円安ドル高基調となったが(表紙図表参照)、今回は完全に様相が異なっている。マイナス金利導入の為替への影響と今後の相場展開を考えてみたい(マイナス金利政策自体の評価は5-6ページに記載)。

(マイナス金利は明らかに円安材料)

(円安が進まなかった理由(1):マイナス金利の弱み)

それではなぜ円安が進まなかったのだろうか?まずはマイナス金利導入には弱みがあるためだ。一つは影響が読みにくい点だ。過去の緩和は量的緩和の急激な拡大という従来路線の延長であり、わかりやすかったうえに副作用への懸念も高まりにくかった。今回のマイナス金利導入は日銀としては新たな試みであるうえ、海外での事例も限られており、効果が不透明なうえに副作用への懸念も高まりやすい。

それではなぜ円安が進まなかったのだろうか?まずはマイナス金利導入には弱みがあるためだ。一つは影響が読みにくい点だ。過去の緩和は量的緩和の急激な拡大という従来路線の延長であり、わかりやすかったうえに副作用への懸念も高まりにくかった。今回のマイナス金利導入は日銀としては新たな試みであるうえ、海外での事例も限られており、効果が不透明なうえに副作用への懸念も高まりやすい。マイナス金利政策は簡単に言うと「金融機関(特に銀行)の収益を犠牲にして緩和効果を得る」ものであるため、懸念されている副作用も金融機関絡みのものが多い。具体的には、銀行による各種手数料引き上げ、貸出金利へのコスト分の上乗せ、金融機関のリスク許容度の低下による投融資の萎縮などだ。これらは現在起きているわけではなく、今回の枠組みは金融機関に過度の影響を与えない工夫もみられるが、完全には否定できないシナリオだ。もし、副作用が大きくなると、実体経済に悪影響が出るうえ世論や政治の反発が高まり、さらなるマイナス金利の拡大は難しくなる(打ち止め感が出てしまう)。

また、マイナス金利が銀行の株価押し下げに働くことも、円安の勢いを削ぐ要因になっている。リスク回避通貨である円は、株価が上がればリスク選好によって売られやすくなる傾向があるのだが、今回の決定後は、銀行株が大きく下落し、日本株上昇の重石となった。

さらに、マイナス金利が異次元緩和の円滑な運営自体に悪影響を与える可能性もある。これまでは銀行が日銀の国債買入れに応じた後、日銀当座預金に積んでおけば0.1%の金利収入を得ることが出来たが、これからは少なくとも0.0%、下手をすれば▲0.1%のマイナス金利が適用されてしまう1 。収益悪化を危惧した銀行が日銀の買入れに応じなくなり、マネタリーベースの積み上げが順調に進まなくなるリスクがある。この場合は日銀の金融政策に対する信認が低下するだろう。

これらマイナス金利がもたらす副作用への懸念が高まっていることが、マイナス金利が円安材料として従来の緩和策ほど評価されない要因になっていると考えられる。

1 日銀がマクロ加算額を設定することによって0.0%と▲0.1%の金額が決まる

(円安が進まなかった理由(2):吹き荒れる海外発の逆風)

マイナス金利が円安に繋がっていない理由はまだある。それは海外発の逆風があまりに強いことだ。

マイナス金利が円安に繋がっていない理由はまだある。それは海外発の逆風があまりに強いことだ。一つは世界的なリスク回避地合いだ。年初から中国不安や原油価格下落への警戒が強まり、市場が一気にリスク回避に傾いた。最近は中国不安、原油価格ともにやや落ち着きを見せているが、根本的な解決に至ったわけではないため、警戒感は続いている。米国株式市場の警戒感を示すVIX指数(別名、恐怖指数)は、平時であれば15以下なのだが、年明け以降はこれを大きく上回おり、現在も20を超えている。リスク回避局面では高金利通貨の金利が低下することで円の相対的な魅力が高まるため、円が買われやすくなる。また、リスク回避局面では、円キャリー取引(低金利の円を売り、高金利通貨を買うことで利鞘を稼ぐもの)の解消に伴う円買いが入ることも円高圧力になる。

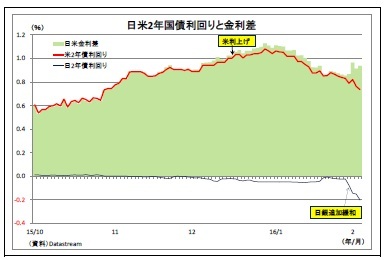

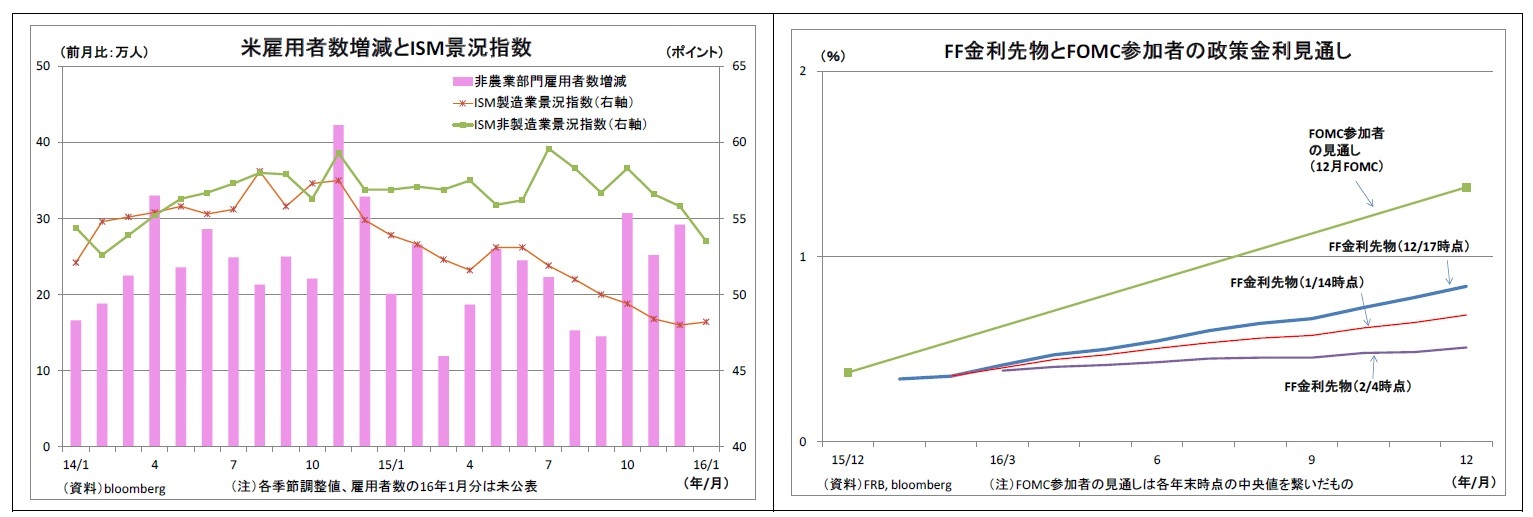

そして、もう一つの海外発逆風はドル安圧力の急速な高まりだ。最近の米経済指標は雇用こそ強いが、その他は冴えないものが目立っている。今月発表されたISM景況指数も、製造業が4ヵ月連続の50割れ、これまで堅調であった非製造業も直近で大きく低下している。NY連銀のダドリー総裁などFRB高官から利上げに消極的とも取れる発言が増えていることも相まって、市場の追加利上げ観測は後退の一途を辿っている。12月のFRBメンバーの見通しでは、今年4回の利上げが示唆されているが、現在、先物市場が織り込む利上げは年1回にも達していない。目先3月の利上げ予想確率もわずか10%だ。この追加利上げ観測の後退がドル安圧力となって、円高ドル安が加速した。

つまり、マイナス金利導入後、円安が進まずむしろ円高ぎみになっているのは、(1)マイナス金利の円安効果が従来ほどではないうえ、(2)海外発の円高(リスク回避)・ドル安(追加利上げ期待後退)圧力が高まったためとみられる。

つまり、マイナス金利導入後、円安が進まずむしろ円高ぎみになっているのは、(1)マイナス金利の円安効果が従来ほどではないうえ、(2)海外発の円高(リスク回避)・ドル安(追加利上げ期待後退)圧力が高まったためとみられる。

(円安の条件と今後の展開)

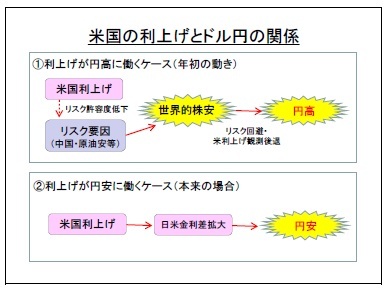

今後のドル円為替相場を考えるうえで重要になるのは、「一体どういう条件が揃ったら円安ドル高になるのか?」という点だ。筆者が考える条件は、「日米金融政策の方向性の違いが意識されて日米金利差が拡大すること」、さらに「市場がリスク回避地合いにならないこと」だ。両者が揃ってはじめて円安ドル高基調に乗る。

今後のドル円為替相場を考えるうえで重要になるのは、「一体どういう条件が揃ったら円安ドル高になるのか?」という点だ。筆者が考える条件は、「日米金融政策の方向性の違いが意識されて日米金利差が拡大すること」、さらに「市場がリスク回避地合いにならないこと」だ。両者が揃ってはじめて円安ドル高基調に乗る。現在のところ、中国経済の減速や原油安が世界的な危機に発展する可能性は低いと見られ、いずれリスク回避地合いは後退すると見ている。金融政策に関しても、米国はそれなりに堅調な景気のもとで時期を計って段階的な利上げを実施していく一方で、日銀は年内に再び追加緩和に踏み切らざるを得ないと思われるため、日米金融政策の違いも次第に鮮明化するはずだ。そうなることで条件が揃い、円安ドル高の流れが復活すると見ている。

ただし、その時期はしばらく先となり、120円台の回復は少なくとも3月FOMC(利上げ見送りと予想)が開催される3月中旬以降になると予想している。それまでは円高リスクに注意が必要な状況が続く。理由は、中国不安や原油安への警戒がまだ続くと思われるためだ。また、こうした状況においては、米利上げが市場のリスク回避地合いに繋がりやすい。米利上げによって市場参加者のリスク許容度が低下するためだ。年初からのリスク回避局面も、12月の米利上げに伴ってリスク許容度が低下していたところに、中国不安や原油安というリスク要因への警戒が高まり共鳴したとみられる。従って、今後もリスク要因に改善がみられないうちに米利上げ観測が高まると、円安ではなくリスク回避の円高が発生しやすい点には注意が必要だ。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月26日

米GDP(24年1-3月期)-前期比年率+1.6%と前期から低下、市場予想の+2.5%も大幅に下回る -

2024年04月26日

滞留するふるさと納税 -

2024年04月26日

EUのDMA関連調査開始決定-GAFAそれぞれの問題を指摘 -

2024年04月25日

欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析- -

2024年04月24日

中国経済の現状と注目点-24年1~3月期は好調な出だしとなるも、勢いが持続するかは疑問

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【「マイナス金利導入」の為替への影響 ~金融市場の動き(2月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

「マイナス金利導入」の為替への影響 ~金融市場の動き(2月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!