- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 国内株式投信の売り一巡か?~2025年9月の投信動向~

NEW

コラム

2025年10月08日

文字サイズ

- 小

- 中

- 大

外国株式ファンドへの流入が2カ月連続増加

一般販売されている外国株式ファンドでは、インデックス型に5,800億円、アクティブ型に2,900億円と、ともに8月の5,300億円、1,700億円から増加した。特に8月からの増加額がインデックス型は500億円だったのに対し、アクティブ型は1,200億円と顕著であった。9月はインデックス型、アクティブ型ともに全体的に増加したというより、一部のファンドへの資金流入増加が顕著であった。

一部の外国株式ファンドの資金流入が加速

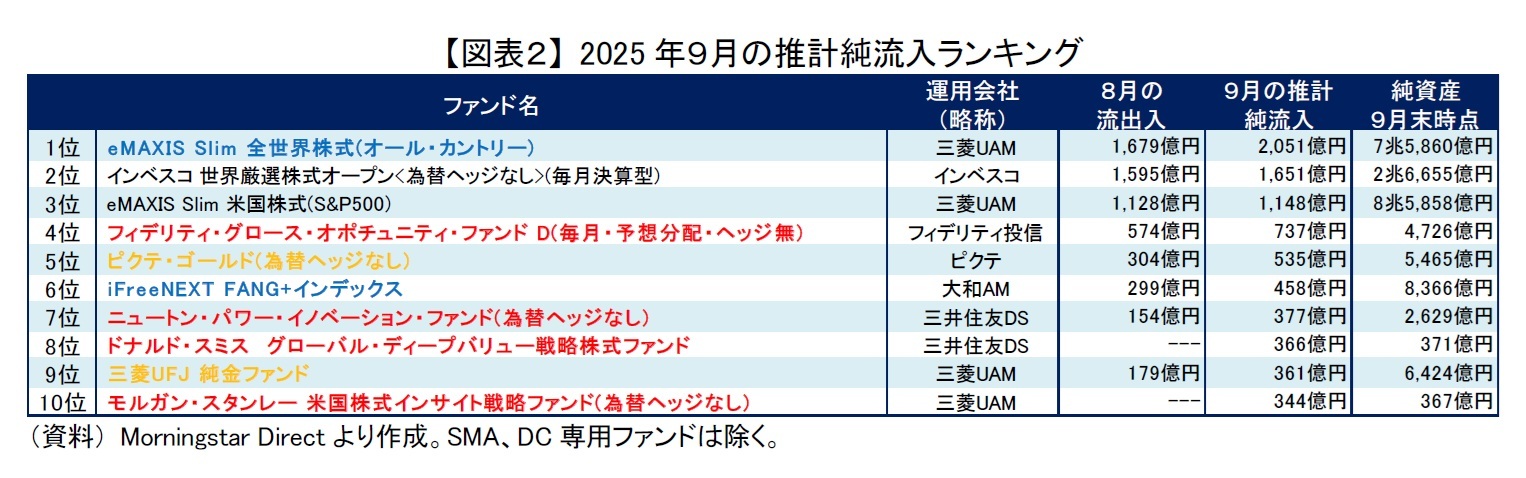

インデックス型では、「eMAXIS Slim全世界株式(オール・カントリー)」いわゆるオルカンが2,000億円超の資金流入があり、8月から300億円以上も増加した【図表2】。オルカンの純流入が2,000億円を超えたのは、1月の3,800億円以来のことであった。加えて「iFreeNEXT FANG+インデックス」も増加が顕著で、この2ファンド(青太字)だけで8月から500億円以上の増加と、ほぼインデックス型の増加分に達した【図表2】。アクティブ型も9月新設の2ファンドを含む4ファンド(赤太字)合計で8月から1,100億円増加しており、アクティブ型の増加分の大半はこの4ファンドで説明ができる。

外国株式の投資環境に目を向けると、9月も米国を中心に世界的に株価が上昇し、さらに8月と異なり月初に1ドル147円前後だったのが月末には149円に迫るなど円安が進んだ。インデックス型、アクティブ型問わず基準価額が大きく上昇する外国株式ファンドが8月以上に多かった。

つまり、9月は外国株式ファンドの売却が8月よりも増加してもおかしくない状況であったといえる。それでも資金流入が加速していたことを踏まえると、流入増加こそ一部のファンドに限られたが、資金の動きを見る限りでは外国株式ファンドの売却増加は限定的かつ販売も引き続き堅調だった様子である。

外国株式の投資環境に目を向けると、9月も米国を中心に世界的に株価が上昇し、さらに8月と異なり月初に1ドル147円前後だったのが月末には149円に迫るなど円安が進んだ。インデックス型、アクティブ型問わず基準価額が大きく上昇する外国株式ファンドが8月以上に多かった。

つまり、9月は外国株式ファンドの売却が8月よりも増加してもおかしくない状況であったといえる。それでも資金流入が加速していたことを踏まえると、流入増加こそ一部のファンドに限られたが、資金の動きを見る限りでは外国株式ファンドの売却増加は限定的かつ販売も引き続き堅調だった様子である。

米国株式ファンドに限ると資金流入は鈍く

ただし、9月も米国株式ファンドに限ると販売が復調している様子が乏しかった。インデックス型では、米国株式ものである「iFreeNEXT FANG+インデックス」が9月に売れたものの、「eMAXIS Slimシリーズ」ではオルカンと比べて米国株式(S&P500)の勢いは乏しい。

また、一般販売されているアクティブ型の外国株式ファンドは、9月も新設された「モルガン・スタンレー 米国株式インサイト戦略ファンド(為替ヘッジなし)」を除外すると流出額が200億円弱と少額ではあるが、3カ月連続の売却超過となっている。米国株式については、高パフォーマンスが続いているものの過熱感も懸念されている。そのため、一部で買い付けを控えるもしくは売却する動きが続いていることがうかがえる。

また、一般販売されているアクティブ型の外国株式ファンドは、9月も新設された「モルガン・スタンレー 米国株式インサイト戦略ファンド(為替ヘッジなし)」を除外すると流出額が200億円弱と少額ではあるが、3カ月連続の売却超過となっている。米国株式については、高パフォーマンスが続いているものの過熱感も懸念されている。そのため、一部で買い付けを控えるもしくは売却する動きが続いていることがうかがえる。

国内株式ファンドも長期保有の兆しか?

国内株式ファンドについても売却超過となっていたが、5月以降1,000億円を超えていた流出額が一般販売されているものに限っても9月は200億円と大幅に鈍化した。一般販売されている国内株式の中では、アクティブ型が200億円の資金流出と8月の900億円から減少し、インデックス型は資金流出が20億円未満と8月の400億円からほぼ止まった。

9月は月初、月末に国内株式がやや調整しており、そのタイミングで国内株式ファンドに押し目買いに伴う資金流入があった。それに加えて、9月中頃に株価が大きく上昇する中、売却超過となっていたが、株価の上昇が大きかった割には流出額が膨らまなかった。元々、インデックス型は6月、アクティブ型は7月をピークに流出額が鈍化してきていたこともあり、国内株式ファンドの売却がそろそろ一巡しつつあるのかもしれない。

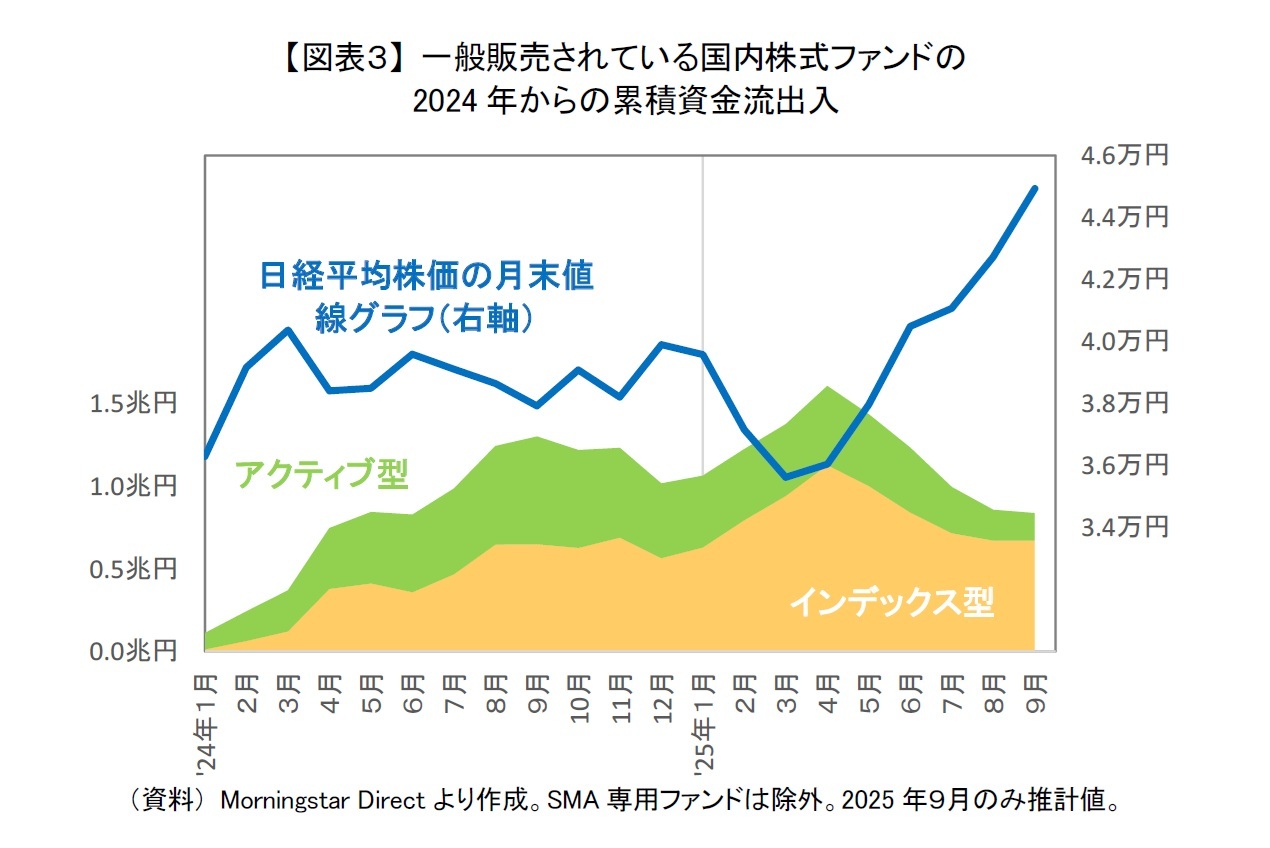

ここで、一般販売されている国内株式ファンドの資金流出入を新NISAが始まった2024年から累積すると、これだけ国内株式が上昇したにも関わらず、インデックス型は6,700億円、アクティブ型は1,700億円と、ともに流入超過になっている。特にインデックス型は、2025年からで見ても9月末でも1,000億円と小規模ではあるが流入超過が続いている。

インデックス型の国内株式ファンドは2024年以降でも単月でみると、国内株式が上昇すれば流出超過に、下落すれば流入超過になりやすく、相変わらず逆張り投資の傾向が強い。ただ、累積でみると流入超過となっていることを踏まえると、下落した時の買付ほどは上昇時の売却が膨らんでないことが分かる。新NISAの影響もあってか、インデックス型の国内株式ファンドでも長期投資する人が増えている可能性がある。8月、9月と日経平均株価やTOPIXが史上最高値を連日更新する中での資金流出の鈍化は、そのことを象徴するような出来事だったといえよう。

9月は月初、月末に国内株式がやや調整しており、そのタイミングで国内株式ファンドに押し目買いに伴う資金流入があった。それに加えて、9月中頃に株価が大きく上昇する中、売却超過となっていたが、株価の上昇が大きかった割には流出額が膨らまなかった。元々、インデックス型は6月、アクティブ型は7月をピークに流出額が鈍化してきていたこともあり、国内株式ファンドの売却がそろそろ一巡しつつあるのかもしれない。

ここで、一般販売されている国内株式ファンドの資金流出入を新NISAが始まった2024年から累積すると、これだけ国内株式が上昇したにも関わらず、インデックス型は6,700億円、アクティブ型は1,700億円と、ともに流入超過になっている。特にインデックス型は、2025年からで見ても9月末でも1,000億円と小規模ではあるが流入超過が続いている。

インデックス型の国内株式ファンドは2024年以降でも単月でみると、国内株式が上昇すれば流出超過に、下落すれば流入超過になりやすく、相変わらず逆張り投資の傾向が強い。ただ、累積でみると流入超過となっていることを踏まえると、下落した時の買付ほどは上昇時の売却が膨らんでないことが分かる。新NISAの影響もあってか、インデックス型の国内株式ファンドでも長期投資する人が増えている可能性がある。8月、9月と日経平均株価やTOPIXが史上最高値を連日更新する中での資金流出の鈍化は、そのことを象徴するような出来事だったといえよう。

ファンド全体だと3月以来の規模に

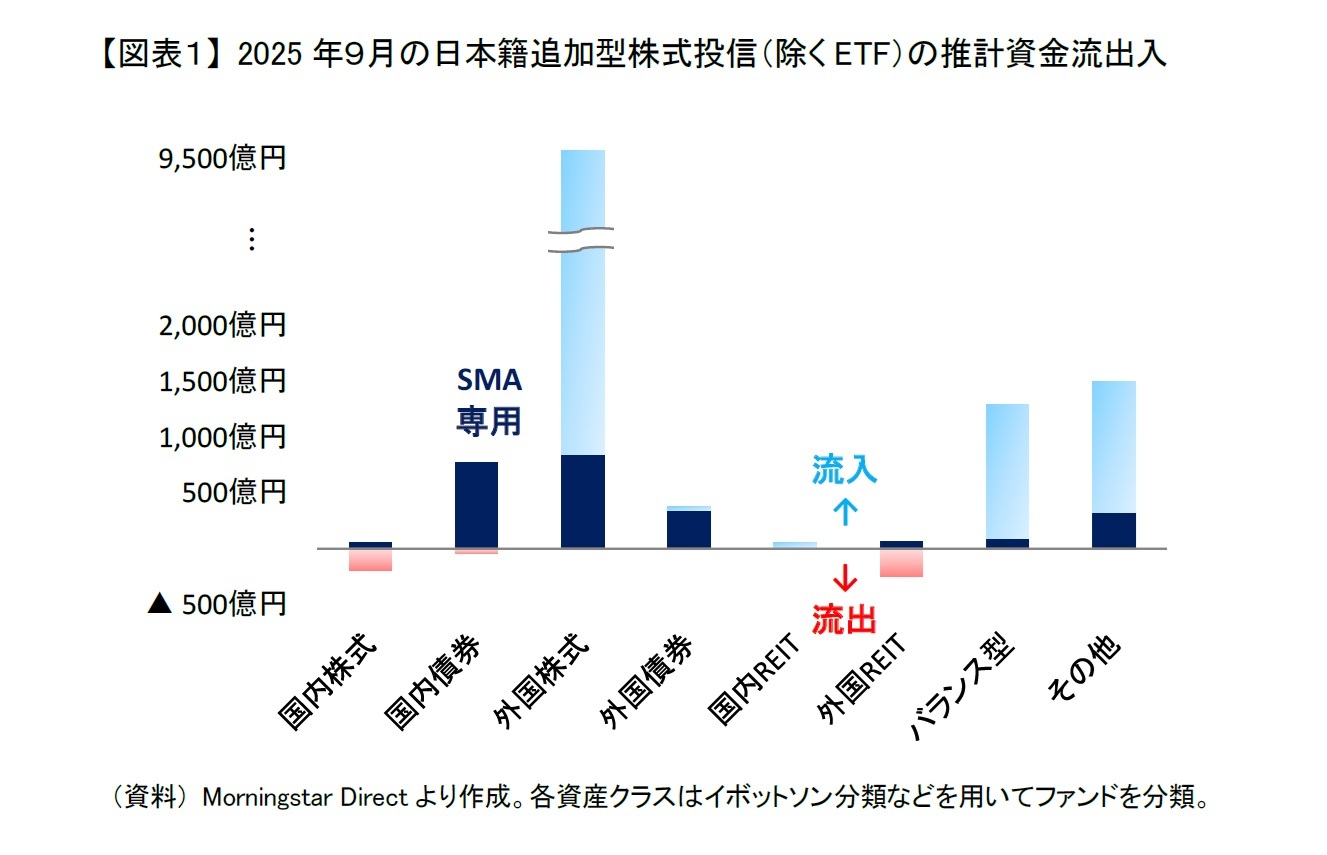

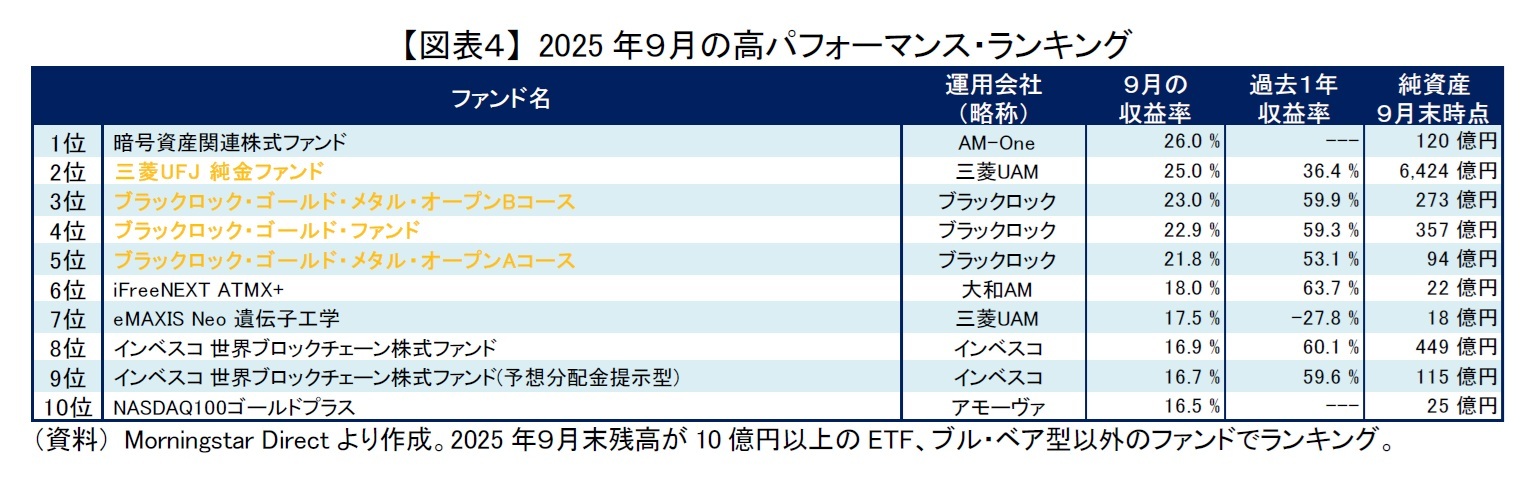

これまで見てきた株式ファンド以外に目を向けても、バランス型ファンドや最近、高パフォーマンスな金関連ファンド(【図表2】【図表4】黄太字、なお【図表1】だと「その他」に分類)の一部なども9月は資金流入が増加した。外国債券ファンドでも、300億円の資金を集めた転換社債ファンドが新設されたこともあり、一般販売されているものに限っても9月に資金流入に転じた。

さらに、冒頭でも触れたように9月はラップ口座の販売が好調だったとみられ、SMA専用ファンド全体に2,500億円の資金流入があり、8月の100億円から急増した。9月はSMA専用ファンドの底上げもあり、内外REITファンドこそ販売が冴えなかったが、ファンド全体で見ても1兆3,200億円の資金流入と8月から6,000億円増加し、3月以来の規模にまで膨らんだ。

さらに、冒頭でも触れたように9月はラップ口座の販売が好調だったとみられ、SMA専用ファンド全体に2,500億円の資金流入があり、8月の100億円から急増した。9月はSMA専用ファンドの底上げもあり、内外REITファンドこそ販売が冴えなかったが、ファンド全体で見ても1兆3,200億円の資金流入と8月から6,000億円増加し、3月以来の規模にまで膨らんだ。

(2025年10月08日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月08日

国内株式投信の売り一巡か?~2025年9月の投信動向~ -

2025年10月08日

若者消費の現在地(3)こだわりが生む選択の主体性~データで読み解く20代の消費行動 -

2025年10月08日

Investors Trading Trends in Japanese Stock Market:An Analysis for September 2025 -

2025年10月07日

投資部門別売買動向(25年9月)~事業法人は52カ月連続買い越し~ -

2025年10月07日

保険会社の再建・破綻処理における実務基準の市中協議(欧州)-欧州保険協会からの意見

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【国内株式投信の売り一巡か?~2025年9月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

国内株式投信の売り一巡か?~2025年9月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!