- シンクタンクならニッセイ基礎研究所 >

- 経営・ビジネス >

- 企業経営・産業政策 >

- 物価安定とSDGs、中央銀行が抱える新たな二律背反

物価安定とSDGs、中央銀行が抱える新たな二律背反

日本生命保険相互会社 執行役員/PRI(国連責任投資原則)理事 木村 武

文字サイズ

- 小

- 中

- 大

1―― 事業基盤脅かすシステムレベル・リスク

最初に、近年における資本市場のトレンドの変化を整理しておこう。今後の中銀の政策対応を考えるうえで、重要な出発点になる。

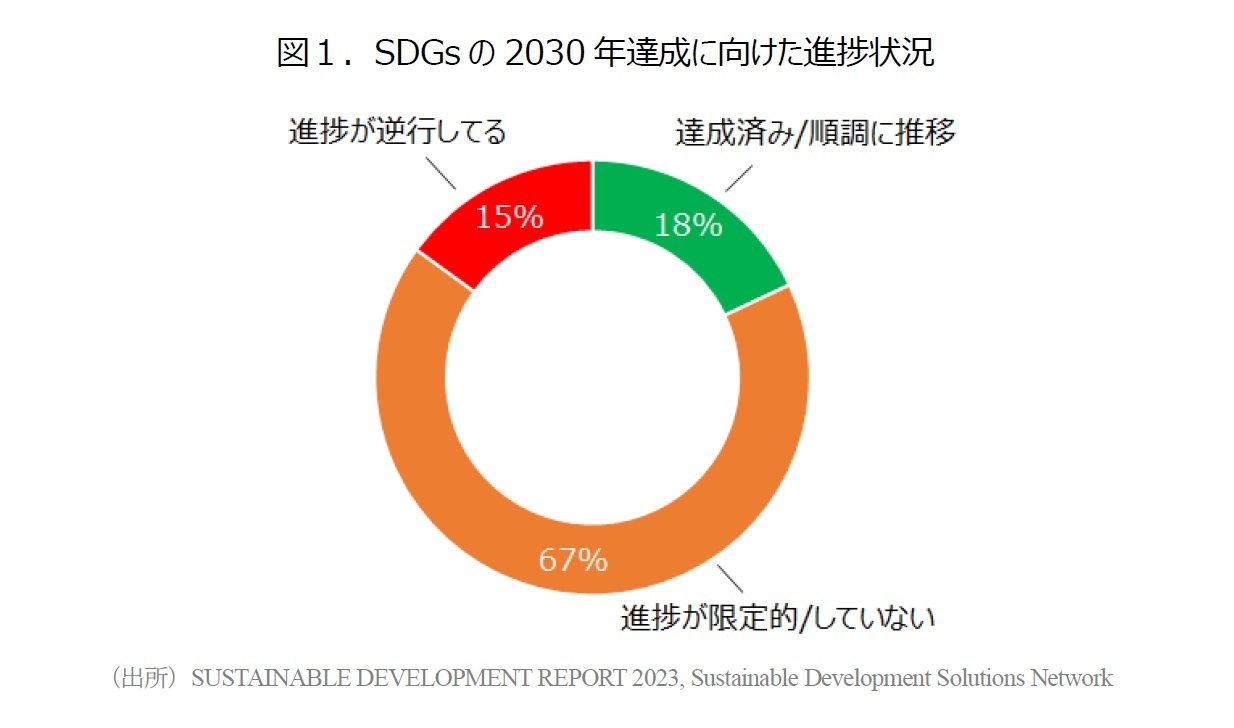

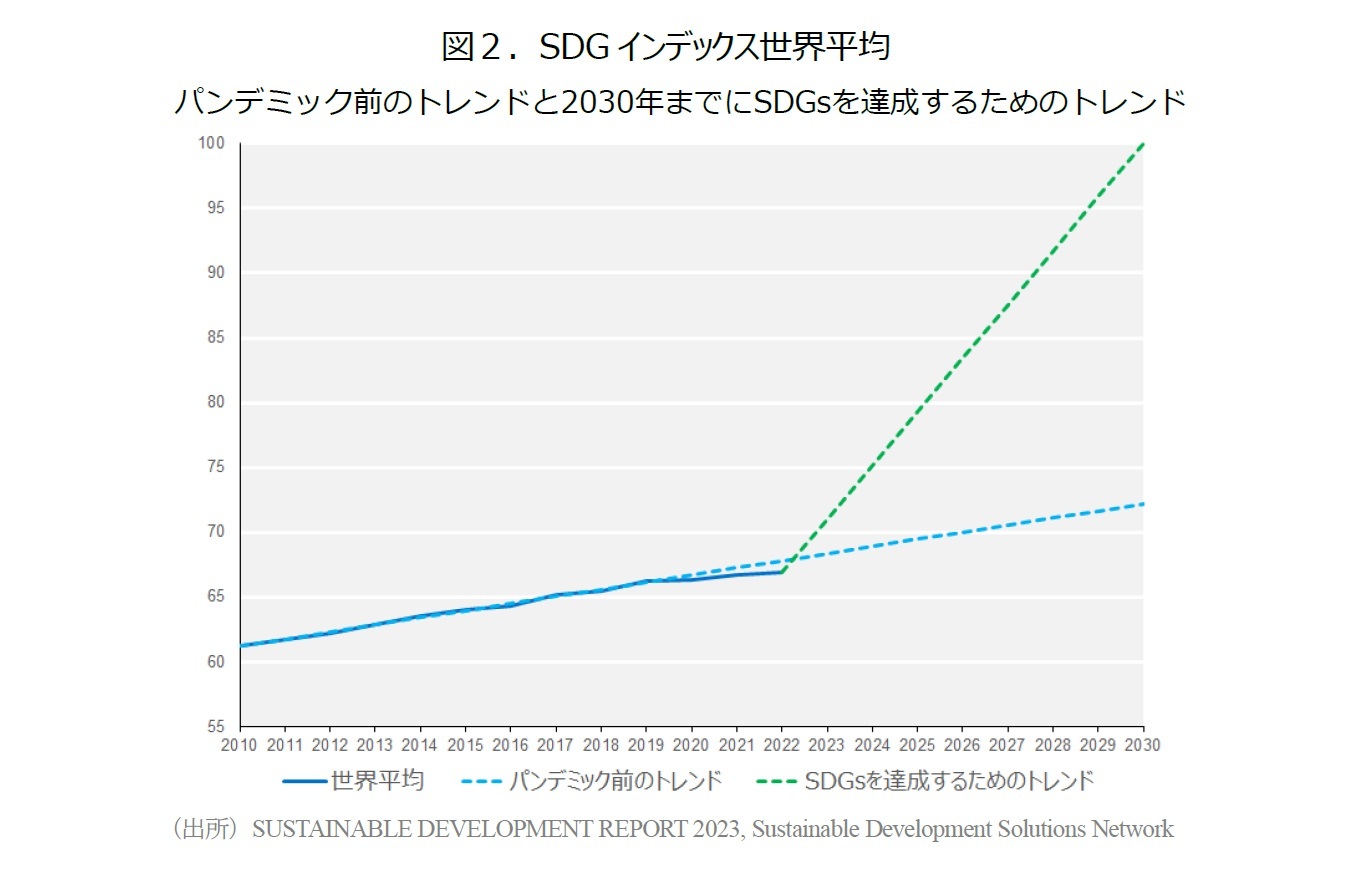

環境や社会の持続可能性は、世界中全ての企業の事業基盤を支えるものであり、それが損なわれれば(すなわち、SDGsが未達成に終われば)、世界規模で市場リターンが悪化する。そうなれば、機関投資家は受託者責任を果たすことができなくなる。いくら分散投資をしても、あらゆる企業の事業基盤を脅かす地球温暖化の進行や生物多様性の喪失などシステムレベル・リスクが発生すれば、その影響は免れない。

年金基金や保険会社は、マーケット全体を薄くスライスしたようなポートフォリオ構造を持つユニバーサル・オーナーであり、投資リターンの長期変動は、(ベンチマーク対比の)超過収益「α」よりも市場リターン「β」によってかなりの部分が説明できる。このため、近年、ユニバーサル・オーナーは、αの追求よりもβの安定・底上げを重視する投資アプローチに関心を持つようになっている。「システムレベル投資」とか、「サステナビリティー・インパクトのための投資」など、業界での呼び名は複数あるが、共通しているのは、システムレベル・リスクへの対応である。

投資アプローチを評価するうえで、個別リスク(idiosyncratic risk)とシステムレベル・リスクの違いは重要である。ESG投資手法の一つであるネガティブ・スクリーニングは、システムレベル・リスクへの対応ではなく、個別(企業の)リスクを考慮したものである。ESGリスクの観点で、高リスクの企業をポートフォリオから除外しただけでは、システムレベル・リスクを考慮したことにはならない。なぜなら、除外された企業が外部不経済を出し続ければ、他企業のパフォーマンスにも悪影響を及ぼすからである。ESGリスクの低い優良銘柄の企業の投資パフォーマンスにもいずれ影響が及び、市場リターン全体も沈むことになる。

個別リスク管理を重視したESG投資ではSDGsは達成されない。機関投資家が受託者責任を果たすには、システムレベル・リスクへの対応(様々なステークホルダーへの影響を考慮した投資アプローチ)が不可欠になっている。

2―― 金融のノルムの変化

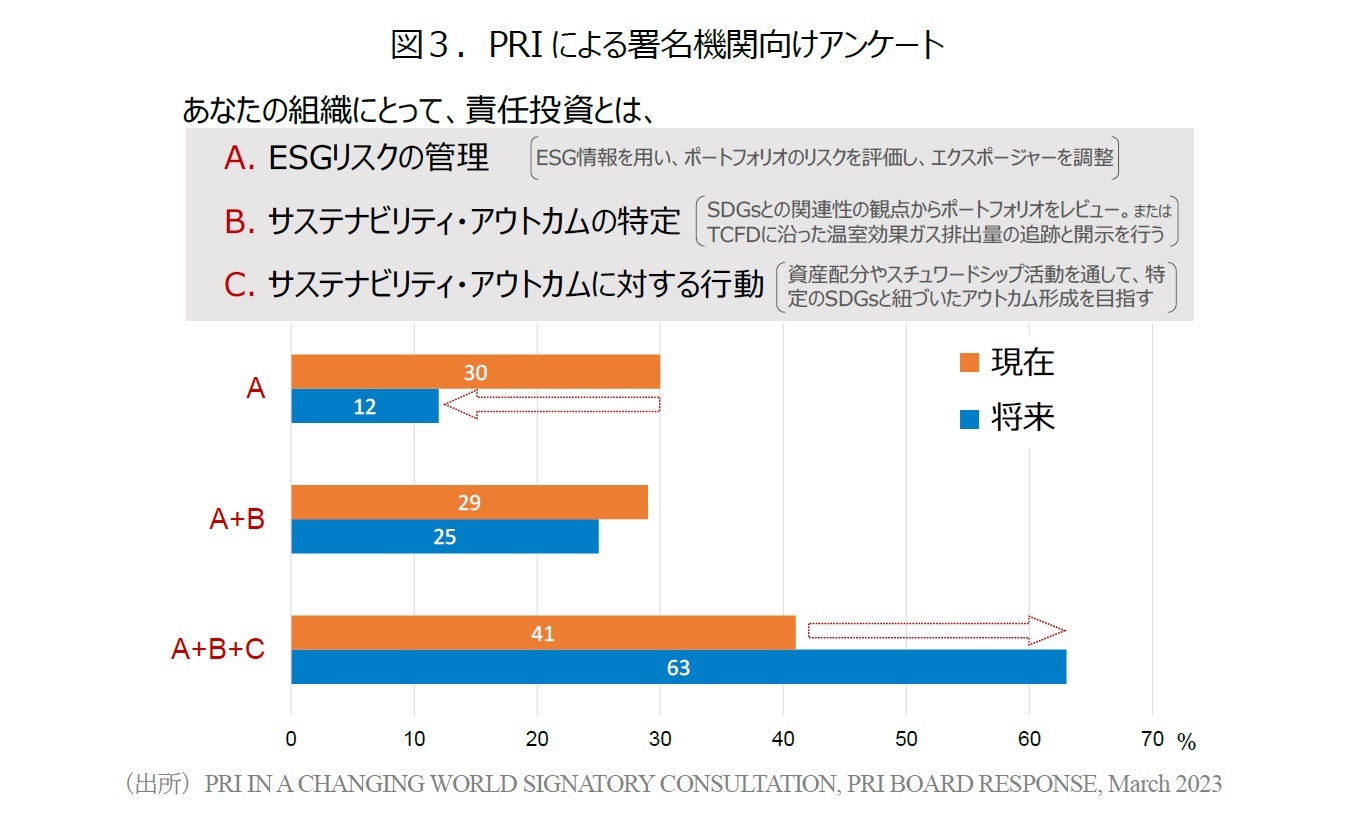

しかし、今、機関投資家は、現代ポートフォリオ理論の前提を変えようとしている。システムレベル・リスクを抑制し、市場リターンβの安定化のために行動しようとしている。英国のスチュワードシップコード(機関投資家の行動指針)は、システムレベル・リスクへの対応を機関投資家に促している。PRI(国連責任投資原則)は、システムレベル・リスク抑制のためのスチュワードシップ活動である「Active Ownership2.0」のガイドラインを作成し、投資家間の協働エンゲージメントも広がっている。投資家は企業のネットゼロ実現に向けた移行計画の策定を促し、サステナビリティー・アウトカム達成に向けたマイルストーン管理を進めている。

長い間、システムレベル・リスクへの対応や金融システムの安定は、規制当局や中央銀行の専管事項と考えられてきたが、ステークホルダー資本主義のもとで民間部門自らが金融システム安定のために行動し始めている。

もちろん、機関投資家は自分勝手にSDGs達成やシステムレベル・リスクに対応しているのではない。受益者や顧客(広く言えば国民)の最善利益のために動いている。中央銀行や監督当局は、金融システム安定のために、資本市場とどう歩調をあわせていくべきか考える必要がある。金融安定理事会(FSB)は、機関投資家(ノンバンクセクター)の構造的脆弱性ばかりに焦点を当てる傾向があるが、機関投資家が果たす金融システム安定の役割にも注目してほしい。

そして、こうした資本市場の変化に関連して、中央銀行がより注視すべきポイントは、ステークホルダー資本主義のもとで発生するインフレ圧力である。

3―― 外部不経済の内部化に伴うコストプッシュ・ショック

脱炭素化が引き起こすコストプッシュ・ショックは様々なところに広がっている。ネットゼロへの「公正な移行(just transition)」は、労働者の配置転換やリスキリングための費用などコストプッシュ・ショックの発生要因になる。公正さを欠けば摩擦コストが発生する。2023年秋の全米自動車労働組合(UAW)のストライキは、ガソリン車からEV車への生産シフトに対する組合側の反発が背景にあった。

こうした脱炭素化がもたらすコストプッシュは、企業が外部不経済の内部化を進める過程で発生したものである。企業におけるサステナビリティー経営の浸透は、脱炭素化以外にも様々な面で、外部不経済の内部化につながっている。例えば、企業がこれまで外部不経済をまき散らすことで入手できた安価な労働力や原材料は、サプライチェーンにおける人権問題の改善や(EUの森林破壊防止規則にみられるような)森林破壊フリーの動きによって、調達が困難になっている。新たな鉱山の開発も、環境や地域住民への配慮や鉱山労働者の人権問題の懸念から、プロジェクト開発の長期化が常態化している。欧州サステナビリティー報告基準(ESRS)は、適正賃金などの労働条件や人的資本投資(研修・スキル開発)、人権に関して、自社の労働者のほかバリューチェーンの労働者に関する情報開示を求めている。

企業経営のサステナビリティーを高めるには、自然資本や人権・人的資本などの非財務資本の維持・保全・増強が必要であり、それには相応のコストがかかる。そのコストは少なからず市場価格に転嫁される。例えば、温室効果ガス排出によって自然資本の毀損につながるガソリン車に比べ、自然資本の毀損度が少ない電気自動車(EV)は、購入価格が一般に高い。航空業界は、コスト高の再生航空燃料(SAF)を利用したカーボンオフセットを希望する乗客に対し、グリーン運賃を提供し始めている。消費者がプレミアムを支払い、「飛び恥」をオフセットするということだ。自然資本以外の面でも、人権への配慮や人的資本への投資にかかる費用(賃上げや研修コスト等)はじわじわと製品・サービス価格に転嫁されていく。

4―― SDGs達成に向けた機関投資家の行動

この点に関連して、機関投資家向けのアンケート(22年調査)によると、投資先企業のネガティブ・インパクト(外部不経済)について、積極的に管理や低減を行っている投資家は、世界全体でまだ半数にとどまっている。日本の投資家に限って言えば2割に満たない。

(2024年06月20日「基礎研レポート」)

日本生命保険相互会社 執行役員/PRI(国連責任投資原則)理事 木村 武

日本生命保険相互会社 執行役員/PRI(国連責任投資原則)理事 木村 武のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2024/11/05 | 低賃金はESGリスク、脱・環境対策偏重のススメ | 日本生命保険相互会社 執行役員/PRI(国連責任投資原則)理事 木村 武 | 基礎研レポート |

| 2024/06/20 | 物価安定とSDGs、中央銀行が抱える新たな二律背反 | 日本生命保険相互会社 執行役員/PRI(国連責任投資原則)理事 木村 武 | 基礎研レポート |

| 2022/09/07 | 企業主導のSDGs祭りから国民主役のESG投資へ | 日本生命保険相互会社 執行役員/PRI(国連責任投資原則)理事 木村 武 | 基礎研レポート |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【物価安定とSDGs、中央銀行が抱える新たな二律背反】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

物価安定とSDGs、中央銀行が抱える新たな二律背反のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!