- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- OPECプラスが減産縮小を決定~今後の原油相場への影響は?

2024年06月07日

文字サイズ

- 小

- 中

- 大

2.日銀金融政策(5月)

(日銀)現状維持(開催なし)

(日銀)現状維持(開催なし)5月はもともと金融政策決定会合が予定されていない月であったため会合は開催されず、金融政策は現状維持となった。次回会合は、今月13~14日にかけて開催される予定となっている。

なお、5月9日に「金融政策決定会合における主な意見(4月MPM分)」が公表され、物価に関して、多くの参加者が上振れリスクへの警戒感を強めている様子がうかがわれた。金融政策運営に関しては、先行きの利上げを志向する意見が大勢となっていたうえ、「(展望レポートの見通しが実現するのであれば、)金利のパスは、市場で織り込まれているよりも高いものになる可能性がある」、「円安を背景に基調的な物価上昇率の上振れが続く場合には、正常化のペースが速まる可能性は十分にある」などと利上げ・金利上昇が加速する事態への言及も目立った。

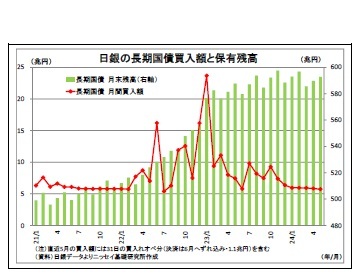

長期国債買入れについても、「どこかで削減の方向性を示すのが良い」、「市場動向や国債需給をみながら、機を捉えて進めていくことが大切である」などと、減額に前向きな意見が目立った。

また、5月27日には、内田副総裁が日銀主催の国際コンファランスにおいて基調講演を行った。同副総裁は1990年代末以降のデフレと金融政策運営を振り返ったうえで、デフレからの脱却について、デフレ原因の解消とデフレ的なノルム(社会的な規範・慣行)の克服を必要条件として挙げ、前者(デフレ原因の解消)については労働市場の不可逆な変化(賃金上昇要因となる労働投入余力の縮小)を理由として、「自信を持ってイエスと答えられる」と発言。後者(ノルムの克服)については、「答えはそこまで明白ではない」としながらも、鍵としてやはり労働市場の構造変化を挙げ、「社会的なノルムは解消に向かっている」と述べた。そして、最後には、「インフレ予想を2%にアンカーしていくという大きな課題は残っている」としつつも、「デフレとゼロ金利制約との闘いの終焉は視野に入った」、「今回こそはこれまでと違う(This time is different)」と強い言葉を用いて、先行きへの期待・自信を表明した。

続いて、5月29日には、安達審議委員が熊本県金融経済懇談会において挨拶を行った。

安達氏は円安に関して、「短期的な為替変動への対応を金融政策で行うと物価の安定に影響が出てしまう」と述べた上で、「過度な円安の状況が長期化して物価の動きに影響が生じることで、物価安定の目標の実現に影響を与えると予想される場合には、金融政策による対応も選択肢の一つになる」との見解を示した。

金融政策運営については、「足もとにおいて持続的・安定的な物価上昇が実現する見通しの確度がかなり高まっているが、まだ確信を持って実現できるといえる状況ではないため、達成できると確信する時が来るまでは、緩和的な金融環境を維持することが重要」であり、「拙速な利上げは絶対に避けなければならない」との認識を示した。

一方で、「(物価の)下振れリスクと同時に上振れリスクにも配慮する必要がある」とし、「基調的な物価上昇率が2%に向けて高まるという状況が持続している限りにおいて、(中略)金融緩和度合いを段階的に調整することが大切」と述べたほか、国債買入れについても「段階的に減額していくことが望ましい」と発言するなど、金融政策の正常化を支持する姿勢を示した。

(今後の予想)

日銀は「為替レートの変動(現状では円安)そのものに金融政策で対応すること」に対しては否定的な見解を示す一方で、「賃上げや予想物価上昇率などを通じて基調的な物価上昇率に無視できない影響が生じるということであれば、政策変更も有り得る」との基本姿勢を示している。

円安による物価の基調への影響やリスクを見定めるには一定の時間がかかると考えられる。一方で、4月MPM後の植田総裁会見が円安容認と受け取られ、円相場が一時1ドル160円を突破する起爆剤になってしまったことから、円安と距離を置き続けるのも難しくなった。

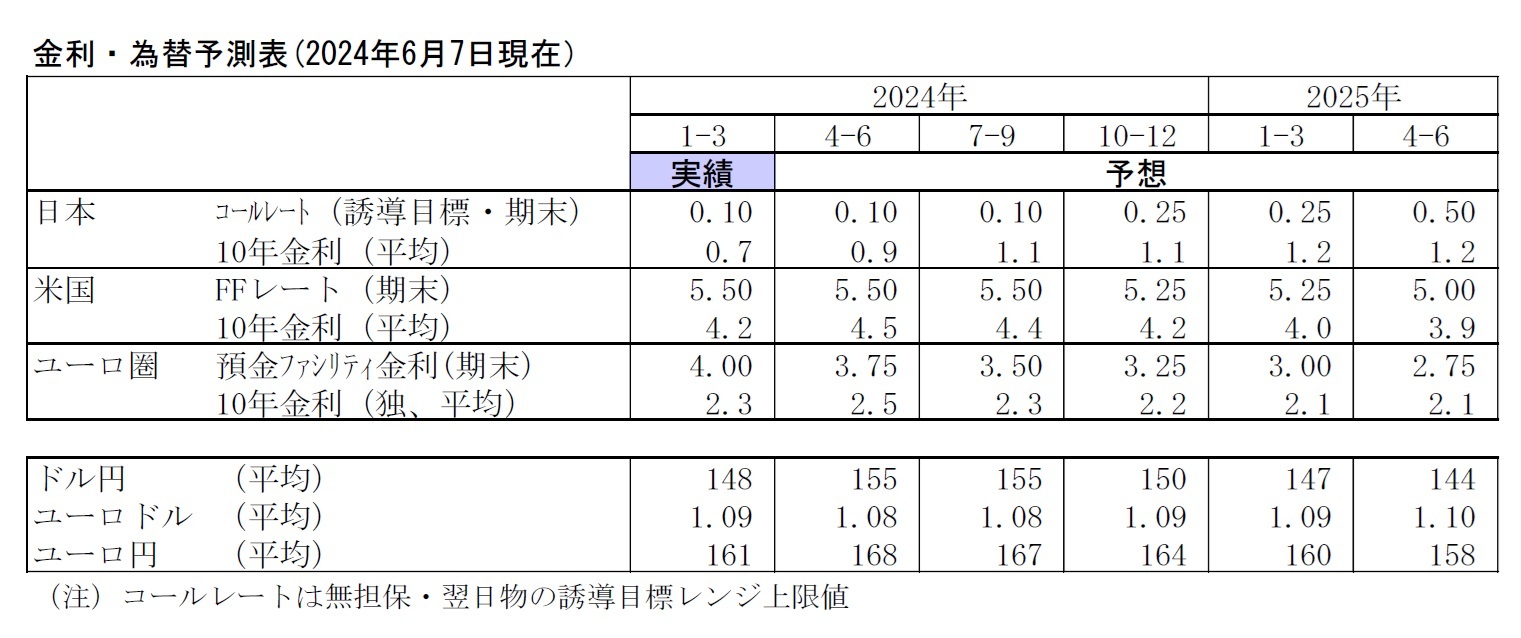

従って、円安対応の意味合いも暗に込めて、まずは今年7月に長期国債買入れの減額を決定すると予想。長期国債買入れ減額は異次元緩和の構成要素の中で積み残しになっている課題であるうえ、景気への悪影響を利上げよりも抑えられることから手掛けやすい。当該対応によって賃金と物価の好循環に関わるデータを見極める時間を確保し、10月に「基調的な物価上昇率が見通しに沿って上昇した」として0.25%の利上げに踏み切ると見ている。

先月の拙稿6では、「次回の利上げは既存の住宅ローンや中小企業借入の返済負担増大に繋がるため慎重を期し、来年1月に来春闘での高めの賃上げが見通せるようになることを決め手として利上げに踏み切る」と予想していたが、(1)円安の長期化が予想され、今後も日銀に利上げを求める声が強まると想定されること、(3)日銀は物価目標の持続的・安定的な達成に向けて自信を強めつつあり、金利正常化への意向も想定していたよりも強いと感じられること、から利上げ時期を前倒しする。

6 「為替介入再開、既に連発か?~状況の整理と今後の注目ポイント」(Weeklyエコノミスト・レター 2024-05-02)

日銀は「為替レートの変動(現状では円安)そのものに金融政策で対応すること」に対しては否定的な見解を示す一方で、「賃上げや予想物価上昇率などを通じて基調的な物価上昇率に無視できない影響が生じるということであれば、政策変更も有り得る」との基本姿勢を示している。

円安による物価の基調への影響やリスクを見定めるには一定の時間がかかると考えられる。一方で、4月MPM後の植田総裁会見が円安容認と受け取られ、円相場が一時1ドル160円を突破する起爆剤になってしまったことから、円安と距離を置き続けるのも難しくなった。

従って、円安対応の意味合いも暗に込めて、まずは今年7月に長期国債買入れの減額を決定すると予想。長期国債買入れ減額は異次元緩和の構成要素の中で積み残しになっている課題であるうえ、景気への悪影響を利上げよりも抑えられることから手掛けやすい。当該対応によって賃金と物価の好循環に関わるデータを見極める時間を確保し、10月に「基調的な物価上昇率が見通しに沿って上昇した」として0.25%の利上げに踏み切ると見ている。

先月の拙稿6では、「次回の利上げは既存の住宅ローンや中小企業借入の返済負担増大に繋がるため慎重を期し、来年1月に来春闘での高めの賃上げが見通せるようになることを決め手として利上げに踏み切る」と予想していたが、(1)円安の長期化が予想され、今後も日銀に利上げを求める声が強まると想定されること、(3)日銀は物価目標の持続的・安定的な達成に向けて自信を強めつつあり、金利正常化への意向も想定していたよりも強いと感じられること、から利上げ時期を前倒しする。

6 「為替介入再開、既に連発か?~状況の整理と今後の注目ポイント」(Weeklyエコノミスト・レター 2024-05-02)

3.金融市場(5月)の振り返りと予測表

(10年国債利回り)

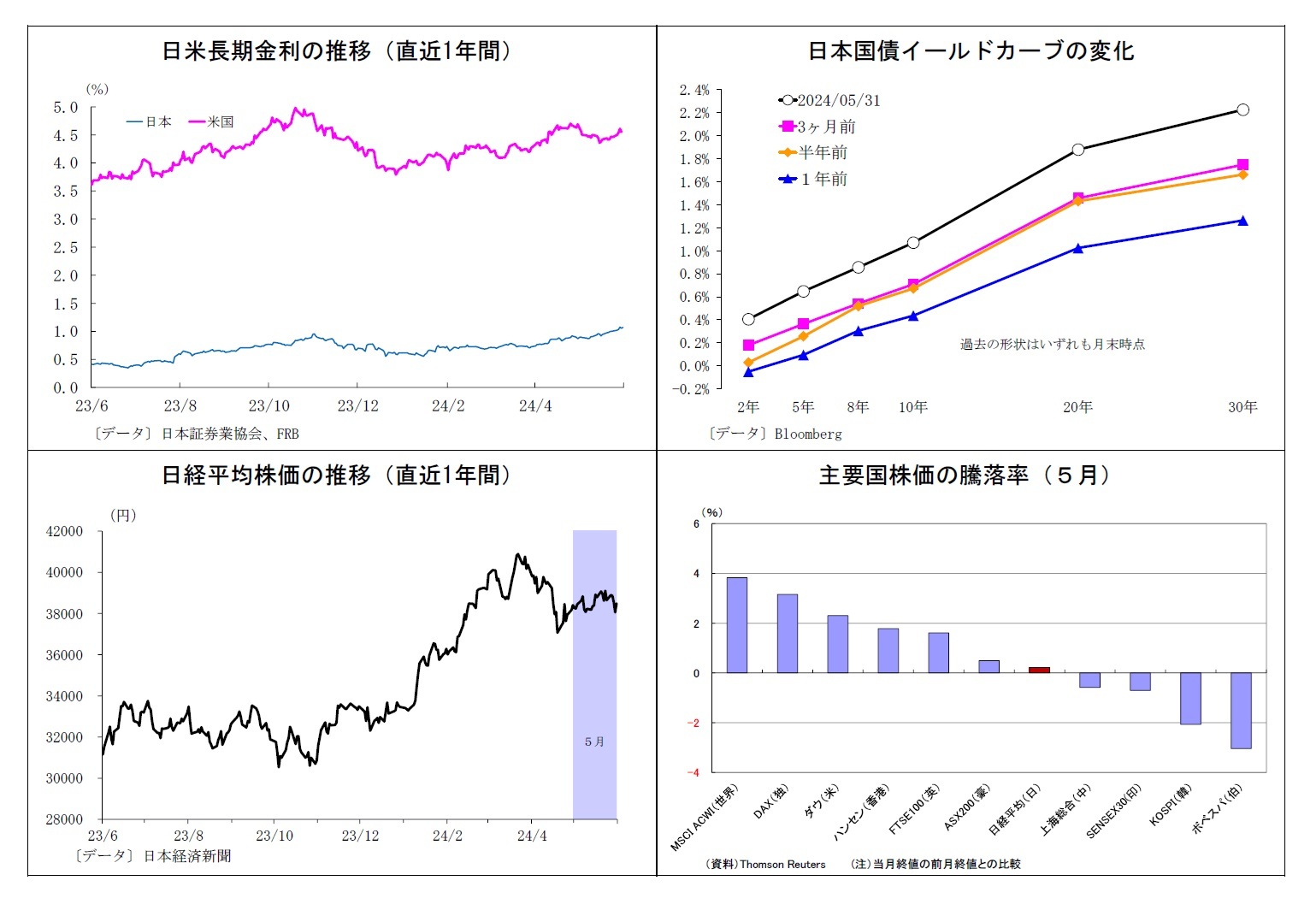

5月の動き(↗) 月初0.8%台後半でスタートし、月末は1.0%台後半に。

月初、米利下げ観測の再燃と日銀金融政策の正常化観測が拮抗する形で0.8%台後半での推移に。その後、日銀の「主な意見(4月MPM分)」や国債買入れオペでの(予告レンジ内での)小幅な減額を受けて早期正常化が意識され、13日には0.9%台半ばへ。さらに、正常化観測を背景に国債入札が低調な結果となり、22日には11年ぶりに1%に到達した。その後も日銀幹部によるタカ派的な発言等を受けて金利上昇が止まらず、30日には一時1.1%に達した。月末は入札結果等を受けて金利上昇への警戒がやや後退し、1.0%台後半で着地した。

5月の動き(↗) 月初0.8%台後半でスタートし、月末は1.0%台後半に。

月初、米利下げ観測の再燃と日銀金融政策の正常化観測が拮抗する形で0.8%台後半での推移に。その後、日銀の「主な意見(4月MPM分)」や国債買入れオペでの(予告レンジ内での)小幅な減額を受けて早期正常化が意識され、13日には0.9%台半ばへ。さらに、正常化観測を背景に国債入札が低調な結果となり、22日には11年ぶりに1%に到達した。その後も日銀幹部によるタカ派的な発言等を受けて金利上昇が止まらず、30日には一時1.1%に達した。月末は入札結果等を受けて金利上昇への警戒がやや後退し、1.0%台後半で着地した。

(ドル円レート)

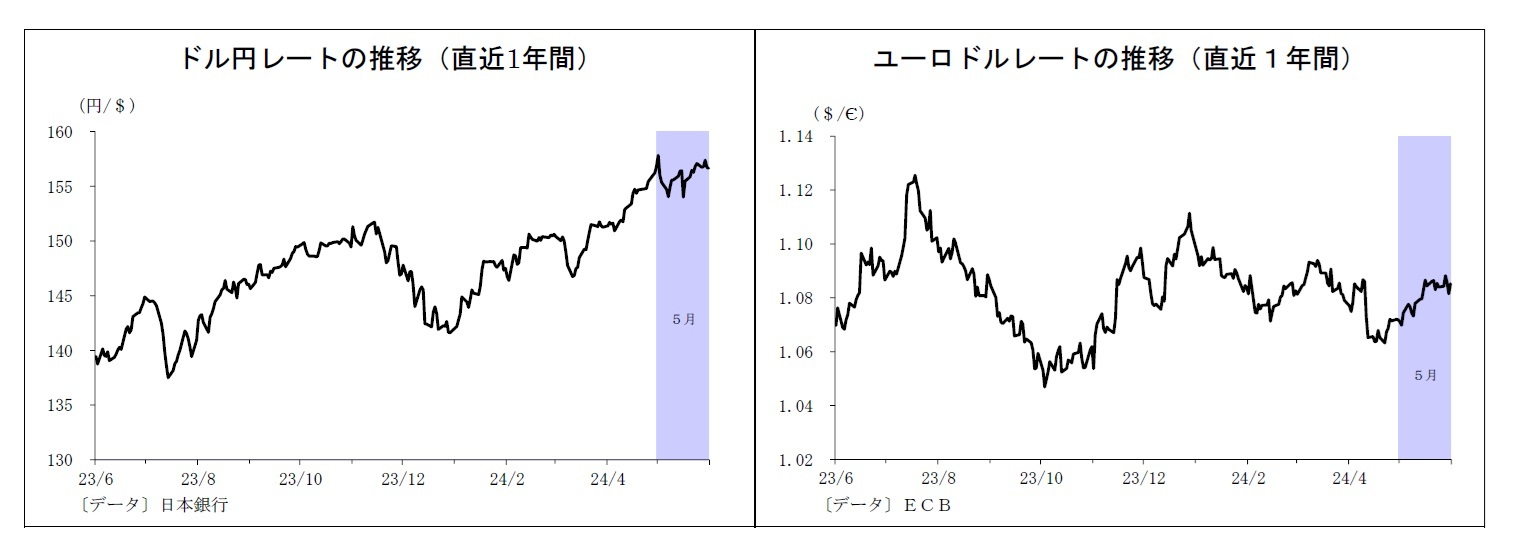

5月の動き(↘) 月初157円台後半でスタートし、月末は156円台後半に。

月初、政府による2度目の円買い介入らしき動き7があったほか、米雇用統計を受けてFRBの利下げ観測が再燃し、7日に154円台前半にまで下落したが、「日米の金利差は大きく開いた状況が続く」との見方が根強く、14日には156円台半ばまで戻した。その後、16日には米CPIの予想比下振れを受けて154円付近まで再びドルが下落したが、日銀による国債買入れ額据え置きやFRB高官による早期利下げに慎重な発言が相次いだことなどによって再び円安基調となり、24日には157円台に再び乗せた。月終盤は米経済指標の低調な結果や介入への警戒感からドルの上値がやや重くなり、月末は156円台後半で終了した。

7 5月末に「4月26日~5月29日で9.8兆円」の介入を実施した旨が公表されたが、日次ベースでの状況は未公表。

5月の動き(↘) 月初157円台後半でスタートし、月末は156円台後半に。

月初、政府による2度目の円買い介入らしき動き7があったほか、米雇用統計を受けてFRBの利下げ観測が再燃し、7日に154円台前半にまで下落したが、「日米の金利差は大きく開いた状況が続く」との見方が根強く、14日には156円台半ばまで戻した。その後、16日には米CPIの予想比下振れを受けて154円付近まで再びドルが下落したが、日銀による国債買入れ額据え置きやFRB高官による早期利下げに慎重な発言が相次いだことなどによって再び円安基調となり、24日には157円台に再び乗せた。月終盤は米経済指標の低調な結果や介入への警戒感からドルの上値がやや重くなり、月末は156円台後半で終了した。

7 5月末に「4月26日~5月29日で9.8兆円」の介入を実施した旨が公表されたが、日次ベースでの状況は未公表。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年06月07日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【OPECプラスが減産縮小を決定~今後の原油相場への影響は?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

OPECプラスが減産縮小を決定~今後の原油相場への影響は?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!