- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 欧州経済見通し-インフレ低下も、早期の成長加速は見込めず

2023年12月15日

欧州経済見通し-インフレ低下も、早期の成長加速は見込めず

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1.経済・金融環境の現状

(実体経済:7-9月期は再びマイナス成長に)

欧州経済1は、コロナ禍で大きく落ち込んだ後、回復基調を辿っていたが、ロシア・ウクライナ戦争の勃発を機にエネルギー価格が高騰、インフレの加速を受けて金融引き締めを積極化した昨年から停滞感が強まった。

ユーロ圏の7-9月期の実質成長率は前期比▲0.1%(年率換算:▲0.5%)となり、22年10-12月期(前期比▲0.1%、年率換算▲0.4%)以来のマイナス成長となった。主要国の成長率は、ドイツ前期比▲0.1%(前期:0.1%)、フランス▲0.1%(前期:0.6%)、イタリア0.1%(前期:▲0.4%)、スペイン0.3%(前期:0.4%)となった。

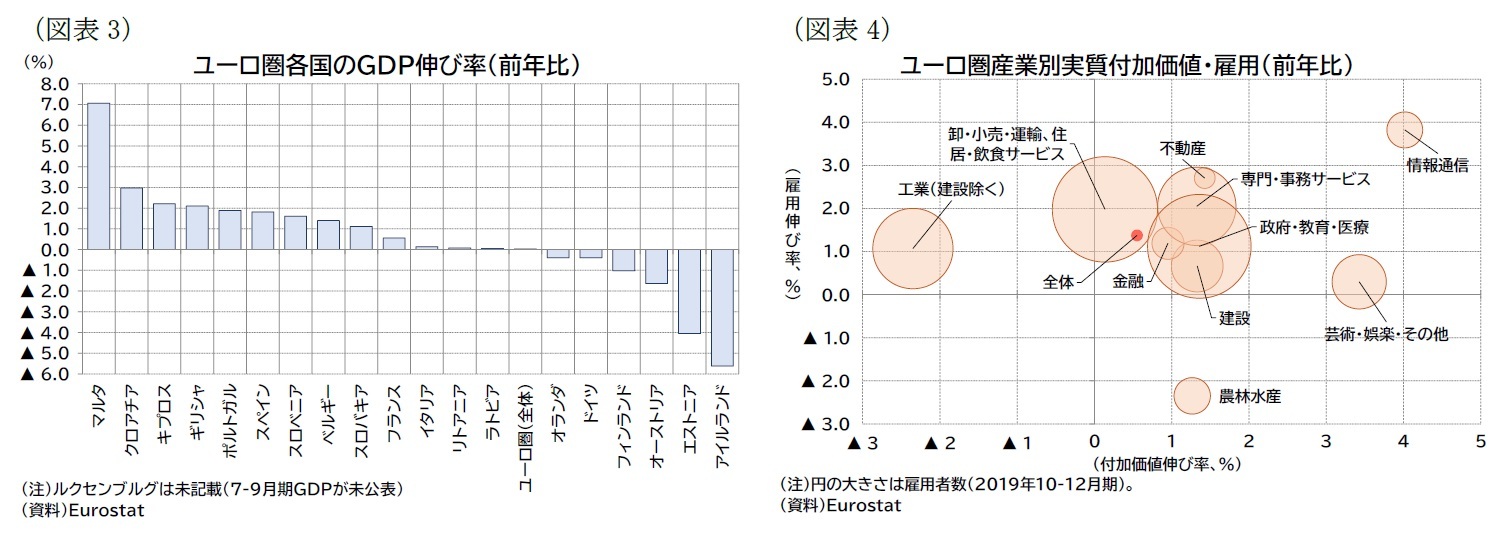

昨年夏(22年7-9月期)との比較である前年比でみると、ユーロ圏全体では0.0%となった(図表3)。つまり、GDP水準は景気減速懸念が強まった昨年秋とほぼ同じで、ほとんど成長していない。国別に見ると、大国ではギリシャやポルトガル、スペインと言った国が比較的高めの成長を実現したのに対して、オランダ、ドイツ、オーストリアが低迷している。

欧州経済1は、コロナ禍で大きく落ち込んだ後、回復基調を辿っていたが、ロシア・ウクライナ戦争の勃発を機にエネルギー価格が高騰、インフレの加速を受けて金融引き締めを積極化した昨年から停滞感が強まった。

ユーロ圏の7-9月期の実質成長率は前期比▲0.1%(年率換算:▲0.5%)となり、22年10-12月期(前期比▲0.1%、年率換算▲0.4%)以来のマイナス成長となった。主要国の成長率は、ドイツ前期比▲0.1%(前期:0.1%)、フランス▲0.1%(前期:0.6%)、イタリア0.1%(前期:▲0.4%)、スペイン0.3%(前期:0.4%)となった。

昨年夏(22年7-9月期)との比較である前年比でみると、ユーロ圏全体では0.0%となった(図表3)。つまり、GDP水準は景気減速懸念が強まった昨年秋とほぼ同じで、ほとんど成長していない。国別に見ると、大国ではギリシャやポルトガル、スペインと言った国が比較的高めの成長を実現したのに対して、オランダ、ドイツ、オーストリアが低迷している。

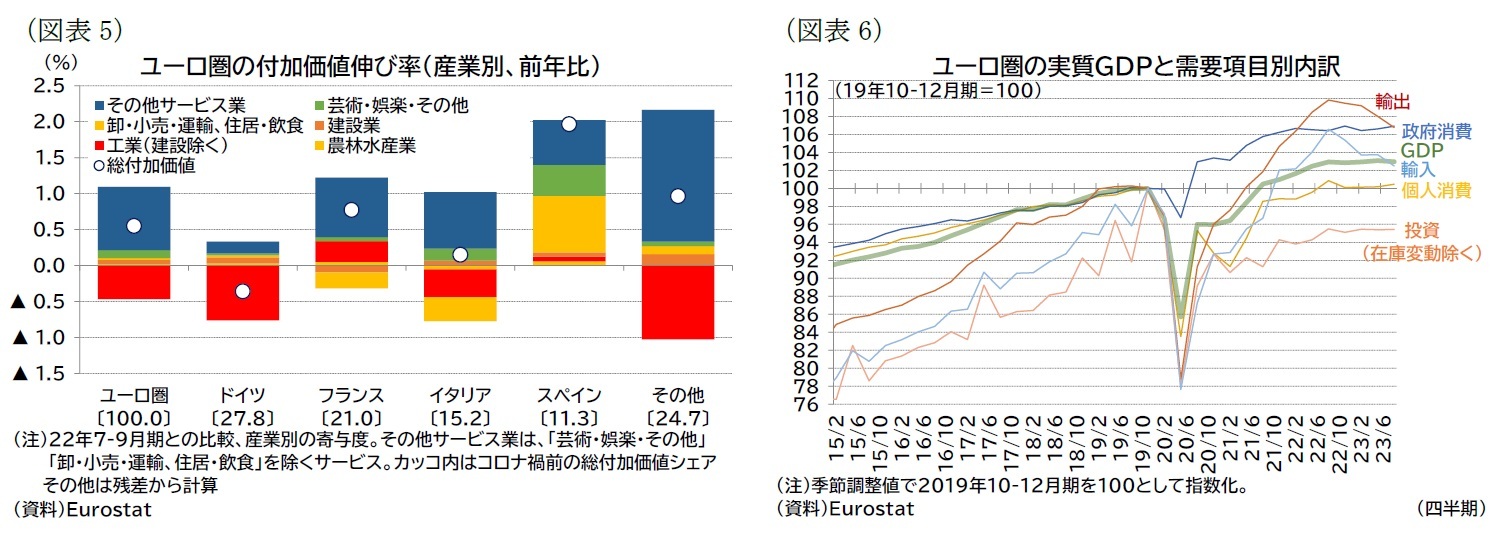

需要項目別には、個人消費が前期比0.3%(前期:0.0%)、投資が0.0%(前期:▲0.1%)、政府消費が0.3%(前期:0.2%)、輸出が▲1.1%(前期:▲1.1%)、輸入が▲1.2%(前期:0.0%)だった3(図表6)。また、在庫変動等の寄与度が▲0.35%ポイント(前期:0.70%ポイント)、外需の寄与度が0.00%ポイント(前期:▲0.61%ポイント)となった。7-9月期は4-6月期と比べれば消費がやや盛り返したものの、依然としてその勢いは弱い。また、投資や輸出の低迷も続いている。

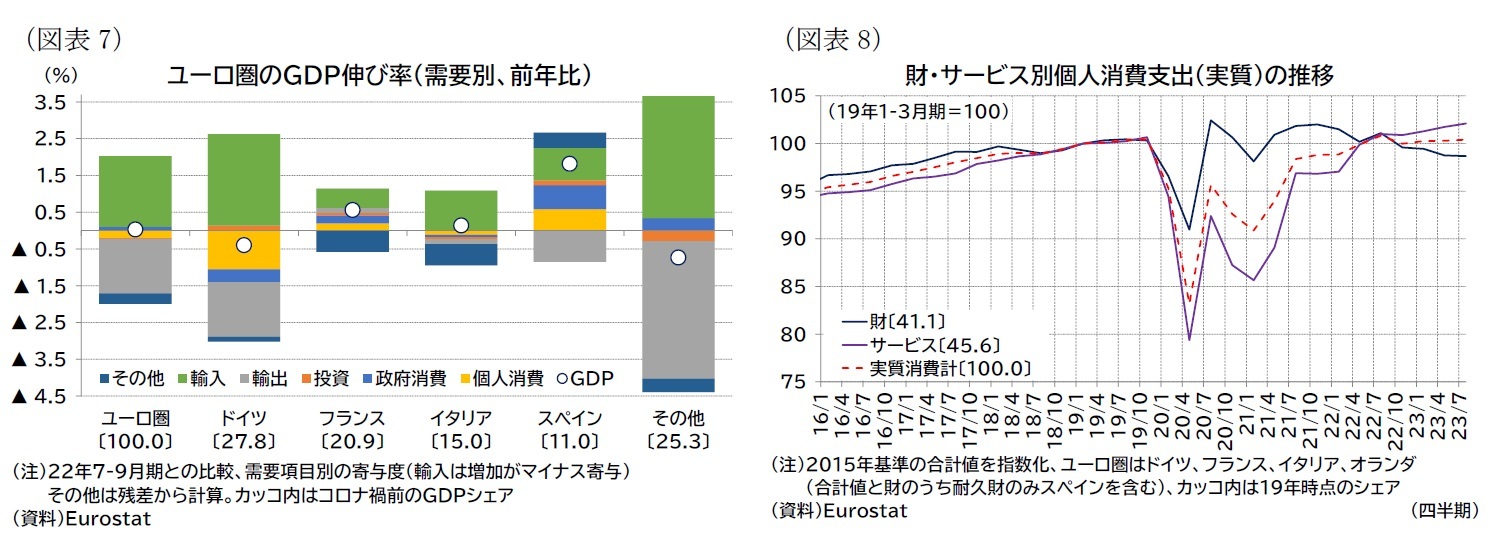

前年比成長率を見ると、主要項目である個人消費(前年比▲0.4%)、投資(前年比▲0.1%)、輸出(前年比▲2.8%)がいずれもマイナスであり、成長のけん引役が不在の状況にある。国別には特にドイツにおける消費や輸出の低迷が目立つ(図表7)。

前年比成長率を見ると、主要項目である個人消費(前年比▲0.4%)、投資(前年比▲0.1%)、輸出(前年比▲2.8%)がいずれもマイナスであり、成長のけん引役が不在の状況にある。国別には特にドイツにおける消費や輸出の低迷が目立つ(図表7)。

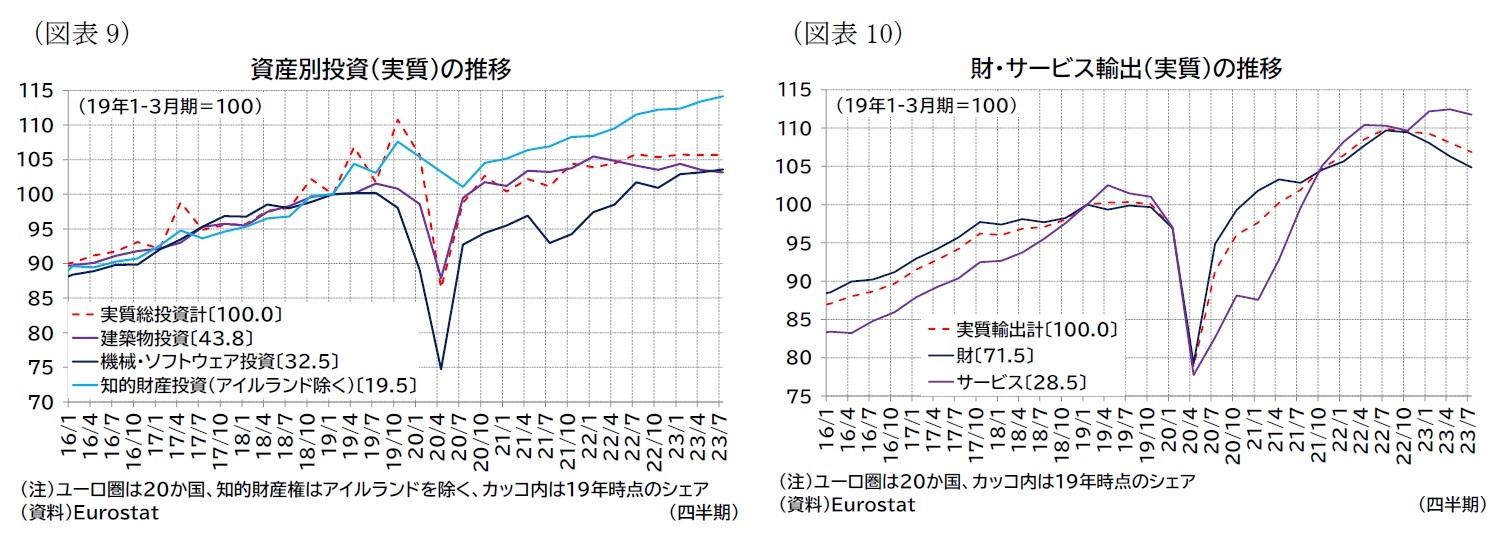

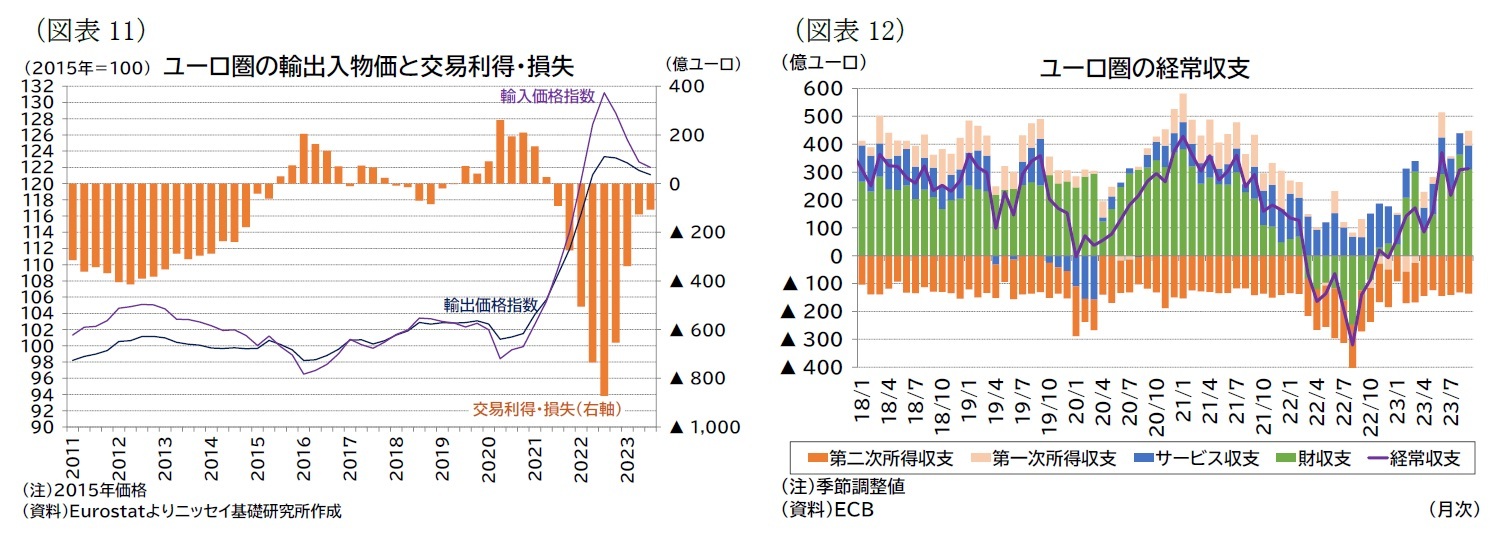

輸出については、財貿易の低迷が続く中で、これまで伸びをけん引してきたサービス輸出も前期比マイナスと頭打ちになったため、全体で見た下落幅が大きくなった(図表10)。交易条件も、交易損失がコロナ禍前の18年頃に経験した程度の水準まで低下したのち、7-9月期の改善幅は限定的となった(図表11)。輸出入物価はいずれも22年7-9月期をピークに下落が続いているものの、7-9月期は輸出物価の減速ペースが減少したことで交易条件の改善が緩やかになっている。また、経常黒字も23年6月にコロナ禍後のピークを更新した後、横ばい圏で推移している(図表12)。

総じて、域外環境はロシアのウクライナ侵攻後の悪化から改善が進んで安定しつつあり、現在では世界的な需要鈍化による影響で実質ベースでの貿易低迷が鮮明になっていると言える。

総じて、域外環境はロシアのウクライナ侵攻後の悪化から改善が進んで安定しつつあり、現在では世界的な需要鈍化による影響で実質ベースでの貿易低迷が鮮明になっていると言える。

1 23年1月1日からクロアチアがユーロを導入しユーロ圏は20か国となった。以下は特に断りがない限り(22年以前のデータであっても)20か国のデータを扱う。

2 その他の国でも工業の低迷が目立つ。これはアイルランドの工業が低迷している寄与が大きい。

3 投資の伸びは、外資系多国籍企業の活動のGDPへの寄与が大きいアイルランドの投資(主に無形資産投資(知的財産生産物))の動向に左右される部分が大きい。アイルランドを除く投資の伸び率は7-9月期で前期比0.1%(前期:▲0.1%)となっている。

(ガス需要:エネルギー危機に至るリスクは低いが価格の再上昇は経済の重しに)

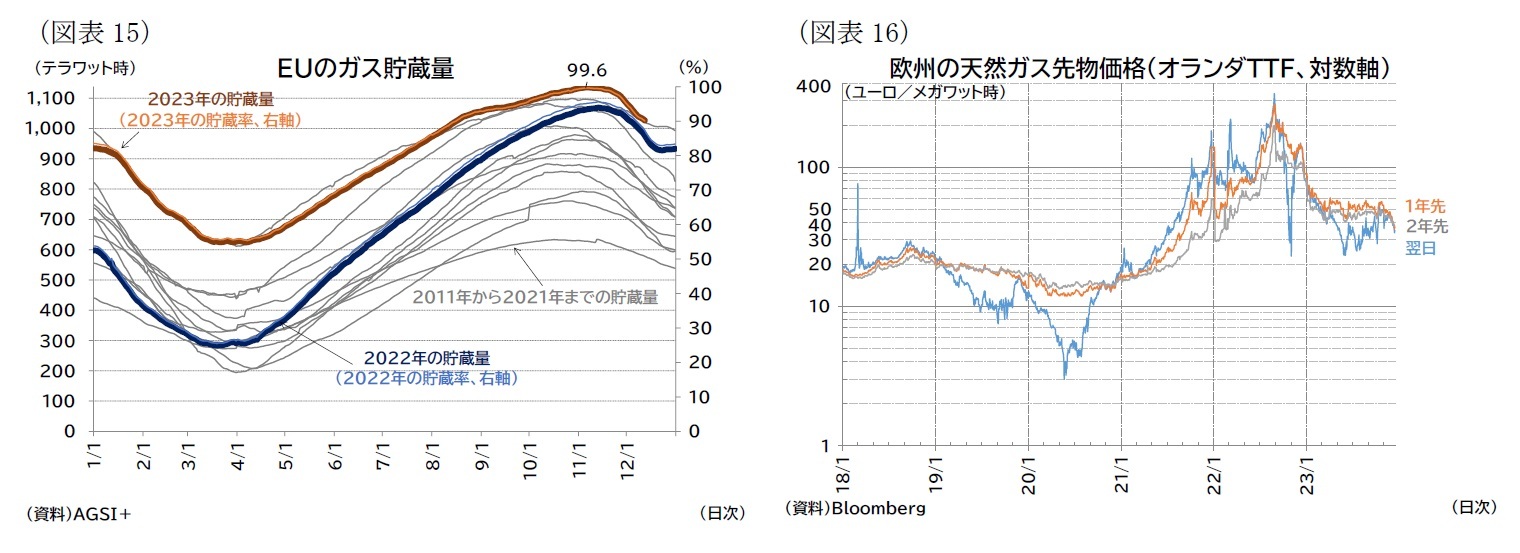

ロシア・ウクライナ戦争以降はロシア産天然ガスの調達が縮小したため、今年もガス需要の高まる冬場に、ガス不足懸念が高まる恐れがある。ただし、EUでは昨年に引き続き冬に備えガス備蓄を進め、代替調達も推進してきたのでエネルギー危機に陥る可能性は低い(図表15)。

ただし、卸売ガス価格がコロナ禍前の平均と比較して高水準あることは(図表16)、特に製造業企業の負担となっている。冬場のガス需要が増加すれば、エネルギー価格が上昇し、企業の負担をさらに悪化させるリスクとなる。足もと、欧州の天候が例年よりも低いこともあってガス備蓄の低下ペースが加速している。また、欧州ではガスの代替調達の一環として、LNG調達も増加させている。LNG価格は欧州だけでなく、中国などアジア需要も価格を左右する重要な要因となる。

ロシア・ウクライナ戦争以降はロシア産天然ガスの調達が縮小したため、今年もガス需要の高まる冬場に、ガス不足懸念が高まる恐れがある。ただし、EUでは昨年に引き続き冬に備えガス備蓄を進め、代替調達も推進してきたのでエネルギー危機に陥る可能性は低い(図表15)。

ただし、卸売ガス価格がコロナ禍前の平均と比較して高水準あることは(図表16)、特に製造業企業の負担となっている。冬場のガス需要が増加すれば、エネルギー価格が上昇し、企業の負担をさらに悪化させるリスクとなる。足もと、欧州の天候が例年よりも低いこともあってガス備蓄の低下ペースが加速している。また、欧州ではガスの代替調達の一環として、LNG調達も増加させている。LNG価格は欧州だけでなく、中国などアジア需要も価格を左右する重要な要因となる。

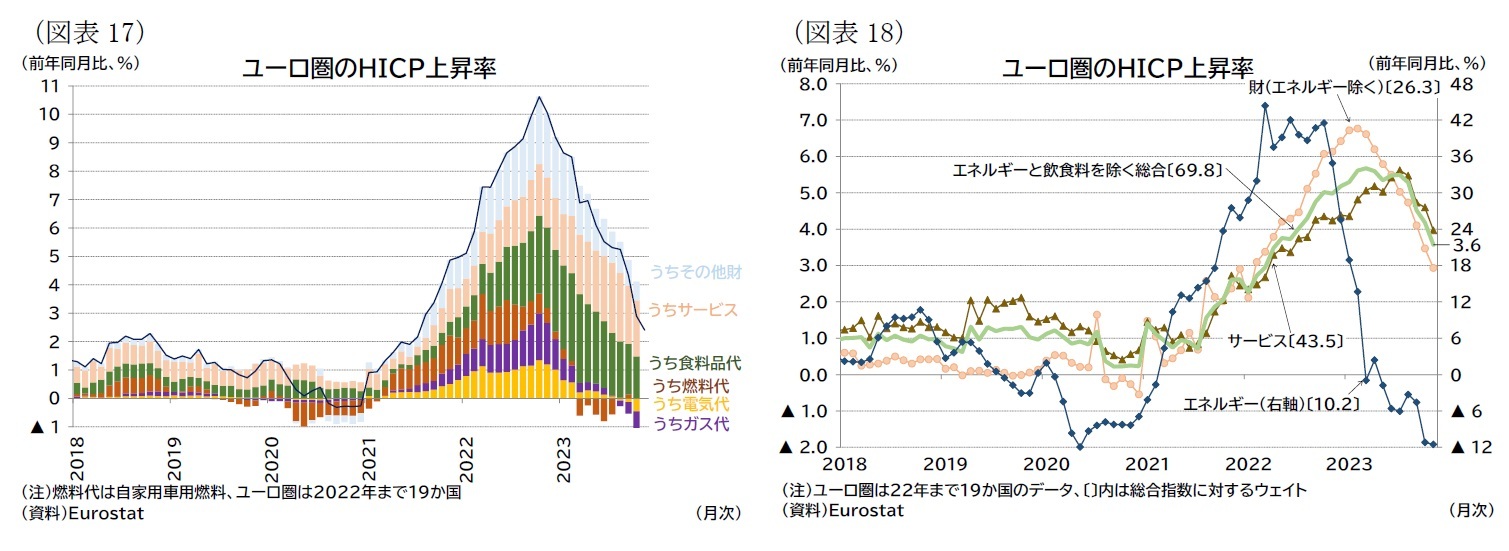

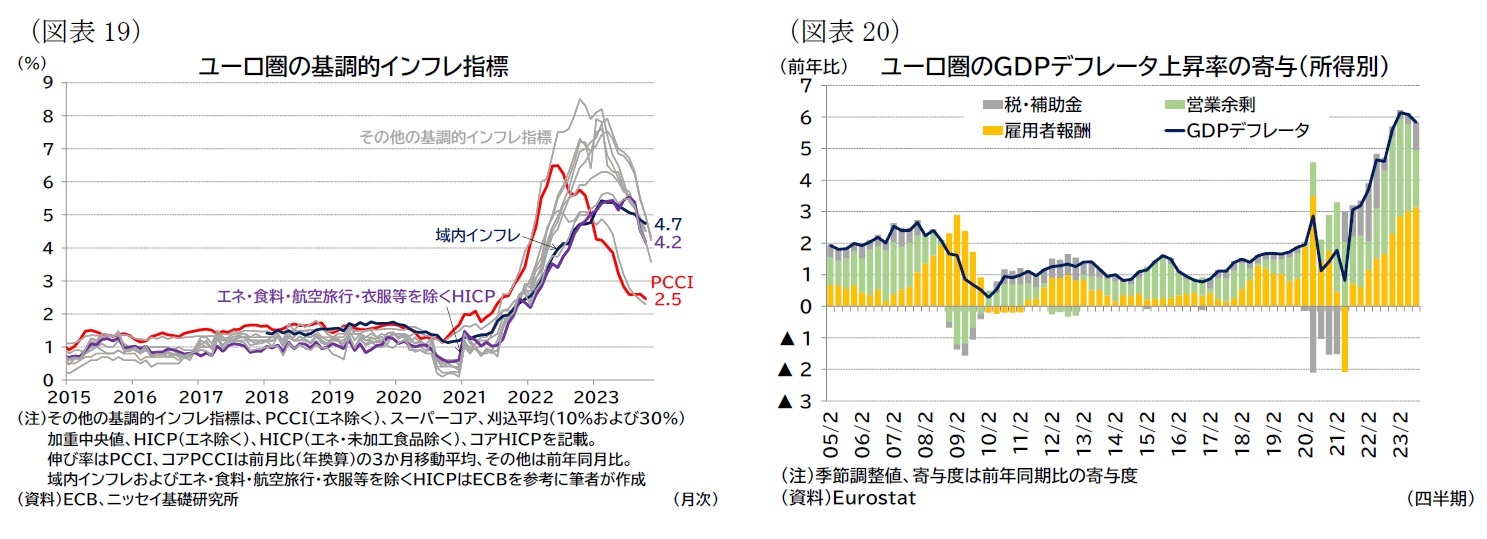

ECBが重視する基調的なインフレ指標も総じてピークアウトした(図表19)4。同じくECBが注目するGDPデフレータについては、成長が減速するなかでも賃金上昇圧力が強いため単位労働コスト(単位雇用者報酬)は加速しているものの、企業利益単価(単位営業余剰)の伸びが減速していることで全体の伸びが抑制されている(図表20)。

総じてディスインフレ傾向にあるが、今後のインフレ低下のスピードに関しては、依然として不確実性が残っている。エネルギー価格は(昨年冬以降に低下に向かったため)、今後はベース効果によって前年比で見た上昇率が下がりにくくなる。中東地域の紛争など地政学的要因により、再び外生的な供給ショックが発生し、エネルギー価格が上昇するリスクもある。より基調的な要因としても、労働者の賃上げ要求や企業の利益確保の動きは不確実であり、今後の労使交渉の結果次第ではインフレ圧力が継続し、インフレ鎮静化のペースが遅くなる可能性がある。

総じてディスインフレ傾向にあるが、今後のインフレ低下のスピードに関しては、依然として不確実性が残っている。エネルギー価格は(昨年冬以降に低下に向かったため)、今後はベース効果によって前年比で見た上昇率が下がりにくくなる。中東地域の紛争など地政学的要因により、再び外生的な供給ショックが発生し、エネルギー価格が上昇するリスクもある。より基調的な要因としても、労働者の賃上げ要求や企業の利益確保の動きは不確実であり、今後の労使交渉の結果次第ではインフレ圧力が継続し、インフレ鎮静化のペースが遅くなる可能性がある。

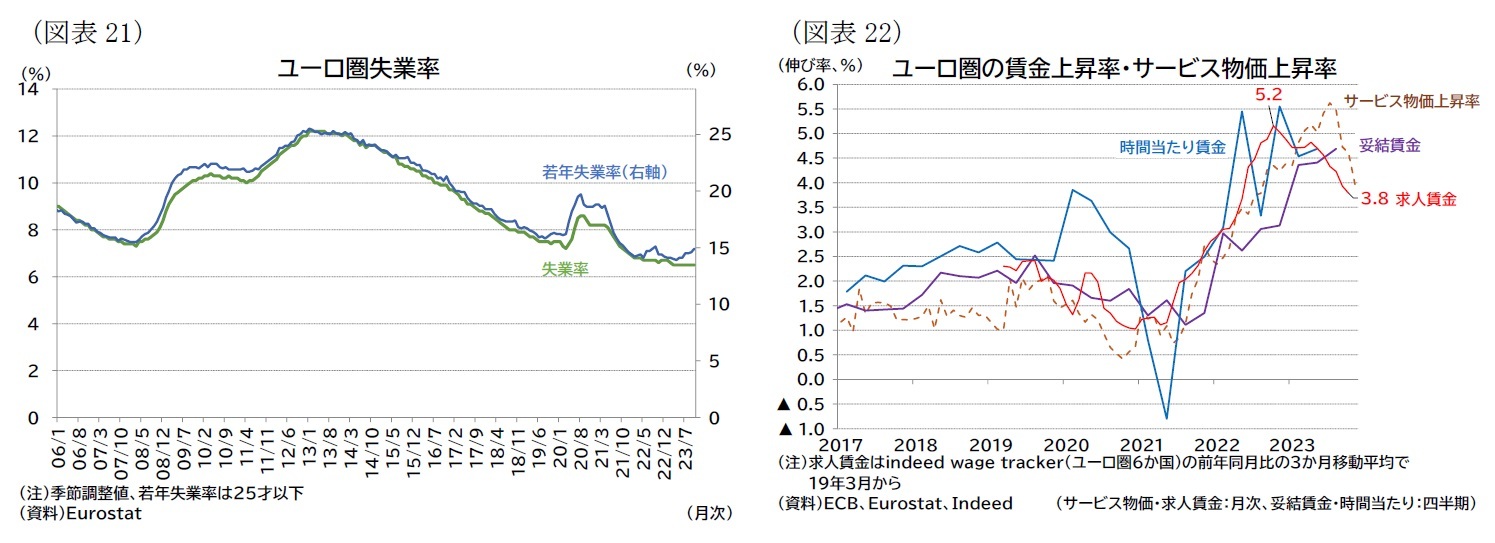

基調的なインフレ動向の先行きを見極める上で重要な要素が、サービスインフレと連動性の高い賃金の動向である。ユーロ圏の雇用者数は7-9月期に前期比0.2%(10-12月期:0.1%)と成長率を上回る増加を続けている。失業率は過去最低水準の6%台半ばで推移しており、雇用環境は堅調さを維持している(図表21)。

景気が減速するなかでも雇用が堅調である理由としては、実質賃金の低下を受けた労働需要の増加、高齢化(将来の雇用減)を見越した労働力確保の動きや人材の囲い込み(熟練労働者確保)、求人広告コストの低下、病気休暇の増加や労働時間の短縮といった労働供給制約、などが指摘されている。このうち、総労働時間は7-9月期に前期比▲0.1%(10-12月期:0.3%)と成長率並みに減速し、コロナショック以降の雇用者数の増加に比べて緩慢な回復にとどまる。

こうした堅調な雇用環境を背景に、7-9月期の妥結賃金上昇率は前年比4.7%(4-6月期4.4%)と、23年に入り4%を超える伸び率が維持されている(図表22)。賃金改定の頻度が限られていることから、賃金上昇率は粘着的で、サービスインフレの低下スピードも緩やかになると見られる。ECBも単位労働コストの上昇のため、基調的なインフレ率のうち域内インフレの低下が限定的である点を指摘している(図表19の青線)。

景気が減速するなかでも雇用が堅調である理由としては、実質賃金の低下を受けた労働需要の増加、高齢化(将来の雇用減)を見越した労働力確保の動きや人材の囲い込み(熟練労働者確保)、求人広告コストの低下、病気休暇の増加や労働時間の短縮といった労働供給制約、などが指摘されている。このうち、総労働時間は7-9月期に前期比▲0.1%(10-12月期:0.3%)と成長率並みに減速し、コロナショック以降の雇用者数の増加に比べて緩慢な回復にとどまる。

こうした堅調な雇用環境を背景に、7-9月期の妥結賃金上昇率は前年比4.7%(4-6月期4.4%)と、23年に入り4%を超える伸び率が維持されている(図表22)。賃金改定の頻度が限られていることから、賃金上昇率は粘着的で、サービスインフレの低下スピードも緩やかになると見られる。ECBも単位労働コストの上昇のため、基調的なインフレ率のうち域内インフレの低下が限定的である点を指摘している(図表19の青線)。

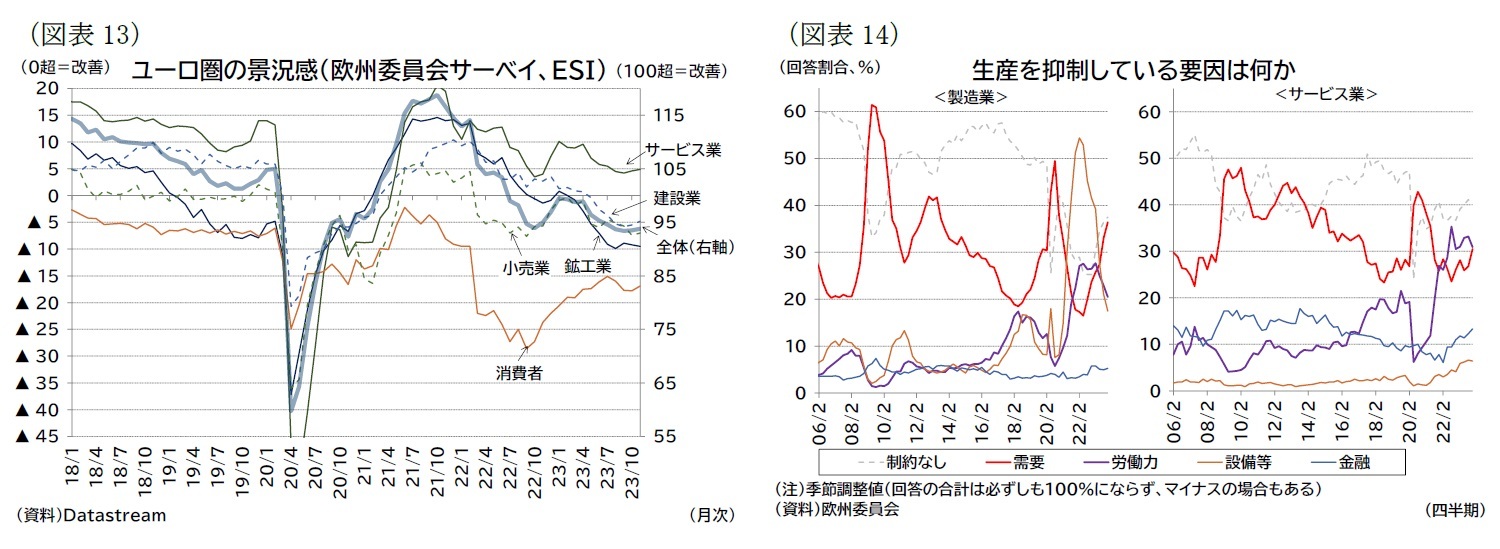

ただし、景気減速を受けて、雇用環境も若干だが軟化している。人手不足感は特に景気の減速感が強い製造業で低下しており(前掲図表14)、わずかではあるが、若年失業率も悪化しはじめている。賃金上昇率も先行指数と見なせる求人賃金については3%台まで低下している(図表22)。賃金動向は将来のインフレ動向を見極める上でも重要であることから、ECBも24年初の賃金交渉結果に注目している5。

4 図表19ではECBスタッフが中長期的なインフレを見る上で優れていると特定した3指標を色付けしている。なお、PCCIはインフレ率の持続・共通要素(Persistent and Common Component of Inflation)であり、12か国の目的別指数から特異かつ一時的な変動を取り除いたもの、域内インフレは、輸入集約度(import intensity)が18%以下の品目を集計したもの、スーパーコアはコアインフレ率から需給ギャップの変動に連動しやすい項目を集計したもの。

5 例えば、10月・12月のECB政策理事会で議論されている。ECB, Meeting of 25-26 October 2023, Account of the monetary policy meeting of the Governing Council of the European Central Bank held in Athens on Wednesday and Thursday, 23 November 2023(23年12月14日アクセス)。Christine Lagarde, Luis de Guindos, PRESS CONFERENCE, 14 December 2023(23年12月15日アクセス)。

4 図表19ではECBスタッフが中長期的なインフレを見る上で優れていると特定した3指標を色付けしている。なお、PCCIはインフレ率の持続・共通要素(Persistent and Common Component of Inflation)であり、12か国の目的別指数から特異かつ一時的な変動を取り除いたもの、域内インフレは、輸入集約度(import intensity)が18%以下の品目を集計したもの、スーパーコアはコアインフレ率から需給ギャップの変動に連動しやすい項目を集計したもの。

5 例えば、10月・12月のECB政策理事会で議論されている。ECB, Meeting of 25-26 October 2023, Account of the monetary policy meeting of the Governing Council of the European Central Bank held in Athens on Wednesday and Thursday, 23 November 2023(23年12月14日アクセス)。Christine Lagarde, Luis de Guindos, PRESS CONFERENCE, 14 December 2023(23年12月15日アクセス)。

(2023年12月15日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州経済見通し-インフレ低下も、早期の成長加速は見込めず】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州経済見通し-インフレ低下も、早期の成長加速は見込めずのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!