- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 国内金価格が史上最高を更新~歴史的高騰の理由と見通し

2023年09月01日

文字サイズ

- 小

- 中

- 大

1. トピック:国内金価格が史上最高を更新

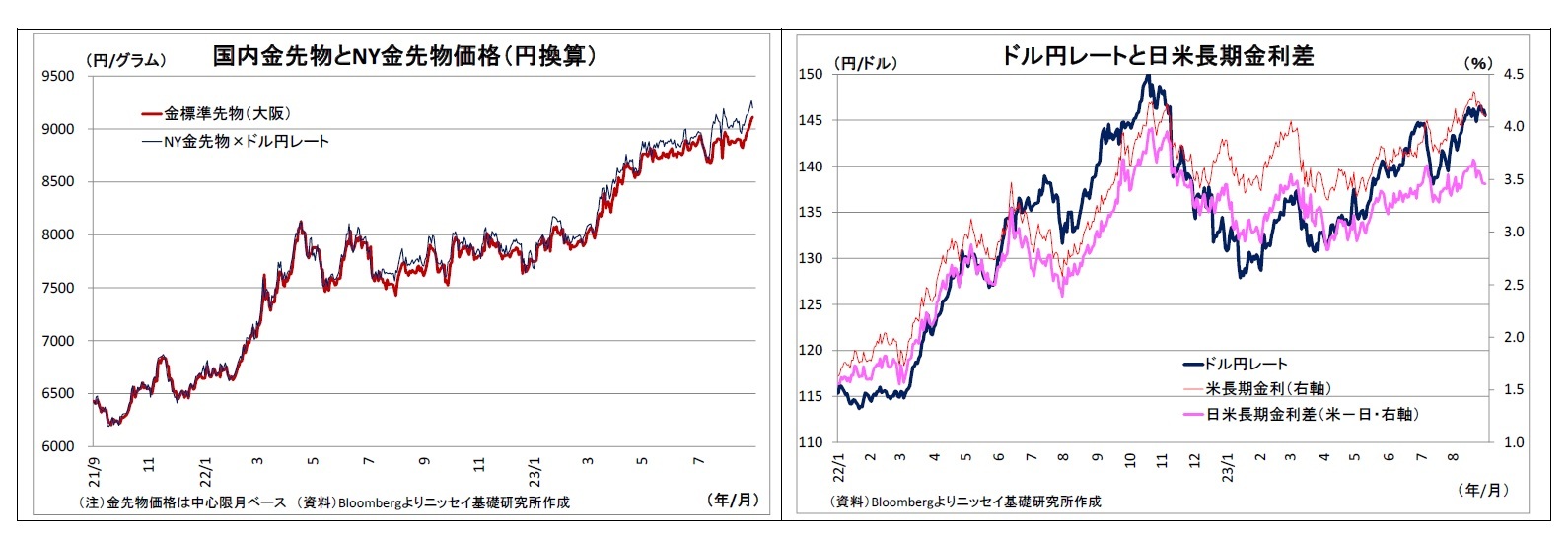

国内金先物価格(大阪金先物・中心限月・終値ベース)が高騰している。今年3月にそれまでの過去最高値(1グラム8129円)を突破してからも上昇基調を続け、昨日8月31日には9113円まで上昇した(表紙図表参照)。昨年末以降の上昇率でみても17.6%とおよそ2割に迫っている。

歴史的な高騰の要因を分析したうえで先行きを展望する。

歴史的な高騰の要因を分析したうえで先行きを展望する。

1)国内金高騰の要因

(1) 国際的な金価格の高止まり

国内金先物価格高騰の要因として、まず挙げられるのは国際的な金価格の高止まりだ。国際的な中心指標であるNY金先物価格(中心限月・終値ベース)は昨日時点で1トロイオンス1965.9ドルにある(表紙図表参照)。この水準は2020年8月に付けた史上最高値(2069.4ドル)を5.0%下回るものの、この間にFRBが急激に利上げを行ってきたことを鑑みると極めて底堅いと言える。

本来、保有しても金利の付かない金は、市場金利が上昇する局面において相対的な魅力(投資妙味)が低減し、価格に下落圧力がかかる。とりわけ、金価格にとって追い風となる市場のインフレ予想(ブレークイーブン・インフレ率)を控除した実質金利と金価格の動きには強い逆相関関係がみられてきた。

昨年春以降、FRBが急速な利上げを続けたことを受けて、米国の代表的な市場金利である長期金利(10年国債利回り)は上昇、先月には約16年ぶりの高水準となる4.3%台を付け、足元でも4.1%台にある。このため、米実質金利(10年物)も2%に迫る水準まで大きく上昇しており、本来、NY金先物価格は大きく押し下げられていても不思議ではない。

(1) 国際的な金価格の高止まり

国内金先物価格高騰の要因として、まず挙げられるのは国際的な金価格の高止まりだ。国際的な中心指標であるNY金先物価格(中心限月・終値ベース)は昨日時点で1トロイオンス1965.9ドルにある(表紙図表参照)。この水準は2020年8月に付けた史上最高値(2069.4ドル)を5.0%下回るものの、この間にFRBが急激に利上げを行ってきたことを鑑みると極めて底堅いと言える。

本来、保有しても金利の付かない金は、市場金利が上昇する局面において相対的な魅力(投資妙味)が低減し、価格に下落圧力がかかる。とりわけ、金価格にとって追い風となる市場のインフレ予想(ブレークイーブン・インフレ率)を控除した実質金利と金価格の動きには強い逆相関関係がみられてきた。

昨年春以降、FRBが急速な利上げを続けたことを受けて、米国の代表的な市場金利である長期金利(10年国債利回り)は上昇、先月には約16年ぶりの高水準となる4.3%台を付け、足元でも4.1%台にある。このため、米実質金利(10年物)も2%に迫る水準まで大きく上昇しており、本来、NY金先物価格は大きく押し下げられていても不思議ではない。

(実質)金利が大幅に上昇しているにもかかわらず、NY金が底堅く推移している理由としては、まず、根強い「安全資産としての金需要」の存在があると推測される。

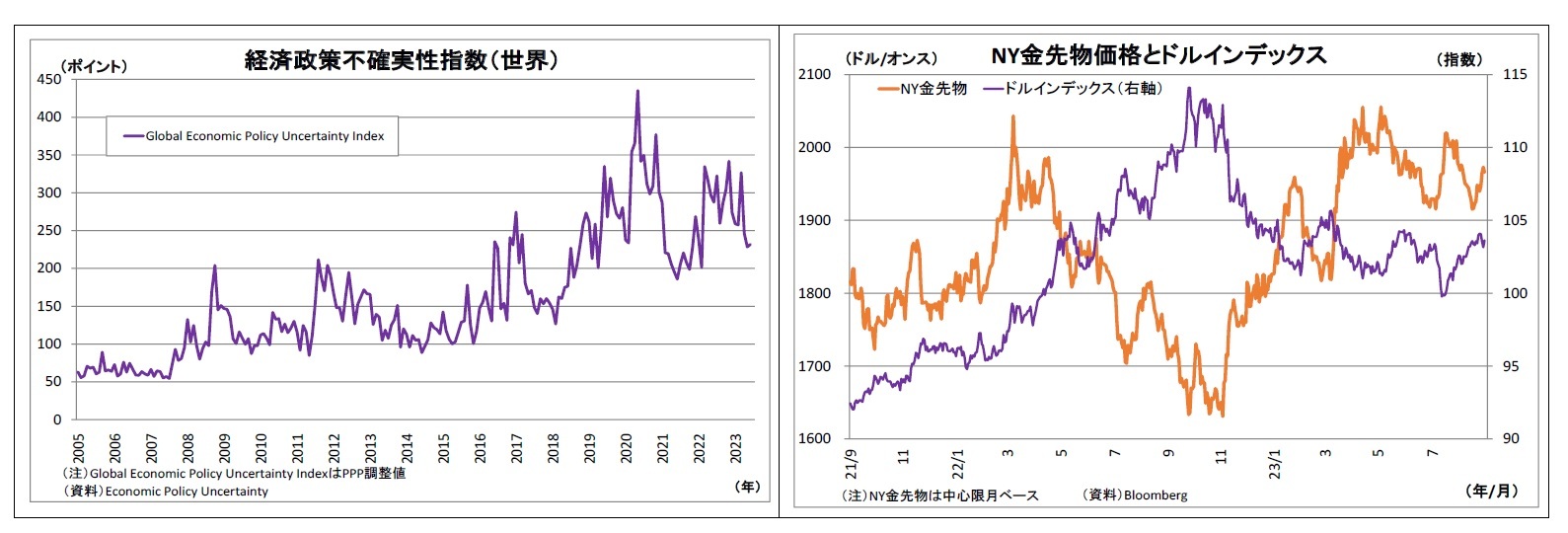

急速な利上げを続けてきた欧米経済や不動産領域等に課題を抱える中国経済に対する市場の先行き懸念は根強い。長引くロシアによるウクライナ侵攻や米中対立も世界経済の下振れリスクであり続けている。実際、経済の先行きの不確実性を示す一つの指標である経済政策不確実性指数も高止まりしている。市場参加者や家計の先々への不安感が、信用リスクが無く、危機の際に価値が上がりやすい金の需要に繋がっていると考えられる。

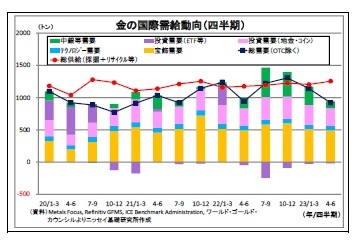

また、「インフレヘッジ資産としての金需要」も根強く残っているはずだ。世界的にインフレは鈍化しつつあるが、大半の国で物価上昇率が平時のレベルを未だ大きく上回っており、先行きも不透明な情勢にある。先々のインフレに対する懸念が、引き続き実物資産でインフレに強いとされる金への需要に繋がっていると考えられる。

さらに、足元にかけてのドルの上昇が抑制的であることもNY金先物の価格を支えている。

NY金先物価格とドルインデックス(ドルの複数通貨に対する強弱感を示す)は従来、逆相関の関係にあり、ドルが上昇する局面では金価格が下落しやすい。これは、金が「無国籍通貨」として基軸通貨ドルの代替資産としての側面を持つため、ドル高時には売られやすくなるためだ。また、NY金先物価格はドル建て表記のため、ドルが上昇すると、ドル以外の通貨を使用する国の居住者にとって割高感が高まり、売られやすくなるという面もある。

ここで、足元のドルインデックスを確認すると、103台に留まっている。本来、米金利の上昇はドル高をもたらすはずであり、実際、昨年10月に米長期金利が4%を超えた際にはドルインデックスが110を超え、NY金先物価格は1700ドルを割り込んだ。一方、最近では、米利上げ局面が近い将来に打ち止めになるとの観測が高まっているうえ、ドルインデックスを算出する上で最も強い影響力を有するユーロがECBの利上げ継続を背景に堅調に推移していることがドルインデックスの上昇を抑制している。

急速な利上げを続けてきた欧米経済や不動産領域等に課題を抱える中国経済に対する市場の先行き懸念は根強い。長引くロシアによるウクライナ侵攻や米中対立も世界経済の下振れリスクであり続けている。実際、経済の先行きの不確実性を示す一つの指標である経済政策不確実性指数も高止まりしている。市場参加者や家計の先々への不安感が、信用リスクが無く、危機の際に価値が上がりやすい金の需要に繋がっていると考えられる。

また、「インフレヘッジ資産としての金需要」も根強く残っているはずだ。世界的にインフレは鈍化しつつあるが、大半の国で物価上昇率が平時のレベルを未だ大きく上回っており、先行きも不透明な情勢にある。先々のインフレに対する懸念が、引き続き実物資産でインフレに強いとされる金への需要に繋がっていると考えられる。

さらに、足元にかけてのドルの上昇が抑制的であることもNY金先物の価格を支えている。

NY金先物価格とドルインデックス(ドルの複数通貨に対する強弱感を示す)は従来、逆相関の関係にあり、ドルが上昇する局面では金価格が下落しやすい。これは、金が「無国籍通貨」として基軸通貨ドルの代替資産としての側面を持つため、ドル高時には売られやすくなるためだ。また、NY金先物価格はドル建て表記のため、ドルが上昇すると、ドル以外の通貨を使用する国の居住者にとって割高感が高まり、売られやすくなるという面もある。

ここで、足元のドルインデックスを確認すると、103台に留まっている。本来、米金利の上昇はドル高をもたらすはずであり、実際、昨年10月に米長期金利が4%を超えた際にはドルインデックスが110を超え、NY金先物価格は1700ドルを割り込んだ。一方、最近では、米利上げ局面が近い将来に打ち止めになるとの観測が高まっているうえ、ドルインデックスを算出する上で最も強い影響力を有するユーロがECBの利上げ継続を背景に堅調に推移していることがドルインデックスの上昇を抑制している。

以上をまとめると、国内金先物価格高騰の理由は、(1)世界経済の先行き不安、インフレ懸念、堅調なユーロ相場、中央銀行の持続的な金買いなどを背景として国際的な金価格が高止まりする中で、(2)FRBの利上げ継続と日銀の金融緩和継続を主因として大幅な円安が進行し、円の購買力が低下、円建て金価格が押し上げられたためということになる。

2)国内金先物価格の展望

2)国内金先物価格の展望最後に先行きへ目を転じた場合、内外金相場を考えるうえでベースになるのは米金利の動向であり、そのカギを握るのがFRBの金融政策だ。

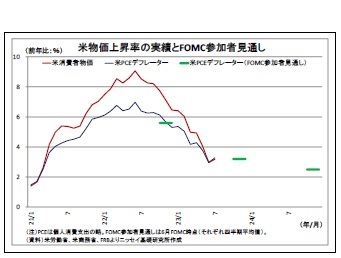

米国の物価上昇率は未だ高いものの、昨年半ば以降は概ね順調に低下基調を辿っている。コロナ禍による供給制約が解消したうえ、これまでの利上げの効果が浸透してきたためと考えられる。従って、FRBは今年11月初旬で利上げを打ち止めにする可能性が高いとみている。

FRBの利上げが打ち止めになったとの見方が市場に浸透すれば、市場参加者の目線は次の段階である利下げの開始へと移り、米長期金利は低下しやすくなる。米長期金利の低下がNY金先物価格の追い風になるだろう。

また、世界経済の下振れ懸念を背景とする「安全資産としての金需要」や国家間の構造的な対立を背景とする「準備資産としての金需要」はその後も続くとみられることもあり、NY金先物は秋以降、来年にかけて上昇基調になり、過去最高値を更新すると予想している。

一方、国内の金先物価格にとっては、米金利低下に伴うドル安(円高)圧力が逆風になりそうだ。日銀の金融政策正常化観測が燻ることも円高圧力になり得る。そして、その際には、「NY金先物価格の上昇(国内金の上昇要因)」と「ドル円レートの下落(国内金の下落要因)」の力比べの様相となり、その帰趨が国内金先物の方向性を決めることになる。

ただし、米国のインフレ鈍化は緩やかなペースとなり、FRBの利下げ開始には時間がかかりそうなこと(弊社では来年7月と予想)、日銀は7月にYCCの柔軟化を実施したばかりであり、今後、物価上昇率が低下していくと見込まれることを踏まえると、金融政策の正常化までにはまだ距離があると考えられることから、円高のペースは緩やかなものになりそうだ(具体的な予測値は8ページに記載)。従って、(緩やかな)円高が上値を抑えるものの、NY金先物価格の上昇に下支えされる形で国内金先物価格は現状並みで高止まりすると予想している。中心的な見通しとしては、来年半ば時点で1グラム9000円台と予想している。

(2023年09月01日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【国内金価格が史上最高を更新~歴史的高騰の理由と見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

国内金価格が史上最高を更新~歴史的高騰の理由と見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!