- シンクタンクならニッセイ基礎研究所 >

- ジェロントロジー(高齢社会総合研究) >

- 高齢者世帯の家計・資産 >

- 老後準備を再考する~老後資金は本当に2000万円必要か

老後準備を再考する~老後資金は本当に2000万円必要か

金融研究部 准主任研究員・サステナビリティ投資推進室兼任 原田 哲志

文字サイズ

- 小

- 中

- 大

1――老後資金として2000万円が必要と話題に

報告書の公表から数年が経過したが、老後資金の準備はその後も多くの人々から高い関心が持たれている状況に変わりはない。2024年からは税金などの面で有利に積立投資ができる新NISAが開始されるなど老後に向けた資産形成が後押しされている。

このように、老後資金の準備は多くの人が取り組んでいる、もしくは気にしているだろうが、実際に老後資金としていくら必要なのか、どのようなことが問題となるのかといった点について、多くの人が明確に理解しているわけではなく、不安を抱えているのではないだろうか。本稿では老後準備に必要なことについて、話題となった金融庁の報告書の内容について改めて確認し、考えていきたい。

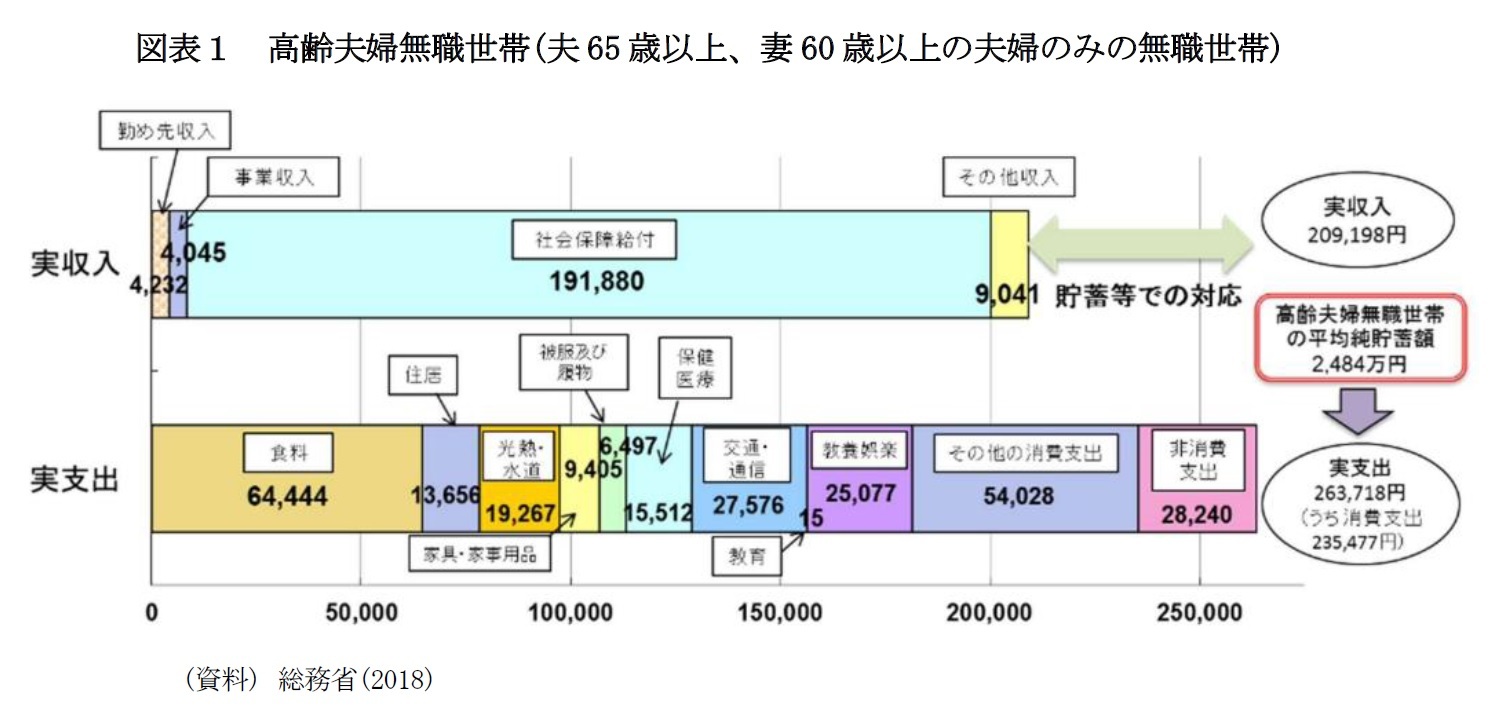

話題となった報告書はどのようなものだっただろうか。報告書では、厚生労働省が公表する高齢夫婦無職世帯の収入と支出のデータから老後の収支について試算している(図表1)。

これを見ると、2017年時点の数値ではあるが高齢夫婦無職世帯の実収入は月額209,198円、実支出は263,718円であり、月々約5.5万円の赤字となっている。また、「この毎月の赤字額は自身が保有する金融資産より補填することとなる」と指摘している。

報告書の家計収支を見ていくと、注目される点がある。支出について見ると、住居費用は月々13,656円と低い金額となっている。持家世帯が多いことが推察され、こうした世帯が試算の前提となっている。このことから、生涯賃貸住宅に住む場合には、試算の金額に加えて家賃が必要となる。

また、総務省の家計調査からは「高齢世帯において夫婦の場合の方が、独身の場合よりも一人当たりの消費支出と不足分は低く済んでいる」ことが示されている。このことから、「単身者が一人で準備すべき老後資金の金額は、高齢夫婦での一人当たりの老後資金(夫婦で2000万円ならば一人当たり1000万円)よりも大きくなる」ことになる2。

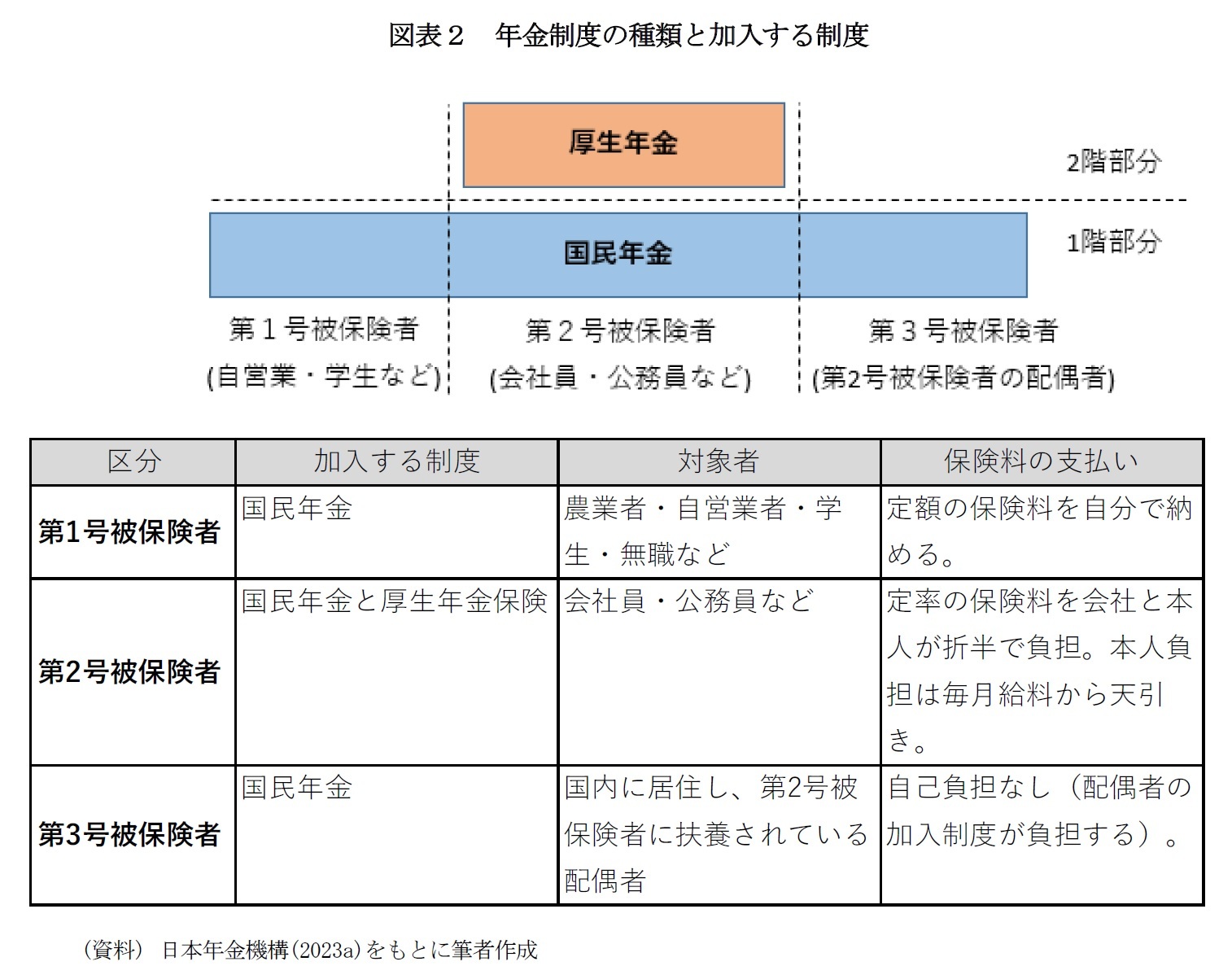

2号被保険者が国民年金と厚生年金の両方を受け取る一方で、1号被保険者、3号被保険者は国民年金のみを受け取るため、年金受給額には大きな差がある。厚生労働省によれば、令和3年時点で国民年金の平均年金月額は56,479円、厚生年金受給者平均年金月額は143,965円となっている3。ここから、夫婦ともに厚生年金を受け取れる場合、合わせて287,930円となる。

このことから、支出に関するデータと合わせて考えると「夫婦ともに(平均的な)厚生年金を受け取れる場合、月々の収支は黒字となる」ということになる。

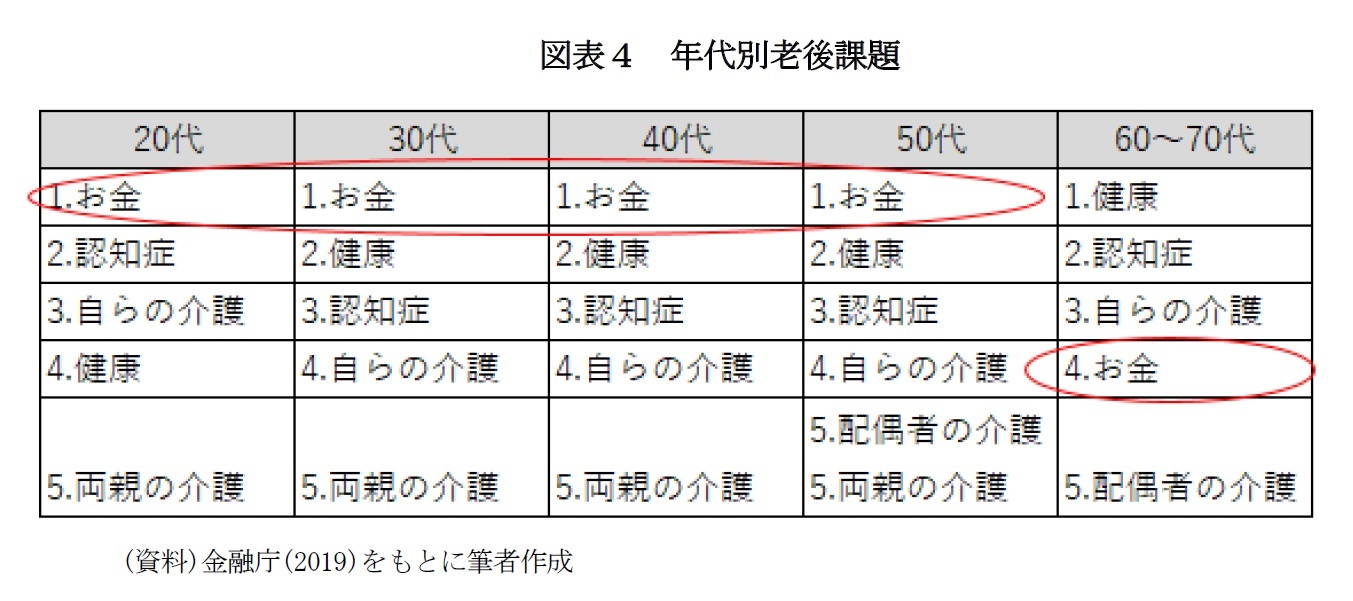

個人が必要な老後資金は状況により異なり、老後準備には生活スタイル、家族構成、住居(持家、賃貸)など自分自身の状況を踏まえる必要がある。

1 金融庁(2019)

2 総務省(2018)

3 厚生労働省(2022)。厚生年金受給者平均年金月額には基礎年金(国民年金)月額を含む。

2――老後資金準備の試算についての課題点

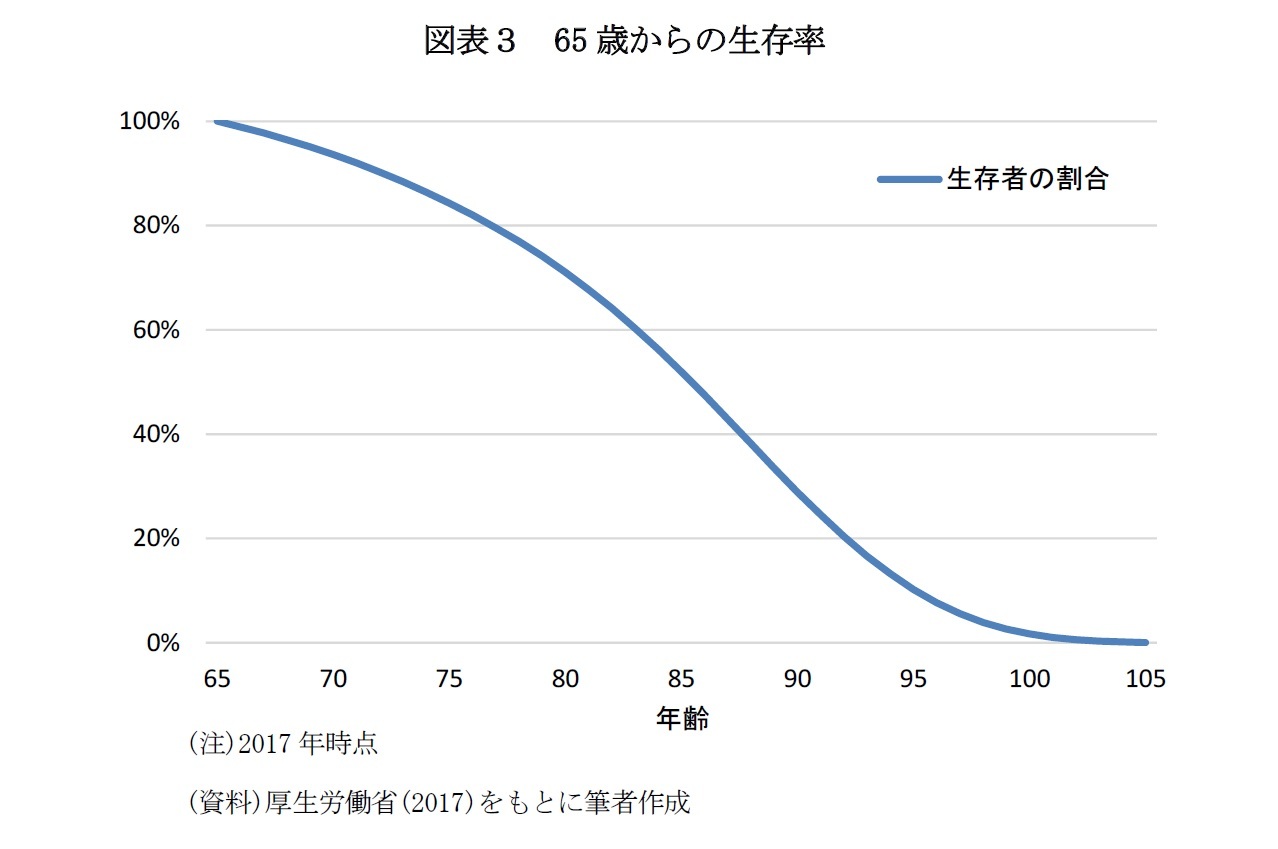

(1)について、金融庁の報告書では、老後資金を毎月5万5千円取り崩した場合、20年間では1300万円、長めに見積もって30年とした場合、2000万円が必要としている。しかし、95歳に達した時点でも約10%の人は生き残り、資金が足りなくなることとなる(図表3)。一方で、約半数の人は平均余命まで生きず、準備した資金は一部が使われないこととなる。多額の資金を準備することは、それでも資金が不足するリスクはなくならないことや逆に資金が使われない可能性から、長生きによるリスク(長寿リスク)への対策としては、効率的ではないだろう。

(2023年08月24日「基礎研レポート」)

03-3512-1860

- 【職歴】

2008年 大和証券SMBC(現大和証券)入社

大和証券投資信託委託株式会社、株式会社大和ファンド・コンサルティングを経て

2019年 ニッセイ基礎研究所(現職)

【加入団体等】

・公益社団法人 日本証券アナリスト協会 検定会員

・修士(工学)

原田 哲志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/06 | グローバル株式市場動向(2025年9月)-米国の利下げ再開により上昇継続 | 原田 哲志 | 基礎研レター |

| 2025/09/12 | グローバル株式市場動向(2025年8月)-米国の利下げ期待から堅調な推移 | 原田 哲志 | 基礎研レター |

| 2025/09/03 | 日本の人的資本投資の現状と課題 | 原田 哲志 | ニッセイ年金ストラテジー |

| 2025/08/15 | グローバル株式市場動向(2025年7月)-米国と日欧の関税大枠合意により安心感が広がる | 原田 哲志 | 基礎研レター |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【老後準備を再考する~老後資金は本当に2000万円必要か】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

老後準備を再考する~老後資金は本当に2000万円必要かのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!