- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 減産連発でも上がらない原油価格~今後の方向性は?

2023年07月07日

文字サイズ

- 小

- 中

- 大

2. 日銀金融政策(6月)

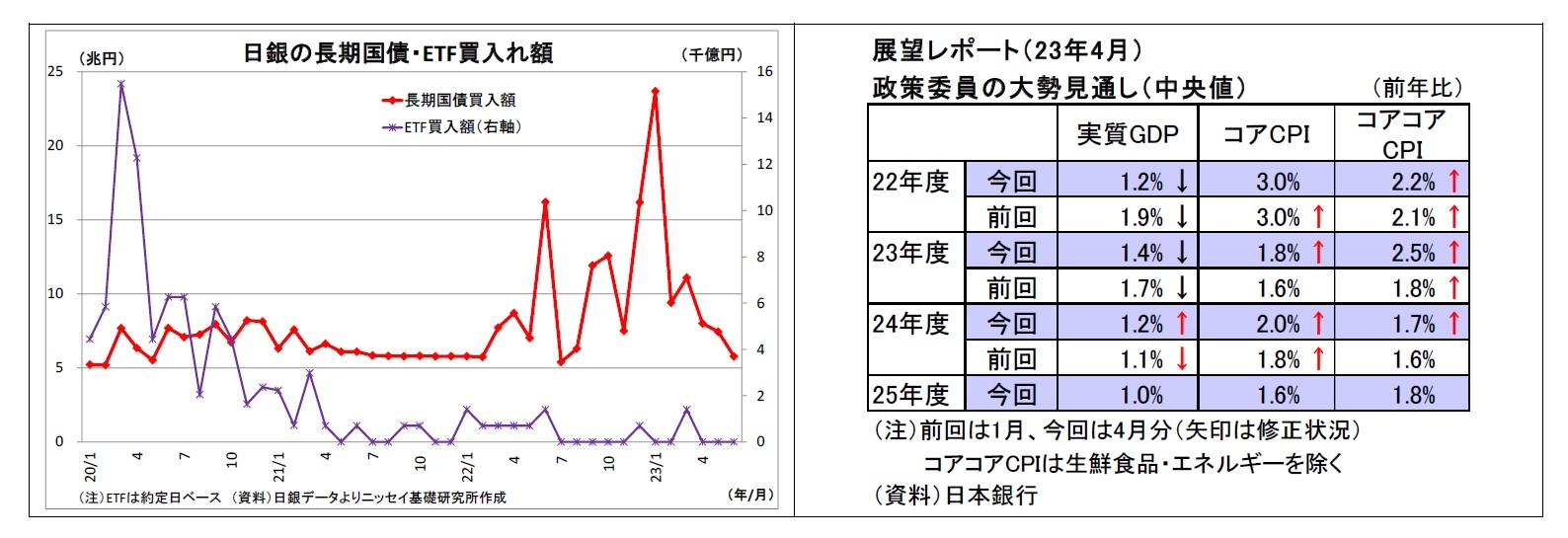

(日銀)現状維持

日銀は6月15日~16日に開催した金融政策決定会合において、金融政策の現状維持を決定した。長短金利操作(イールドカーブコントロール、以下YCC)、資産買入れ方針ともに変更なしであった(全員一致での決定)。また、景気判断は概ね前回同様であり、フォワードガイダンスにも変更はなかった。

会合後の総裁会見において、植田総裁は足元で物価上昇率が2%を超えていても緩和を続ける理由について、「足元のはっきりみえている 2%がそのまま政策を決めるのではなくて、政策の効果に時間的なラグがあるということから、少し先行きの、かなり先行きのインフレ率がどうなるかとか、基調的なインフレ率がどうなるかということが重要になる」との認識を示したうえで、「基調的なインフレ率が、現状では、足元みえている、例えば3.5%というインフレ率とかなりずれているために説明が難しくなっている」という問題意識にも言及した。

また、総裁は賃金の先行きについて、「労働需給の引き締まりや物価上昇を反映するかたちで、基調的に高まっていく」としつつ、「ただし、来年以降の賃上げの持続性など、先行きについての不確実性はやはりきわめて高い」との認識を示した。物価の先行きに関しても、「コストプッシュの影響は徐々に減衰していき、今年度半ばにかけて物価上昇率のプラス幅は縮小していく」としながらも、「企業の価格設定や賃金引き上げの影響を含め、不確実性がやはりきわめて高い」と先行きにかけての不確実性の高さを強調した。

加えて、企業による「賃金・物価の設定行動にある程度の変化がみられつつある」と前向きに評価する一方で、「ただ、これはどの程度持続するのかというようなことについては、非常に不確実性が高い」とし、「データや情報の更なる収集に加えて、私どもの中でも少し分析を深めて、長期的なもう少し続く動きなのかどうかということに関する認識を深めていきたい」と注視していく姿勢を示した。

金融政策の正常化に着手する条件となっている「2%の持続的・安定的な達成が見通せる状況」については、「中心的な見通しないし確率が一番高いような見通しの確率が非常に高ければ、その見通しが、2%に到達して、その後もまだ 2%で行きそうだというのが分かれば持続的・安定的に達成されたということ」と説明する一方、「仮にそれが 2.2%であっても、その 2.2%の見通しに付随する確率のようなものがかなり低くて、もっと他の見通し、特に下側の見通しもかなりの確度で出てくる可能性があるというようなときには、2.2%の中心見通しだけで政策が決まるというわけではない」、「見通しの中心値だけでなくて、その不確実性とか、どれくらいその中心見通しに確信を持っているか、そういうことを含めてという話」と不確実性・確率の重要性を強調した。

ちなみに、2%の物価目標が安定的・持続的に達成される際の賃金上昇率については、「インフレ率 2%ですから、それプラス生産性上昇率分くらいは上がらないといけない」との認識を示したが、生産性上昇率に関しては「毎年すごい変動する可能性もありますので、前もって何%ということはなかなか難しい」と、具体的な言及を避けた。

大きな注目点となっているYCCの修正に関しては、直近のサーベイ結果などを例に挙げつつ「足元YCCにまつわる副作用は、やや落ち着いている」と前向きに評価。一方で、「国内でのインフレ期待上昇あるいは海外金利の上昇等が大きくありますと、また副作用が目立ってくるという可能性は当然否定できない」と付け加えた。修正については、「その時点でのYCCを続けるということの効果がどれくらいで、まさにそのときの副作用がどれくらいか、これを比較しつつどうするかを決める」と説明した。

その件に関するコミュニケーション(市場との対話)については、物価・経済の見通しや市場機能についての認識を丁寧に説明していくとしたうえで、「様々な新しいデータや情報が入ってきますので、(中略)ある程度のサプライズが発生するということも、(中略)やむを得ない」と述べた。

なお、俄かに進む円安については、「プラスの影響を受けるセクター、それからマイナスの影響を受けるセクター、様々でございますし、どういう時期の円安かによっても違ってくるとは思いますけれども、いずれにせよファンダメンタルズに沿って、為替レートが安定的に動いていくということが重要」と原則論を述べるに留め、けん制する姿勢は見せなかった。

そして、6月26日に公表された同会合における「主な意見」では、YCCの修正に関して、日銀内での意見の隔たりが鮮明になっていることが明らかになった。

具体的には、「イールドカーブの歪みの解消が進んだほか、市場機能に改善もみられており、YCCの運用を見直す必要はない」、「市場の機能度をみると、国内の社債市場については、改善傾向にある」と修正に否定的な意見がみられる一方で、「債券市場の機能度は、一頃に比べれば改善したが、水準としては依然低い状態にある」、「将来の出口局面における急激な金利変動の回避、市場機能の改善、市場との対話の円滑化といった点を勘案すると、コストが大きい。早い段階で、その扱いの見直しを検討すべき」と修正に前向きな意見も見られた。

日銀は6月15日~16日に開催した金融政策決定会合において、金融政策の現状維持を決定した。長短金利操作(イールドカーブコントロール、以下YCC)、資産買入れ方針ともに変更なしであった(全員一致での決定)。また、景気判断は概ね前回同様であり、フォワードガイダンスにも変更はなかった。

会合後の総裁会見において、植田総裁は足元で物価上昇率が2%を超えていても緩和を続ける理由について、「足元のはっきりみえている 2%がそのまま政策を決めるのではなくて、政策の効果に時間的なラグがあるということから、少し先行きの、かなり先行きのインフレ率がどうなるかとか、基調的なインフレ率がどうなるかということが重要になる」との認識を示したうえで、「基調的なインフレ率が、現状では、足元みえている、例えば3.5%というインフレ率とかなりずれているために説明が難しくなっている」という問題意識にも言及した。

また、総裁は賃金の先行きについて、「労働需給の引き締まりや物価上昇を反映するかたちで、基調的に高まっていく」としつつ、「ただし、来年以降の賃上げの持続性など、先行きについての不確実性はやはりきわめて高い」との認識を示した。物価の先行きに関しても、「コストプッシュの影響は徐々に減衰していき、今年度半ばにかけて物価上昇率のプラス幅は縮小していく」としながらも、「企業の価格設定や賃金引き上げの影響を含め、不確実性がやはりきわめて高い」と先行きにかけての不確実性の高さを強調した。

加えて、企業による「賃金・物価の設定行動にある程度の変化がみられつつある」と前向きに評価する一方で、「ただ、これはどの程度持続するのかというようなことについては、非常に不確実性が高い」とし、「データや情報の更なる収集に加えて、私どもの中でも少し分析を深めて、長期的なもう少し続く動きなのかどうかということに関する認識を深めていきたい」と注視していく姿勢を示した。

金融政策の正常化に着手する条件となっている「2%の持続的・安定的な達成が見通せる状況」については、「中心的な見通しないし確率が一番高いような見通しの確率が非常に高ければ、その見通しが、2%に到達して、その後もまだ 2%で行きそうだというのが分かれば持続的・安定的に達成されたということ」と説明する一方、「仮にそれが 2.2%であっても、その 2.2%の見通しに付随する確率のようなものがかなり低くて、もっと他の見通し、特に下側の見通しもかなりの確度で出てくる可能性があるというようなときには、2.2%の中心見通しだけで政策が決まるというわけではない」、「見通しの中心値だけでなくて、その不確実性とか、どれくらいその中心見通しに確信を持っているか、そういうことを含めてという話」と不確実性・確率の重要性を強調した。

ちなみに、2%の物価目標が安定的・持続的に達成される際の賃金上昇率については、「インフレ率 2%ですから、それプラス生産性上昇率分くらいは上がらないといけない」との認識を示したが、生産性上昇率に関しては「毎年すごい変動する可能性もありますので、前もって何%ということはなかなか難しい」と、具体的な言及を避けた。

大きな注目点となっているYCCの修正に関しては、直近のサーベイ結果などを例に挙げつつ「足元YCCにまつわる副作用は、やや落ち着いている」と前向きに評価。一方で、「国内でのインフレ期待上昇あるいは海外金利の上昇等が大きくありますと、また副作用が目立ってくるという可能性は当然否定できない」と付け加えた。修正については、「その時点でのYCCを続けるということの効果がどれくらいで、まさにそのときの副作用がどれくらいか、これを比較しつつどうするかを決める」と説明した。

その件に関するコミュニケーション(市場との対話)については、物価・経済の見通しや市場機能についての認識を丁寧に説明していくとしたうえで、「様々な新しいデータや情報が入ってきますので、(中略)ある程度のサプライズが発生するということも、(中略)やむを得ない」と述べた。

なお、俄かに進む円安については、「プラスの影響を受けるセクター、それからマイナスの影響を受けるセクター、様々でございますし、どういう時期の円安かによっても違ってくるとは思いますけれども、いずれにせよファンダメンタルズに沿って、為替レートが安定的に動いていくということが重要」と原則論を述べるに留め、けん制する姿勢は見せなかった。

そして、6月26日に公表された同会合における「主な意見」では、YCCの修正に関して、日銀内での意見の隔たりが鮮明になっていることが明らかになった。

具体的には、「イールドカーブの歪みの解消が進んだほか、市場機能に改善もみられており、YCCの運用を見直す必要はない」、「市場の機能度をみると、国内の社債市場については、改善傾向にある」と修正に否定的な意見がみられる一方で、「債券市場の機能度は、一頃に比べれば改善したが、水準としては依然低い状態にある」、「将来の出口局面における急激な金利変動の回避、市場機能の改善、市場との対話の円滑化といった点を勘案すると、コストが大きい。早い段階で、その扱いの見直しを検討すべき」と修正に前向きな意見も見られた。

(今後の予想)

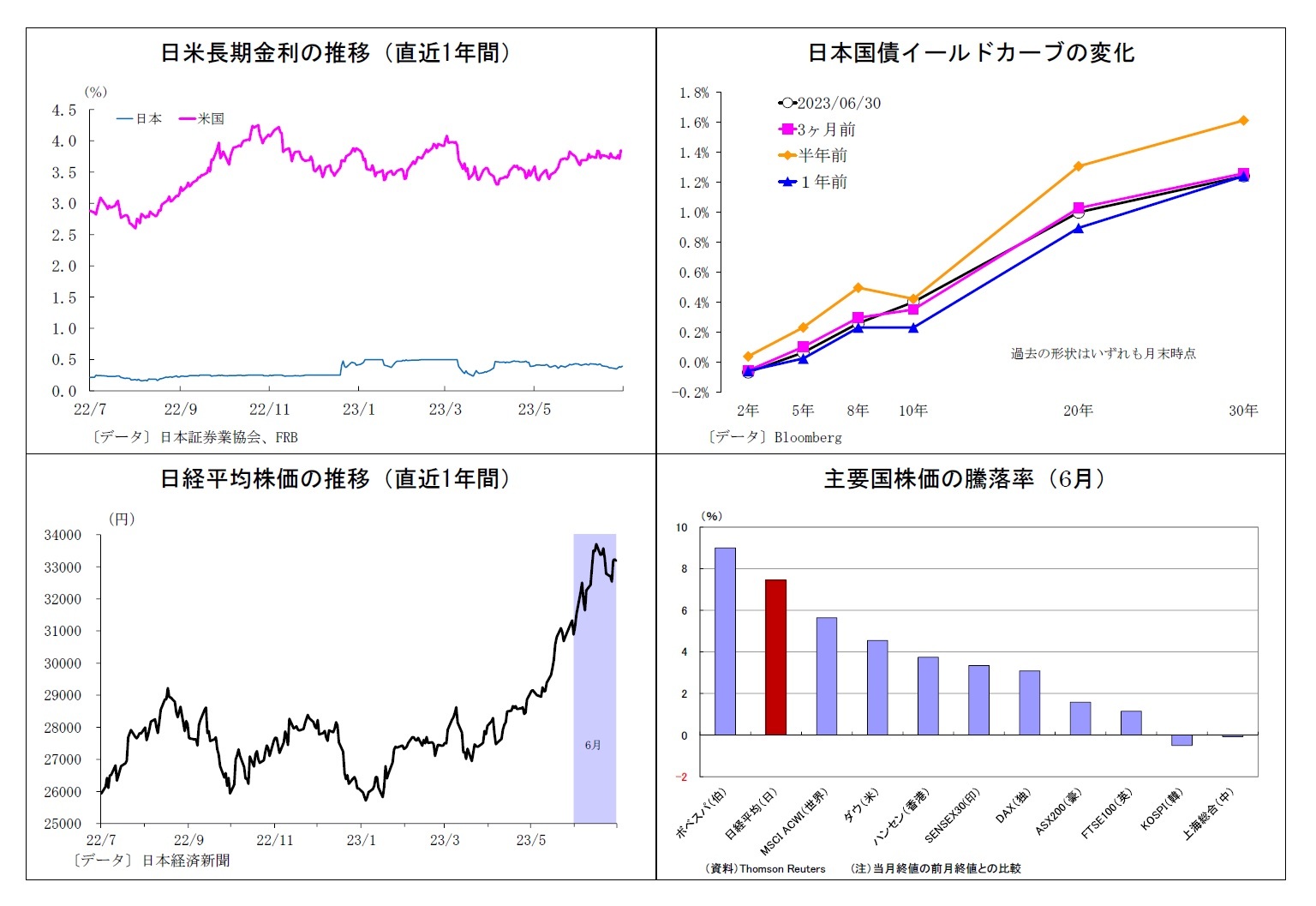

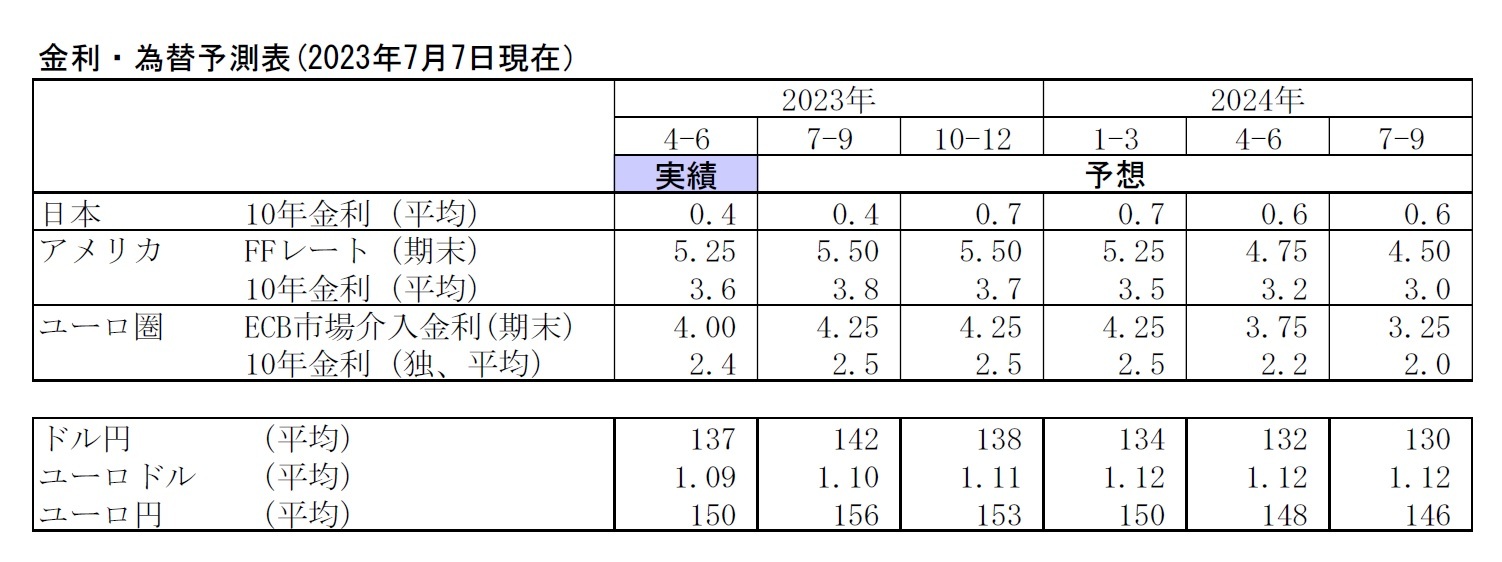

今後の金融政策の見通しについては、植田日銀は引き続き緩和的なスタンスを維持しながら、時間をかけて慎重に見極めつつ正常化を模索する可能性が高いと見ている。一方、副作用については、特に懸念が指摘されているYCCの修正は遠からず実施されると予想している。3月中旬以降、金利上昇圧力が一服してイールドカーブ(YC)の歪みは解消しているものの、(1)今後もYCの歪みが再発するリスクが残り、その際には同時に日銀の国債買入れが急増しかねないこと、(2)流動性の低下といった債券市場の機能度低迷はYCCという形で日銀が強力に介入する限り続くこと、(3)長期金利の動きを強力に抑えるYCCの仕組みが日米金利差の動きを増幅し、為替の変動を大きくしている面も否めないことから、より無理のない形へと修正するだろう。

ただし、修正の時期は目先ではなく、10月末の決定会合と見込んでいる。従来は展望レポートでの物価見通し引き上げが予想される7月末の決定会合と予想していたが、総裁発言や決定会合の議事要旨、「主な意見」などからは修正に対する切迫感の広がりが感じられない。YCの歪みが解消されていることで、現状維持のまま動向を見定める時間的猶予が生まれたと考えられる。ただし、来年前半にも予想されるFRBによる利下げ局面が始まると、その逆の動きとなるYCCの修正は想定以上の円高圧力や市場の混乱を招きかねず、実施することのリスクが高まるため、猶予がいつまでもあるわけでもないだろう。

従って、今春闘での賃上げ動向や物価上昇率の予想比上振れを確認したうえで、次々回展望レポート公表のタイミングとなる10月末の決定会合でYCC修正に踏み切るとの見通しに変更した。

具体的な修正方法は、従来同様、「長期金利操作目標の対象年限短期化(10年国債利回り→5年国債利回り)」と予想。YCの歪み防止とそれに伴う市場機能低下の是正を図るとともに、景気への影響が大きい短・中期金利の抑制を続けることで緩和効果の持続を狙うと見ている。

一方、植田総裁はこれまでの会見でYCCの枠組み自体について前向きな評価をしているうえ、市場や景気への配慮もあり、いきなり長期金利操作目標の撤廃に踏み切ることは避けると見ている。

なお、マイナス金利政策の解除や長期金利操作目標の撤廃には年単位の時間がかかると見ている。どちらも金融政策正常化の色彩が強く、景気への影響が大きい短・中期金利を押し上げかねない措置であるため、日銀が賃金上昇を伴った物価上昇の持続性に確信が持てるまでは存置するだろう。また、既述の通り、来年前半からは米利下げが開始され、しばらく日銀が金融引き締め方向での政策変更を行うハードルが高まると想定されることもその理由となる。

今後の金融政策の見通しについては、植田日銀は引き続き緩和的なスタンスを維持しながら、時間をかけて慎重に見極めつつ正常化を模索する可能性が高いと見ている。一方、副作用については、特に懸念が指摘されているYCCの修正は遠からず実施されると予想している。3月中旬以降、金利上昇圧力が一服してイールドカーブ(YC)の歪みは解消しているものの、(1)今後もYCの歪みが再発するリスクが残り、その際には同時に日銀の国債買入れが急増しかねないこと、(2)流動性の低下といった債券市場の機能度低迷はYCCという形で日銀が強力に介入する限り続くこと、(3)長期金利の動きを強力に抑えるYCCの仕組みが日米金利差の動きを増幅し、為替の変動を大きくしている面も否めないことから、より無理のない形へと修正するだろう。

ただし、修正の時期は目先ではなく、10月末の決定会合と見込んでいる。従来は展望レポートでの物価見通し引き上げが予想される7月末の決定会合と予想していたが、総裁発言や決定会合の議事要旨、「主な意見」などからは修正に対する切迫感の広がりが感じられない。YCの歪みが解消されていることで、現状維持のまま動向を見定める時間的猶予が生まれたと考えられる。ただし、来年前半にも予想されるFRBによる利下げ局面が始まると、その逆の動きとなるYCCの修正は想定以上の円高圧力や市場の混乱を招きかねず、実施することのリスクが高まるため、猶予がいつまでもあるわけでもないだろう。

従って、今春闘での賃上げ動向や物価上昇率の予想比上振れを確認したうえで、次々回展望レポート公表のタイミングとなる10月末の決定会合でYCC修正に踏み切るとの見通しに変更した。

具体的な修正方法は、従来同様、「長期金利操作目標の対象年限短期化(10年国債利回り→5年国債利回り)」と予想。YCの歪み防止とそれに伴う市場機能低下の是正を図るとともに、景気への影響が大きい短・中期金利の抑制を続けることで緩和効果の持続を狙うと見ている。

一方、植田総裁はこれまでの会見でYCCの枠組み自体について前向きな評価をしているうえ、市場や景気への配慮もあり、いきなり長期金利操作目標の撤廃に踏み切ることは避けると見ている。

なお、マイナス金利政策の解除や長期金利操作目標の撤廃には年単位の時間がかかると見ている。どちらも金融政策正常化の色彩が強く、景気への影響が大きい短・中期金利を押し上げかねない措置であるため、日銀が賃金上昇を伴った物価上昇の持続性に確信が持てるまでは存置するだろう。また、既述の通り、来年前半からは米利下げが開始され、しばらく日銀が金融引き締め方向での政策変更を行うハードルが高まると想定されることもその理由となる。

3. 金融市場(6月)の振り返りと予測表

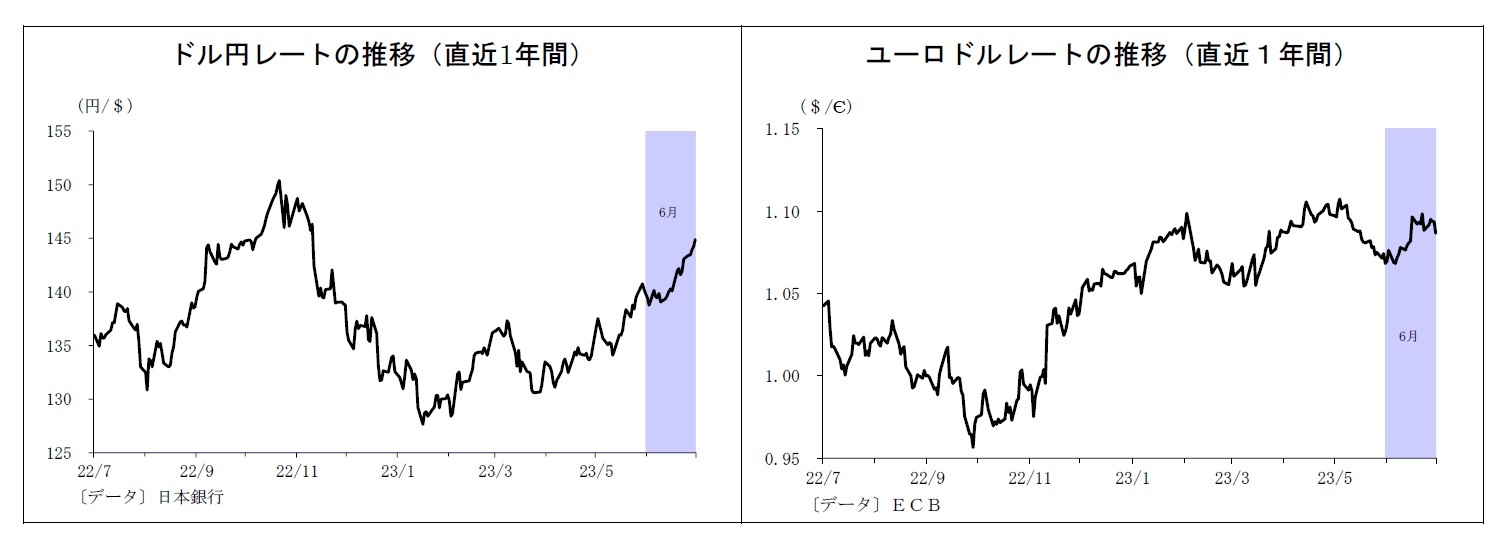

(ドル円レート)

6月の動き(↗) 月初139円台半ばでスタートし、月末は144円台後半に。

月初、米雇用統計での大幅な雇用増加を受けて、5日に140円台に乗せたが、翌6日には米経済指標の悪化を受けて再び140円を割り込み、しばらく139円台での推移が継続した。月の半ばにはFOMCにおいて追加で年内2回の利上げ方針が示唆されたうえ、日銀が大規模緩和を維持したことで日米金融政策の差が鮮明化し、円安が進行。19日には142円に迫った。月の終盤も、FRB高官による利上げ継続に前向きな発言や米国の相次ぐ経済指標改善を受けて円安が進み、月末には一時145円台に乗せた。一方、この間、日本の通貨当局者から円安けん制発言(口先介入)が相次ぎ、為替介入への警戒感が円の下値を支えた。

6月の動き(↗) 月初139円台半ばでスタートし、月末は144円台後半に。

月初、米雇用統計での大幅な雇用増加を受けて、5日に140円台に乗せたが、翌6日には米経済指標の悪化を受けて再び140円を割り込み、しばらく139円台での推移が継続した。月の半ばにはFOMCにおいて追加で年内2回の利上げ方針が示唆されたうえ、日銀が大規模緩和を維持したことで日米金融政策の差が鮮明化し、円安が進行。19日には142円に迫った。月の終盤も、FRB高官による利上げ継続に前向きな発言や米国の相次ぐ経済指標改善を受けて円安が進み、月末には一時145円台に乗せた。一方、この間、日本の通貨当局者から円安けん制発言(口先介入)が相次ぎ、為替介入への警戒感が円の下値を支えた。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年07月07日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【減産連発でも上がらない原油価格~今後の方向性は?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

減産連発でも上がらない原油価格~今後の方向性は?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!