- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 方向感を失った円相場~長引く円安の行方

2023年05月09日

文字サイズ

- 小

- 中

- 大

(受けとめと今後の予想)

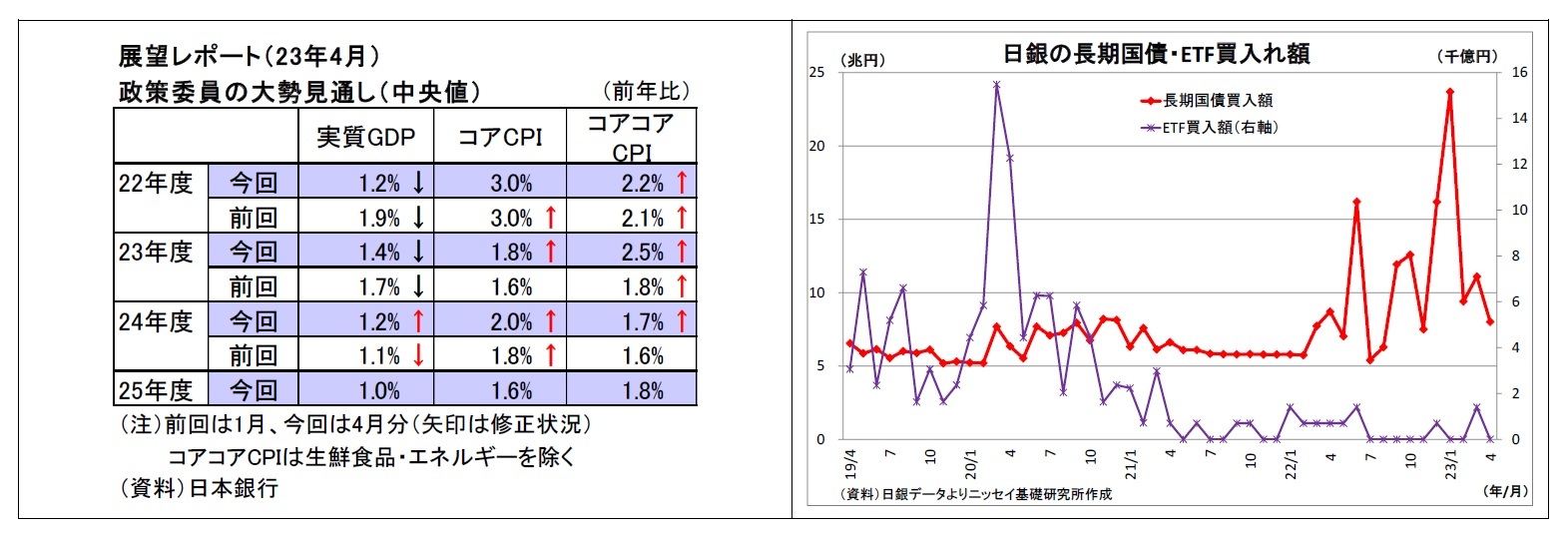

今回の現状維持は、筆者も含めて大方の予想通りであったが、展望レポートでは、新たに示された25年度の物価上昇率(生鮮食品除く)が前年比1.6%に留まっており、物価目標達成に向けてやや慎重なスタンスを維持している印象を受けた。また、総裁会見でも、経済面における一部前向きな動きへの期待を滲ませつつも、基本的には粘り強く金融緩和を継続する姿勢が強調されていた印象が強い。全体的には事前の予想よりもややハト派的な姿勢であったと見受けられた。実際、市場でも会合・会見を受けて円安・株高が進むこととなった。

総裁は、今後1年~1年半かけて行われるレビューの間の政策変更の可能性を否定しなかったが、レビューでしっかりと知見を重ねたうえで、難路が想定される正常化の局面で生かすことを想定していると考えられる。もともと、来年年初には米国の利下げ開始が予想され、それと逆行する形での日銀の正常化はより困難さを増すことから、1年~1年半かかるとしても、レビューの実施が正常化時期に与える影響は限定的とみられる。

今後の金融政策の見通しについては、植田新体制は引き続き緩和的なスタンスを維持しながら、時間をかけて慎重に正常化を模索する可能性が高いと見ている。一方、副作用についてはこれまでの会見でもその存在を率直に認めたうえで、注視・配慮していくとしているため、必要に応じて、随時対応を行っていくはずだ。

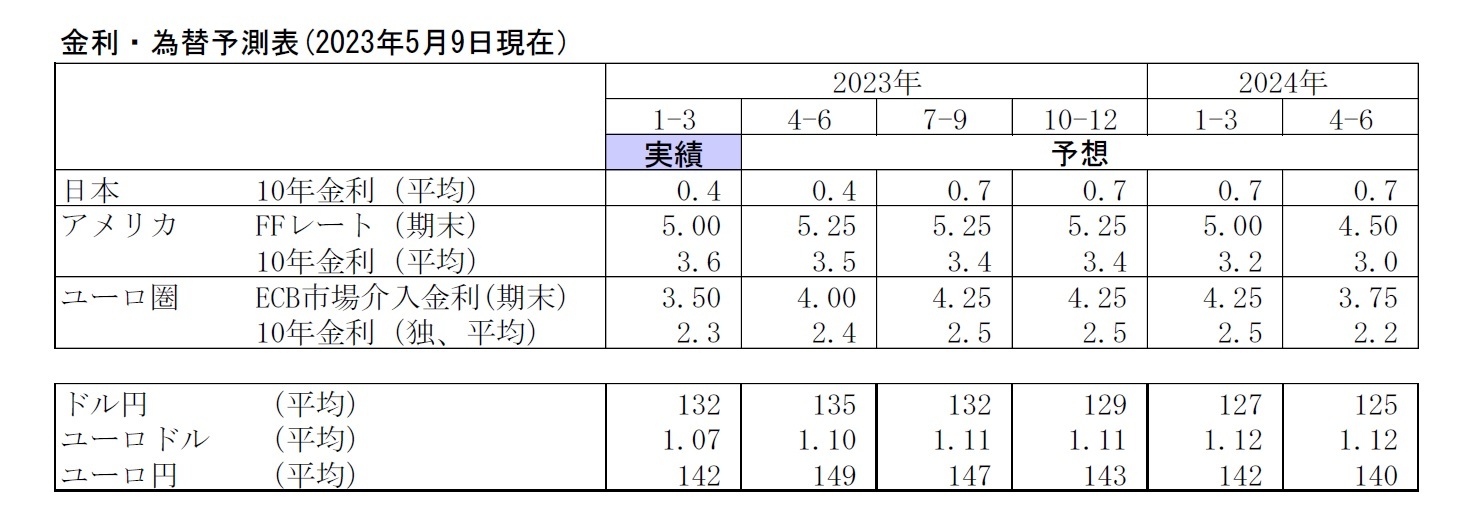

特に債券市場の機能度低下については、YCCの修正という形で遠からず対応が採られると予想している。具体的な時期としては7月末の決定会合と見込んでいる。現在、YCの歪みは解消しているものの、(1)今後再発するリスクが残ること、(2)流動性の低下といった債券市場の機能度低迷は続いていると見られることから、より市場の実勢が反映されやすくなる形へと修正するだろう。

具体的な修正方法は「長期金利操作目標の対象年限短期化(10年国債利回り→5年国債利回り)」と予想。YCの歪みとそれに伴う市場機能低下の是正を図るとともに、景気への影響が大きい短・中期金利の抑制を続けることで緩和効果の持続を狙うと見ている。植田総裁はこれまでの会見でYCCを前向きに評価しているうえ、市場や景気への配慮もあり、いきなり長期金利操作目標の撤廃に踏み切ることは避けるのではないかと見ている。

なお、マイナス金利政策の解除や長期金利操作目標の撤廃には時間がかかると見ている。(1)どちらも金融引き締め感が強く、短・中期の金利上昇を押し上げかねないこと、(2)今年終盤からは米利下げ開始が現実味を帯びてきて円高リスクが高まり、日銀が金融引き締め方向での政策変更を行うハードルが高まるためだ。

今回の現状維持は、筆者も含めて大方の予想通りであったが、展望レポートでは、新たに示された25年度の物価上昇率(生鮮食品除く)が前年比1.6%に留まっており、物価目標達成に向けてやや慎重なスタンスを維持している印象を受けた。また、総裁会見でも、経済面における一部前向きな動きへの期待を滲ませつつも、基本的には粘り強く金融緩和を継続する姿勢が強調されていた印象が強い。全体的には事前の予想よりもややハト派的な姿勢であったと見受けられた。実際、市場でも会合・会見を受けて円安・株高が進むこととなった。

総裁は、今後1年~1年半かけて行われるレビューの間の政策変更の可能性を否定しなかったが、レビューでしっかりと知見を重ねたうえで、難路が想定される正常化の局面で生かすことを想定していると考えられる。もともと、来年年初には米国の利下げ開始が予想され、それと逆行する形での日銀の正常化はより困難さを増すことから、1年~1年半かかるとしても、レビューの実施が正常化時期に与える影響は限定的とみられる。

今後の金融政策の見通しについては、植田新体制は引き続き緩和的なスタンスを維持しながら、時間をかけて慎重に正常化を模索する可能性が高いと見ている。一方、副作用についてはこれまでの会見でもその存在を率直に認めたうえで、注視・配慮していくとしているため、必要に応じて、随時対応を行っていくはずだ。

特に債券市場の機能度低下については、YCCの修正という形で遠からず対応が採られると予想している。具体的な時期としては7月末の決定会合と見込んでいる。現在、YCの歪みは解消しているものの、(1)今後再発するリスクが残ること、(2)流動性の低下といった債券市場の機能度低迷は続いていると見られることから、より市場の実勢が反映されやすくなる形へと修正するだろう。

具体的な修正方法は「長期金利操作目標の対象年限短期化(10年国債利回り→5年国債利回り)」と予想。YCの歪みとそれに伴う市場機能低下の是正を図るとともに、景気への影響が大きい短・中期金利の抑制を続けることで緩和効果の持続を狙うと見ている。植田総裁はこれまでの会見でYCCを前向きに評価しているうえ、市場や景気への配慮もあり、いきなり長期金利操作目標の撤廃に踏み切ることは避けるのではないかと見ている。

なお、マイナス金利政策の解除や長期金利操作目標の撤廃には時間がかかると見ている。(1)どちらも金融引き締め感が強く、短・中期の金利上昇を押し上げかねないこと、(2)今年終盤からは米利下げ開始が現実味を帯びてきて円高リスクが高まり、日銀が金融引き締め方向での政策変更を行うハードルが高まるためだ。

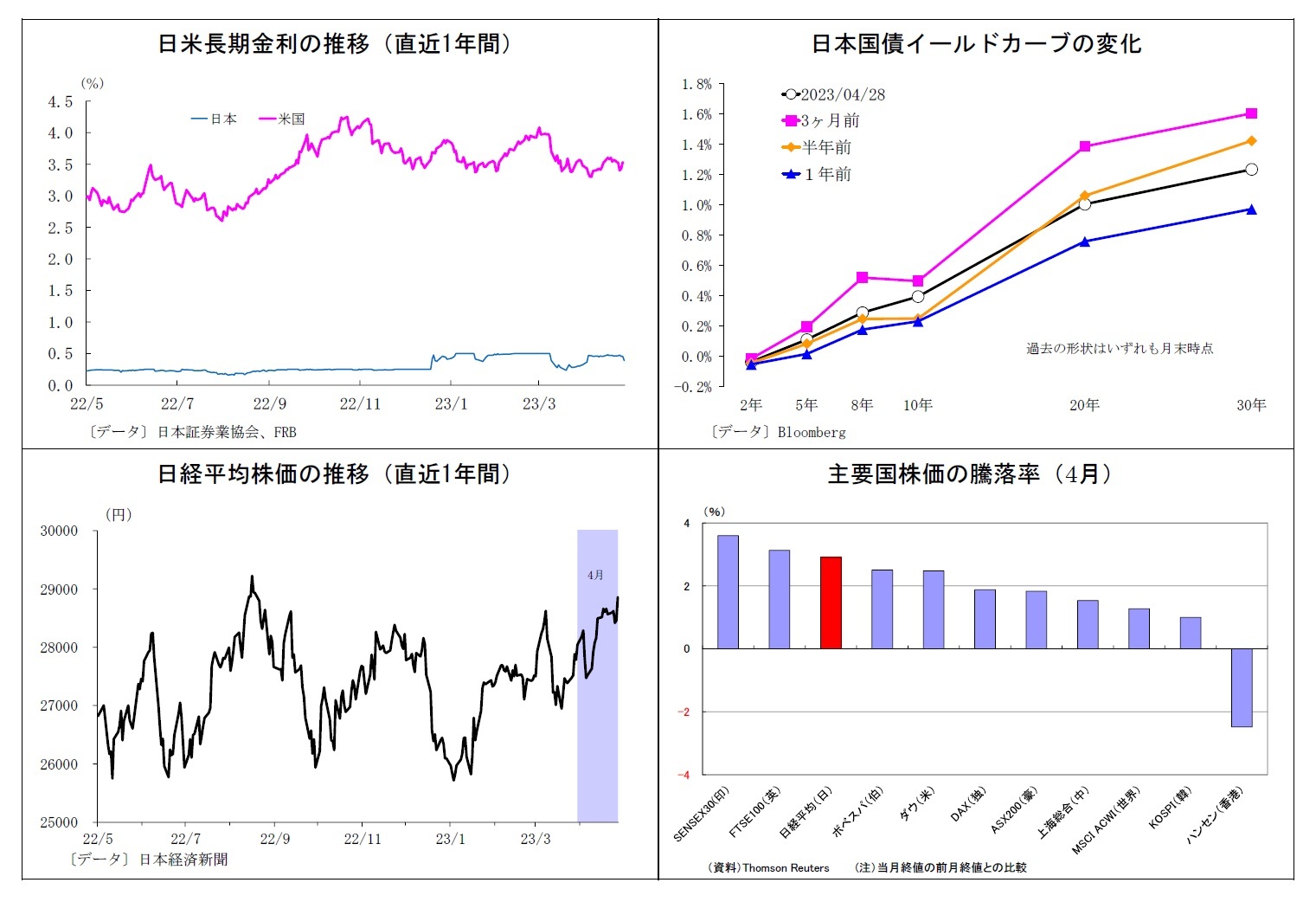

3. 金融市場(4月)の振り返りと予測表

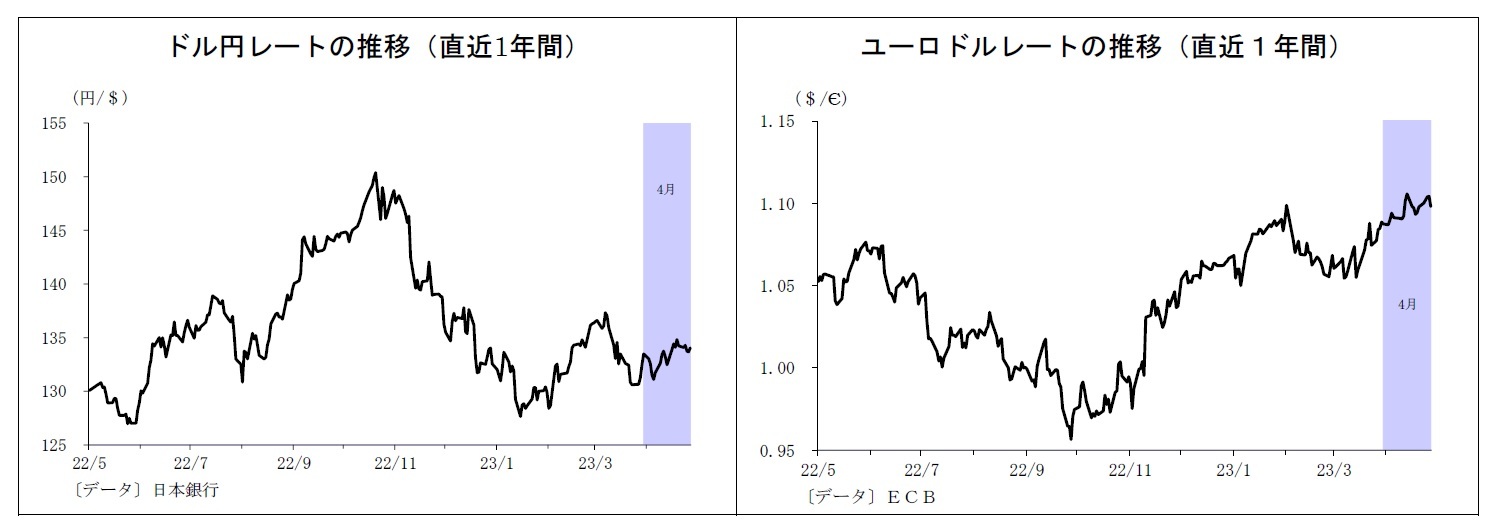

(ドル円レート)

4月の動き(↗) 月初133円付近でスタートし、月末は134円台前半に。

月初、冴えない経済指標が続いたことで米景気減速懸念が高まり、6日に131円台前半に下落。その後は雇用統計を受けて米景気減速懸念が後退したうえ、10日の植田日銀総裁就任会見で緩和継続方針が示されたことで11日には133円台を回復。その後も米インフレ関連指標の上昇やFRB高官によるタカ派的な発言を受けてドルがやや上昇し、18日には134円台に上昇した。月終盤は一進一退の推移となったが、月末28日の日銀金融政策決定会合で政策が現状維持となったうえ、1年~1年半の時間をかけたレビューの実施がアナウンスされたことで早期の緩和修正観測が後退し、月末17時時点では135円台後半まで円安が進行した(同日の中心レートは134円台前半)。

4月の動き(↗) 月初133円付近でスタートし、月末は134円台前半に。

月初、冴えない経済指標が続いたことで米景気減速懸念が高まり、6日に131円台前半に下落。その後は雇用統計を受けて米景気減速懸念が後退したうえ、10日の植田日銀総裁就任会見で緩和継続方針が示されたことで11日には133円台を回復。その後も米インフレ関連指標の上昇やFRB高官によるタカ派的な発言を受けてドルがやや上昇し、18日には134円台に上昇した。月終盤は一進一退の推移となったが、月末28日の日銀金融政策決定会合で政策が現状維持となったうえ、1年~1年半の時間をかけたレビューの実施がアナウンスされたことで早期の緩和修正観測が後退し、月末17時時点では135円台後半まで円安が進行した(同日の中心レートは134円台前半)。

(ユーロドルレート)

4月の動き(↗) 月初1.08ドル台後半でスタートし、月末は1.09ドル台後半に。

月初、米経済指標の悪化を受けてドルが売られ、5日には1.09ドル台半ばへ上昇。ECBの利上げ長期化観測も背景にしばらく1.09ドル台で底堅く推移した後、米CPIの予想比下振れを受けて13日には約2カ月ぶりに1.10ドル台に乗せた。その後はドルの持ち直しを受けて一旦1.09ドル台へと下落したが、ECB高官によるタカ派的な発言を受けて、24日には再び1.10ドル台を回復。さらに独仏の経済指標改善を受けた26日には1.10ドル台半ばへと水準を切り上げた。月末は米物価指標の予想比上振れを受けてややドルが買われ、1.09ドル台後半で終了した。

4月の動き(↗) 月初1.08ドル台後半でスタートし、月末は1.09ドル台後半に。

月初、米経済指標の悪化を受けてドルが売られ、5日には1.09ドル台半ばへ上昇。ECBの利上げ長期化観測も背景にしばらく1.09ドル台で底堅く推移した後、米CPIの予想比下振れを受けて13日には約2カ月ぶりに1.10ドル台に乗せた。その後はドルの持ち直しを受けて一旦1.09ドル台へと下落したが、ECB高官によるタカ派的な発言を受けて、24日には再び1.10ドル台を回復。さらに独仏の経済指標改善を受けた26日には1.10ドル台半ばへと水準を切り上げた。月末は米物価指標の予想比上振れを受けてややドルが買われ、1.09ドル台後半で終了した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年05月09日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【方向感を失った円相場~長引く円安の行方】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

方向感を失った円相場~長引く円安の行方のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!