- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 中国経済 >

- 中国経済:景気指標の総点検(2023年春季号)-1-3月期の成長率は4%を超える可能性

2023年03月24日

文字サイズ

- 小

- 中

- 大

1. 中国経済の概況

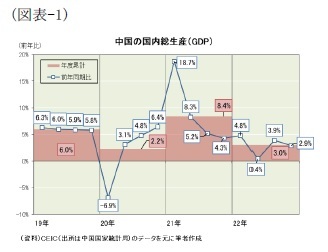

昨年の中国経済は実質で前年比3.0%増と、前年の同8.4%増から大きく減速し、政府目標とした「5.5%前後」は未達に終わった。

昨年の中国経済は実質で前年比3.0%増と、前年の同8.4%増から大きく減速し、政府目標とした「5.5%前後」は未達に終わった。 この1年を振り返ると(図表-1)、第1四半期(1-3月期)には新型コロナウイルス感染症(COVID-19)の新規感染が少なかったこともあって、前年同期比4.8%増と政府目標をやや下回ったものの堅調だった。しかし、第2四半期(4-6月期)には新規感染が急増し死亡者も多くでて上海市などで事実上のロックダウン(都市封鎖)を実施したことなどから、同0.4%増と政府目標を大きく下回った。第3四半期(7-9月期)には新規感染が減り死亡者もゼロだったが、党大会(開幕は10月16日)が間近に迫る中で、中国政府がちょっとした感染に対しても厳格な防疫管理を行なう「ゼロコロナ政策」をとったため、同3.9%増と緩やかな回復にとどまった。第4四半期(10-12月期)に入り、10月に党大会を終えた中国では11月11日に「20条措置」を発表しゼロコロナ政策を緩和し始めた(図表-2)。しかし、その方針が地方政府に十分徹底されなかったため抗議活動が起こるなど混乱を招き、経済活動はさらに落ち込んだ。12月7日に改めて「10条措置」を発表した上で、孫春欄副首相が前面に出て防疫緩和を徹底したことで、中国政府が断固としてウィズコロナ政策に移行する方針であることが、ようやく地方政府に徹底されたものの、全国各地で感染爆発が起きるのは避けられず、中国経済は失速し、実質成長率は前年同期比2.9%増にとどまった。

2. 供給面の3指標

鉱工業生産(実質付加価値ベース)を見ると(図表-4)、23年1-2月期は前年同期比2.4%増と、昨年12月の同1.3%増からわずかながらも持ち直した。季節調整後の前月比で見ても年率換算で1月が+3.2%程度、2月が+1.4%程度と回復の勢いは極めて緩やかである。主力産業のひとつである自動車生産を見ると(図表-5)、1-2月期は362万台余りで前年同期比14.4%減と、大幅な減産となった。2L以下の取得税半減で好調だった乗用車が同13.8%減となっただけでなく、商用車の生産も同17.7%減に落ち込んだ。ただし、鉄精錬加工、鉄道・船舶・航空宇宙・その他運輸設備、電気機械・設備などでは生産が持ち直し、全体では小幅に回復することとなった。

他方、製造業PMI(製造業購買担当者景気指数)を見ると(図表-6)、23年1月は50.1%、2月は52.6%と、昨年12月の47.0%をボトムに上昇に転じ、拡張・収縮の境界線となる50%を2ヵ月連続で上回った。予測指数も昨年11月に付けた48.9%をボトムに3ヵ月連続で上昇し、23年2月は57.5%と昨年2月以来の高水準となった。将来に対する不安は解消に向いつつあるようだ。

非製造業PMI(非製造業商務活動指数)を見ても(図表-7)、23年1月は54.4%、2月は56.3%と、昨年12月に付けた41.6%をボトムに上昇に転じ、拡張・収縮の境界線となる50%を2ヵ月連続で上回った。予測指数も昨年11月に付けた54.1%をボトムに持ち直し、23年に入ると1月、2月ともに64.9%と、コロナ前(2019年)のレベルを上回る高水準となった。製造業だけでなく非製造業においても、将来に対する不安は解消に向いつつあるようだ。

非製造業PMI(非製造業商務活動指数)を見ても(図表-7)、23年1月は54.4%、2月は56.3%と、昨年12月に付けた41.6%をボトムに上昇に転じ、拡張・収縮の境界線となる50%を2ヵ月連続で上回った。予測指数も昨年11月に付けた54.1%をボトムに持ち直し、23年に入ると1月、2月ともに64.9%と、コロナ前(2019年)のレベルを上回る高水準となった。製造業だけでなく非製造業においても、将来に対する不安は解消に向いつつあるようだ。

3. 需要面の3指標

投資の代表指標である固定資産投資(除く農家の投資)を見ると、23年1-2月期は前年同期比5.5%増と、昨年12月の同2.9%増(推定1)から持ち直した。季節調整後の前月比で見ると、年率換算で1月は+2.7%程度、2月は+9.0%程度と、徐々に回復してきている。内訳を見ると(図表-10)、インフラ投資は前年同期比9.0%増と昨年12月の同14.9%増(推定)と伸びが鈍化したものの、製造業は同8.1%増と昨年12月の同6.9%増(推定)を上回った。不動産は同5.7%減と昨年12月の同12.2%減(推定)を上回り、つるべ落としの悪化は治まったが底打ちしていない。

輸出(ドルベース)の状況を見ると(図表-11)、23年1-2月期は前年同期比6.8%減と昨年12月の同10.0%減をマイナスながらも上回った。但し、欧米など輸出先の景気には大きな懸念がある。

輸出(ドルベース)の状況を見ると(図表-11)、23年1-2月期は前年同期比6.8%減と昨年12月の同10.0%減をマイナスながらも上回った。但し、欧米など輸出先の景気には大きな懸念がある。

1 中国では、統計方法の改定時に新基準で計測した過去の数値を公表しない場合が多く、また1月からの年度累計で公表される統計も多い。本稿では、四半期毎の伸びを見るためなどの目的で、中国国家統計局などが公表したデータを元に推定した数値を掲載している。またその場合には“(推定)”と付して公表された数値と区別している。

4. その他の4指標と景気の総括

景気の方向性を表す評価点(〇の数)を見ると、23年1月は6点(暫定)、2月は7点(暫定)と、景気良悪の分岐点となる5点を2ヵ月連続で上回った。昨年12月までは5ヵ月連続でそれを下回っていたが、半年ぶりに景気が改善することとなった。

需要面の指標を見ると、内需関連の小売売上高と固定資産投資はここ数ヵ月“○”と“✖”が交互に出現する一進一退の状態にある。外需関連の輸出は7ヵ月ぶりに“○”に転じた。今後の輸出は“○”が続くのか、それとも直ぐに“✖”に戻ってしまうか注目される。

供給面の指標を見ると、鉱工業生産、製造業PMI、非製造業PMIがともに2ヵ月連続で“〇”となった。昨年12月までこの3指標はいずれも“✖”が目立つ状況だったが、改善の兆しである。

その他の指標を見ると、電力消費量は3ヵ月連続の“〇”となった。昨年9月から11月にかけては前年比1%前後の伸びにとどまり“✖”だったが、ようやく改善の兆しがでてきた(図表-13)。道路貨物輸送量は前述の通り23年1月、2月の統計が未発表で不明である。但し、入港船舶数を見ると(図表-14)、1月は前年を下回ったものの、2月以降は上回っていることから、今年2月か3月には“〇”に転じる可能性がある。工業生産者出荷価格(PPI)は3ヵ月連続で“✖”となった(2ページの図表-3)。但し、原材料価格が23年2月に前月比0.7%高と底打ちしてきたので、それが加工工業に波及する可能性もあるため、今後の動向を注視したい。通貨供給量(M2)は2ヵ月連続で“〇”となった。昨年秋以降は“○”と“✖”が交互に出現する一進一退の状態だったが、年明けとともに増加傾向が明らかとなってきた(図表-15)。

需要面の指標を見ると、内需関連の小売売上高と固定資産投資はここ数ヵ月“○”と“✖”が交互に出現する一進一退の状態にある。外需関連の輸出は7ヵ月ぶりに“○”に転じた。今後の輸出は“○”が続くのか、それとも直ぐに“✖”に戻ってしまうか注目される。

供給面の指標を見ると、鉱工業生産、製造業PMI、非製造業PMIがともに2ヵ月連続で“〇”となった。昨年12月までこの3指標はいずれも“✖”が目立つ状況だったが、改善の兆しである。

その他の指標を見ると、電力消費量は3ヵ月連続の“〇”となった。昨年9月から11月にかけては前年比1%前後の伸びにとどまり“✖”だったが、ようやく改善の兆しがでてきた(図表-13)。道路貨物輸送量は前述の通り23年1月、2月の統計が未発表で不明である。但し、入港船舶数を見ると(図表-14)、1月は前年を下回ったものの、2月以降は上回っていることから、今年2月か3月には“〇”に転じる可能性がある。工業生産者出荷価格(PPI)は3ヵ月連続で“✖”となった(2ページの図表-3)。但し、原材料価格が23年2月に前月比0.7%高と底打ちしてきたので、それが加工工業に波及する可能性もあるため、今後の動向を注視したい。通貨供給量(M2)は2ヵ月連続で“〇”となった。昨年秋以降は“○”と“✖”が交互に出現する一進一退の状態だったが、年明けとともに増加傾向が明らかとなってきた(図表-15)。

最後に、鉱工業生産、サービス業生産、建築業PMIの3つを説明変数として、実質成長率を推計した「景気インデックス」を確認しておこう。推計結果は23年1月が前年同月比3.8%増、2月が同4.5%増で、1-2月の平均値は前年同期比4.15%増となった(図表-16)。前四半期(22年10-12月期)の実質成長率は前年同期比2.9%増だったのでそれを上回った。したがって、4月18日に公表される予定の1-3月期の成長率は4%を上回る可能性がでてきた。もちろん3月の景気がどうなるかによって振れるだろう。しかし、昨年3月は上海市で新型コロナ感染が広がり始めた時期であるため基準値が低い。その前年同月と比べる今年3月の景気指標は高い伸びとなりやすい。現在、市場のコンセンサスは3.2%前後となっているだけに、ポジティブ・サプライズに備えておく必要があるだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年03月24日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

三尾 幸吉郎

三尾 幸吉郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/01 | 図表でみる世界の出生率-出生率が高い国・地域と低い国・地域、それぞれにどんな特徴があるのか? | 三尾 幸吉郎 | 基礎研レター |

| 2025/05/23 | 図表でみる世界の外為レート-世界各地の通貨をランキングすると、日本円はプラザ合意を上回るほどの割安で、人民元はさらに安い | 三尾 幸吉郎 | 基礎研レター |

| 2025/04/15 | 図表でみる世界の民主主義-日本の民主主義指数は上昇も、世界平均は低下。世界ではいったい何が起きているのか? | 三尾 幸吉郎 | 基礎研レター |

| 2024/12/16 | 図表でみる世界のGDP-日本が置かれている現状と世界のトレンド | 三尾 幸吉郎 | 基礎研レター |

新着記事

-

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中国経済:景気指標の総点検(2023年春季号)-1-3月期の成長率は4%を超える可能性】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中国経済:景気指標の総点検(2023年春季号)-1-3月期の成長率は4%を超える可能性のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!