- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 1ドル130円接近、円安進行に歯止めはかかるか?~マーケット・カルテ5月号

2022年04月20日

文字サイズ

- 小

- 中

- 大

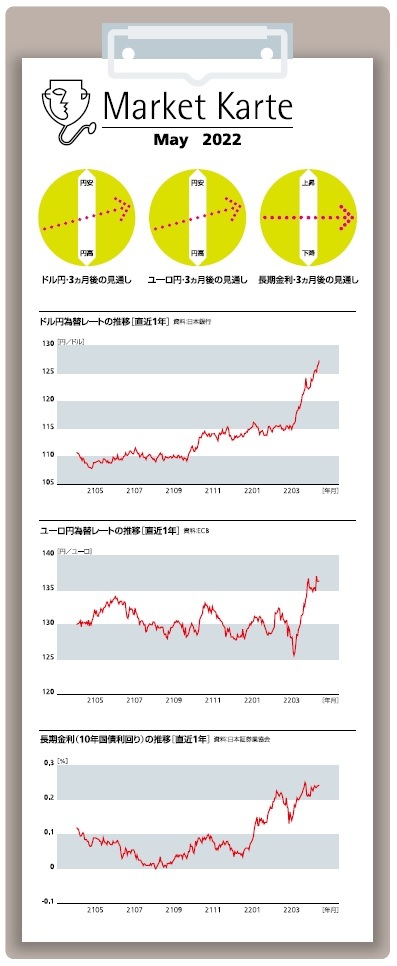

月初1ドル122円台でスタートしたドル円はほぼ一本調子で上昇した。本日には一時129円台前半に達し、足元も128円台半ばにある。FRB高官によるタカ派発言が続く一方で、日銀が緩和継続スタンスを崩さなかったことで日米金融政策の方向性の違いが鮮明化し、円安に弾みがついた。原油高に伴う実需の円売りも円安をサポートしている。円安の悪影響を危惧する政府・日銀は口先介入を繰り出しているものの、円安に歯止めを掛けられていない。

月初1ドル122円台でスタートしたドル円はほぼ一本調子で上昇した。本日には一時129円台前半に達し、足元も128円台半ばにある。FRB高官によるタカ派発言が続く一方で、日銀が緩和継続スタンスを崩さなかったことで日米金融政策の方向性の違いが鮮明化し、円安に弾みがついた。原油高に伴う実需の円売りも円安をサポートしている。円安の悪影響を危惧する政府・日銀は口先介入を繰り出しているものの、円安に歯止めを掛けられていない。今後も円安基調が続く可能性が高い。インフレ抑制を急ぐFRBは5月に利上げペースを加速し、資産圧縮も開始する見込みだ。日米の金融政策の違いがさらに際立ち、円安圧力になるだろう。また、実需の円売りをもたらしている原油高についてもロシア産原油離れによる構造的な需給逼迫懸念が背景にあるだけに、是正される見込みは乏しい。 円買い介入実施の可能性は排除できないが、米国の協力を得られそうにないだけに、実施しても効果は限られるだろう。つまり、今後も積極的に円を買う理由は見当たらない。利上げ進捗による米景気減速懸念や米物価上昇鈍化観測が台頭すれば、ドル高が抑制されることで円安に歯止めがかかると見るが、時間がかかりそうだ。従って、ドル円は近く130円を突破し、3か月後も現在より円安に留まると見ている。

今月に入り、ユーロは利上げで先行する米国のドルに対して売られたものの、円売りの勢いが勝ったことでユーロ円は上昇し、足元では139円台前半にある。今後もウクライナ情勢の緊迫化によるユーロ圏経済の減速懸念がユーロの重荷となるが、緩和の終了とその先の利上げを見据えるECBと緩和継続を掲げる日銀の姿勢の差は明確であり、ユーロの支援材料になる。3ヵ月後の水準は現状比でやや円安ユーロ高と予想している。

今月の長期金利は利上げ観測に伴う米金利上昇を受けて上昇し、足元では0.2%台半ばにある。許容幅の上限に達したため、本日、日銀は指し値オペを実施して金利を抑制した。今後も米金利上昇に伴う金利上昇圧力は続くとみられるが、緩和継続を掲げる日銀は0.25%超への上昇を許容せず、指し値オペ等で抑制を図るだろう。従って、3か月後の水準は現状比横ばいの0.2%台半ばと見込んでいる。

(執筆時点:2022/4/20)

(2022年04月20日「基礎研マンスリー」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【1ドル130円接近、円安進行に歯止めはかかるか?~マーケット・カルテ5月号】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

1ドル130円接近、円安進行に歯止めはかかるか?~マーケット・カルテ5月号のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!