- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 日銀短観(9月調査)~大企業製造業の景況感改善は鈍化、非製造業は低迷継続、先行きの見方は総じて慎重

2021年10月01日

文字サイズ

- 小

- 中

- 大

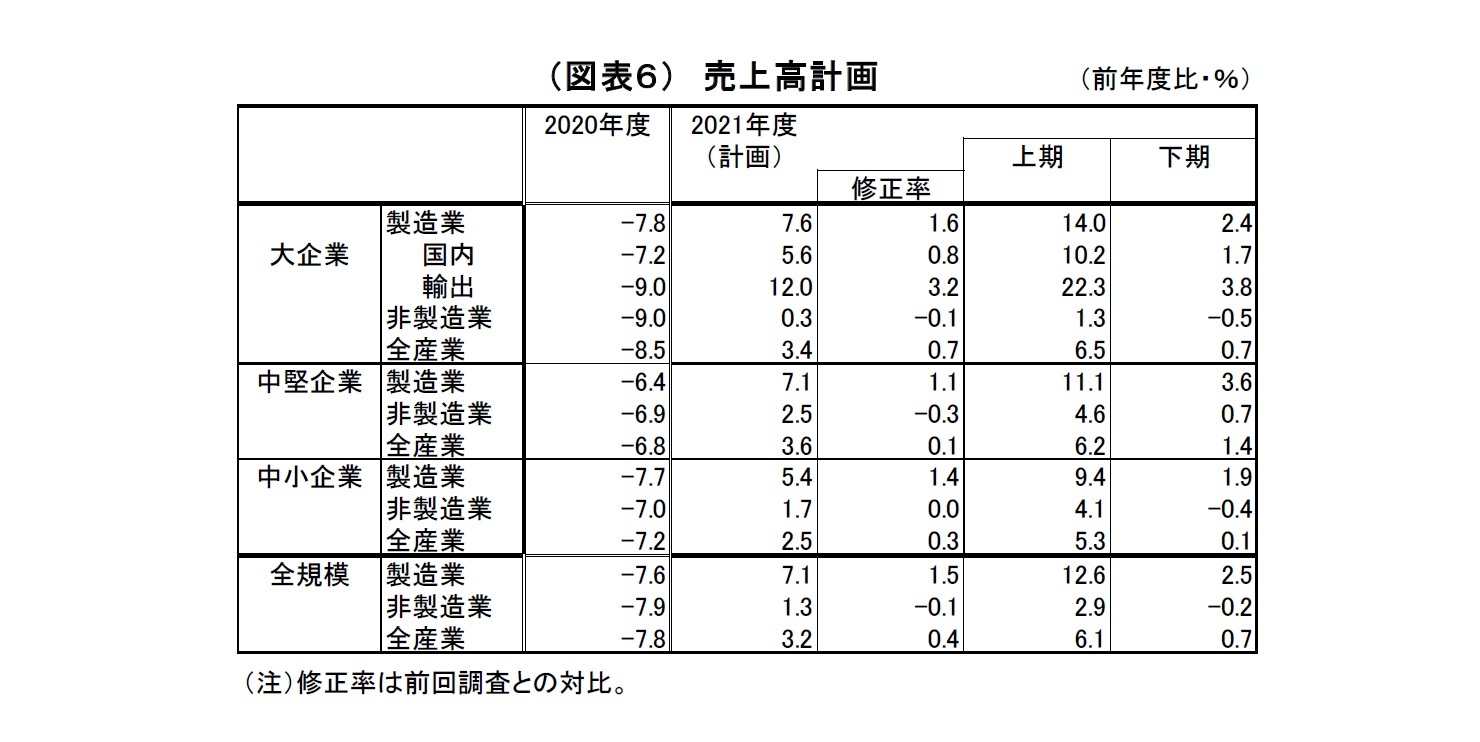

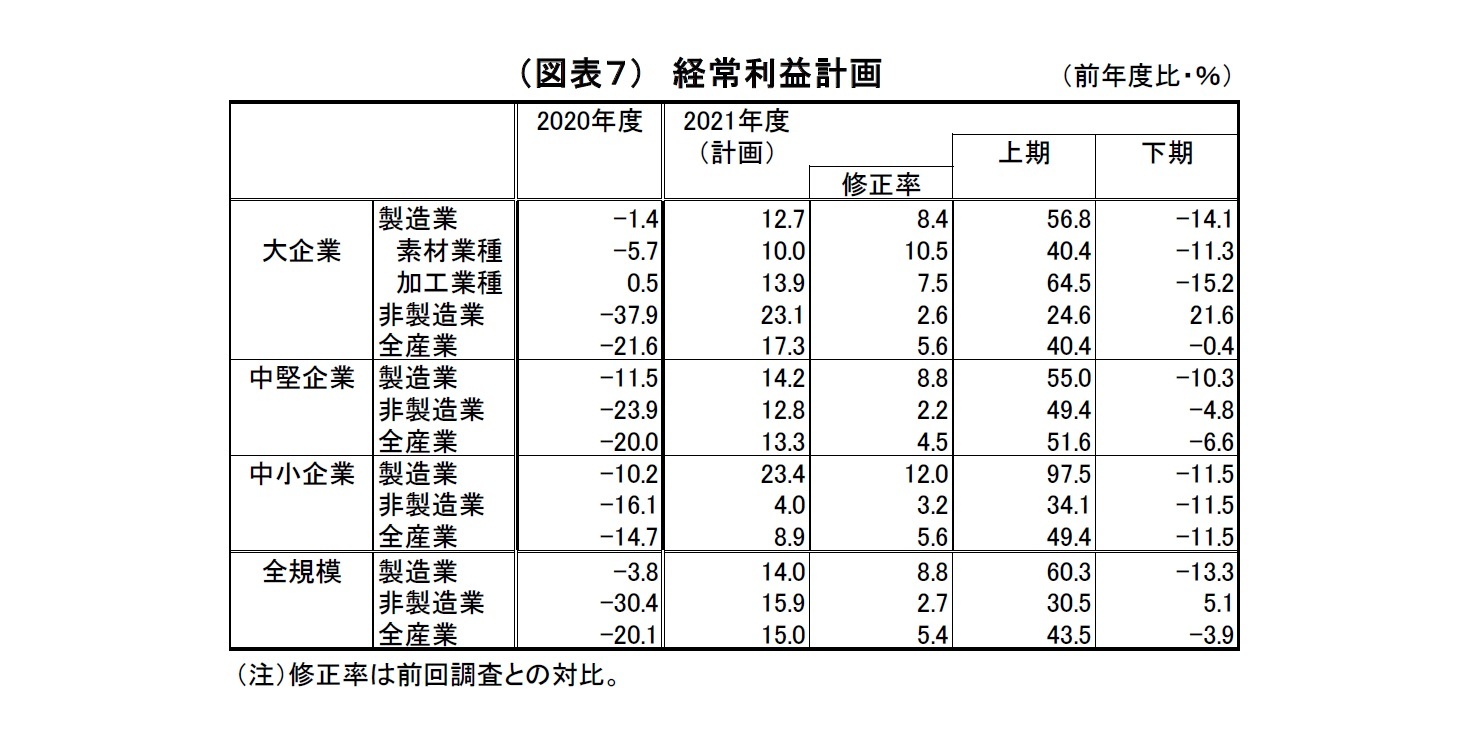

4. 売上・利益計画: 2021年度収益はさらに上方修正

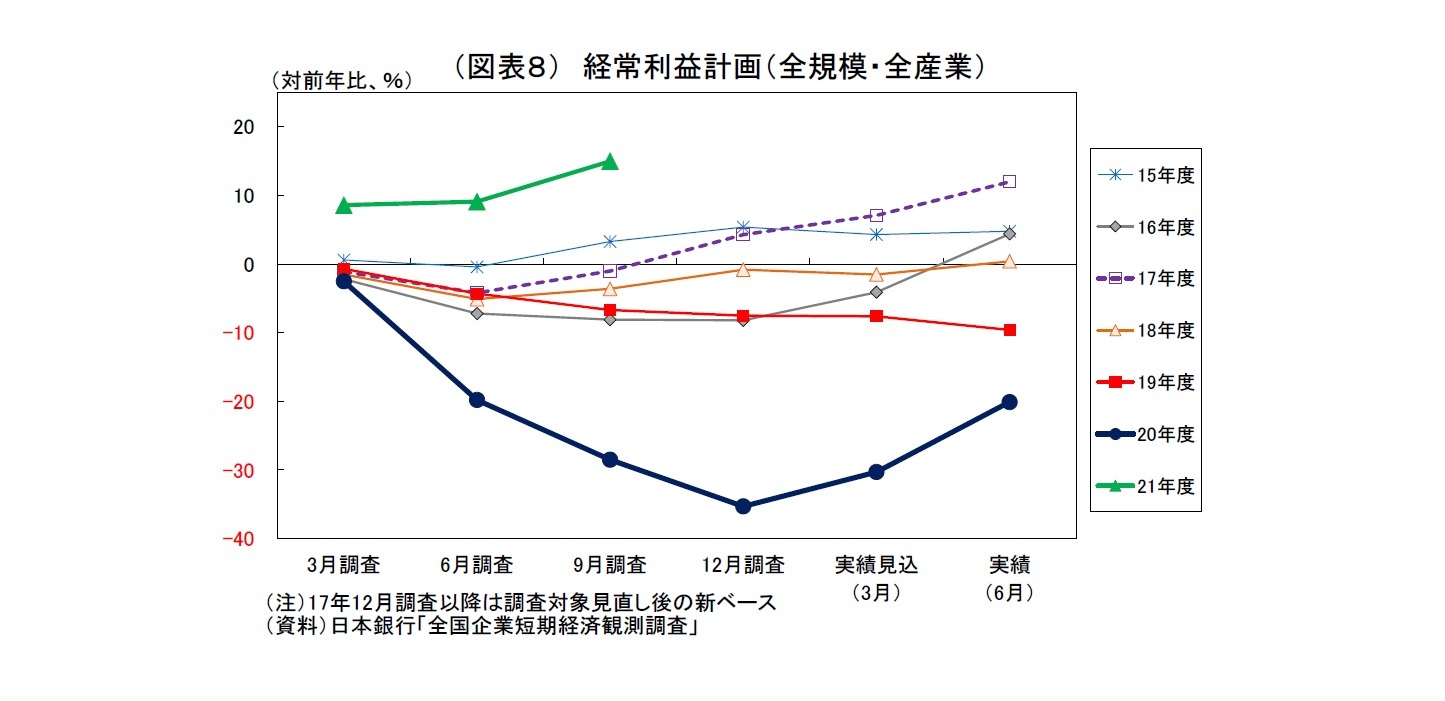

2021年度収益計画(全規模全産業)は、売上高が前年比3.2%増(前回は2.8%増)、経常利益が同15.0%増(前回は9.1%増)とそれぞれ前回調査に続いて上昇修正され、増収増益計画が維持されている。

例年、経常利益計画は年度始の段階で保守的に見積もられ、9月調査以降、緩やかに上方修正されていく傾向があり、今回もそれに沿った展開となっているが、上方修正の度合いはやや大きめとなっている。コロナ禍の不透明感から年度始の計画が例年よりも保守的に設定された一方、海外経済の回復などを受けて、足元にかけての収益が堅調に推移してきたことを受けた修正とみられる。

ただし、今回上方修正されたとはいえ、今年度の利益計画は、昨年度の落ち込み(19年度比20.1%減)を取り戻せてはいない。

なお、2021年度の想定ドル円レート(全規模・全産業ベース)は107.64円(上期107.64円、下期107.64円)と、前回調査時点(106.71円)からやや円安方向に修正された。今年度上期のドル円レートが前回の見積もりよりもドル高水準で推移したことを受けた修正とみられるが、足下の実勢(111円台)よりはまだかなりの円高水準に設定されている。今後、米金融緩和が縮小に向かい、ドル円が堅調に推移すれば、想定レートのさらなる円安方向への修正が収益計画の上振れ要因になる。

例年、経常利益計画は年度始の段階で保守的に見積もられ、9月調査以降、緩やかに上方修正されていく傾向があり、今回もそれに沿った展開となっているが、上方修正の度合いはやや大きめとなっている。コロナ禍の不透明感から年度始の計画が例年よりも保守的に設定された一方、海外経済の回復などを受けて、足元にかけての収益が堅調に推移してきたことを受けた修正とみられる。

ただし、今回上方修正されたとはいえ、今年度の利益計画は、昨年度の落ち込み(19年度比20.1%減)を取り戻せてはいない。

なお、2021年度の想定ドル円レート(全規模・全産業ベース)は107.64円(上期107.64円、下期107.64円)と、前回調査時点(106.71円)からやや円安方向に修正された。今年度上期のドル円レートが前回の見積もりよりもドル高水準で推移したことを受けた修正とみられるが、足下の実勢(111円台)よりはまだかなりの円高水準に設定されている。今後、米金融緩和が縮小に向かい、ドル円が堅調に推移すれば、想定レートのさらなる円安方向への修正が収益計画の上振れ要因になる。

5. 設備投資・雇用:設備投資計画は上方修正、人手不足感が強まる

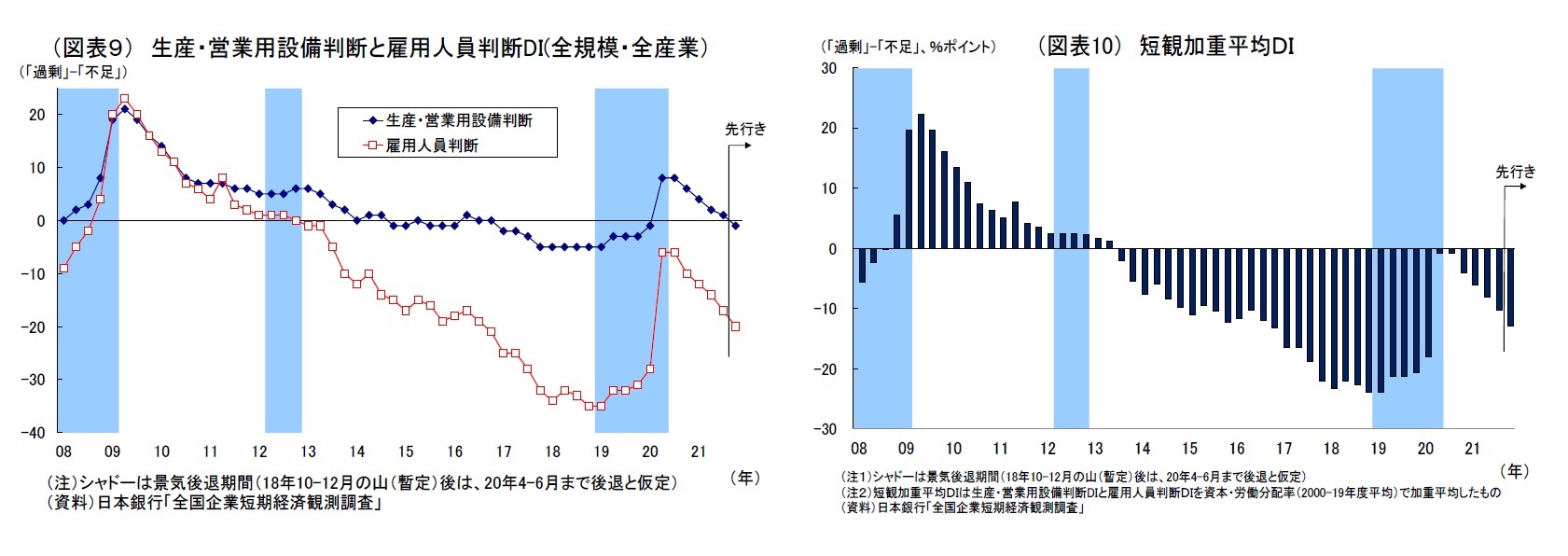

生産・営業用設備判断DI(「過剰」-「不足」)は、全規模全産業で前回から1ポイント低下の1となった。製造業での内外需給改善に加え、昨年度の設備投資の落ち込みが過剰感の緩和に寄与したと考えられる。

また、雇用人員判断DI(「過剰」-「不足」)も前回から3ポイント低下の▲17となった。製造業、非製造業ともに3ポイント低下している。これまでの人員抑制の影響が出たほか、労働需給のミスマッチもあるとみられ、人手不足感がやや強まっている。

上記の結果、需給ギャップの代理変数とされる「短観加重平均DI」(設備・雇用の各DIを加重平均して算出)は前回から2.2ポイント低下の▲10.3となり、不足超過度合いが強まった。

先行きの見通し(全規模全産業)は、設備判断DIが2ポイントの低下、雇用判断DIが3ポイントの低下となった。ワクチン普及等に伴う内外での景気回復が一部織り込まれているとみられる。この結果、「短観加重平均DI」も▲13.0と2.7ポイント低下する見込みとなっている。

また、雇用人員判断DI(「過剰」-「不足」)も前回から3ポイント低下の▲17となった。製造業、非製造業ともに3ポイント低下している。これまでの人員抑制の影響が出たほか、労働需給のミスマッチもあるとみられ、人手不足感がやや強まっている。

上記の結果、需給ギャップの代理変数とされる「短観加重平均DI」(設備・雇用の各DIを加重平均して算出)は前回から2.2ポイント低下の▲10.3となり、不足超過度合いが強まった。

先行きの見通し(全規模全産業)は、設備判断DIが2ポイントの低下、雇用判断DIが3ポイントの低下となった。ワクチン普及等に伴う内外での景気回復が一部織り込まれているとみられる。この結果、「短観加重平均DI」も▲13.0と2.7ポイント低下する見込みとなっている。

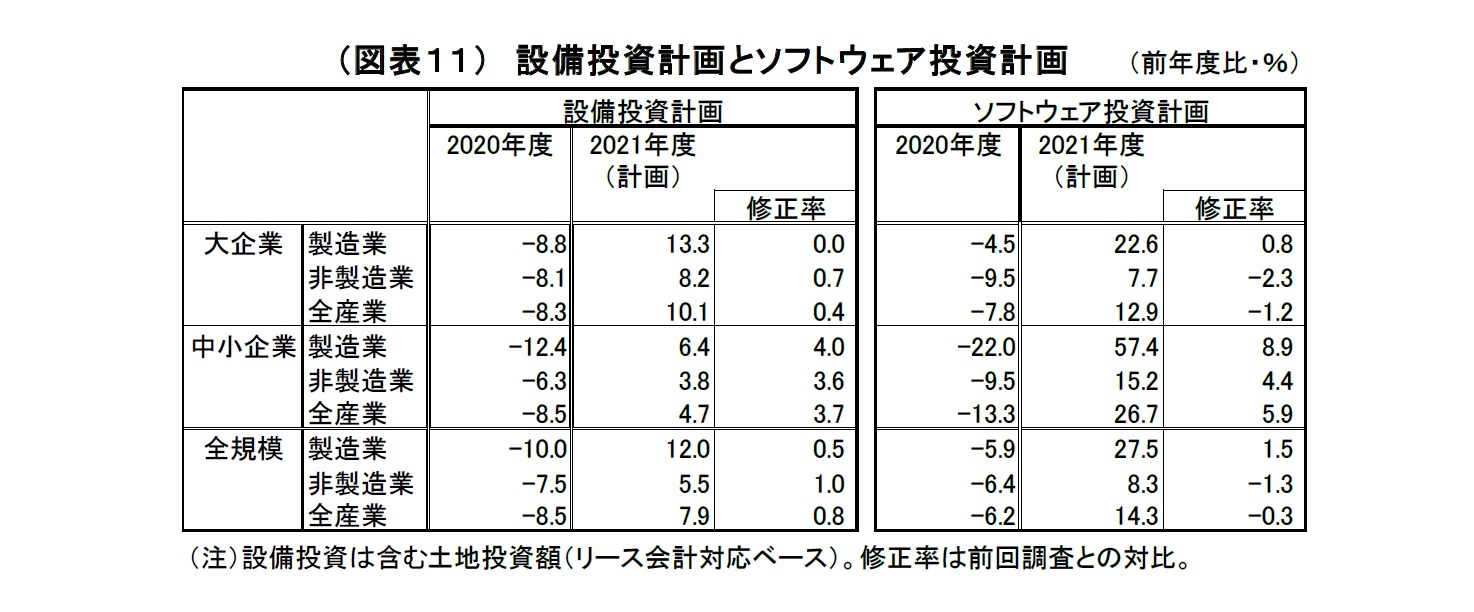

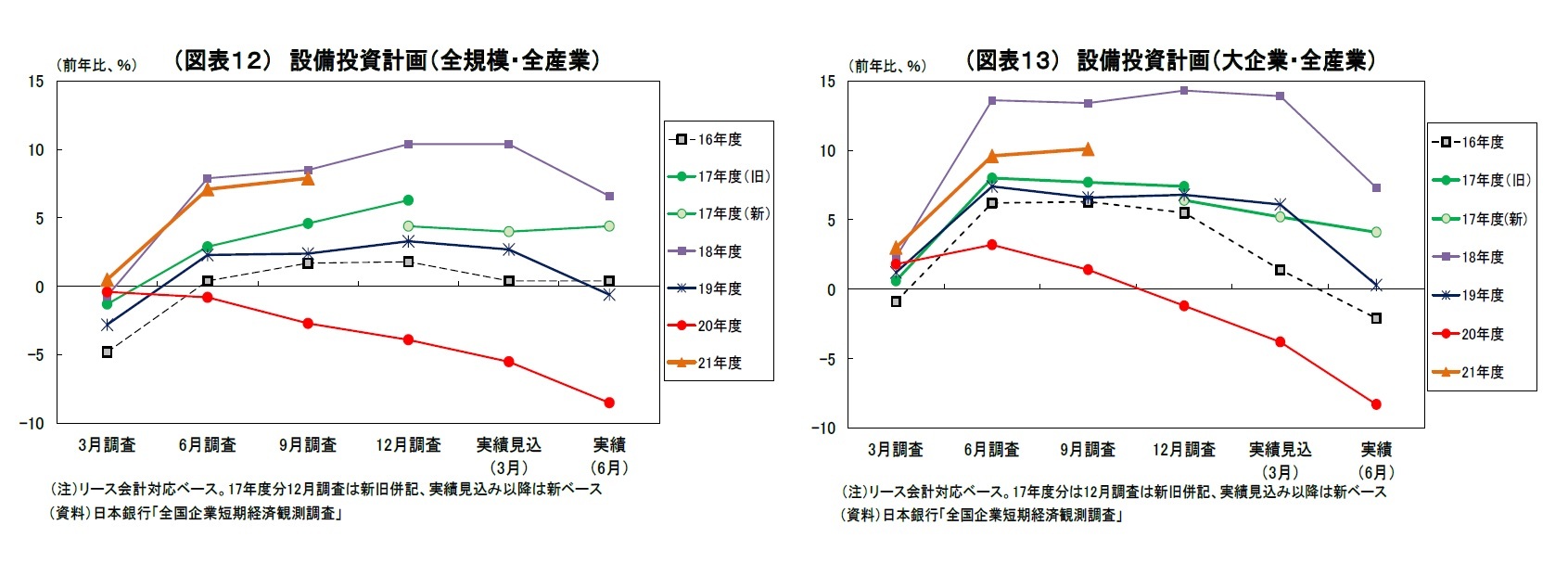

2021年度の設備投資計画(全規模全産業)は、前年度比7.9%増(前回調査時点では同7.1%増)へ上方修正され、前年度の落ち込みから大幅に持ち直すとの計画が維持された。

例年、9月調査では中小企業において計画の具体化に伴って上方修正される傾向が強いほか、製造業を中心に企業収益が持ち直した結果として投資余力が回復していること、昨年度から今年度へ先送りされた計画が存在することがその理由として考えられる。

ただし、コロナ禍の収束が未だ見通せないうえ、厳しい事業環境が続く対面サービス業の投資低迷が抑制に働いたとみられ、6月調査からの上方修正幅(0.8%ポイント)は例年の平均値1をやや下回った。また、設備投資計画の金額はコロナ前である2019年度実績を1.2%下回っており、設備投資が完全に回復したわけではない。

なお、2021年度設備投資計画(全規模全産業で前年比7.9%増)は市場予想(QUICK 集計6.8%増、当社予想は7.3%増)を上回る結果であった。

また、ソフトウェア投資額は前回から若干下方修正されたものの、前年度比14.3%増と大幅な増額計画が維持されている。企業において、オンライン需要への対応やDX、リモートワークへの対応などが進められているとみられる。

例年、9月調査では中小企業において計画の具体化に伴って上方修正される傾向が強いほか、製造業を中心に企業収益が持ち直した結果として投資余力が回復していること、昨年度から今年度へ先送りされた計画が存在することがその理由として考えられる。

ただし、コロナ禍の収束が未だ見通せないうえ、厳しい事業環境が続く対面サービス業の投資低迷が抑制に働いたとみられ、6月調査からの上方修正幅(0.8%ポイント)は例年の平均値1をやや下回った。また、設備投資計画の金額はコロナ前である2019年度実績を1.2%下回っており、設備投資が完全に回復したわけではない。

なお、2021年度設備投資計画(全規模全産業で前年比7.9%増)は市場予想(QUICK 集計6.8%増、当社予想は7.3%増)を上回る結果であった。

また、ソフトウェア投資額は前回から若干下方修正されたものの、前年度比14.3%増と大幅な増額計画が維持されている。企業において、オンライン需要への対応やDX、リモートワークへの対応などが進められているとみられる。

1 コロナ禍前の2010~19年度の9月調査での上昇修正幅は平均で1.4%ポイント

6.企業金融:企業の資金繰り悪化は回避

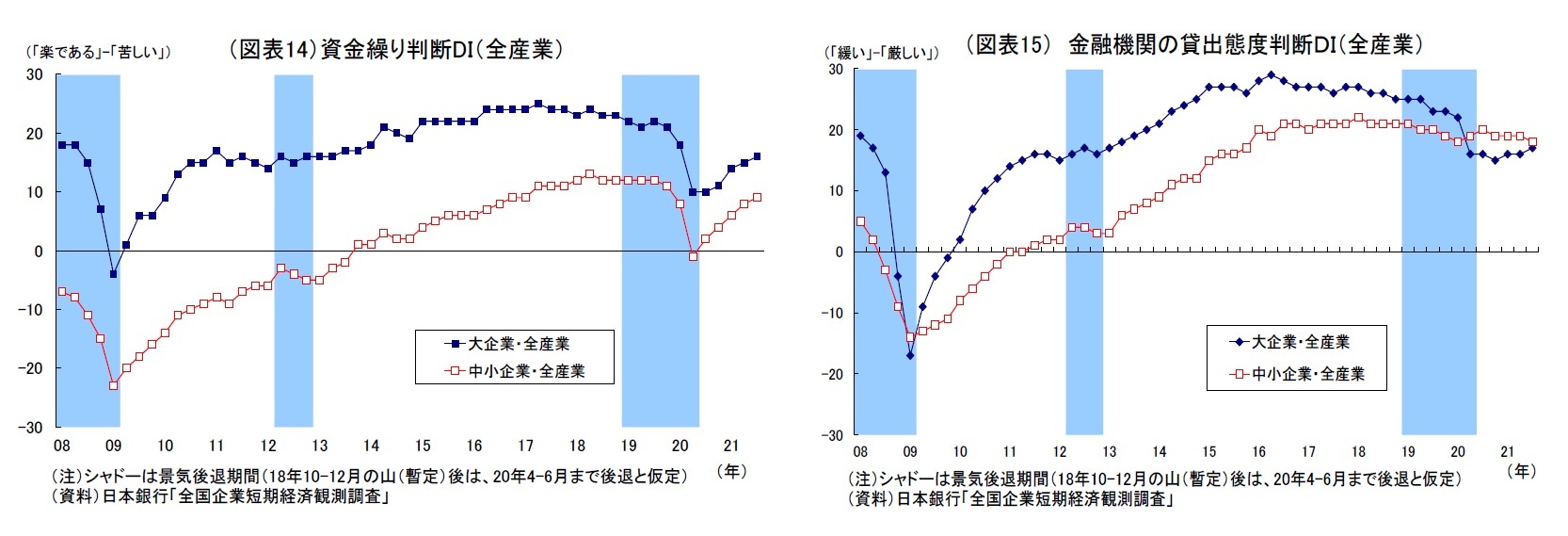

企業の資金繰り判断DI(「楽である」-「苦しい」)は大企業が16、中小企業が9とともに前回比で1ポイント上昇した。コロナ禍は長引いているが、企業収益の回復に伴うキャッシュフローの持ち直しもあり、全体として、資金繰りの悪化は避けられている。

ただし、DIは未だコロナ禍前の水準を完全には回復していない。コロナ禍が長引き、対面サービス業では収益が回復していないにもかかわらず、コロナ関連融資の返済が一部で始まっているとみられる。業種別の状況は未公表(明日公表の調査全容に掲載)だが、対面サービス業の資金繰りは極めて厳しい状況が続いていると見込まれる。

企業サイドから見た金融機関の貸出態度判断DI(「緩い」-「厳しい」)については、大企業が17と前回比1ポイント上昇する一方、中小企業は18と前回から1ポイント低下した。日銀の資金繰り支援策の効果などもあり、依然として大幅なプラス圏(「緩い」が優勢)を維持しており、リーマンショック後に比べて貸出態度はかなり緩和した水準にある。

ただし、中小企業のDIが徐々に低下してきている点には留意が必要になる。対面サービス業などでは借入残高が膨らみ、追加借入能力が低下している可能性が高い。こうした企業に対して金融機関が一部で追加融資に慎重になったことが、貸出態度の厳格化と映っている可能性がある。

ただし、DIは未だコロナ禍前の水準を完全には回復していない。コロナ禍が長引き、対面サービス業では収益が回復していないにもかかわらず、コロナ関連融資の返済が一部で始まっているとみられる。業種別の状況は未公表(明日公表の調査全容に掲載)だが、対面サービス業の資金繰りは極めて厳しい状況が続いていると見込まれる。

企業サイドから見た金融機関の貸出態度判断DI(「緩い」-「厳しい」)については、大企業が17と前回比1ポイント上昇する一方、中小企業は18と前回から1ポイント低下した。日銀の資金繰り支援策の効果などもあり、依然として大幅なプラス圏(「緩い」が優勢)を維持しており、リーマンショック後に比べて貸出態度はかなり緩和した水準にある。

ただし、中小企業のDIが徐々に低下してきている点には留意が必要になる。対面サービス業などでは借入残高が膨らみ、追加借入能力が低下している可能性が高い。こうした企業に対して金融機関が一部で追加融資に慎重になったことが、貸出態度の厳格化と映っている可能性がある。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年10月01日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(9月調査)~大企業製造業の景況感改善は鈍化、非製造業は低迷継続、先行きの見方は総じて慎重】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(9月調査)~大企業製造業の景況感改善は鈍化、非製造業は低迷継続、先行きの見方は総じて慎重のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!