- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(9月調査)予測~大企業製造業の業況判断DIは3ポイント上昇の17と予想、非製造業は低迷が続く見込み

2021年09月15日

文字サイズ

- 小

- 中

- 大

9月短観予測:半導体不足の深刻化、原材料価格の高騰、緊急事態宣言の拡大が重荷に

(大企業製造業の景況感改善ペースは鈍化)

10月1日に公表される日銀短観9月調査では、海外経済回復に伴う堅調な輸出や設備投資需要の回復を受けて注目度の高い大企業製造業の業況判断DIが17と前回6月調査から3ポイント上昇すると予想(図表1)。景況感は堅調を維持するものの、原材料価格の高騰や半導体をはじめとする部品不足の深刻化が抑制要因となり、改善ペースは大きく鈍化すると見ている。また、大企業非製造業では、原材料価格の高騰に加えて緊急事態宣言の延長・拡大が重荷となり、業況判断DIが2と前回調査から1ポイントの上昇に留まると見込んでいる。製造業の改善幅が非製造業をやや上回ることで、製造業・非製造業間の景況感格差はさらに拡大し、業種間の大幅な格差も存続することになりそうだ。

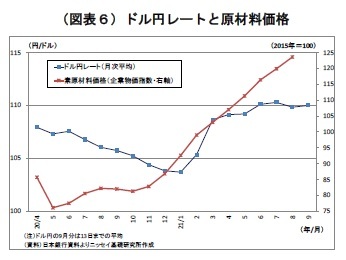

前回6月調査1では、輸出の増加や円安基調の継続などを受けて、注目度の高い大企業製造業の景況感が順調に回復を続けた一方で、3度目の緊急事態宣言発令が重荷となった大企業非製造業の景況感は伸び悩んでいた(図表2・3)。

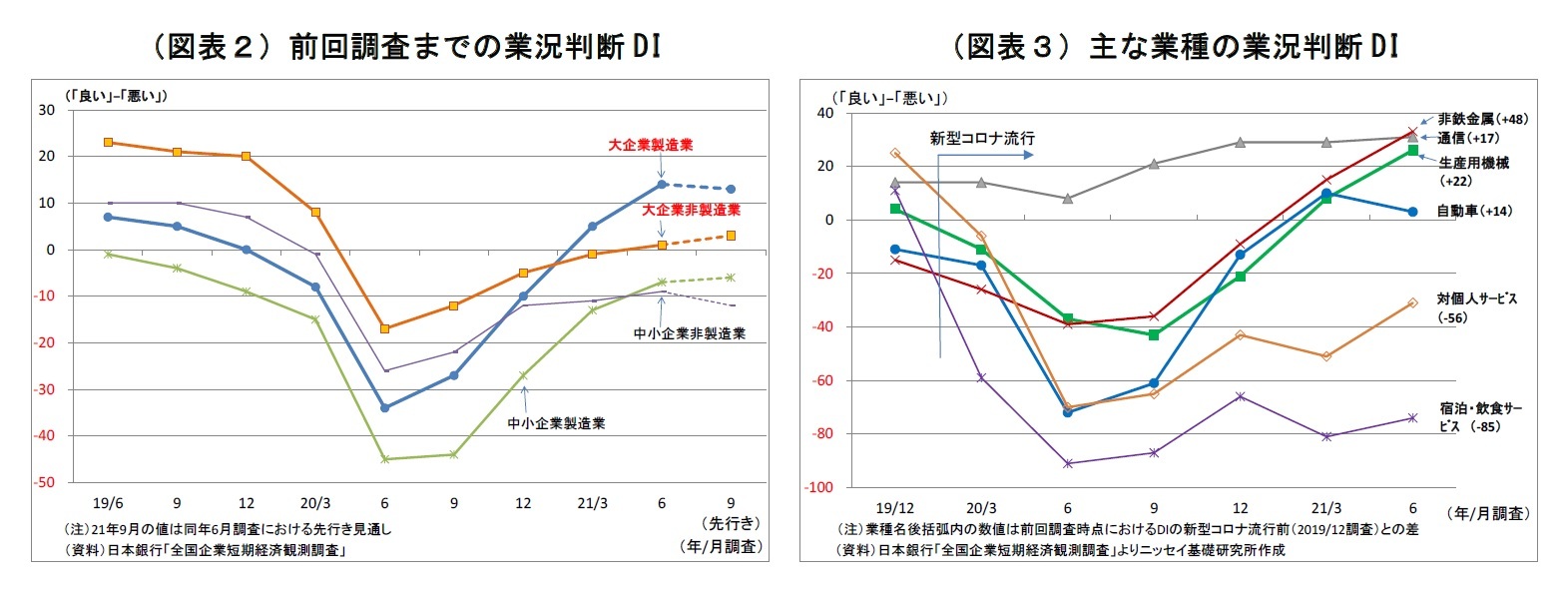

前回調査以降もコロナ対応の行動規制緩和が進む欧米を中心に海外経済が回復し、輸出・生産が堅調を維持する一方、国内ではコロナデルタ株の感染急拡大に伴って、緊急事態宣言等の行動制限措置が延長・拡大され、飲食・宿泊を中心とする対面サービス消費などへの逆風が続いた(図表4)。

10月1日に公表される日銀短観9月調査では、海外経済回復に伴う堅調な輸出や設備投資需要の回復を受けて注目度の高い大企業製造業の業況判断DIが17と前回6月調査から3ポイント上昇すると予想(図表1)。景況感は堅調を維持するものの、原材料価格の高騰や半導体をはじめとする部品不足の深刻化が抑制要因となり、改善ペースは大きく鈍化すると見ている。また、大企業非製造業では、原材料価格の高騰に加えて緊急事態宣言の延長・拡大が重荷となり、業況判断DIが2と前回調査から1ポイントの上昇に留まると見込んでいる。製造業の改善幅が非製造業をやや上回ることで、製造業・非製造業間の景況感格差はさらに拡大し、業種間の大幅な格差も存続することになりそうだ。

前回6月調査1では、輸出の増加や円安基調の継続などを受けて、注目度の高い大企業製造業の景況感が順調に回復を続けた一方で、3度目の緊急事態宣言発令が重荷となった大企業非製造業の景況感は伸び悩んでいた(図表2・3)。

前回調査以降もコロナ対応の行動規制緩和が進む欧米を中心に海外経済が回復し、輸出・生産が堅調を維持する一方、国内ではコロナデルタ株の感染急拡大に伴って、緊急事態宣言等の行動制限措置が延長・拡大され、飲食・宿泊を中心とする対面サービス消費などへの逆風が続いた(図表4)。

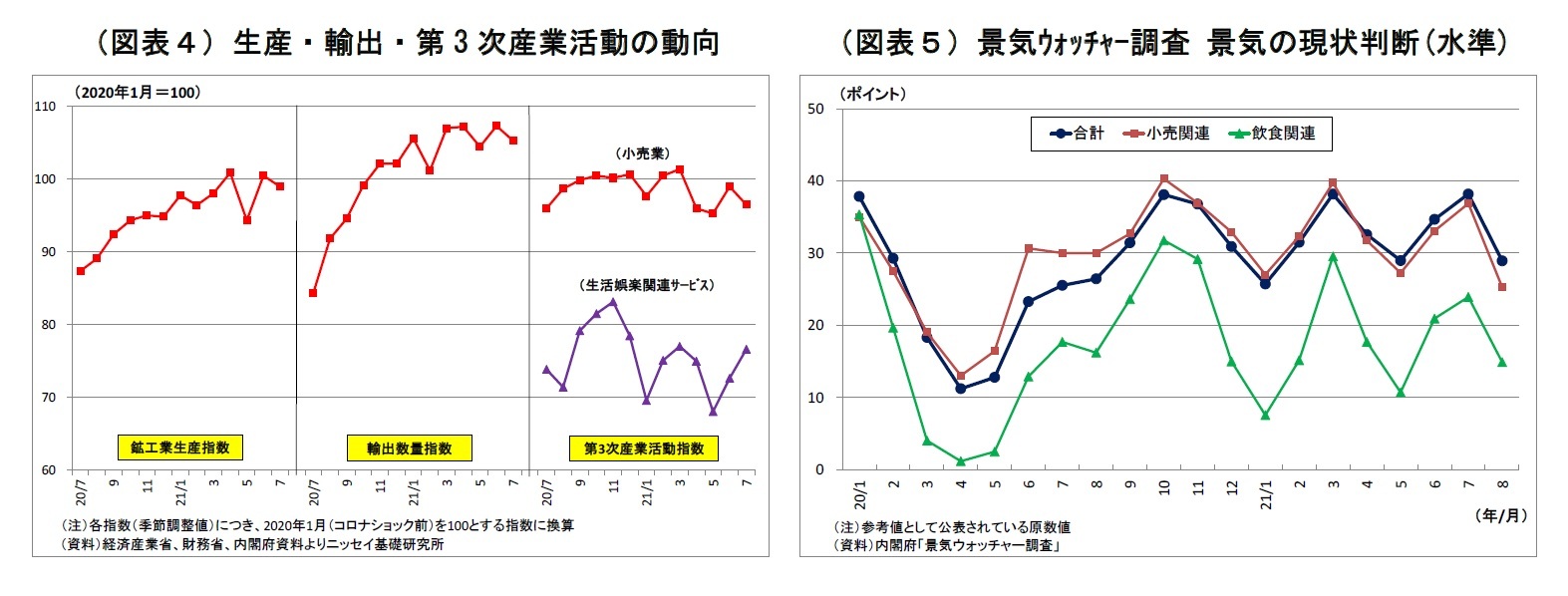

今回、大企業製造業では、堅調な輸出や設備投資需要回復が追い風となる形で景況感が改善するものの、資源価格高騰に伴う原材料価格の上昇(図表6)や、産業の裾野の広い自動車業界等における半導体等部品不足の深刻化が抑制要因となり、改善ペース2が大きく鈍化すると見ている(表紙図表1)。

今回、大企業製造業では、堅調な輸出や設備投資需要回復が追い風となる形で景況感が改善するものの、資源価格高騰に伴う原材料価格の上昇(図表6)や、産業の裾野の広い自動車業界等における半導体等部品不足の深刻化が抑制要因となり、改善ペース2が大きく鈍化すると見ている(表紙図表1)。また、非製造業では、製造業同様、原材料価格の高騰に加えて、デルタ株の感染拡大や緊急事態宣言など行動制限措置の延長・拡大が重荷となり、景況感の低迷が続くと見ている。行動制限措置については人流抑制効果が弱まっているため、事業環境が前回から大幅に悪化したわけではないものの、とりわけ飲食・宿泊など対面サービスに対する需要の低迷が続いている。

中小企業の業況判断DIは、製造業が前回から3ポイント上昇の▲4、非製造業が横ばいの▲9と予想(表紙図表1)。大企業同様、製造業では改善ペースが鈍化し、非製造業では低迷が続くと見ている。

先行きの景況感については総じて横ばい圏に留まると予想(表紙図表1)。国内外でワクチンの普及に伴う経済活動の回復が期待されるものの、冬場に向けて感染力の強い変異株の拡大やブレークスルー感染によるコロナ感染の再拡大も懸念されるため、楽観に傾きにくい。原材料価格の高止まり懸念も燻るだろう。菅政権辞任表明に伴う自民党総裁の交代劇については、結果や影響が不透明であることから、景況感への影響も限られると見ている。

なお、中小企業非製造業については、もともと先行きを慎重に見る傾向が強く、先行きにかけて景況感の改善が示されることが極めて稀であるだけに、今回も小幅な悪化が示されると予想している。

1 前回6月調査の基準日は6月11日、今回9月調査の基準日は9月10日(基準日までに約7割が回答するとされる)。

2 昨年度後半以降の改善幅は2020年12月調査で17ポイント、2021年3月調査で15ポイント、同6月調査で9ポイントと急ピッチの改善が続いていた。

(今年度設備投資計画は小幅な上方修正へ)

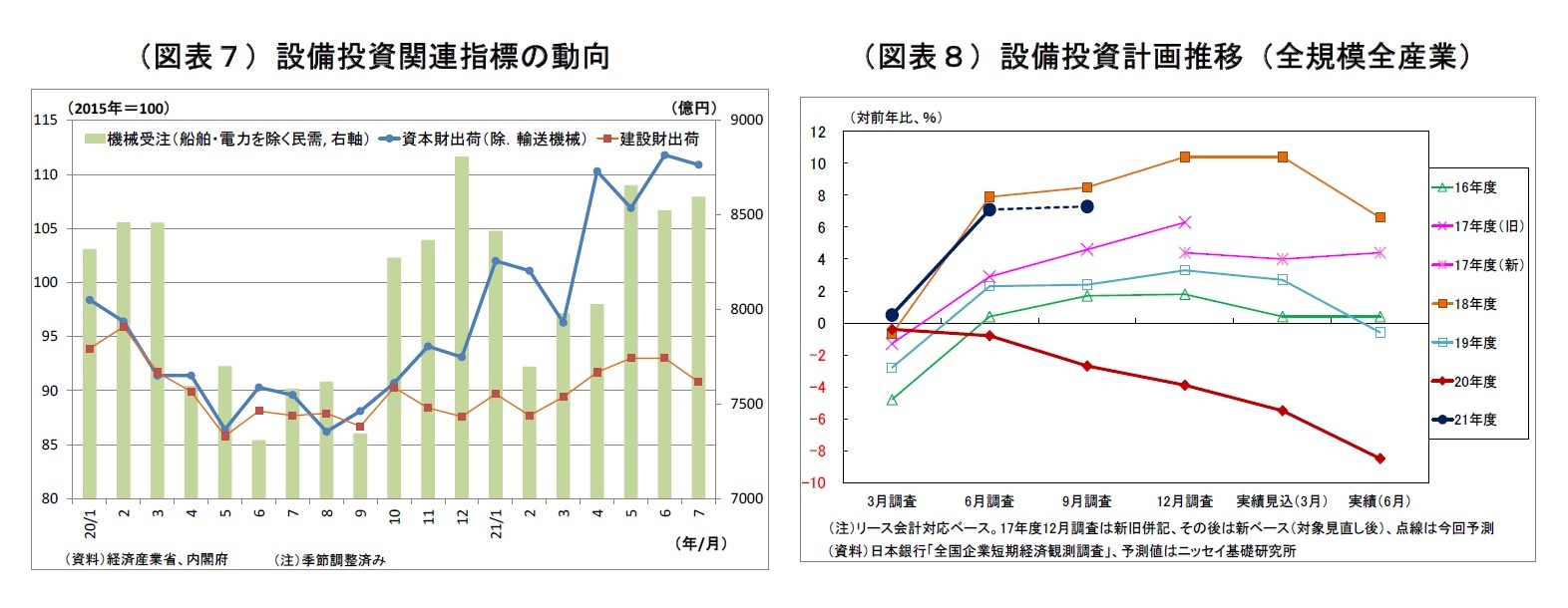

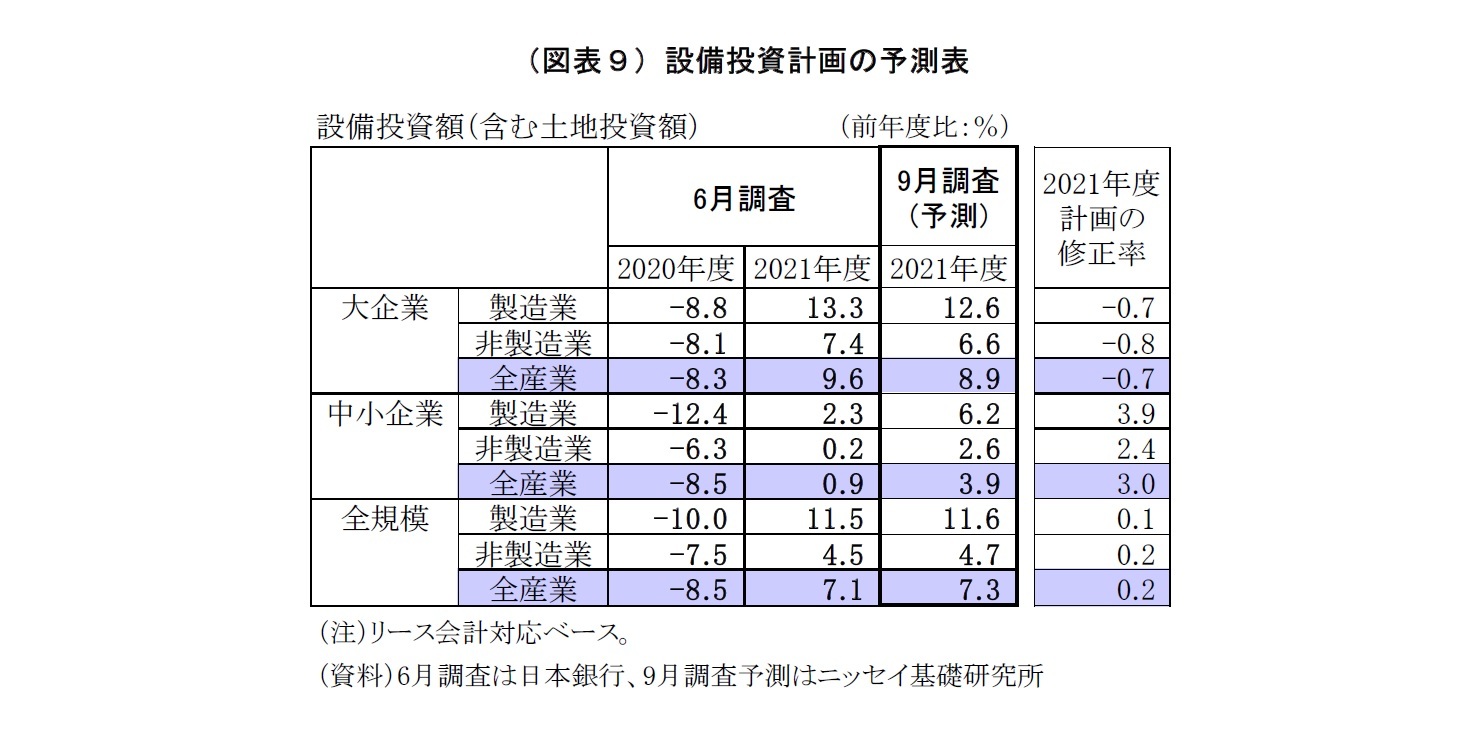

2021年度の設備投資計画(全規模全産業)は、前年度比7.3%増(前回調査時点では同7.1%増)へ若干上方修正され、前年度の落ち込みから大幅に持ち直すとの計画が維持されると予想している(図表8・9)。

例年、9月調査では中小企業において計画の具体化に伴って上方修正される傾向が強いほか、製造業を中心に企業収益が持ち直して投資余力が回復していること、昨年度から今年度へ先送りされた計画が存在することがその理由となる。ただし、コロナ禍の収束が未だ見通せないうえ、厳しい事業環境が続く対面サービス業の投資低迷が抑制に働くため、6月調査からの上方修正幅は例年の平均値3を下回るだろう。

2021年度の設備投資計画(全規模全産業)は、前年度比7.3%増(前回調査時点では同7.1%増)へ若干上方修正され、前年度の落ち込みから大幅に持ち直すとの計画が維持されると予想している(図表8・9)。

例年、9月調査では中小企業において計画の具体化に伴って上方修正される傾向が強いほか、製造業を中心に企業収益が持ち直して投資余力が回復していること、昨年度から今年度へ先送りされた計画が存在することがその理由となる。ただし、コロナ禍の収束が未だ見通せないうえ、厳しい事業環境が続く対面サービス業の投資低迷が抑制に働くため、6月調査からの上方修正幅は例年の平均値3を下回るだろう。

3 コロナ禍前の2010~19年度の9月調査での上昇修正幅は平均で1.4%ポイント

(注目ポイント:仕入・販売価格判断DI、飲食・宿泊サービスの動向など)

ヘッドラインとなる景況感以外では、日本経済の今後を占ううえで今年度の設備投資計画が注目される。前回調査において前年比で7.1%増という大幅な持ち直しが示されていたが、企業収益の改善基調が続く中、さらに上方修正されるのかが着目点になる。

また、事業や業務のデジタル化に向けたものと見られるが、前回調査時点で前年比14.7%増と設備投資以上に大幅な増加がみられたソフトウェア投資計画も注目点になる。日本企業のデジタル化に対する本気度を計る一つの試金石になる。

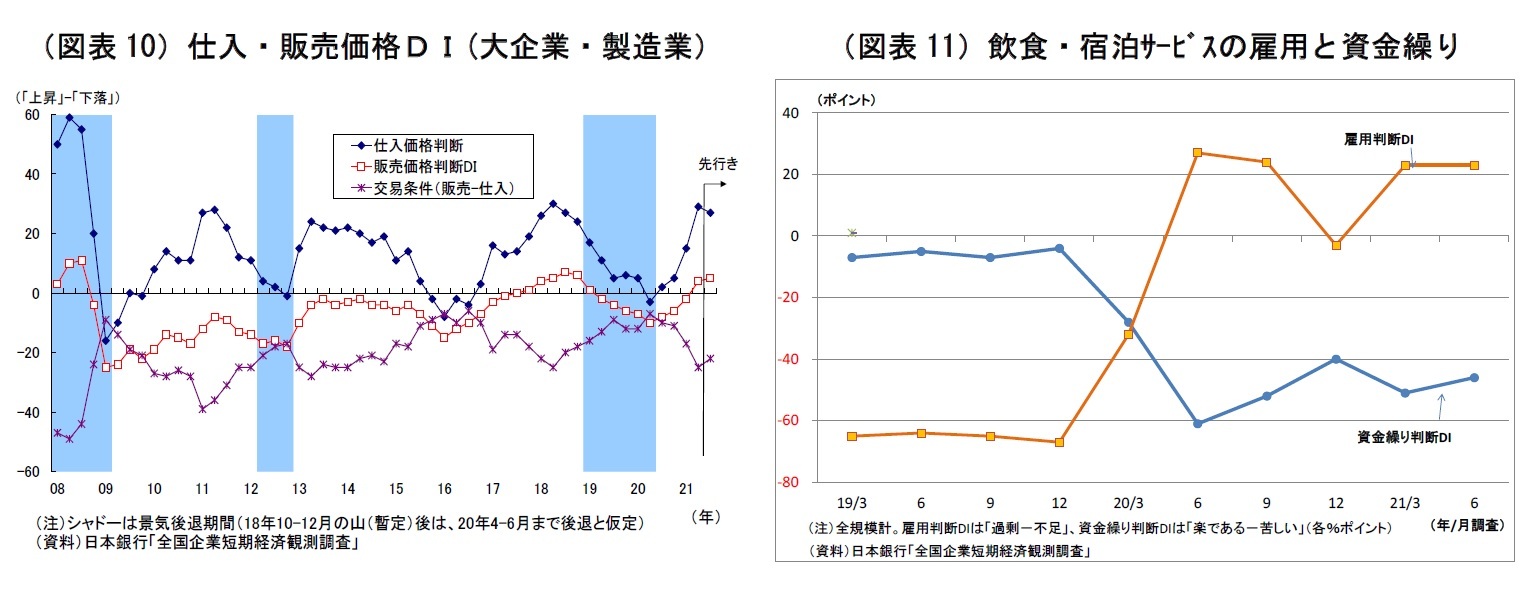

さらに、世界的に資源価格が高騰するなか、仕入・販売価格判断DIの動向も注目される(図表10)。企業の仕入価格の上昇圧力がどれだけ高まっているのか、それがどの程度販売価格に転嫁されている(かつ、される見通し)なのかが着目点になる。販売価格に転嫁されない分は、企業内部で吸収せざるを得ず、企業収益の圧迫要因となる。

なお、業種別では、繰り返される緊急事態宣言の悪影響を最も強く受けている飲食・宿泊サービスの動向が注目される。前回調査時点で極めて厳しい景況感が続いていたほか、人手余剰感や資金繰りの逼迫感も強い状況にあったが(図表11)、そうした状況に改善がみられるかが着目点になる。厳しさを増している場合は、追加的な政策対応を促す材料になる可能性もある。

ヘッドラインとなる景況感以外では、日本経済の今後を占ううえで今年度の設備投資計画が注目される。前回調査において前年比で7.1%増という大幅な持ち直しが示されていたが、企業収益の改善基調が続く中、さらに上方修正されるのかが着目点になる。

また、事業や業務のデジタル化に向けたものと見られるが、前回調査時点で前年比14.7%増と設備投資以上に大幅な増加がみられたソフトウェア投資計画も注目点になる。日本企業のデジタル化に対する本気度を計る一つの試金石になる。

さらに、世界的に資源価格が高騰するなか、仕入・販売価格判断DIの動向も注目される(図表10)。企業の仕入価格の上昇圧力がどれだけ高まっているのか、それがどの程度販売価格に転嫁されている(かつ、される見通し)なのかが着目点になる。販売価格に転嫁されない分は、企業内部で吸収せざるを得ず、企業収益の圧迫要因となる。

なお、業種別では、繰り返される緊急事態宣言の悪影響を最も強く受けている飲食・宿泊サービスの動向が注目される。前回調査時点で極めて厳しい景況感が続いていたほか、人手余剰感や資金繰りの逼迫感も強い状況にあったが(図表11)、そうした状況に改善がみられるかが着目点になる。厳しさを増している場合は、追加的な政策対応を促す材料になる可能性もある。

(日銀金融政策への影響は殆どなし)

今回の短観が当面の日銀金融政策に与える影響は殆どないだろう。

まず、企業の景況感は全体としては悪化が避けられ、設備投資計画も前年度の落ち込みから大幅に持ち直すとの計画が維持されると見込まれるためだ。また、今後も内外でのコロナの拡大懸念は燻るものの、ワクチン接種のさらなる普及による行動規制の緩和が期待される。なお、宿泊・飲食サービスなど一部の業種では厳しい資金繰りが続いているとみられるが、日銀は既に6月に資金繰り支援策の来年3月末までの延長を決めており、粘り強く支援していく姿勢を示している。こうした業種で資金繰りがさらに逼迫していることが確認されれば追加対応を行う可能性も出てくるが、日銀が追加的に出来ることは限られている。

もともと追加緩和余地が尽きかけていることもあり、日銀は変異株を中心とする新型コロナの感染動向やワクチンの普及ペースとそれが景気に与える影響等を見定めるべく、しばらく様子見姿勢に徹すると見込まれる。

今回の短観が当面の日銀金融政策に与える影響は殆どないだろう。

まず、企業の景況感は全体としては悪化が避けられ、設備投資計画も前年度の落ち込みから大幅に持ち直すとの計画が維持されると見込まれるためだ。また、今後も内外でのコロナの拡大懸念は燻るものの、ワクチン接種のさらなる普及による行動規制の緩和が期待される。なお、宿泊・飲食サービスなど一部の業種では厳しい資金繰りが続いているとみられるが、日銀は既に6月に資金繰り支援策の来年3月末までの延長を決めており、粘り強く支援していく姿勢を示している。こうした業種で資金繰りがさらに逼迫していることが確認されれば追加対応を行う可能性も出てくるが、日銀が追加的に出来ることは限られている。

もともと追加緩和余地が尽きかけていることもあり、日銀は変異株を中心とする新型コロナの感染動向やワクチンの普及ペースとそれが景気に与える影響等を見定めるべく、しばらく様子見姿勢に徹すると見込まれる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年09月15日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(9月調査)予測~大企業製造業の業況判断DIは3ポイント上昇の17と予想、非製造業は低迷が続く見込み】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(9月調査)予測~大企業製造業の業況判断DIは3ポイント上昇の17と予想、非製造業は低迷が続く見込みのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!