- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 米国株式インデックス投資、どれを選べば良いのか-S&P500 vs ダウ平均 vs ナスダック100

2021年03月05日

文字サイズ

- 小

- 中

- 大

1――米国株式市場と主要なインデックス

米国にある主な取引所は、ニューヨーク市場とナスダック市場だ。「市場規模」を上場銘柄の時価総額合計でみると、ニューヨーク市場は約2,800兆円で世界の取引所の中で1位、ナスダック市場は約2,000兆円で2位となる。東京証券取引所の市場規模は約700兆円であり、ニューヨーク市場はその約4倍、ナスダック市場は約3倍の規模である。上場基準には、時価総額や公開株式数などがそれぞれ設けられているが、ニューヨーク市場よりナスダック市場の上場基準の方が全般的に緩く、ナスダック市場は新興企業を中心とした市場となる。

米国株式市場を対象としたインデックスは複数ある。今回は、日本において上場投資信託(ETF)に複数採用されるインデックス、S&P500、ダウ・ジョーンズ工業株価平均(以下、ダウ平均)、ナスダック100について、特徴や過去の運用実績の違い等を紹介したい。

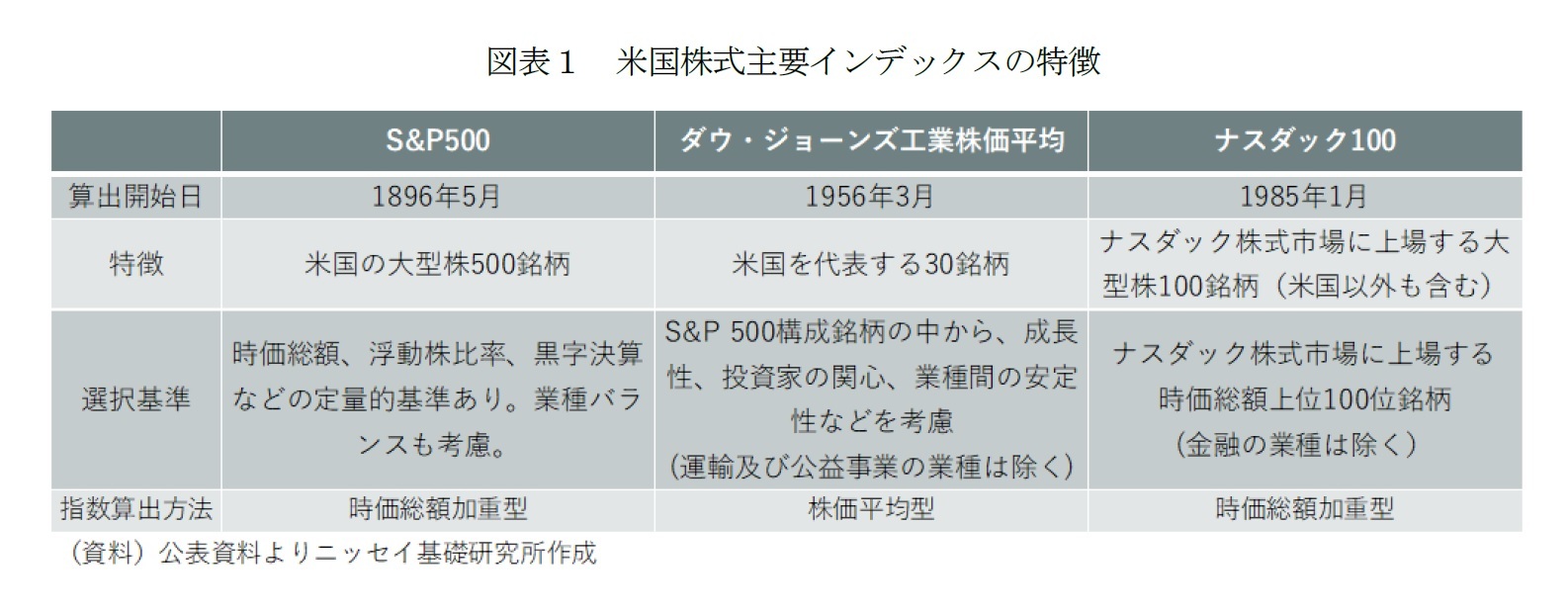

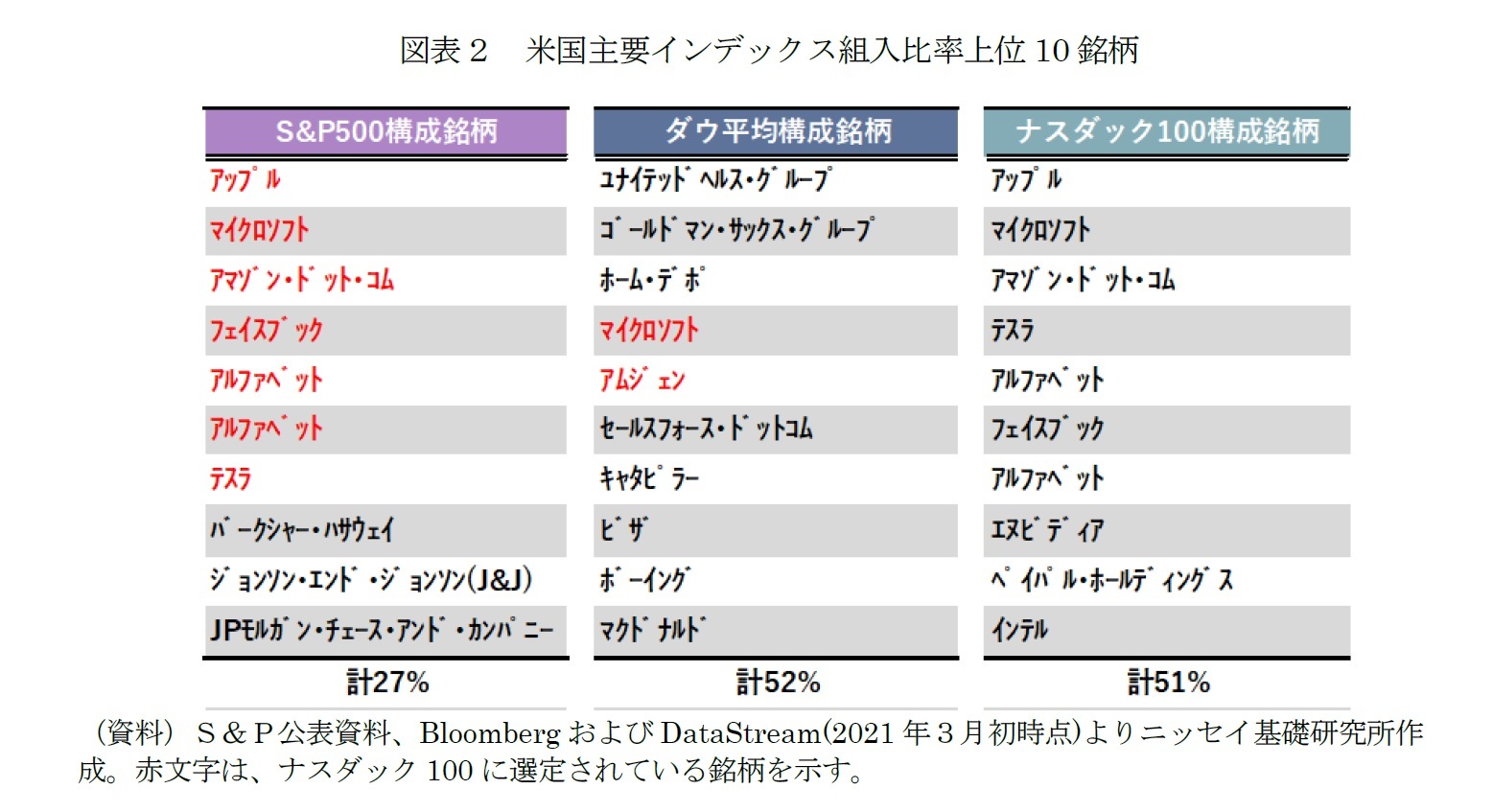

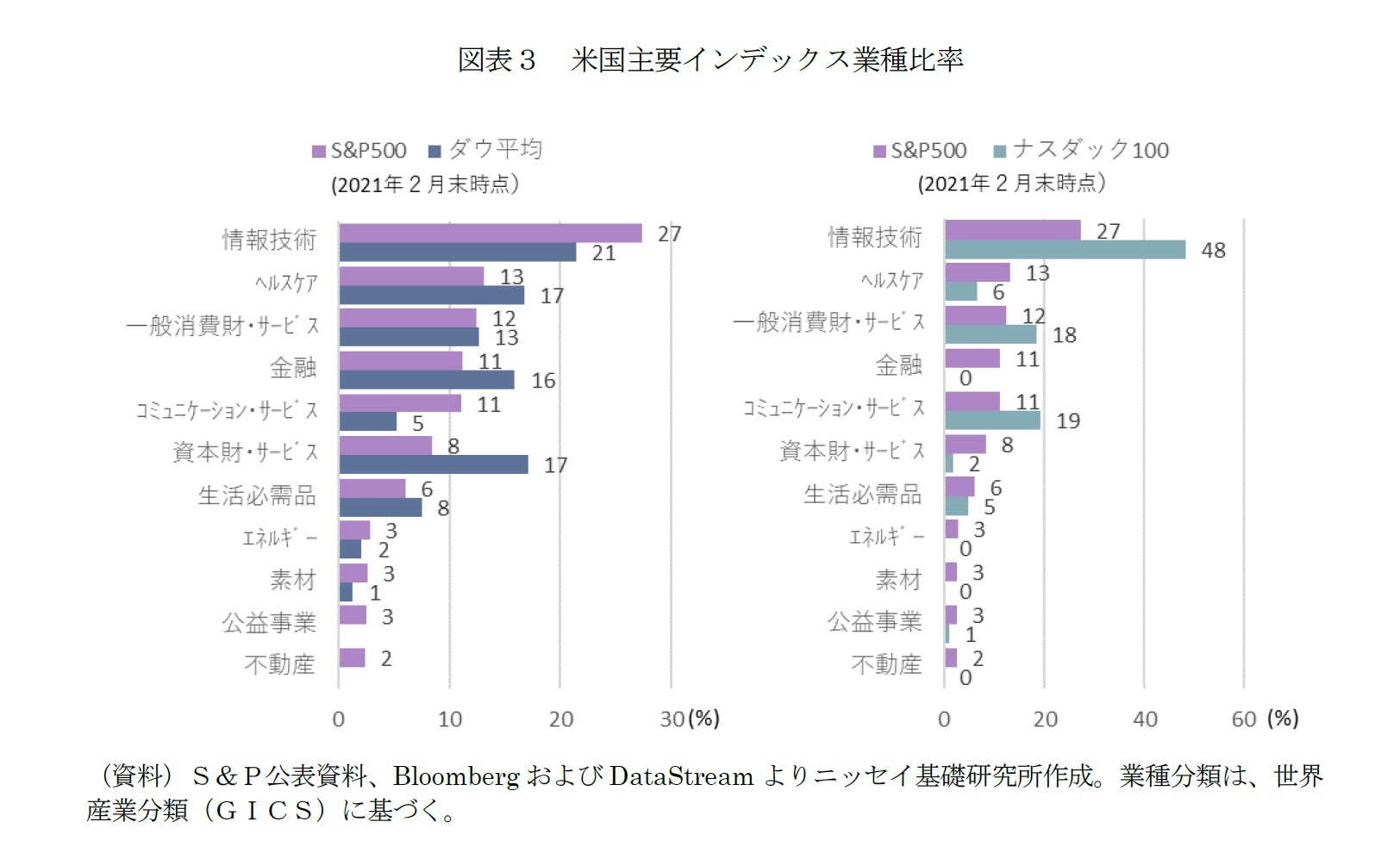

それぞれの特徴を簡単に図表1にまとめてみた。S&P500は、米国株式市場のニューヨーク証券取引所とNASDAQに上場する米国企業500銘柄を対象としたインデックスだ。S&P500の歴史はこの3つのインデックスの中で最も長く、1896年5月に算出が開始された。選定基準には、時価総額の大きさ等があり、最低時価総額は98憶ドル(2020年12月時点、約1兆600億円)であり、米国市場の時価総額の8割をカバーしている。その他、連続四半期の利益合計が黒字であることや、浮動株比率などの基準が設けられている。ダウ平均は、S&P500を構成する銘柄の中から30銘柄が選定される。選定基準には、定量的なルールはないが、企業の成長性、投資家からの関心の高さ、業種間の安定性などが重視される。ナスダック100は、ナスダック株式市場に上場する銘柄から、時価総額の大きい100銘柄が選定される。選定銘柄は、他の2指数と違い、米国企業に限定していない。

米国株式市場を対象としたインデックスは複数ある。今回は、日本において上場投資信託(ETF)に複数採用されるインデックス、S&P500、ダウ・ジョーンズ工業株価平均(以下、ダウ平均)、ナスダック100について、特徴や過去の運用実績の違い等を紹介したい。

それぞれの特徴を簡単に図表1にまとめてみた。S&P500は、米国株式市場のニューヨーク証券取引所とNASDAQに上場する米国企業500銘柄を対象としたインデックスだ。S&P500の歴史はこの3つのインデックスの中で最も長く、1896年5月に算出が開始された。選定基準には、時価総額の大きさ等があり、最低時価総額は98憶ドル(2020年12月時点、約1兆600億円)であり、米国市場の時価総額の8割をカバーしている。その他、連続四半期の利益合計が黒字であることや、浮動株比率などの基準が設けられている。ダウ平均は、S&P500を構成する銘柄の中から30銘柄が選定される。選定基準には、定量的なルールはないが、企業の成長性、投資家からの関心の高さ、業種間の安定性などが重視される。ナスダック100は、ナスダック株式市場に上場する銘柄から、時価総額の大きい100銘柄が選定される。選定銘柄は、他の2指数と違い、米国企業に限定していない。

2――推移と運用実績

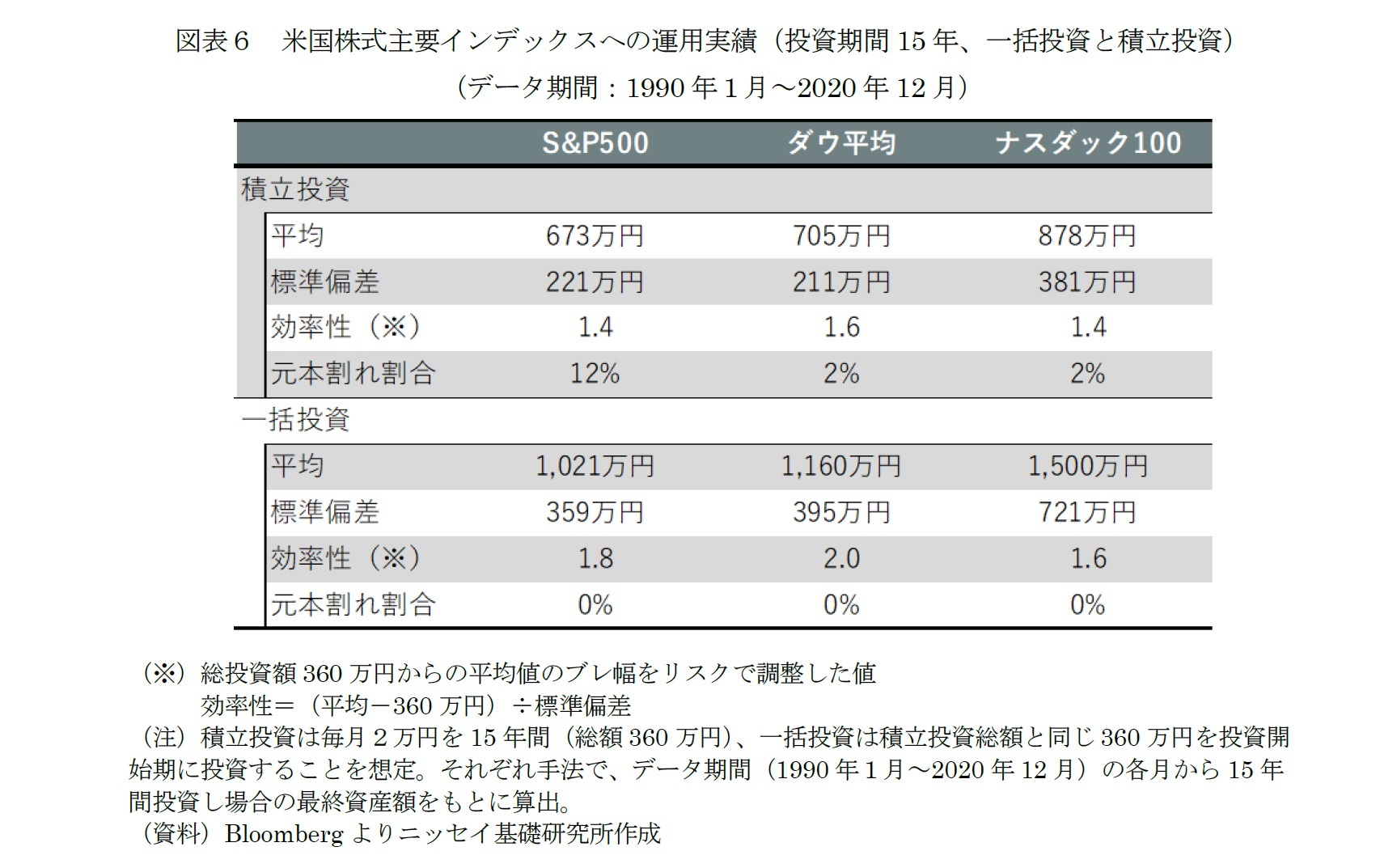

実際の運用収益は、投資期間、投資方式、投資開始時期によって変わる。図表6は、投資期間15年で、1990年1月以降の各月に投資を始めていた場合の、指数ごとの最終資産額を示す。投資期間15年としたのは、期間31年のデータ期間を用い、同じような経済状況に偏らないようにするためだ。投資方式は、毎月2万円(15年で総額360万円)を積み立てる方式と、投資開始時に360万円を一括で投資する方式の2種類を用いた。積立額の2万円は、iDeCoを活用する会社員の掛金上限(企業年金がある場合で原則23,000円)を想定しており、各自状況に合わせて調整していただきたい。

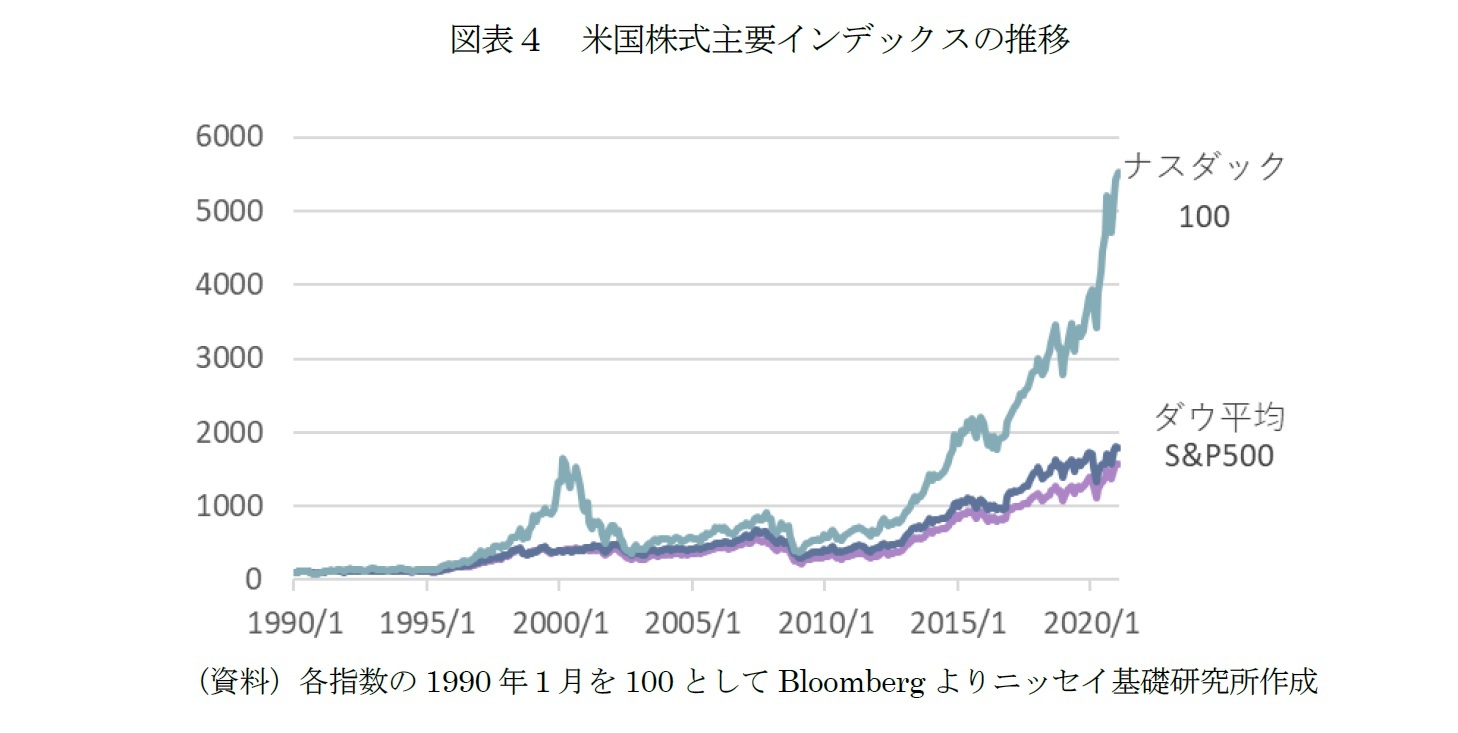

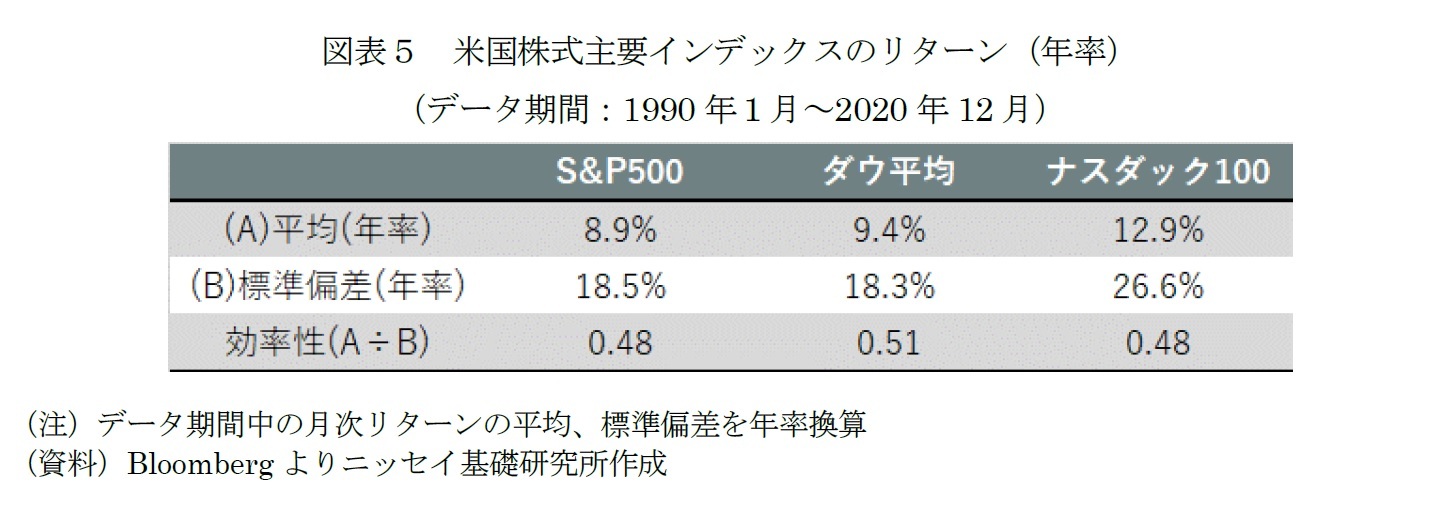

最終資産額の平均値は、最も低いS&P500でも、積立投資で673万円、一括投資で1,021万円となった(図表6)。これらは、総投資額360万円に対して、それぞれ1.9倍、2.8倍にもなる。指数間の比較では、図表5の月次リターンでの順序と同様、積立投資、一括投資ともに、ナスダック100、ダウ平均、S&P500の順で大きい。

次に、リスクを2つの観点でみてみよう。図表5と同様に平均リターンからのブレでみると、ナスダック100が最も大きく、S&P500、ダウ平均の順となり、結果も図表5と同様になった。効率性でみると、積立投資、一括投資ともに、ダウ平均がやや高いが、3指数に大きな差はない。積立投資と一括投資を比較すると、効率性はいずれも一括投資の方が高かった。これは日本株の結果と大きく違う点である。積立投資は価格が上下しながらも最終的に価格が高い場合には有効な方法となるが、米国株のように価格が上がる期間が長い場合は、一括投資の方が有利になるということである。但し、一括投資ができるだけの資金が必要になる。

一方、総投資額360万円を下回った割合(元本割れ割合)でリスクをみると、一括投資では、3指数ともに元本割れ割合は0%だった。これは、分析期間中の15年間、どの期間を取っても投資終了時の指数値が投資開始期より高かったことを示す。一方、積立投資では、S&P500が12%と最も多く、ダウ平均とナスダック100に差はなく2%だった。積立投資で元本割れをしたのは、いずれも、リーマンショック前の高値を経験し、リーマンショック後に投資終了した期間である。積立投資はドルコスト平均法とも言われ、投資対象の購入価格を平均化し高掴みの影響を軽減する手法として良く推奨されるが、投資終了時点の指数値が平均的な購入価格より低ければ元本割れする。実際のところ、積立投資を終えた時に低迷期なのであれば即座に換金しない、投資対象には危機後も回復が見込める投資対象を選んでおくなどで元本割れを回避する必要がある。

最終資産額の平均値は、最も低いS&P500でも、積立投資で673万円、一括投資で1,021万円となった(図表6)。これらは、総投資額360万円に対して、それぞれ1.9倍、2.8倍にもなる。指数間の比較では、図表5の月次リターンでの順序と同様、積立投資、一括投資ともに、ナスダック100、ダウ平均、S&P500の順で大きい。

次に、リスクを2つの観点でみてみよう。図表5と同様に平均リターンからのブレでみると、ナスダック100が最も大きく、S&P500、ダウ平均の順となり、結果も図表5と同様になった。効率性でみると、積立投資、一括投資ともに、ダウ平均がやや高いが、3指数に大きな差はない。積立投資と一括投資を比較すると、効率性はいずれも一括投資の方が高かった。これは日本株の結果と大きく違う点である。積立投資は価格が上下しながらも最終的に価格が高い場合には有効な方法となるが、米国株のように価格が上がる期間が長い場合は、一括投資の方が有利になるということである。但し、一括投資ができるだけの資金が必要になる。

一方、総投資額360万円を下回った割合(元本割れ割合)でリスクをみると、一括投資では、3指数ともに元本割れ割合は0%だった。これは、分析期間中の15年間、どの期間を取っても投資終了時の指数値が投資開始期より高かったことを示す。一方、積立投資では、S&P500が12%と最も多く、ダウ平均とナスダック100に差はなく2%だった。積立投資で元本割れをしたのは、いずれも、リーマンショック前の高値を経験し、リーマンショック後に投資終了した期間である。積立投資はドルコスト平均法とも言われ、投資対象の購入価格を平均化し高掴みの影響を軽減する手法として良く推奨されるが、投資終了時点の指数値が平均的な購入価格より低ければ元本割れする。実際のところ、積立投資を終えた時に低迷期なのであれば即座に換金しない、投資対象には危機後も回復が見込める投資対象を選んでおくなどで元本割れを回避する必要がある。

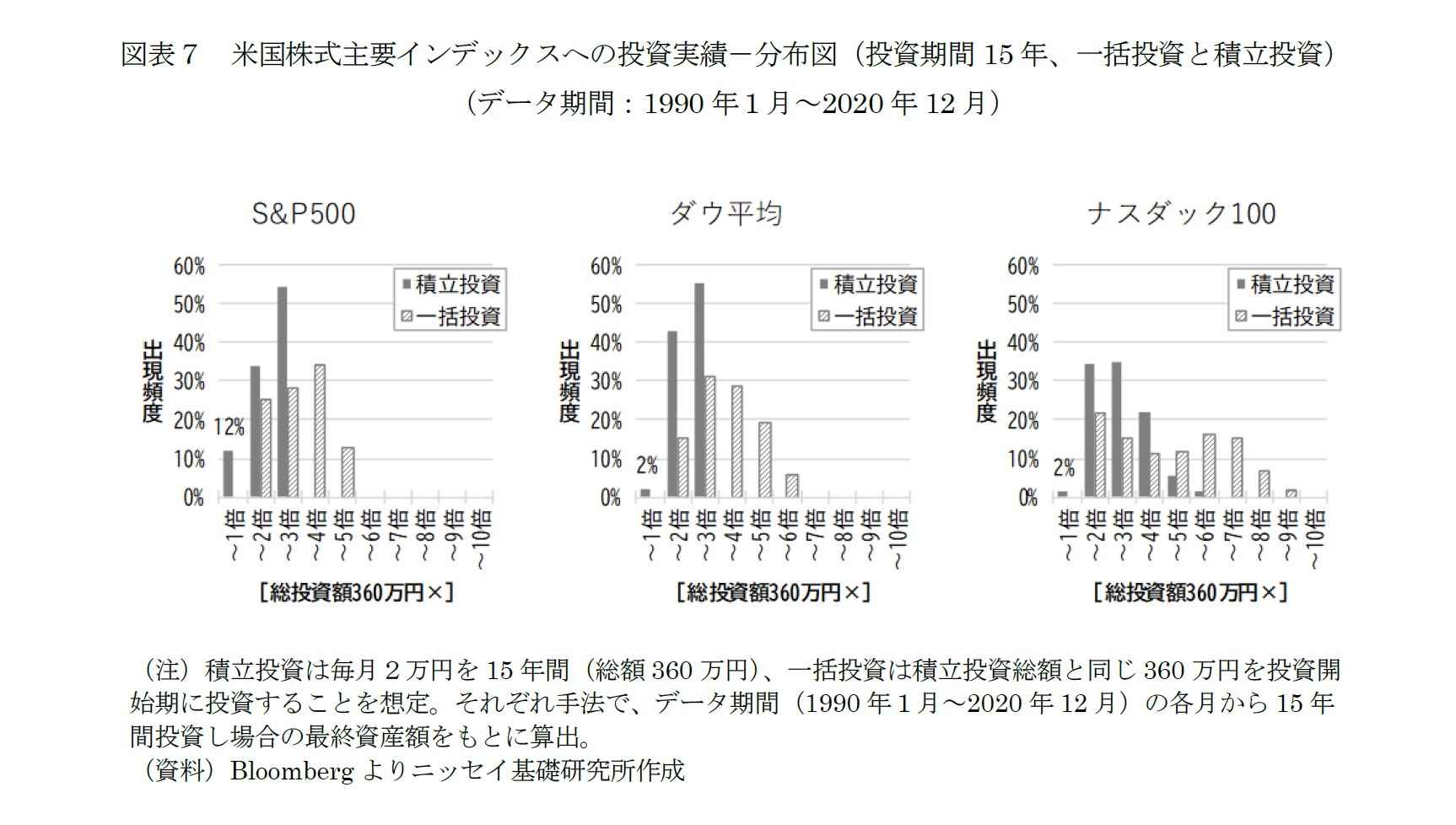

最後に、最終資産額の分布図から、最も頻度が高い範囲、最高となる範囲をみてみよう。図表7は、横軸を最終資産額総投資額360万円に対する最終資産額の倍数で表し、縦軸にその範囲の出現頻度を割合で占めす。まず、積立投資では、S&P500、ダウ平均は、最頻範囲、最高範囲ともに、「2倍より大きく3倍以下の範囲」だった。ナスダック100は、最頻範囲は、「2倍より大きく3倍以下の範囲」、最高範囲は、「5倍より大きく6倍以下の範囲」だった。一括投資は、3指数いずれも際立った範囲の差はなかったが、最高範囲は、S&P500が「4倍より大きく5倍以下」、ダウ平均が「5倍より大きく6倍以下」、ナスダック100が「8倍より大きく9倍以下」であった。

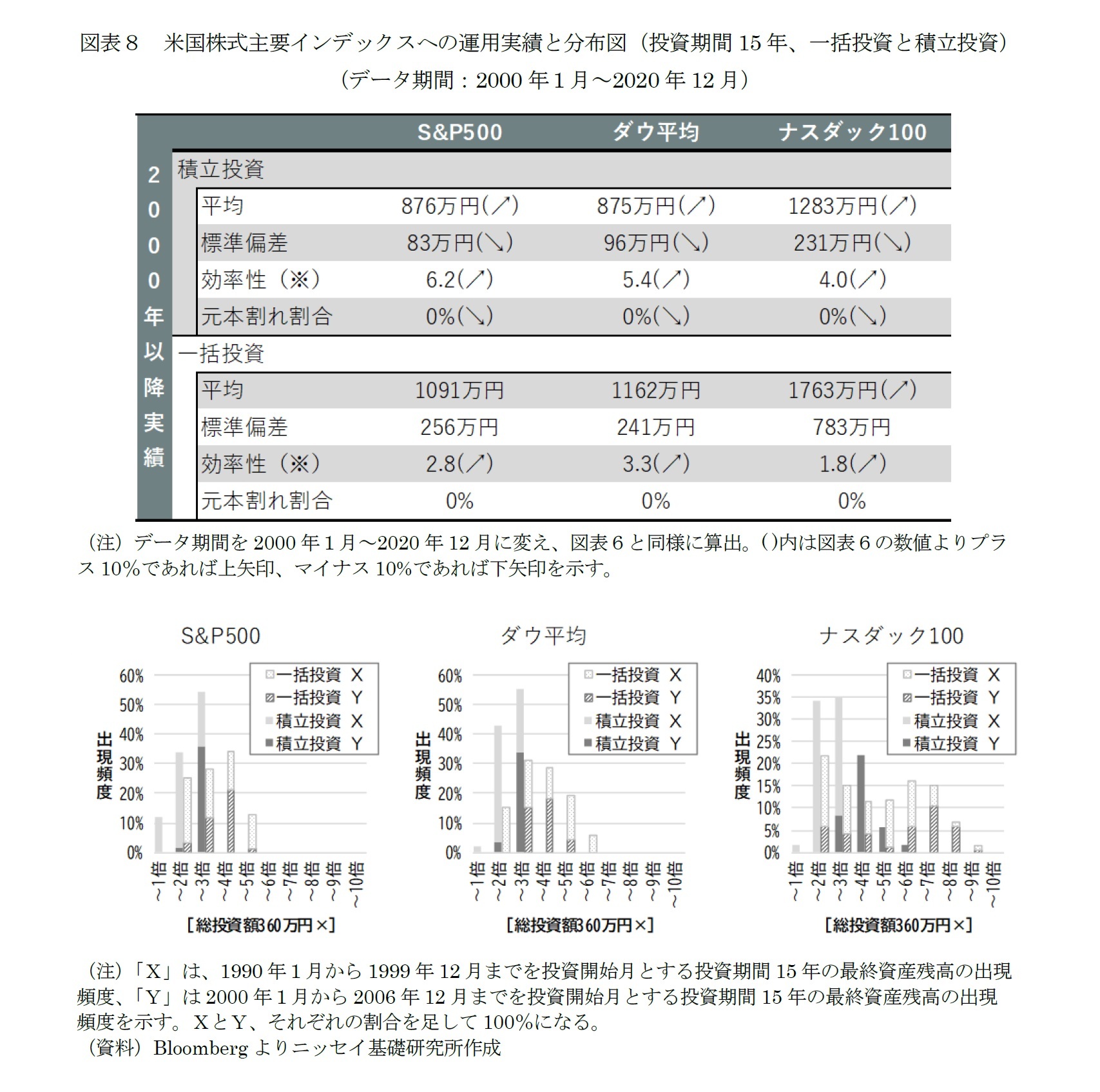

参考までに、米国経済がリーマンショック以降に急回復した時期に焦点を当ててみる。図表8は、2001年1月以降を投資開始期として、図表6、7と同様に各指数に対する最終資産額を示す。積立投資は、3指数ともに、平均値、効率性、元本割れ割合、全てにおいて上昇および改善した。これは、データ期間中、下落と急成長を繰り返していたため、積立投資によるリスク軽減効果が発揮された結果と考えられる。一方、一括投資は、3指数ともに一致したのは、効率性の改善のみであった。しかし、効率性改善については、積立投資、一括投資ともに、データ期間21年に対して投資期間15年が長く、同じような経済状況を経験していたために、最終資産額のブレが小さくなっただけの可能性もある。

それでは可能な限り長期的なデータを用いた図表6と図表7を用いて、米国株式インデックスへの投資を考察してみよう。まず、投資方式は一括投資か積立投資どちらが良いだろうか。一括投資は効率性で積立投資より良く、さらに元本割れ割合も0%だった。前述したように米国株式市場の成長性が高く、低迷期も一時的だったことが影響した結果、積立投資によるリスク低減効果が薄くなったためだと考えられる。米国経済が高い成長率をこのまま維持できるのであれば、リスクを考慮してもなお、一括投資の方が期待リターンは高くなるであろう。但し、それだけの資金が事前に必要になる。

3指数を比べると、ブレ幅の小ささに重きを置けば、ダウ平均を選択することが合理的だ。一方、ナスダック100は、高リターン側に分布が広がった結果、ブレ幅が大きくなっていることを考慮すると、高いリターンをより高い確率で期待できるとして、ナスダック100を選択することも良いだろう。

いずれにしても、投資を売却する時期が重要となる。長期投資であれば高い水準で売り抜けるタイミングがやってくるはずである。投資目的を踏まえて満足できる水準になったら売却するということも重要なポイントであることを最後に付け加えておきたい。

それでは可能な限り長期的なデータを用いた図表6と図表7を用いて、米国株式インデックスへの投資を考察してみよう。まず、投資方式は一括投資か積立投資どちらが良いだろうか。一括投資は効率性で積立投資より良く、さらに元本割れ割合も0%だった。前述したように米国株式市場の成長性が高く、低迷期も一時的だったことが影響した結果、積立投資によるリスク低減効果が薄くなったためだと考えられる。米国経済が高い成長率をこのまま維持できるのであれば、リスクを考慮してもなお、一括投資の方が期待リターンは高くなるであろう。但し、それだけの資金が事前に必要になる。

3指数を比べると、ブレ幅の小ささに重きを置けば、ダウ平均を選択することが合理的だ。一方、ナスダック100は、高リターン側に分布が広がった結果、ブレ幅が大きくなっていることを考慮すると、高いリターンをより高い確率で期待できるとして、ナスダック100を選択することも良いだろう。

いずれにしても、投資を売却する時期が重要となる。長期投資であれば高い水準で売り抜けるタイミングがやってくるはずである。投資目的を踏まえて満足できる水準になったら売却するということも重要なポイントであることを最後に付け加えておきたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年03月05日「基礎研レポート」)

水野 友理那

水野 友理那のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2021/03/05 | 米国株式インデックス投資、どれを選べば良いのか-S&P500 vs ダウ平均 vs ナスダック100 | 水野 友理那 | 基礎研レポート |

| 2020/12/11 | 積立投資に為替ヘッジは必要か-米国株式への長期投資は為替ヘッジが無い方が良い | 水野 友理那 | 基礎研レポート |

| 2020/11/19 | 金利予測に基づく債券インデックスのリターン | 水野 友理那 | 基礎研レポート |

| 2020/10/05 | 投資信託の購入経験がある人と他の特徴との関連 | 水野 友理那 | ニッセイ年金ストラテジー |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米国株式インデックス投資、どれを選べば良いのか-S&P500 vs ダウ平均 vs ナスダック100】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国株式インデックス投資、どれを選べば良いのか-S&P500 vs ダウ平均 vs ナスダック100のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!