- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 企業年金 >

- 企業型DCの指定運用方法の選定について

2020年08月05日

文字サイズ

- 小

- 中

- 大

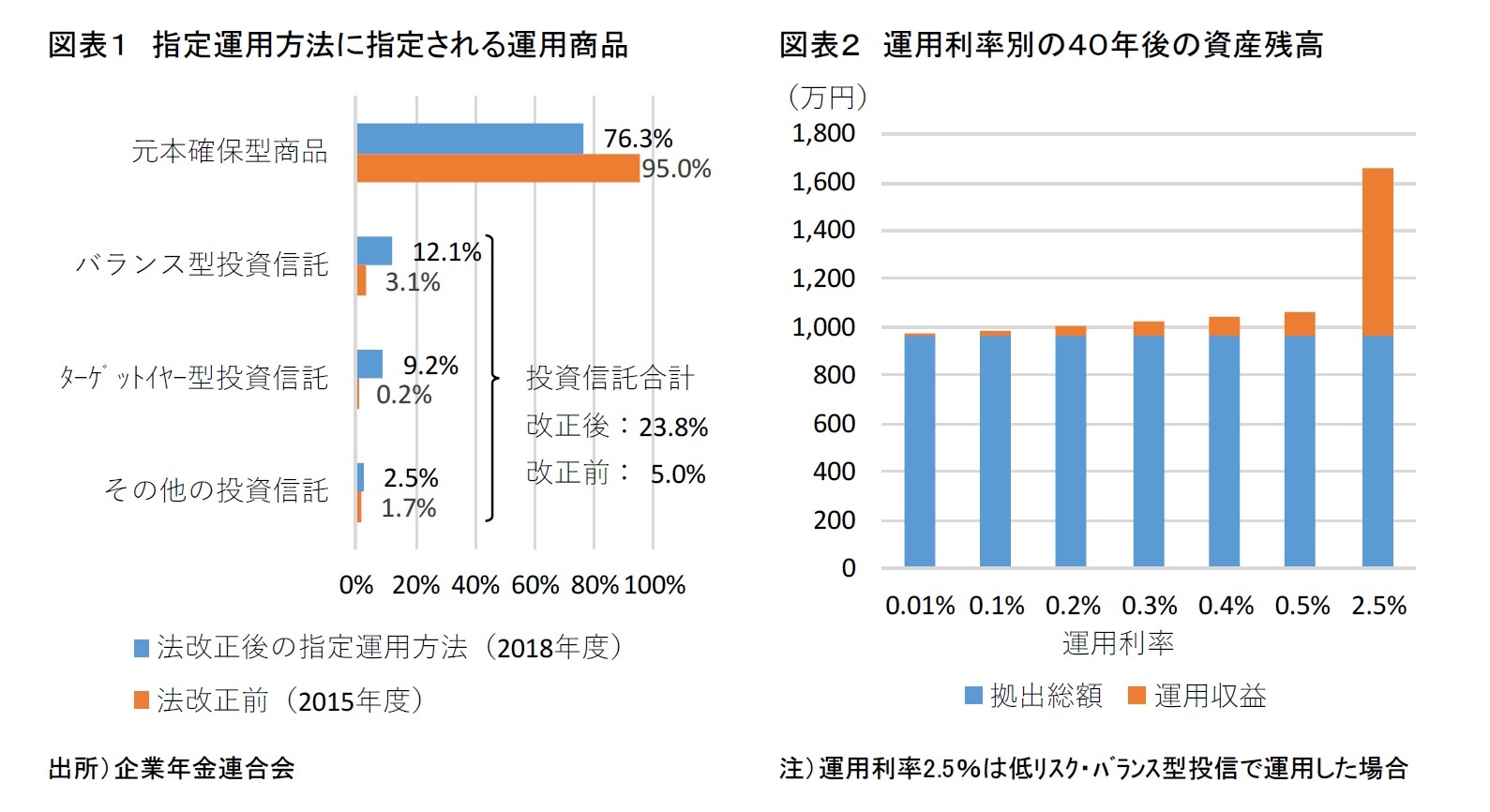

2018年度の企業年金連合会の調査結果によれば、企業型DCで指定運用方法を選定している企業の割合は37.5%である。指定運用方法として具体的に選定される運用商品の内訳を見ると、元本確保型商品が76.3%と突出して高く、バランス型投資信託やターゲットイヤー型投資信託はそれぞれ12.1%、9.2%に留まっている(図表1)。

指定運用方法は、DC加入者が掛金を配分する運用商品を指定していない場合に、運用商品の指定が行われるまでの間、掛金の配分先となる運用商品のことで、確定拠出年金法等の一部を改正する法律によって、2018年5月から施行されている枠組みである。

具体的には、規約で定めた3カ月以上の特定期間を通じて、加入者が掛金を配分する運用商品を指定しなかった場合には、特定期間の終了を通知してから規約で定めた2週間以上の期間を経て、加入者の掛金が指定運用方法に配分されることになる。

DCは加入者が自己の責任において運用商品を選定することを前提とする制度であるが、実際には運用商品を選定しない者が一定割合存在1し、こうした加入者に対しては、法改正前にも、法令解釈に基づくデフォルト商品が適用されていた。しかし、必ずしも適切な手続きが規定されていた訳ではなく、デフォルト商品の適用に際して、加入者の運用指図権が侵害される危険性があったことから、指定運用方法の選定プロセスや運用不指図者に指定運用方法を適用するまでの手続きが明確化されることになったのである。

1 厚生労働省によれば、デフォルト商品が指定されているDC制度の加入者のうち、デフォルト商品が適用され、自ら運用の指図を行っていないと見做される加入者の割合(意図的にデフォルト商品を選定している加 入者も含む)は、2017年1月時点で15%であった。

指定運用方法は、DC加入者が掛金を配分する運用商品を指定していない場合に、運用商品の指定が行われるまでの間、掛金の配分先となる運用商品のことで、確定拠出年金法等の一部を改正する法律によって、2018年5月から施行されている枠組みである。

具体的には、規約で定めた3カ月以上の特定期間を通じて、加入者が掛金を配分する運用商品を指定しなかった場合には、特定期間の終了を通知してから規約で定めた2週間以上の期間を経て、加入者の掛金が指定運用方法に配分されることになる。

DCは加入者が自己の責任において運用商品を選定することを前提とする制度であるが、実際には運用商品を選定しない者が一定割合存在1し、こうした加入者に対しては、法改正前にも、法令解釈に基づくデフォルト商品が適用されていた。しかし、必ずしも適切な手続きが規定されていた訳ではなく、デフォルト商品の適用に際して、加入者の運用指図権が侵害される危険性があったことから、指定運用方法の選定プロセスや運用不指図者に指定運用方法を適用するまでの手続きが明確化されることになったのである。

1 厚生労働省によれば、デフォルト商品が指定されているDC制度の加入者のうち、デフォルト商品が適用され、自ら運用の指図を行っていないと見做される加入者の割合(意図的にデフォルト商品を選定している加 入者も含む)は、2017年1月時点で15%であった。

改正法では、「指定運用方法は、長期的な観点から、物価その他の経済事情の変動により生ずる損失に備え、収益の確保を図るためのもの」と規定され、指定運用方法の選定にあたっては、実質的な購買力を確保できない可能性にも留意することが求められるようになった。背景には、法改正前にデフォルト商品の95%を元本確保型商品が占める状況があり、それを変えようとする狙いも込められている。

この点を踏まえて図表1を見ると、法改正前に5%であった投資信託の割合が、法改正後に23.8%まで上昇したことは大きな前進ではあるものの、依然として元本確保型商品が過半数を占める点で、必ずしも狙い通りとは言えない面もある。運用指図権の保護が法改正により直ちに拡充されることになったのとは対照的に、運用指図をしない者が元本確保型商品の適用によって意図せずして機会損失を被るリスクに晒されるという課題は残されたままなのである。

超低金利環境が長引く可能性が指摘されるなか、元本確保型商品での運用を継続すれば、インフレ時に実質的な資産価値が目減りする可能性が高まるだけでなく、平均で2%程度とされるDC導入時の想定利回りの達成も遠のき、想定された退職給付の確保も出来なくなる。リスクテイクする加入者との間で、将来的な資産額に大きな格差が生じることにもなりかねない。

図表2に示す通り、毎年24万円を低リスク・バランス型投信に積立投資すると(図表2の運用利率2.5%2)、40年後の資産額は1,664万円に達する。しかし、運用利率0.01%で積立投資を続ける場合は962万円にしかならない。低リスク・バランス型投信で運用した場合との差額は702万円に上る。退職後の生活資金に与える影響は決して小さくない。

指定運用方法は例外的な場合における運用手段であって、本来は加入者本人が自発的に運用商品を選定することがDC制度の本旨である。これを踏まえ、定期的な情報提供や継続投資教育を通じて、指定運用方法が適用される加入者に対して、自ら運用指図することを促すとともに、そうした取り組みを通じて、運用指図しない状況が短期間のうちに解消されることが期待できるのであれば、元本割れ回避を優先する指定運用方法の選定は否定されるものではない。

しかし、長期にわたって運用指図しない加入者が存在する可能性があるのであれば、適度にリスクのある商品を指定運用方法とすることについて、前向きな検討が必要だ。指定運用方法としてどのような運用商品がどのような理由で選定されたかは、加入者全体の商品選定に影響を及ぼす可能性もある。指定運用方法の選定では、こうした視点も勘案する必要がある。高齢期の生活資金確保において重要性が高まるDCが、運用の指図を行わない加入者を含め、より多くの加入者にとって効果的な資産形成の手段となるような意思決定が望まれる。

2 運用利率2.5%は、低リスク・バランス型投信で運用した場合の試算結果。主な商品の平均的な資産構成(内株19.4%、外株8.6%、内債54.8%、外債14.0%、短資3.2%)を前提に、GPIF の2019 年度業務概況書に 掲載される期待リターン・リスクに基づいて、運用利率(2.5%)や40 年後の平均的な資産額を試算。

この点を踏まえて図表1を見ると、法改正前に5%であった投資信託の割合が、法改正後に23.8%まで上昇したことは大きな前進ではあるものの、依然として元本確保型商品が過半数を占める点で、必ずしも狙い通りとは言えない面もある。運用指図権の保護が法改正により直ちに拡充されることになったのとは対照的に、運用指図をしない者が元本確保型商品の適用によって意図せずして機会損失を被るリスクに晒されるという課題は残されたままなのである。

超低金利環境が長引く可能性が指摘されるなか、元本確保型商品での運用を継続すれば、インフレ時に実質的な資産価値が目減りする可能性が高まるだけでなく、平均で2%程度とされるDC導入時の想定利回りの達成も遠のき、想定された退職給付の確保も出来なくなる。リスクテイクする加入者との間で、将来的な資産額に大きな格差が生じることにもなりかねない。

図表2に示す通り、毎年24万円を低リスク・バランス型投信に積立投資すると(図表2の運用利率2.5%2)、40年後の資産額は1,664万円に達する。しかし、運用利率0.01%で積立投資を続ける場合は962万円にしかならない。低リスク・バランス型投信で運用した場合との差額は702万円に上る。退職後の生活資金に与える影響は決して小さくない。

指定運用方法は例外的な場合における運用手段であって、本来は加入者本人が自発的に運用商品を選定することがDC制度の本旨である。これを踏まえ、定期的な情報提供や継続投資教育を通じて、指定運用方法が適用される加入者に対して、自ら運用指図することを促すとともに、そうした取り組みを通じて、運用指図しない状況が短期間のうちに解消されることが期待できるのであれば、元本割れ回避を優先する指定運用方法の選定は否定されるものではない。

しかし、長期にわたって運用指図しない加入者が存在する可能性があるのであれば、適度にリスクのある商品を指定運用方法とすることについて、前向きな検討が必要だ。指定運用方法としてどのような運用商品がどのような理由で選定されたかは、加入者全体の商品選定に影響を及ぼす可能性もある。指定運用方法の選定では、こうした視点も勘案する必要がある。高齢期の生活資金確保において重要性が高まるDCが、運用の指図を行わない加入者を含め、より多くの加入者にとって効果的な資産形成の手段となるような意思決定が望まれる。

2 運用利率2.5%は、低リスク・バランス型投信で運用した場合の試算結果。主な商品の平均的な資産構成(内株19.4%、外株8.6%、内債54.8%、外債14.0%、短資3.2%)を前提に、GPIF の2019 年度業務概況書に 掲載される期待リターン・リスクに基づいて、運用利率(2.5%)や40 年後の平均的な資産額を試算。

(2020年08月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1849

経歴

- 【職歴】

1988年 日本生命保険相互会社入社

1995年 ニッセイアセットマネジメント(旧ニッセイ投信)出向

2005年 一橋大学国際企業戦略研究科修了

2009年 ニッセイ基礎研究所

2011年 年金総合リサーチセンター 兼務

2013年7月より現職

2018年 ジェロントロジー推進室 兼務

2021年 ESG推進室 兼務

梅内 俊樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/16 | サステナビリティ情報開示の法制化の概要 | 梅内 俊樹 | 基礎研レター |

| 2025/04/03 | 資産配分の見直しで検討したいプライベートアセット | 梅内 俊樹 | ニッセイ年金ストラテジー |

| 2025/02/28 | 日本版サステナビリティ開示基準を巡る議論について-開示基準開発の経過と有価証券報告書への適用の方向性 | 梅内 俊樹 | 基礎研レター |

| 2024/09/06 | 持続的な発展に向けて-SDGsの先を見据えた継続的な取組が必要か? | 梅内 俊樹 | 基礎研マンスリー |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【企業型DCの指定運用方法の選定について】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

企業型DCの指定運用方法の選定についてのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!