- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- 【東南アジア経済】ASEANの貿易統計(1月号)~輸出はアジア向け、欧州向けを中心に低迷

2020年01月10日

文字サイズ

- 小

- 中

- 大

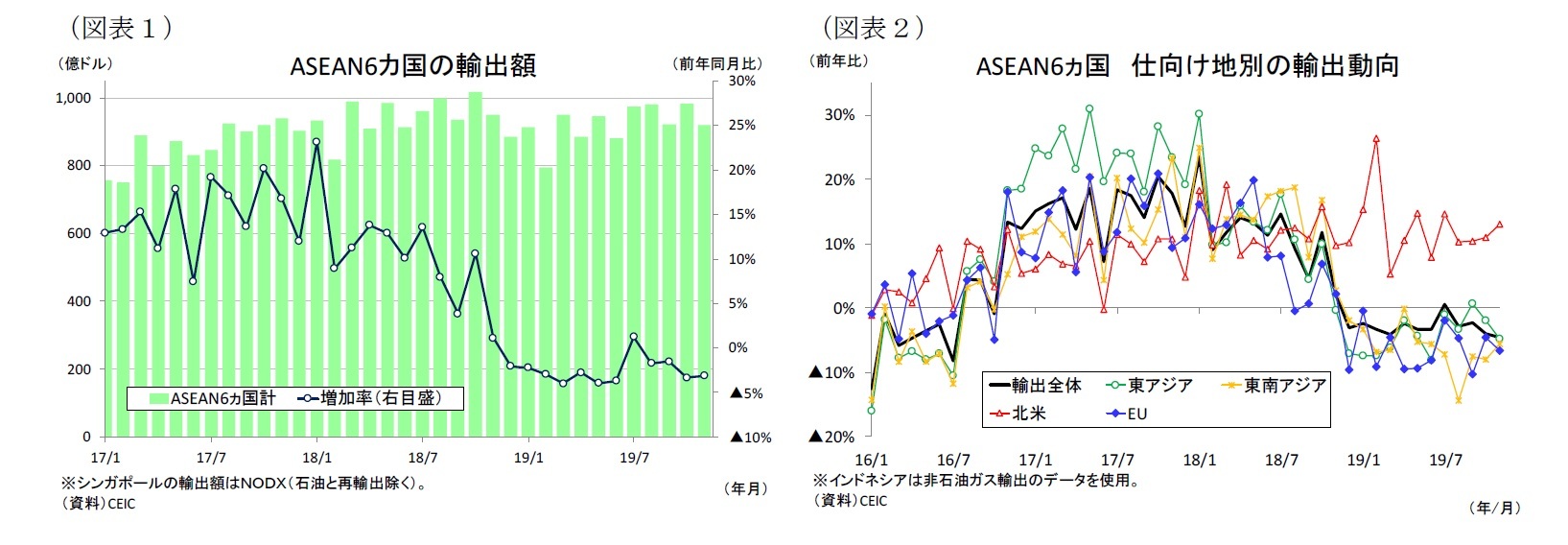

19年11月のASEAN主要6カ国の輸出(ドル建て、通関ベース)は前年同月比3.1%減(前月:同3.4%減)と若干マイナス幅が縮小した(図表1)。輸出の伸び率は18年後半から海外経済の減速や半導体サイクルのピークアウト、米中貿易摩擦の激化、コモディティ価格の下落などを受けて低下し、19年は減少傾向が続いている。もっとも足元では米中通商協議が合意に向かうなかで中国製造業PMIが持ち直してきたほか、半導体サイクルが底打ちするなど明るい材料が出てきており、輸出に底入れの兆しが見えてきている。

ASEAN6カ国の仕向け地別の輸出動向を見ると、11月は北米向け(同13.1%増)が加速する一方、米中貿易摩擦の長期化を背景に東南アジア向け(同5.6%減)と東アジア向け(同4.8%減)、製造業景況感が悪化しているEU向け(同6.6%減)がそれぞれ低迷した(図表2)。

ASEAN6カ国の仕向け地別の輸出動向を見ると、11月は北米向け(同13.1%増)が加速する一方、米中貿易摩擦の長期化を背景に東南アジア向け(同5.6%減)と東アジア向け(同4.8%減)、製造業景況感が悪化しているEU向け(同6.6%減)がそれぞれ低迷した(図表2)。

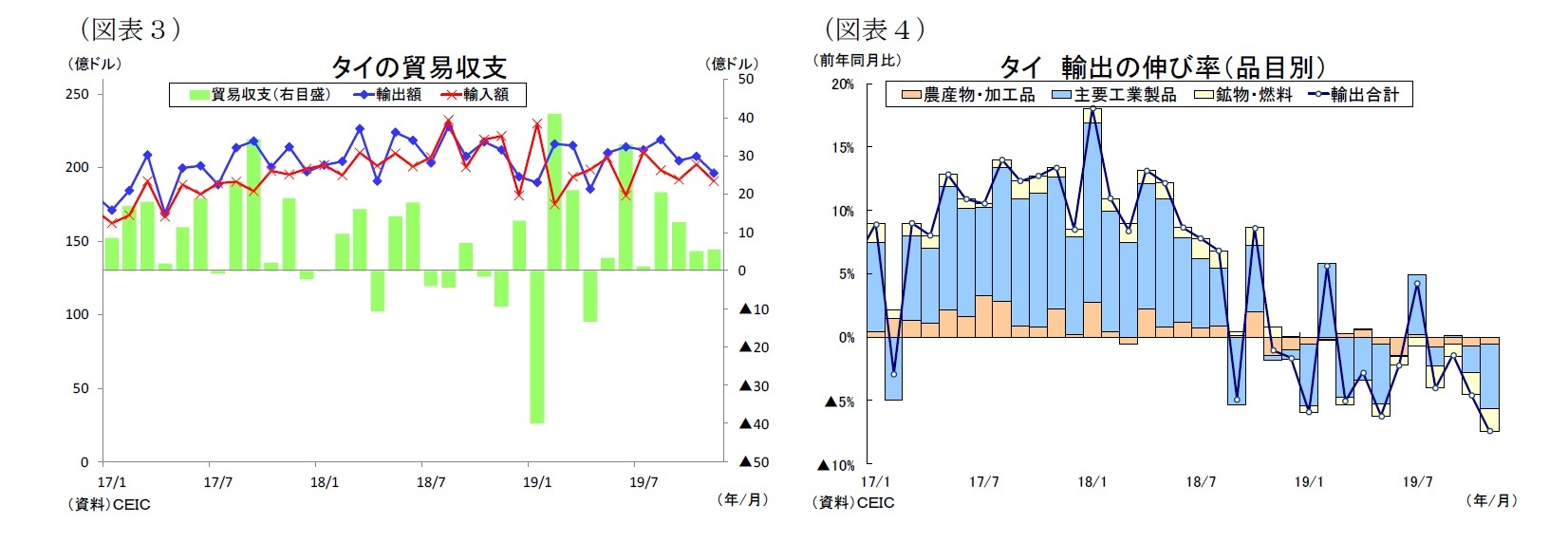

タイの19年11月の輸出額(ドル建て、通関ベース)は前年同月比7.4%減(前月:同4.5%減)と低下し、4ヵ月連続の減少となった。輸出は2月と7月に上振れて一時的にプラスとなったが、基調としては18年後半から米中貿易摩擦や世界経済の減速、通貨バーツの上昇を受けて電子機器を中心に減少傾向が続いている。また輸入額も前年同月比13.8%減(前月:同7.6%減)とマイナス幅が拡大した結果、貿易収支は5.5億ドルの黒字となり、前月から0.4億ドル黒字が拡大した(図表3)。

輸出を品目別に見ると、全体の約8割を占める主要工業製品は同6.4%減(前月:同2.6%減)と低下し、2ヵ月連続のマイナスとなった(図表4)。工業製品の内訳を見ると、主力の自動車・部品(同12.7%減)と家電製品(同0.9%減)がそれぞれ3ヵ月ぶりに減少したほか、機械・装置(同10.5%減)と石油化学製品(同10.3%減)、電子機器(同1.2%減)が低迷した。また鉱業・燃料は同36.0%減(前月:同34.5%減)となり、石油精製所のメンテナンスの影響を受けた石油製品(同44.3%減)を中心に低迷した。さらに農産物・加工品も同3.6%減(前月:同4.2%減)と4ヵ月連続のマイナスとなった。加工食品(同10.0%増)や果物(同9.1%増)、畜産物(同39.6%増)など一部の品目は大きく増加したが、品種改良が停滞しているコメ(同31.4%減)や輸出制限終了によって価格が急落した天然ゴム(同18.4%減)、ゴム製品(同3.2%減)が落ち込むなど、総じて低調だった。

輸出を品目別に見ると、全体の約8割を占める主要工業製品は同6.4%減(前月:同2.6%減)と低下し、2ヵ月連続のマイナスとなった(図表4)。工業製品の内訳を見ると、主力の自動車・部品(同12.7%減)と家電製品(同0.9%減)がそれぞれ3ヵ月ぶりに減少したほか、機械・装置(同10.5%減)と石油化学製品(同10.3%減)、電子機器(同1.2%減)が低迷した。また鉱業・燃料は同36.0%減(前月:同34.5%減)となり、石油精製所のメンテナンスの影響を受けた石油製品(同44.3%減)を中心に低迷した。さらに農産物・加工品も同3.6%減(前月:同4.2%減)と4ヵ月連続のマイナスとなった。加工食品(同10.0%増)や果物(同9.1%増)、畜産物(同39.6%増)など一部の品目は大きく増加したが、品種改良が停滞しているコメ(同31.4%減)や輸出制限終了によって価格が急落した天然ゴム(同18.4%減)、ゴム製品(同3.2%減)が落ち込むなど、総じて低調だった。

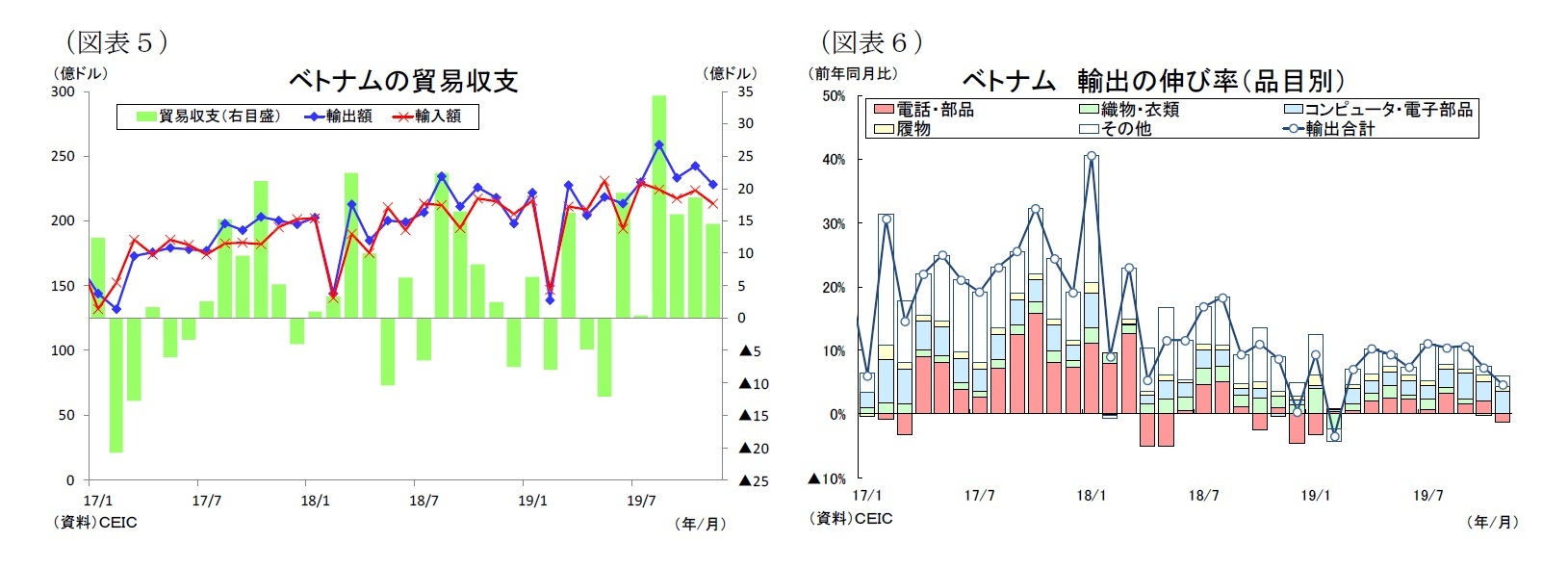

ベトナムの19年11月の輸出額(ドル建て、通関ベース)は前年同月比4.7%増(前月:同7.3%増)と低下した。輸出の伸び率は今年2月に旧正月に伴う営業日数の減少によって一時的に減少したものの、その後は繊維関連の堅調な拡大と電気・電子製品の持ち直しによって概ね好調を維持している。また輸入額が前年同月比0.9%減(前月:同2.9%減)と減少した結果、貿易収支は14.5億ドルの黒字となり、前月から4.1億ドル黒字が縮小した(図表5)。

輸出を品目別に見ると、まず輸出全体の約2割を占める電話・部品が同5.7%減(前月:同10.0%増)と低下し、10ヵ月ぶりのマイナスとなった。一方、コンピュータ・電子部品は同28.5%増(前月:同24.1%増)と好調に推移し、9ヵ月連続の二桁成長となった(図表6)。繊維関連では、履物が同11.4%増(前月:同15.0%増)と、二桁成長を続ける一方、織物・衣類が同1.7%増(前月:同1.4%減)と上昇したものの、小幅のプラスに止まった。農林水産物を見ると、コメ(同12.6%減)が落ち込んだほか、コーヒー(同24.6%減)と水産物(同3.6%減)が低迷した。一方、天然ゴム(同17.1%増)と野菜(同16.6%増)が二桁増まで上昇するなど、品目毎のバラつきがみられた。

輸出を資本別に見ると、全体の7割を占める外資系企業が同3.3%減(前月:同1.5%増)と減少する一方、地場企業が同25.2%増(前月:同22.2%増)と好調に推移した。

輸出を品目別に見ると、まず輸出全体の約2割を占める電話・部品が同5.7%減(前月:同10.0%増)と低下し、10ヵ月ぶりのマイナスとなった。一方、コンピュータ・電子部品は同28.5%増(前月:同24.1%増)と好調に推移し、9ヵ月連続の二桁成長となった(図表6)。繊維関連では、履物が同11.4%増(前月:同15.0%増)と、二桁成長を続ける一方、織物・衣類が同1.7%増(前月:同1.4%減)と上昇したものの、小幅のプラスに止まった。農林水産物を見ると、コメ(同12.6%減)が落ち込んだほか、コーヒー(同24.6%減)と水産物(同3.6%減)が低迷した。一方、天然ゴム(同17.1%増)と野菜(同16.6%増)が二桁増まで上昇するなど、品目毎のバラつきがみられた。

輸出を資本別に見ると、全体の7割を占める外資系企業が同3.3%減(前月:同1.5%増)と減少する一方、地場企業が同25.2%増(前月:同22.2%増)と好調に推移した。

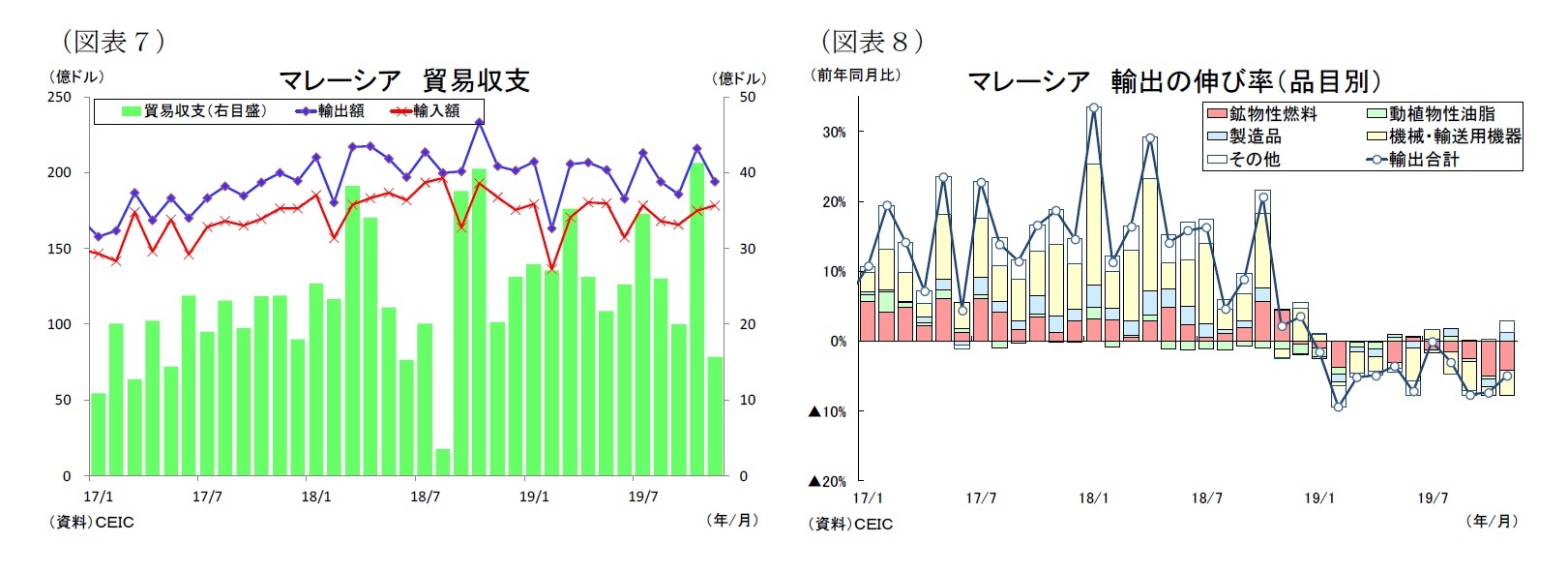

マレーシアの19年11月の輸出額(ドル建て、通関ベース)は前年同月比4.9%減(前月:同7.4%減)と、マイナス幅が縮小した。輸出の基調は18年後半から主力の電気・電子製品の鈍化とパーム油の出荷減少を受けて減速傾向が続き、19年に入ると原油需要の低迷が加わり11ヵ月連続で減少している。また輸入額も前年同月比3.0%減(前月:同9.4%減)と低迷した結果、貿易収支は15.7億ドルの黒字となり、前月から25.7億ドル黒字が縮小した(図表7)。

輸出を品目別に見ると、全体の約4割を占める機械・輸送用機器は同8.5%減(前月:同2.6%減)と、主力の電気・電子製品(同11.0%減)を中心に4ヵ月連続で減少した(図表8)。また鉱物性燃料は同22.9%減(前月:同29.4%減)と4ヵ月連続の二桁減少となった。原油(同22.9%減)と石油製品(同18.5%減)、天然ガス(同35.5%減)がそれぞれ減少した。さらに動植物性油脂が同2.1%減(前月:同10.0%減)とパーム油を中心に低迷したほか、化学製品が同3.4%減(前月:同12.7%減)と10ヵ月連続のマイナス成長となった。

輸出を品目別に見ると、全体の約4割を占める機械・輸送用機器は同8.5%減(前月:同2.6%減)と、主力の電気・電子製品(同11.0%減)を中心に4ヵ月連続で減少した(図表8)。また鉱物性燃料は同22.9%減(前月:同29.4%減)と4ヵ月連続の二桁減少となった。原油(同22.9%減)と石油製品(同18.5%減)、天然ガス(同35.5%減)がそれぞれ減少した。さらに動植物性油脂が同2.1%減(前月:同10.0%減)とパーム油を中心に低迷したほか、化学製品が同3.4%減(前月:同12.7%減)と10ヵ月連続のマイナス成長となった。

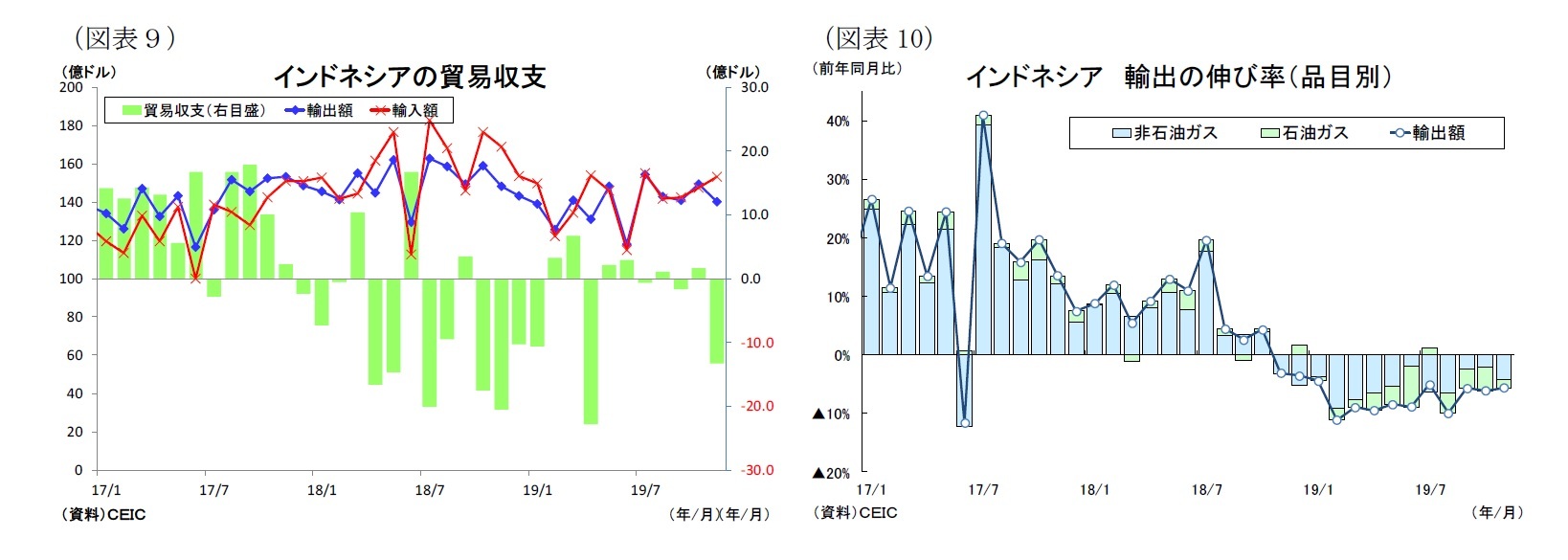

インドネシアの19年11月の輸出額(ドル建て、通関ベース)は前年同月比5.7%減(前月:同6.1%減)と僅かにマイナス幅が縮小した。輸出は自動車・同部品の増加が下支えとなっているものの、18年後半から世界的な需要減退と商品価格の下落を背景に主力の資源関連が振るわず、13ヵ月連続で減少している。また輸入額も前年同月比9.2%減(前月:同16.5%減)とマイナス幅が縮小した結果、貿易収支は13.3億ドルの赤字となり、前月から15.0億ドル悪化した(図表9)。

全体の9割を占める非石油ガス輸出が同4.7%減(前月:同2.4%減)と低迷、石油ガス輸出が同15.8%減(前月:同40.7%増)とマイナス幅が縮小した(図表10)。品目別に見ると、宝飾品(同41.2%増)と電気機械(同4.3%増)は大きく増加したが、これまで好調だった自動車・同部品(同1.8%増)と鉄・鉄鋼(同1.8%増)が鈍化したほか、鉱産物(同22.0%減)や織物類(同5.9%減)、機械類(同4.7%減)、動植物製油脂(同1.0%減)など幅広い品目の減少傾向が続いた。

全体の9割を占める非石油ガス輸出が同4.7%減(前月:同2.4%減)と低迷、石油ガス輸出が同15.8%減(前月:同40.7%増)とマイナス幅が縮小した(図表10)。品目別に見ると、宝飾品(同41.2%増)と電気機械(同4.3%増)は大きく増加したが、これまで好調だった自動車・同部品(同1.8%増)と鉄・鉄鋼(同1.8%増)が鈍化したほか、鉱産物(同22.0%減)や織物類(同5.9%減)、機械類(同4.7%減)、動植物製油脂(同1.0%減)など幅広い品目の減少傾向が続いた。

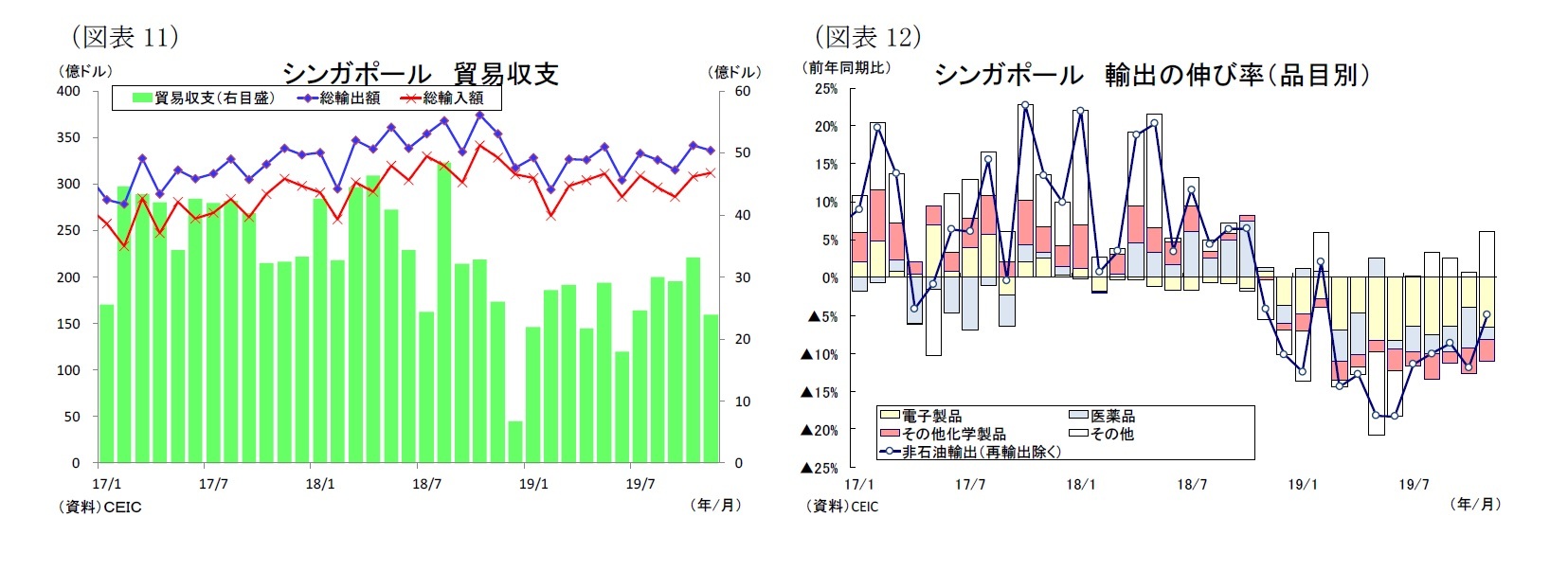

シンガポールの19年11月の輸出額(石油と再輸出除く、ドル建て、通関ベース)は前年同月比4.9%減(前月:同11.9%減)となり、マイナス幅が縮小した。輸出の伸び率は18年後半から低調に推移していた電子製品が年末頃に減少幅を拡大、そして19年には石油化学製品と医薬品が低迷するなど、主力の輸出品を中心に不振が続いている。なお、総輸出額は前年同月比5.1%減(前月:同8.8%減)、総輸入額は同4.9%減(前月:同9.7%減)となり、それぞれ低迷した。結果として、貿易収支が24.0億ドルの黒字となり、前月から9.7億ドル黒字が縮小した(図表11)。

輸出(石油と再輸出除く)を品目別に見ると、まず全体の約3割を占める電子製品が同22.5%減(前月:同15.9%減)と落ち込み、12ヵ月連続の減少となった(図表12)。電子製品の内訳を見ると、主力のIC(同35.9%減)をはじめ、PC(同24.4%減)、PC部品(同1.7%減)などが低迷した。また電子製品と並び全体の約3割を占める化学は同14.8%減(前月:同25.6%減)と6ヵ月連続で減少した。化学製品の内訳を見ると、石油化学製品(同14.2%減)と医薬品(同15.5%減)がそれぞれ大きく減少した。

輸出(石油と再輸出除く)を品目別に見ると、まず全体の約3割を占める電子製品が同22.5%減(前月:同15.9%減)と落ち込み、12ヵ月連続の減少となった(図表12)。電子製品の内訳を見ると、主力のIC(同35.9%減)をはじめ、PC(同24.4%減)、PC部品(同1.7%減)などが低迷した。また電子製品と並び全体の約3割を占める化学は同14.8%減(前月:同25.6%減)と6ヵ月連続で減少した。化学製品の内訳を見ると、石油化学製品(同14.2%減)と医薬品(同15.5%減)がそれぞれ大きく減少した。

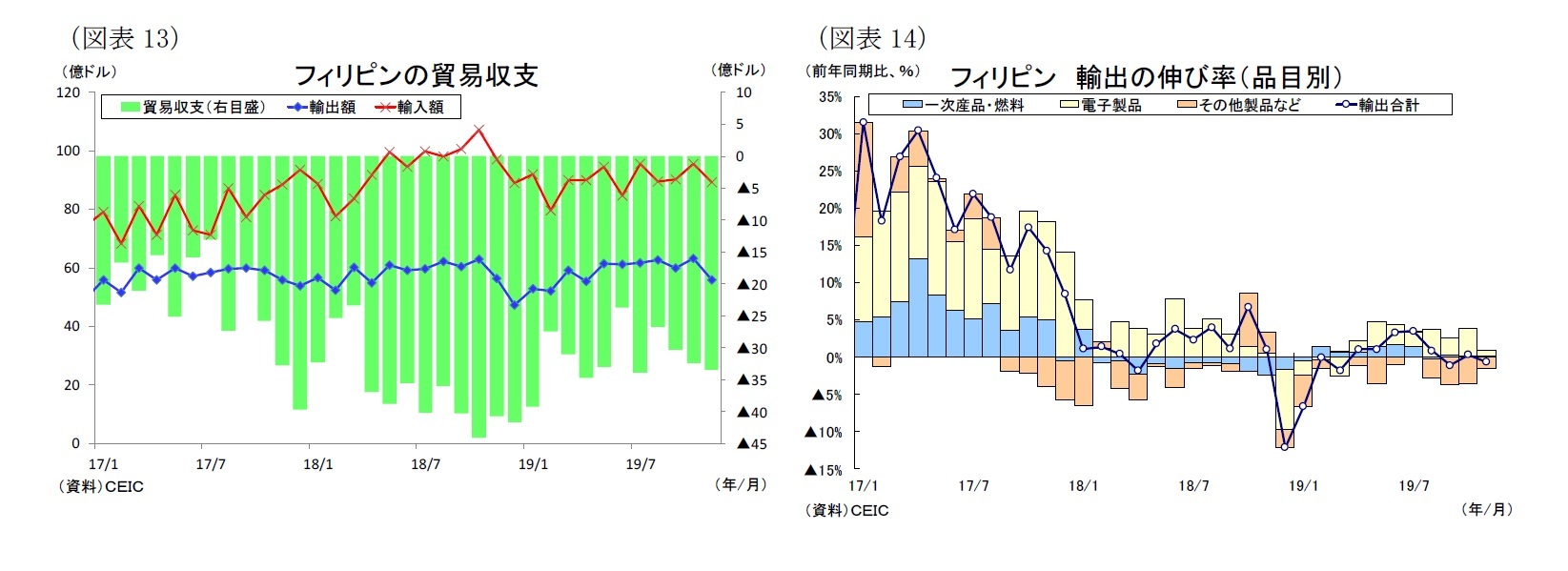

フィリピンの19年11月の輸出額(ドル建て、通関ベース)は前年同月比0.7%減と、前月の同0.3%増から低下した。輸出の基調は18年12月から19年1月にかけて短期的に落ち込んだが、その後は電子製品の増加を一次産品の減少が相殺する格好となり、概ね前年並みの安定した推移が続いている。また輸入額は前年同月比8.0%減(前月:同10.8%減)とマイナス幅が縮小した。結果として、貿易収支は33.4億ドルの赤字となり、前月から1.0億ドル赤字が拡大した(図表13)。

輸出シェア上位10品目を見ると、まず輸出全体の5割強を占める電子製品は同1.4%増と、前月の同7.1%増から低下したものの、8ヵ月連続のプラスとなった(図表14)。電子製品の内訳を見ると、家電製品(同37.6%増)が好調に推移した一方、主力の半導体デバイス(同2.2%増)と電子データ処理機(同0.8%減)はそれぞれ低下した。その他9品目は総じて増加した品目が多かった。その他鉱産物(同74.9%増)とその他製造品(同41.5%増)、製錬銅(同36.0%増)、生鮮バナナ(同11.1%増)、金属部品(同3.0%増)、化学(同0.1%増)が増加した一方、イグニッションワイヤーセット(同23.7%減)と機械・輸送用機器(同21.7%減)、電子機器・部品(同20.5%増)が大きく減少した。

輸出シェア上位10品目を見ると、まず輸出全体の5割強を占める電子製品は同1.4%増と、前月の同7.1%増から低下したものの、8ヵ月連続のプラスとなった(図表14)。電子製品の内訳を見ると、家電製品(同37.6%増)が好調に推移した一方、主力の半導体デバイス(同2.2%増)と電子データ処理機(同0.8%減)はそれぞれ低下した。その他9品目は総じて増加した品目が多かった。その他鉱産物(同74.9%増)とその他製造品(同41.5%増)、製錬銅(同36.0%増)、生鮮バナナ(同11.1%増)、金属部品(同3.0%増)、化学(同0.1%増)が増加した一方、イグニッションワイヤーセット(同23.7%減)と機械・輸送用機器(同21.7%減)、電子機器・部品(同20.5%増)が大きく減少した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年01月10日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

関連レポート

- 【アジア・新興国】東南アジア経済の見通し~20年は輸出の底入れと公共投資の拡大により景気下げ止まりへ

- 【東南アジア経済】ASEANの貿易統計(12月号)~輸出は米中貿易戦争を背景にアジア向けを中心に減速

- インド経済の見通し~19年度後半は景気底入れも、内外需の停滞で低成長が継続、20年度は農村部の需要回復で景気上向きへ(2019年度+5.2%、2020年度+6.3%)

- 【タイGDP】7-9月期は前年同期比+2.4%増~観光業の回復で成長下げ止まるも、内需鈍化で緩慢な成長

- 【マレーシア】7-9月期GDPは前年同期比+4.4%-原油生産の急減と消費減税効果の剥落で景気減速

- 【フィリピンGDP】7-9月期は前年同期比6.2%増~出遅れていた予算執行が加速し、成長率が3期ぶりに6%台まで上昇

- 【インドネシアGDP】7-9月期は前年同期比5.02%増~内需振るわず、3期連続の景気減速

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

斉藤 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/10/07 | ベトナム経済:25年7-9月期の成長率は前年同期比8.23%増~追加関税後も高成長を維持 | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/09/22 | 東南アジア経済の見通し~輸出減速するも内需が下支え | 斉藤 誠 | Weekly エコノミスト・レター |

| 2025/09/16 | インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和 | 斉藤 誠 | 経済・金融フラッシュ |

新着記事

-

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【【東南アジア経済】ASEANの貿易統計(1月号)~輸出はアジア向け、欧州向けを中心に低迷】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

【東南アジア経済】ASEANの貿易統計(1月号)~輸出はアジア向け、欧州向けを中心に低迷のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!