- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- 豪州の7-9月期GDPは前期比0. 4%増~公共部門が下支えも民間部門は不振が続く~

2019年12月05日

文字サイズ

- 小

- 中

- 大

12月4日、オーストラリア統計局(ABS)は、2019年7-9月期のGDP統計を公表した。7-9月期の実質GDP成長率は前期比0.4%増(季節調整済系列)と、前期の同0.6%増から減速した。1991年から続く景気拡大の世界最長記録1をさらに更新したが、2019年に入って3四半期連続で前年比2%を下回るなど、力強さを欠いている2。

1 113四半期連続でリセッション(2四半期以上連続のマイナス成長)を回避しての景気拡大となった。

2 直近で年間の成長率が2%を下回ったのは2009年。

1 113四半期連続でリセッション(2四半期以上連続のマイナス成長)を回避しての景気拡大となった。

2 直近で年間の成長率が2%を下回ったのは2009年。

四半期GDPの概況

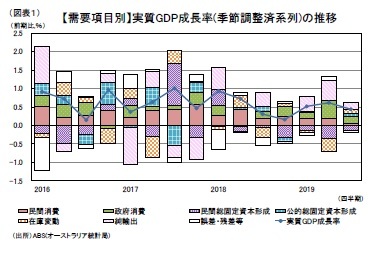

需要項目別に見ると、外需は2003年10-12月期以来の高水準に達するなど、好調を維持している。一方で、内需は公的部門が下支えするも、民間部門の不振によって低迷している。(図表1)。

需要項目別に見ると、外需は2003年10-12月期以来の高水準に達するなど、好調を維持している。一方で、内需は公的部門が下支えするも、民間部門の不振によって低迷している。(図表1)。GDPの約6割を占める民間消費は前期比0.1%増と前期の同0.3%増から伸びがさらに鈍化した。民間消費は住宅価格下落による逆資産効果3を通じて、18年半ばから減速基調が明確になっている。7-9月期は住宅価格に持ち直しの動きが見られた他、7月から開始された所得税減税の効果によって消費が上向くことが期待されたが、消費者マインドの悪化が水を差した。

ウエストパック・メルボルン研究所の調査によると、7-9月期の消費者マインド指数は4-6月期からむしろ悪化し、悲観が楽観を上回った。指標を構成する項目のうち、特に家計の見通しと経済の見通しが大幅に悪化した。労働市場では、就業者数の増加が続いている他、賃金上昇率がインフレ率を上回るなど比較的良好な雇用環境であるが、住宅ローン等の家計債務負担が増加する中で4賃金上昇率は伸び悩みが続いている。さらに、約3年ぶりに政策金利が引下げられた6月に続いて、翌7月も利下げが実施された結果、かえって国民の経済に対する不安を招き、消費者マインドを悪化させたと見られる5。所得税減税の効果は、還付総額が当初の想定を下回ったことや、景況感の悪化に伴い家計が還付金を貯蓄に回したことから、消費の押し上げ効果が限定的であったと推測される。

政府消費は前期比0.9%増と前期の同2.5%増から伸びが鈍化したが、これは5月18日に実施された総選挙によって連邦政府の4-6月期の歳出が一時的に拡大したことによる反動であり、依然として景気を下支えしている。連邦政府は財政収支の黒字化達成を見込んで、2019/20年度(19年7月-20年6月)予算で医療や教育向け歳出を拡大している。

総固定資本形成は前期比0.2%減と、4四半期連続のマイナス成長となった。公的部門は、連邦政府によるインフラ投資拡大の効果によって堅調に推移している6が、民間部門では住宅投資及び設備投資が依然として低迷している。住宅投資は前期比1.7%減と4四半期連続のマイナス成長、設備投資は同0.9%減と2四半期連続のマイナス成長となった結果、民間固定資本形成は同0.7%減と6四半期連続のマイナス成長となった。

政府は、中小企業の設備投資を一層促進するべく、19年7月から即時償却制度の対象となる企業規模や資産価格の上限を引き上げたが、現時点でその効果は限定的となっている。低迷する設備投資とは対照的に好調であった国内企業業績も、7-9月期の営業利益総額(季節調整系列)が約2年ぶりに前期を下回るなど陰りが見られた。

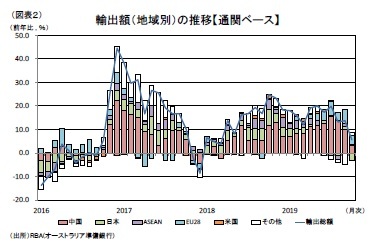

純輸出は、輸出が前期比0.7%増、輸入が同0.2%減となった結果、外需寄与度が0.2%ポイント(前期:同 0.5%ポイント)成長率を押し上げた。豪ドル安の進展に伴う財輸出における価格競争力の上昇や観光客数の増加が寄与した。通関ベースでは、中国政府のインフラ投資拡大に伴う鉄鋼需要の増加を背景に、中国向け鉄鉱石の輸出拡大が輸出総額を押上げた(図表2)。

純輸出は、輸出が前期比0.7%増、輸入が同0.2%減となった結果、外需寄与度が0.2%ポイント(前期:同 0.5%ポイント)成長率を押し上げた。豪ドル安の進展に伴う財輸出における価格競争力の上昇や観光客数の増加が寄与した。通関ベースでは、中国政府のインフラ投資拡大に伴う鉄鋼需要の増加を背景に、中国向け鉄鉱石の輸出拡大が輸出総額を押上げた(図表2)。

3 保有する資産価値の上昇によって、消費や投資を拡大する資産効果に対して、逆に保有する資産価値の低下によって、消費や投資を控えること。

4 家計債務の可処分所得比は、19年4-6月時点で191.1%に達している。

5 利下げに伴う預金金利の低下が、預金者、特に銀行預金からの利子収入に依存する退職者にとって痛手となったことが推測される。

6 連邦政府の19/20年度予算案で示されたインフラ投資の規模は、10年間の総額で1000億豪ドル(約7.5兆円で、18年名目GDP比で5.3%に相当)。このうち3割が21/22年度までの4年間で充当される予定となっている。

為替・物価・金融政策の動向

豪ドル(対米ドル)は、18年上旬から米国の利上げ観測や世界経済の減速懸念の高まりを受けて、豪ドル安が進行したが、米中貿易協議の進展期待から19年半ばに底打ちし、足元では一進一退が続いている(図表3)。

豪ドル(対米ドル)は、18年上旬から米国の利上げ観測や世界経済の減速懸念の高まりを受けて、豪ドル安が進行したが、米中貿易協議の進展期待から19年半ばに底打ちし、足元では一進一退が続いている(図表3)。7-9月期のインフレ率は前年比1.7%と、4-6月期の同1.6%からは上昇したものの、依然としてインフレ目標(2.0%~3.0%)下限の2.0%を下回っている。賃金上昇率が鈍いことや、原油価格の低位安定、住宅需要の低迷を背景に、インフレ圧力は限定的である。

金融政策について、RBA(オーストラリア準備銀行、以下中銀)は、19年6月の金融政策決定会合で約3年ぶりの利下げを決定すると、7月と10月にも利下げを実施し、政策金利は過去最低の0.75%となっている。中銀は、11月、12月と2会合連続で政策金利を据え置いたが、12月会合の声明では持続的成長のため必要な場合には追加金融緩和の用意があると改めて表明しており、20年にかけて追加の利下げが予想される。なお、ロウ総裁は11月末の講演で、政策金利を0.25%まで引き下げた場合、国債買い入れなどの量的緩和が選択肢となり得るも、その可能性は低いと発言している。

経済見通し

足元のオーストラリア経済は、外需が好調である一方で、民間部門の不振によって内需が低迷している。先行きは、財政拡大及び金融緩和による政策効果、住宅価格の持ち直しが内需を下支えするだろう。ただし、消費者マインドの低迷が続くようであれば、民間消費の回復の鈍さが内需の重石となることも考えられる。外需は、主力輸出品である鉄鉱石の伸びが鈍化し、寄与度が低下していくことも懸念される。2019年の実質GDP成長率は2009年以来の1%台、2020年は2%台半ばまで持ち直すと予想する。

連邦政府は、足元の内需の弱さを踏まえ、19/20年度予算案で示した歳出拡大の他に、外資の流入を目的とした優遇税制措置の導入7やインフラ投資の前倒し、第2段階の所得税減税の前倒し8などを検討している。今後顕在化していくであろう19/20年度予算案ベースの政策効果とあわせて、引き続き公的部門が景気を下支えするだろう。

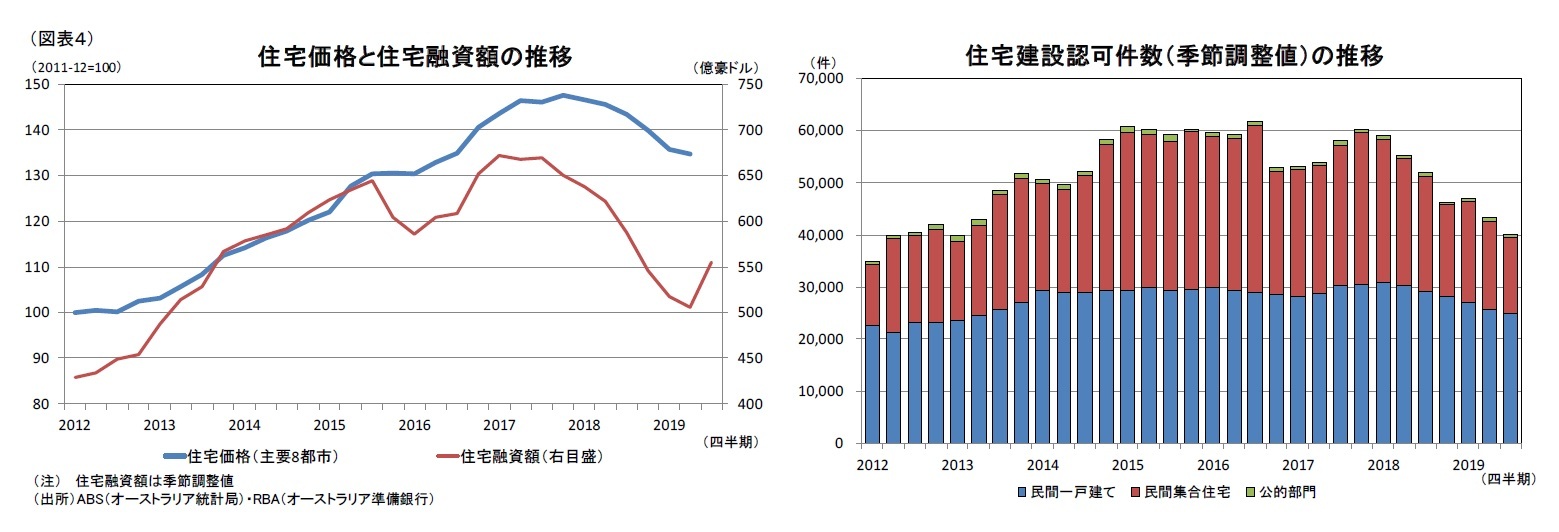

内需低迷の一因である住宅市場については、5月の総選挙で保守連合が勝利したこと9や利下げに伴う住宅ローン金利の低下を受けて、7-9月期に住宅融資総額が底打ちした(図表4)。調査会社コアロジックによると、7-9月期の住宅価格もシドニーやメルボルンなどの都市部を中心に持ち直しており、住宅需要に回復の動きが見られる。住宅市況の改善は消費者マインドや住宅関連産業にも好影響を及ぼすだろう。一方で、4四半期連続のマイナス成長となった住宅投資については、先行指標である住宅建設許可件数が依然として底打ちしていないが、住宅販売の拡大に伴い投資が回復していくことも考えられる。

連邦政府は、足元の内需の弱さを踏まえ、19/20年度予算案で示した歳出拡大の他に、外資の流入を目的とした優遇税制措置の導入7やインフラ投資の前倒し、第2段階の所得税減税の前倒し8などを検討している。今後顕在化していくであろう19/20年度予算案ベースの政策効果とあわせて、引き続き公的部門が景気を下支えするだろう。

内需低迷の一因である住宅市場については、5月の総選挙で保守連合が勝利したこと9や利下げに伴う住宅ローン金利の低下を受けて、7-9月期に住宅融資総額が底打ちした(図表4)。調査会社コアロジックによると、7-9月期の住宅価格もシドニーやメルボルンなどの都市部を中心に持ち直しており、住宅需要に回復の動きが見られる。住宅市況の改善は消費者マインドや住宅関連産業にも好影響を及ぼすだろう。一方で、4四半期連続のマイナス成長となった住宅投資については、先行指標である住宅建設許可件数が依然として底打ちしていないが、住宅販売の拡大に伴い投資が回復していくことも考えられる。

足元の民間消費関連指標の動向を見ると、7-9月期からの改善は見られない。消費者マインドは3度目の利下げが実施された10月に大きく落ち込んだ後、11月に持ち直したものの、依然として悲観が楽観を上回っている。10月の小売売上高も9月から横ばいとなるなど民間消費の基調は弱い。消費者マインドの低下が、家計債務負担の増加に対する賃金上昇率の鈍さや、低金利環境下における利子所得の減少に起因するものであれば、短期的に解消することは難しく、消費者マインドの低迷が続くだろう。

外需については、2019年に入って財輸出における中国及び鉄鉱石への依存度が益々高まっている10。一方で、鉄鉱石価格(中国のスポット輸入価格)は7月をピークに下落しており、既に中国の鉄鋼需要が減少していることがうかがえる。先行きは中国の鉄鋼需要がさらに拡大していくことは考えにくく、外需寄与度が低下していくことも考えられる。

7 通常の課税率が30%のところ、財務省から承認された国内インフラ事業には15%の優遇税率を適用するというもの。

8 所得税減税は3段階に分かれており、第1段階は19/20年度から実施され、第2段階は22/23年度から実施予定となっている。

9 当初、優勢と見られていた労働党はネガティブギアリング(不動産投資における損失を課税所得から控除できる税制優遇制度)の制限(新築住宅に限定)やキャピタルゲイン税控除の引き下げを公約に掲げていたため、不動産市場を一層下押しすることが懸念されていた。

10 通関ベース(19年1月-10月合計)において、地域別では中国向けの輸出金額が全体の4割弱、財別では鉄鉱石の輸出金額が3割強を占めている。

外需については、2019年に入って財輸出における中国及び鉄鉱石への依存度が益々高まっている10。一方で、鉄鉱石価格(中国のスポット輸入価格)は7月をピークに下落しており、既に中国の鉄鋼需要が減少していることがうかがえる。先行きは中国の鉄鋼需要がさらに拡大していくことは考えにくく、外需寄与度が低下していくことも考えられる。

7 通常の課税率が30%のところ、財務省から承認された国内インフラ事業には15%の優遇税率を適用するというもの。

8 所得税減税は3段階に分かれており、第1段階は19/20年度から実施され、第2段階は22/23年度から実施予定となっている。

9 当初、優勢と見られていた労働党はネガティブギアリング(不動産投資における損失を課税所得から控除できる税制優遇制度)の制限(新築住宅に限定)やキャピタルゲイン税控除の引き下げを公約に掲げていたため、不動産市場を一層下押しすることが懸念されていた。

10 通関ベース(19年1月-10月合計)において、地域別では中国向けの輸出金額が全体の4割弱、財別では鉄鉱石の輸出金額が3割強を占めている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2019年12月05日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

神戸 雄堂

神戸 雄堂のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2020/02/12 | 豪州経済の重石となる気候変動問題~注目されるエネルギー政策の行方~ | 神戸 雄堂 | 基礎研レター |

| 2019/12/05 | 豪州の7-9月期GDPは前期比0. 4%増~公共部門が下支えも民間部門は不振が続く~ | 神戸 雄堂 | 経済・金融フラッシュ |

| 2019/11/01 | 公共土木施設の被害額から見る自然災害の趨勢 | 神戸 雄堂 | 基礎研レター |

| 2019/10/16 | ロシア経済の見通し-停滞が続く経済。20年は内需の回復で加速も、緩慢な成長に留まるか。 | 神戸 雄堂 | 基礎研レター |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【豪州の7-9月期GDPは前期比0. 4%増~公共部門が下支えも民間部門は不振が続く~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

豪州の7-9月期GDPは前期比0. 4%増~公共部門が下支えも民間部門は不振が続く~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!