- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 「米利上げ休止示唆でも円安」をどう捉えるか

2019年03月01日

文字サイズ

- 小

- 中

- 大

■要旨

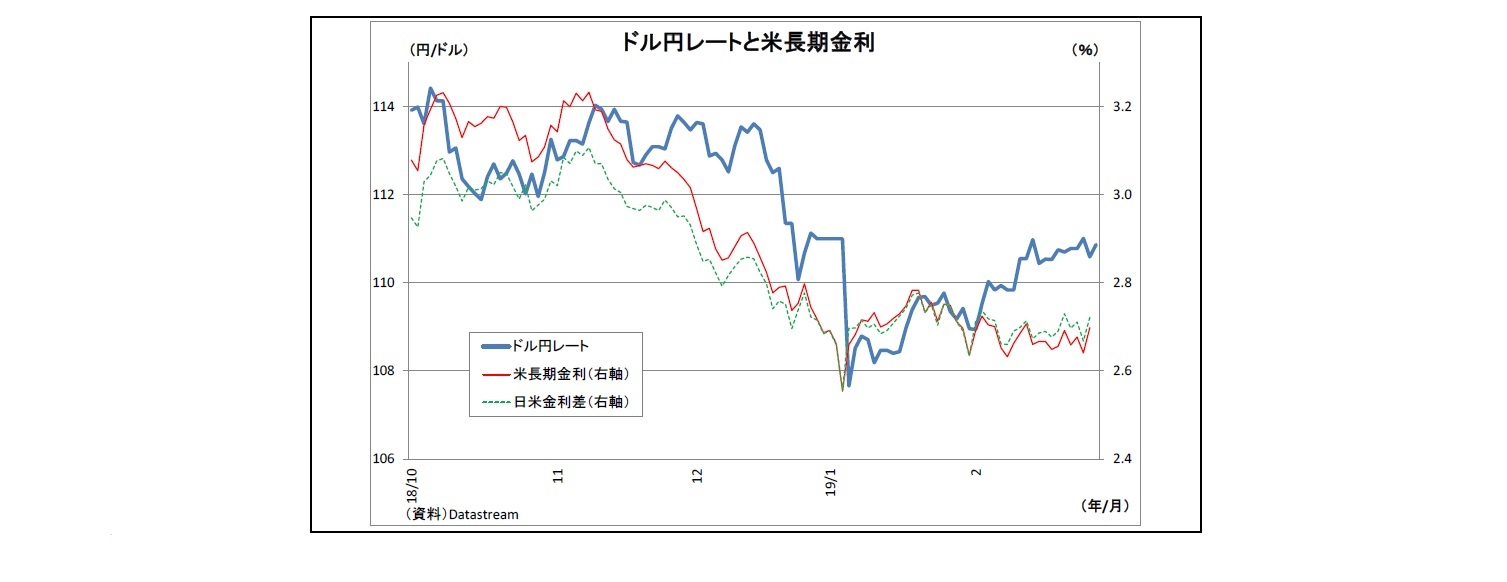

- 年初に一時104円台まで急落したドル円は順調に持ち直し、足元では111円台後半まで上昇している。この最大の原動力となったのはFRBのハト派への転換だ。本来、FRBの金融引き締め慎重化に伴う利上げ観測後退は円高ドル安要因となるが、市場のリスク選好が円安ドル高をもたらした。年初以降、FRBがハト派に転換したとの見方から、世界的に株価が上昇し、リスク選好ムードが高まり続けた。さらに、最大のリスク要因である米中通商交渉を巡って前向きな情報発信が続き、米国による対中関税引き上げが延期されたこともリスク選好ムードを促進した。低金利で投資資金の調達通貨とされる円は、リスク選好局面で売られやすいという特徴を持つため 、リスク選好ムードの高まりによって円がドル以上に売られたというのが今回の円安ドル高の主なメカニズムだ。

- ただし、今後の円安基調の持続性を考えた場合、リスク選好一本槍の円安基調持続は難しい。ドル円は米長期金利との連動性が強いが、利上げ観測が低迷したままだと米金利が上昇しづらいためだ。米金利上昇を伴わない円安は脆く、持続性も期待しにくい。従って、今後の円安基調持続のためには、(1)米経済・物価の堅調な推移が確認され、(2)FRBの年内利上げ観測が再燃することが必要になる。そして、このシナリオの前提条件として、米中貿易摩擦の激化といったリスクが顕在化しないことも求められる。

- 今後、まず焦点となるのは、米中交渉の行方とFRBの利上げ再開有無だが、米中は決裂を回避し、米利上げはいずれ再開される可能性が高いと見ている。その場合、次に焦点となるのが「米国の6月利上げはあるか?」という点だ。FRBが6月利上げに意欲を見せれば、利上げ観測が台頭することで円安基調が続くだろう。一方、6月利上げが見えてこなければ、円安が一服したり、円が一旦買い戻されたりする可能性が高い。6月利上げの可能性を見極めるうえで、まずは3月FOMCの内容が注目される。

■目次

1.トピック:「米利上げ休止示唆でも円安」をどう捉えるか

・今回の円安進行のメカニズム・・・リスク選好

・今後の行方・・・円安基調は続くのか?

2.日銀金融政策(2月):円高進行時の追加緩和の可能性に言及

・(日銀)現状維持(開催なし)

3.金融市場(2月)の振り返りと当面の予想

・10年国債利回り

・ドル円レート

・ユーロドルレート

1.トピック:「米利上げ休止示唆でも円安」をどう捉えるか

・今回の円安進行のメカニズム・・・リスク選好

・今後の行方・・・円安基調は続くのか?

2.日銀金融政策(2月):円高進行時の追加緩和の可能性に言及

・(日銀)現状維持(開催なし)

3.金融市場(2月)の振り返りと当面の予想

・10年国債利回り

・ドル円レート

・ユーロドルレート

(2019年03月01日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【「米利上げ休止示唆でも円安」をどう捉えるか】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

「米利上げ休止示唆でも円安」をどう捉えるかのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!