- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 2期目の黒田日銀で想定される4つのシナリオ~次の5年も険しい道のり

2018年03月02日

文字サイズ

- 小

- 中

- 大

1.トピック:2期目の黒田日銀で想定される4つのシナリオ

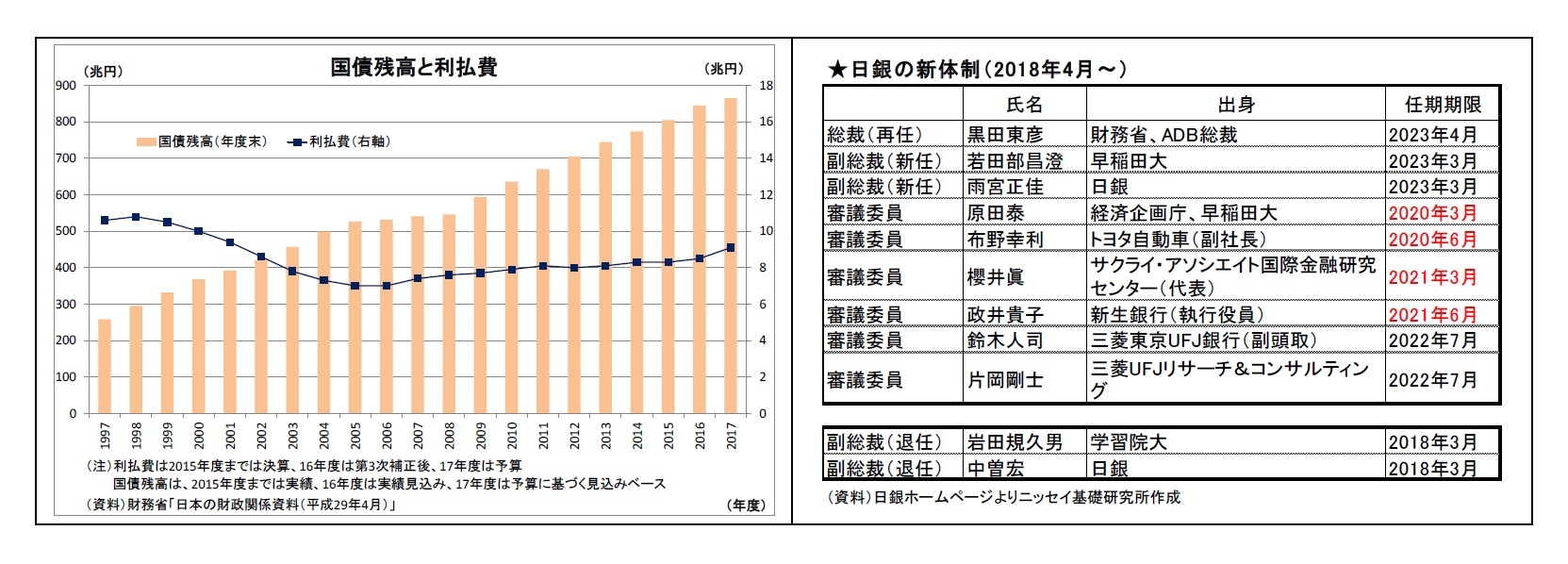

2月16日、政府は4月8日に任期満了を迎える黒田日銀総裁を再任する国会同意人事案を提示した。衆参ともに与党が過半数を占めているため、承認されることがほぼ確実な情勢にある。そうなれば、現在5年が経過した黒田体制の日銀にさらに5年(2018年4月から2023年4月)の任期が加わることになる1。1期目(2013年3月から現在までの5年)終了の節目を迎えることを受けて、2期目の黒田日銀において想定される様々な物価・金融政策のシナリオとその可能性、課題について考える。

1 もし黒田総裁が任期途中において自発的に退任すれば、この限りではない。

1 もし黒田総裁が任期途中において自発的に退任すれば、この限りではない。

(1期目の評価:効果は認められるが目標は遠く、副作用も目立ってきた)

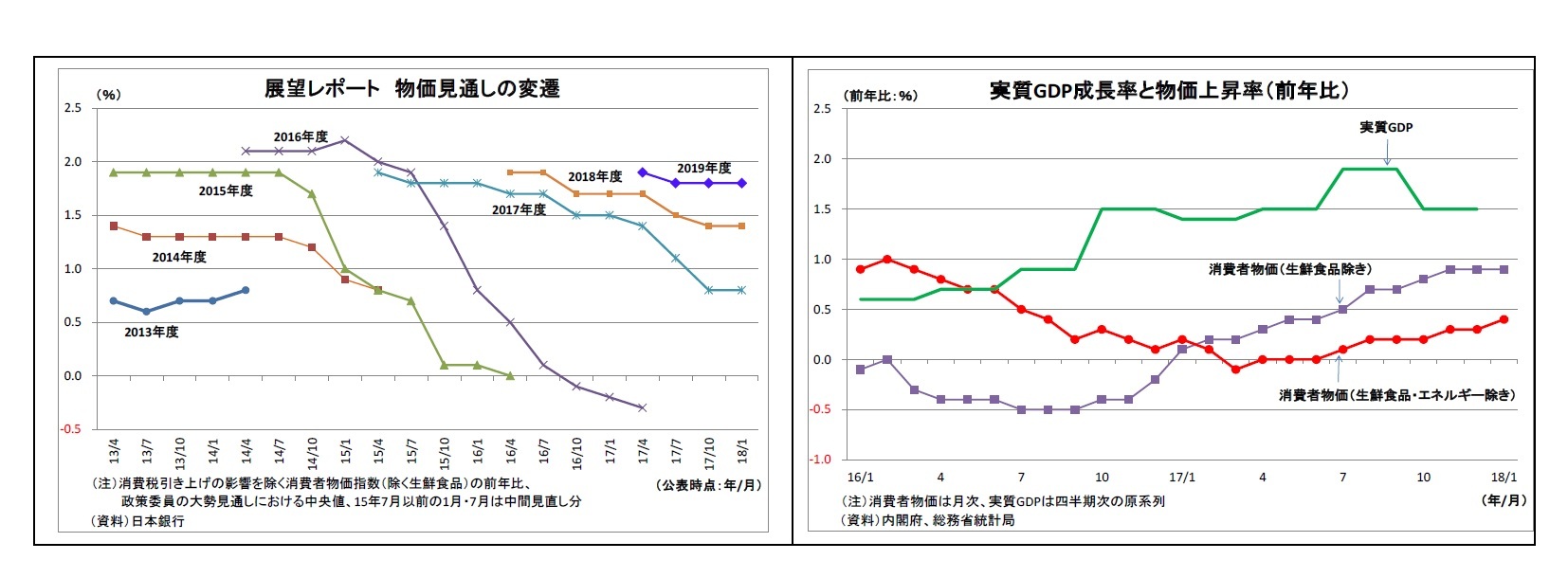

まず、黒田日銀の1期目を振り返ると、苦難の連続であったと言えるだろう。黒田氏が総裁に就任した直後の2013年4月に日銀は「量的・質的金融緩和」を電撃的に導入、2%の物価安定の目標を、「2 年程度の期間を念頭に置いて、できるだけ早期に実現する」とコミットしたが、物価は伸び悩み続け、その後6度にわたって目標達成時期を後ろ倒しすることになった。この間、金融政策についても、量的・質的緩和の拡大(2014年10月)、マイナス金利の導入(2016年1月)、ETF買入れ増額(同年7月)、長短金利操作の導入(同年9月)とたびたび拡大・変更を迫られた。

現在、日銀は2%の物価安定目標の達成時期を「2019年度頃」としているが、直近2018年1月の消費者物価上昇率は生鮮食品を除くベースで0.9%、さらにエネルギー除くベースでは僅か0.4%に留まっている。物価が持続的に下落するデフレの状況からは脱しているものの、目標には未だほど遠い状況だ。

まず、黒田日銀の1期目を振り返ると、苦難の連続であったと言えるだろう。黒田氏が総裁に就任した直後の2013年4月に日銀は「量的・質的金融緩和」を電撃的に導入、2%の物価安定の目標を、「2 年程度の期間を念頭に置いて、できるだけ早期に実現する」とコミットしたが、物価は伸び悩み続け、その後6度にわたって目標達成時期を後ろ倒しすることになった。この間、金融政策についても、量的・質的緩和の拡大(2014年10月)、マイナス金利の導入(2016年1月)、ETF買入れ増額(同年7月)、長短金利操作の導入(同年9月)とたびたび拡大・変更を迫られた。

現在、日銀は2%の物価安定目標の達成時期を「2019年度頃」としているが、直近2018年1月の消費者物価上昇率は生鮮食品を除くベースで0.9%、さらにエネルギー除くベースでは僅か0.4%に留まっている。物価が持続的に下落するデフレの状況からは脱しているものの、目標には未だほど遠い状況だ。

日銀の大規模な金融緩和が円安・株高を加速させ、景気・物価に対してプラスの効果を及ぼしたことは否定しないが、少なくとも最大の目標である物価に関しては、十分な成果を得られていない。

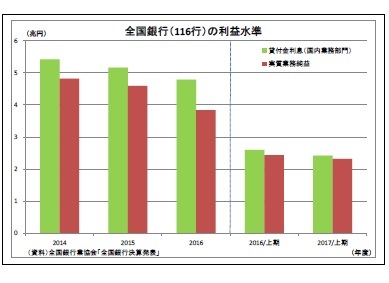

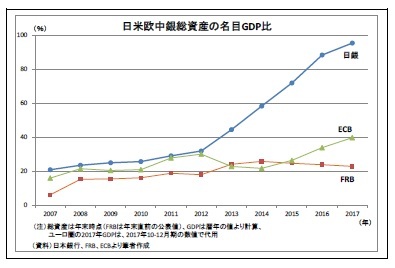

日銀の大規模な金融緩和が円安・株高を加速させ、景気・物価に対してプラスの効果を及ぼしたことは否定しないが、少なくとも最大の目標である物価に関しては、十分な成果を得られていない。一方、大規模緩和の副作用はだんだんと目立ってきた。具体的には、債券市場の機能低下や金融商品の販売停止など多々見受けられるが、とりわけ気がかりなのが金融機関収益の圧迫だ。全国銀行の利益水準を見ると、大規模緩和に伴う金利低下を受けて貸出利回りが低下したことで減益が続いている。そうした中で、一部銀行では手数料引き上げの動きが出てきた。また、収益性の乏しくなった国債を手放し、外国証券等のリスク性資産にシフトしたことで、損失を抱えることになった銀行も散見される。今後も収益が過度に圧迫されれば、日銀自身も指摘しているとおり、金融仲介機能に悪影響を与える可能性が出てくる。

(2期目で想定される4つのシナリオ)

(2期目で想定される4つのシナリオ)次に、2期目の黒田日銀の5年間で想定されるシナリオを考えると、大きく分けて4つのシナリオが考えられる。

<シナリオ①>

まず、日銀が目指すシナリオは、「2%の物価安定の目標を早期に達成し、金融緩和の出口戦略に移行する」というものだが、その実現可能性は極めて低い。なぜなら、物価安定の目標は単に物価上昇率が2%に到達するのみならず、安定的に持続させることを目指しているためだ。長年低成長とデフレが続き、企業や家計の成長期待低く、デフレマインドが根強く残る日本において、2%の物価上昇率を安定的に維持するのはそもそも至難の業であり想定し難い。しかも日本の財政は厳しく、常識的に考えれば今後の拡大余地は乏しい。

<シナリオ②>

二つ目のシナリオは、「(厳密には)物価安定目標を達成していない状況で日銀が出口戦略に移行する」というものだ。このシナリオの可能性が最も高く、メインシナリオと考えている。

既述のとおり、日本にとって2%の物価上昇を持続することは難しいが、好条件が揃うことで一時的に2%を達成し、日銀がその機会を逃さずに出口戦略へと舵を切ることは十分有り得る。また、2%という目標の高さを実感した日銀が、目標を明示的に引き下げることはないにせよレンジ化したり、複数目標として総合評価化したりすることを通じて実質的に目標を切り下げ、その達成を以って出口戦略を開始する可能性もある。物価面以外では、緩和の副作用が許容できないほど顕在化した場合も、「経済・物価・金融情勢を総合的に勘案した」という整理で、目標達成前に出口に向かう可能性がある。

その際の課題としては、シナリオ①に挙げた日銀財政悪化、政府の利払費増加、金融市場の混乱に加え、日銀の信認低下が挙げられる。目標を達成できていないにもかかわらず緩和を手仕舞いすることになるため、その後のコミットメントへの信頼性が低下し、金融政策の効果が低減する懸念がある。

<シナリオ③>

三つ目のシナリオは、「物価安定目標未達の状況が続き、日銀が現行政策を長期に続ける(すなわち、次の5年も出口戦略を開始しない)」というものだ。日銀があくまで現行目標の達成にこだわり続ければ、このシナリオの蓋然性が高まる。

その際は、出口戦略に移行しないため、金利上昇に伴う日銀の財政悪化や政府の利払負担増などは起こらないものの、超低金利が長期化することで金融システム等に対する副作用が増大することになる。また、出口のタイミングを遅らせることで、いずれは避けられない出口戦略の難易度はますます高まることになる。

<シナリオ④>

最後のシナリオは、次の5年でも出口に至らないばかりか、「物価の下振れリスクが高まり、日銀が緩和を拡大(追加緩和を実施)する」というものだ。今後も大幅な円高が進行したり、海外経済の悪化などを受けて景気後退の兆しが出てきたりすれば、このシナリオの可能性が出てくる。

ただし、金利を下げすぎると効果がないばかりか副作用が強まることは日銀内でも広く認識されているとみられ、ハードルは高い。また、金利引き下げ以外の緩和策は、政府と一体となってのヘリコプターマネーや外債購入といった劇薬ばかりしか残っていないと考えられるため、このシナリオの可能性は高くはないだろう。

仮にこのシナリオとなった場合の課題は、シナリオ③同様、副作用の増大と出口戦略の難易度上昇になるが、緩和を拡大するだけに、シナリオ③に比べて、抱える問題も大きくなる。

以上のとおり、黒田日銀の次の5年で想定されるシナリオは、程度に差はあるものの、いずれも険しい道のりになる。

また、今後も長期戦になることは避けられないだけに、それぞれのシナリオに至る前の段階でも、副作用を抑制するために金利の小幅上昇やETF買入れの減額といった政策の調整が必要になる可能性が高い。出口戦略の説明も必要になるだろう。金融市場の混乱(円高・株安等)をいかに防ぎながら実施するか、という点も今後の日銀の課題になってくる。これまで以上に、日銀の市場との対話力が問われることになる。

二つ目のシナリオは、「(厳密には)物価安定目標を達成していない状況で日銀が出口戦略に移行する」というものだ。このシナリオの可能性が最も高く、メインシナリオと考えている。

既述のとおり、日本にとって2%の物価上昇を持続することは難しいが、好条件が揃うことで一時的に2%を達成し、日銀がその機会を逃さずに出口戦略へと舵を切ることは十分有り得る。また、2%という目標の高さを実感した日銀が、目標を明示的に引き下げることはないにせよレンジ化したり、複数目標として総合評価化したりすることを通じて実質的に目標を切り下げ、その達成を以って出口戦略を開始する可能性もある。物価面以外では、緩和の副作用が許容できないほど顕在化した場合も、「経済・物価・金融情勢を総合的に勘案した」という整理で、目標達成前に出口に向かう可能性がある。

その際の課題としては、シナリオ①に挙げた日銀財政悪化、政府の利払費増加、金融市場の混乱に加え、日銀の信認低下が挙げられる。目標を達成できていないにもかかわらず緩和を手仕舞いすることになるため、その後のコミットメントへの信頼性が低下し、金融政策の効果が低減する懸念がある。

<シナリオ③>

三つ目のシナリオは、「物価安定目標未達の状況が続き、日銀が現行政策を長期に続ける(すなわち、次の5年も出口戦略を開始しない)」というものだ。日銀があくまで現行目標の達成にこだわり続ければ、このシナリオの蓋然性が高まる。

その際は、出口戦略に移行しないため、金利上昇に伴う日銀の財政悪化や政府の利払負担増などは起こらないものの、超低金利が長期化することで金融システム等に対する副作用が増大することになる。また、出口のタイミングを遅らせることで、いずれは避けられない出口戦略の難易度はますます高まることになる。

<シナリオ④>

最後のシナリオは、次の5年でも出口に至らないばかりか、「物価の下振れリスクが高まり、日銀が緩和を拡大(追加緩和を実施)する」というものだ。今後も大幅な円高が進行したり、海外経済の悪化などを受けて景気後退の兆しが出てきたりすれば、このシナリオの可能性が出てくる。

ただし、金利を下げすぎると効果がないばかりか副作用が強まることは日銀内でも広く認識されているとみられ、ハードルは高い。また、金利引き下げ以外の緩和策は、政府と一体となってのヘリコプターマネーや外債購入といった劇薬ばかりしか残っていないと考えられるため、このシナリオの可能性は高くはないだろう。

仮にこのシナリオとなった場合の課題は、シナリオ③同様、副作用の増大と出口戦略の難易度上昇になるが、緩和を拡大するだけに、シナリオ③に比べて、抱える問題も大きくなる。

以上のとおり、黒田日銀の次の5年で想定されるシナリオは、程度に差はあるものの、いずれも険しい道のりになる。

また、今後も長期戦になることは避けられないだけに、それぞれのシナリオに至る前の段階でも、副作用を抑制するために金利の小幅上昇やETF買入れの減額といった政策の調整が必要になる可能性が高い。出口戦略の説明も必要になるだろう。金融市場の混乱(円高・株安等)をいかに防ぎながら実施するか、という点も今後の日銀の課題になってくる。これまで以上に、日銀の市場との対話力が問われることになる。

(2018年03月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2期目の黒田日銀で想定される4つのシナリオ~次の5年も険しい道のり】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2期目の黒田日銀で想定される4つのシナリオ~次の5年も険しい道のりのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!