- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 中国経済 >

- 18年の中国株の展望~株価は上昇基調、対外開放の動きも要注目

2018年01月12日

文字サイズ

- 小

- 中

- 大

1――17年の振り返り

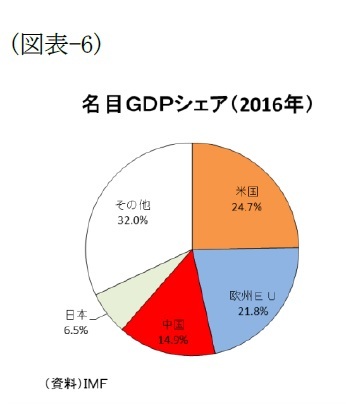

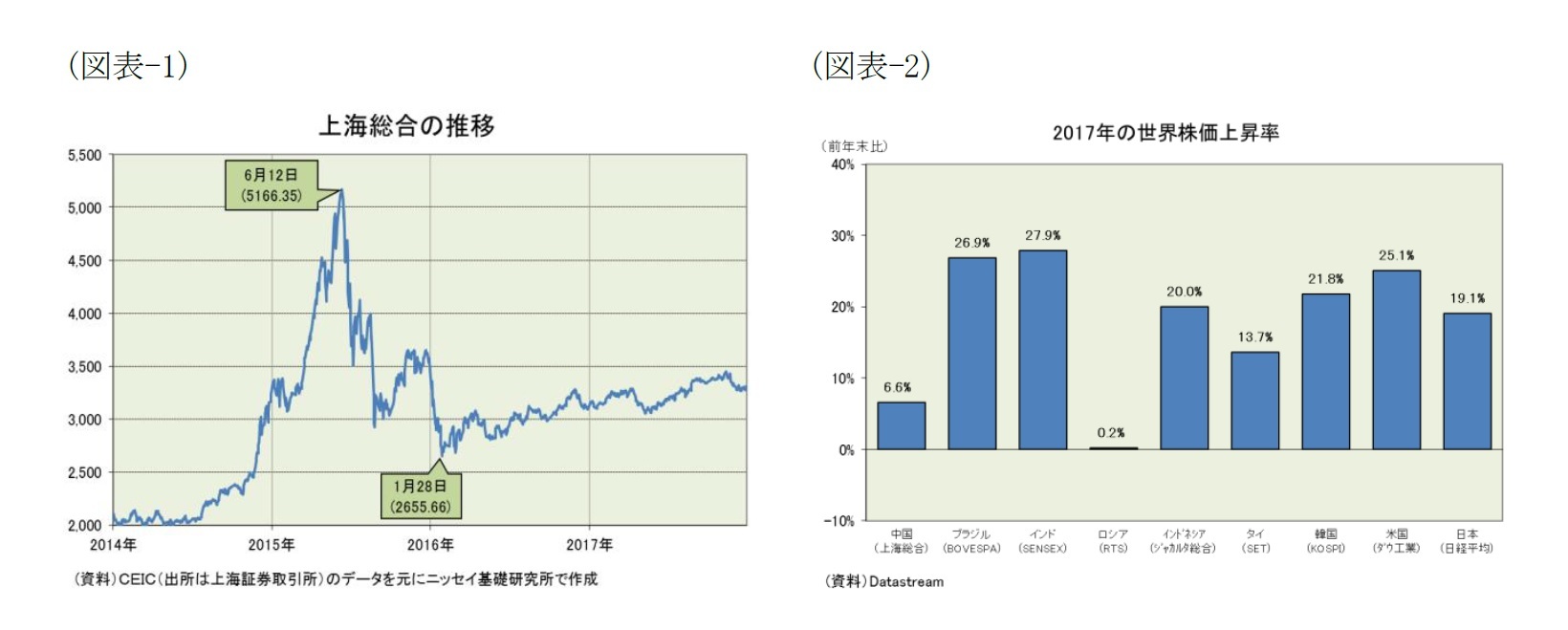

17年の中国株(上海総合)は前年末比6.6%上昇して3,307.17で取引を終えた。15年夏と16年冬に急落した中国株は景気の持ち直しと政府系ファンド(国家隊)による買い支えを背景に16年1月(上海総合で2655.66)に底打ちし上昇し始めた。17年入っても10月の党大会までは、景気回復とそれに伴う企業業績の改善、それに国家隊による買い支え期待を背景にじり高基調が続いた。しかし、党大会を終えると買い支え期待が萎むとともに、長短金利上昇や金融市場に対する監督管理強化への警戒感が強まり、11月13日(上海総合で3447.84)をピークに調整することとなった(図表-1)。

一方、世界株式市場の中では中国株が出遅れる結果となった。米国ではダウ工業株が前年比25.1%上昇、日本でも日経平均が同19.1%上昇するなど先進国の株価は大きく上昇した。新興国に目を転じても、ブラジル株(BOVESPA)は同26.9%上昇、アジアでもインド株(SENSEX)は同27.9%上昇、韓国株(KOSPI)は同21.8%上昇、インドネシア株(ジャカルタ総合)は同20.0%上昇と、中国株の上昇率(同6.6%)を大きく上回る国が多かった(図表-2)。

一方、世界株式市場の中では中国株が出遅れる結果となった。米国ではダウ工業株が前年比25.1%上昇、日本でも日経平均が同19.1%上昇するなど先進国の株価は大きく上昇した。新興国に目を転じても、ブラジル株(BOVESPA)は同26.9%上昇、アジアでもインド株(SENSEX)は同27.9%上昇、韓国株(KOSPI)は同21.8%上昇、インドネシア株(ジャカルタ総合)は同20.0%上昇と、中国株の上昇率(同6.6%)を大きく上回る国が多かった(図表-2)。

また、17年は中国のIT企業株が急伸した年でもあった。BAT(バイドゥ、アリババ、テンセント)の株価は15年夏に急落する前の高値を超えており、百度(バイドゥ)は前年末比42.5%上昇に留まったものの、阿里巴巴(アリババ)は前年末比96.4%上昇、騰訊(テンセント)は同114.0%上昇と、米アマゾンの同56.0%上昇を大きく上回る結果となった(図表-3)。

なお、日本の株式市場でも中国関連株は好調だった。17年前半は日経平均と日経中国関連株50に大きな差は見られなかったものの、夏場の調整局面でも中国関連株は底堅く推移したことから、17年の日経中国関連株50は前年末比25.0%上昇と日経平均を5.9ポイント上回ることとなった(図表-4)。

なお、日本の株式市場でも中国関連株は好調だった。17年前半は日経平均と日経中国関連株50に大きな差は見られなかったものの、夏場の調整局面でも中国関連株は底堅く推移したことから、17年の日経中国関連株50は前年末比25.0%上昇と日経平均を5.9ポイント上回ることとなった(図表-4)。

2――18年の展望

1|株価は乱高下しつつも上昇基調と予想

18年の中国株を取り巻く環境を見渡すと、波乱材料が多く乱高下しそうだが、上昇基調は維持できるだろう。18年の中国経済は17年の成長率を下回る可能性が高い1。17年末で小型車減税が終了したのに加えて、党大会が終了したためインフラ投資で景気を支える必要性が薄れた上、昨年末に開催された中央経済工作会議では金融面などで重大リスクの防止・解消を目指す方針を示しており、過剰設備・過剰債務を抱える企業はデレバレッジ(債務圧縮)を進めると見られるからだ。しかし、景気テコ入れ策を縮小すれば成長率にマイナス寄与するものの逆に良い面もある。“世界金融危機”のような事態が再来した時に、景気対策を打ち出せる余地が増し持続的な安定成長に寄与するからだ。また、バリュエーションを見ると、昨年末のPER(株価収益率)は約19倍と15年夏に急落する前の水準(約25倍)に近付きつつある。しかし、3月に開催見込みの全国人民代表大会(国会に相当)では“6.5%前後”の成長率目標を維持するとの見方が支配的で、中国の成長率は欧米先進国の3倍前後のスピードを維持する可能性が高い。企業収益も1割前後の増加が期待できることから、上海総合の予想PER(Bloomberg)は約17倍と約20倍の米国や日本を下回っており、割高感は相対的に小さい。

また、18年は欧米の出口戦略(利上げや量的緩和縮小など)が中国株にとっても波乱材料となりそうだ。今のところインフレ率が低位に留まっているため「適温相場」で世界的に株価は上昇している。しかし、欧米の中央銀行が資産バブル(株式や不動産など)の膨張を懸念して市場を牽制すれば、新興国経済から資金が流出して中国経済にとっても大きな打撃となるため、そうした局面では中国株が一気に数%下落する可能性もある。しかし、13年5月の“テーパー・タントラム2”が新興国経済を揺さぶることになった苦い経験があることから、欧米の中央銀行は資産バブルに懸念を示したとしても、資産バブルを抑制するような抜本的な対策は打ち出さないだろう。従って、欧米の出口戦略が進むのに伴って中国株は乱高下する場面がありそうだが、緩やかな上昇基調は維持できるだろう。

18年の中国株を取り巻く環境を見渡すと、波乱材料が多く乱高下しそうだが、上昇基調は維持できるだろう。18年の中国経済は17年の成長率を下回る可能性が高い1。17年末で小型車減税が終了したのに加えて、党大会が終了したためインフラ投資で景気を支える必要性が薄れた上、昨年末に開催された中央経済工作会議では金融面などで重大リスクの防止・解消を目指す方針を示しており、過剰設備・過剰債務を抱える企業はデレバレッジ(債務圧縮)を進めると見られるからだ。しかし、景気テコ入れ策を縮小すれば成長率にマイナス寄与するものの逆に良い面もある。“世界金融危機”のような事態が再来した時に、景気対策を打ち出せる余地が増し持続的な安定成長に寄与するからだ。また、バリュエーションを見ると、昨年末のPER(株価収益率)は約19倍と15年夏に急落する前の水準(約25倍)に近付きつつある。しかし、3月に開催見込みの全国人民代表大会(国会に相当)では“6.5%前後”の成長率目標を維持するとの見方が支配的で、中国の成長率は欧米先進国の3倍前後のスピードを維持する可能性が高い。企業収益も1割前後の増加が期待できることから、上海総合の予想PER(Bloomberg)は約17倍と約20倍の米国や日本を下回っており、割高感は相対的に小さい。

また、18年は欧米の出口戦略(利上げや量的緩和縮小など)が中国株にとっても波乱材料となりそうだ。今のところインフレ率が低位に留まっているため「適温相場」で世界的に株価は上昇している。しかし、欧米の中央銀行が資産バブル(株式や不動産など)の膨張を懸念して市場を牽制すれば、新興国経済から資金が流出して中国経済にとっても大きな打撃となるため、そうした局面では中国株が一気に数%下落する可能性もある。しかし、13年5月の“テーパー・タントラム2”が新興国経済を揺さぶることになった苦い経験があることから、欧米の中央銀行は資産バブルに懸念を示したとしても、資産バブルを抑制するような抜本的な対策は打ち出さないだろう。従って、欧米の出口戦略が進むのに伴って中国株は乱高下する場面がありそうだが、緩やかな上昇基調は維持できるだろう。

なお、15年夏の株急落の原因となった信用買い残高にも異常な動きは見られない。上海証券取引所の信用買い残高は、14年後半から15年夏にかけて約8000億元(日本円で約14兆円)も増加、“場外配資”と呼ばれる信用取引に似た投資も積み上がり、株価は急騰することとなった。15年夏の急落にはその反動という面があり、株価が一旦下落に転じると“売りが売りを呼ぶ”展開となった。しかし、ここもとの信用買い残高は小幅に増加しているものの、前回のように異常レベルには至っていない(図表-5)。

なお、15年夏の株急落の原因となった信用買い残高にも異常な動きは見られない。上海証券取引所の信用買い残高は、14年後半から15年夏にかけて約8000億元(日本円で約14兆円)も増加、“場外配資”と呼ばれる信用取引に似た投資も積み上がり、株価は急騰することとなった。15年夏の急落にはその反動という面があり、株価が一旦下落に転じると“売りが売りを呼ぶ”展開となった。しかし、ここもとの信用買い残高は小幅に増加しているものの、前回のように異常レベルには至っていない(図表-5)。

1 「中国経済見通し~成長率は18年6.5%、19年6.2%と鈍化するものの心配は御無用!」Weekly エコノミスト・レター 2017-11-24

2 テーパー・タントラム(Taper tantrum)とは、2013年5月に米バーナンキ氏(当時のFRB議長)が量的緩和縮小(テーパリング)を示唆したことを契機に、市場が癇癪(タントラム)を起し国際金融市場が動揺したことを示す

2|18年は対外開放の動きにも注目

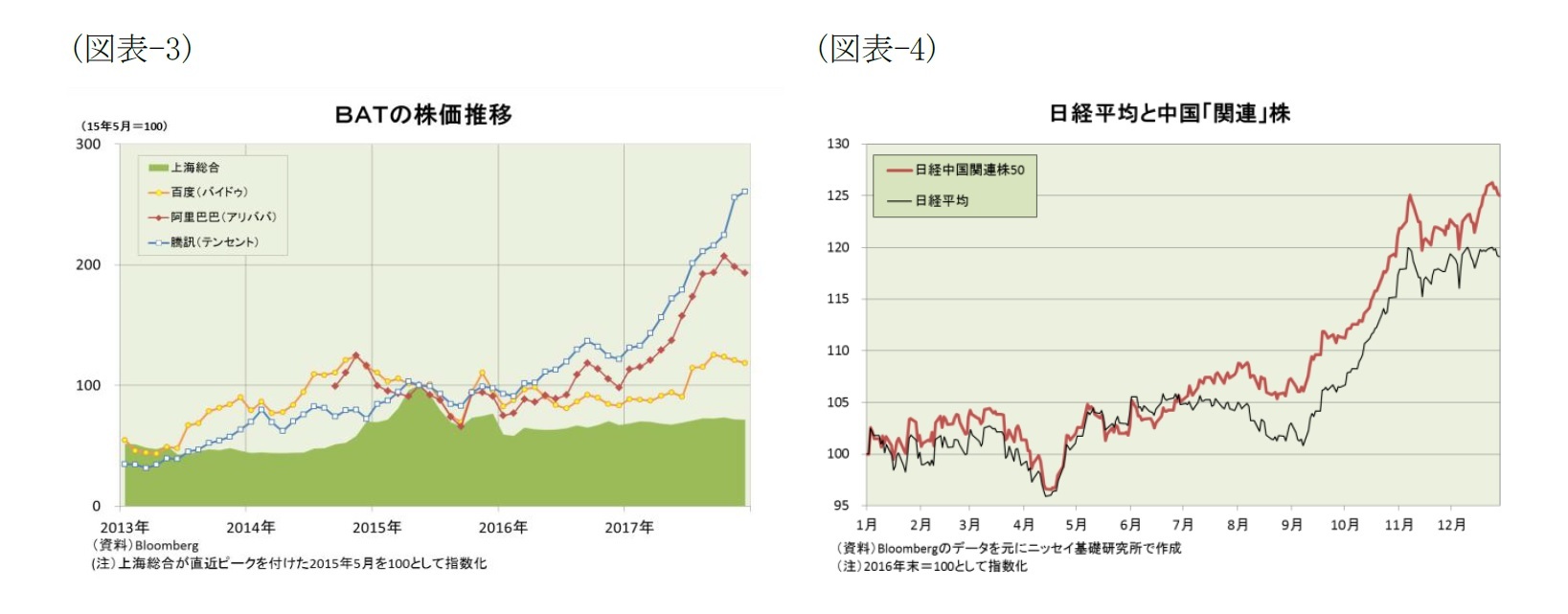

2|18年は対外開放の動きにも注目18年は中国株の対外開放が進むかにも注目したい。中国の株式市場では海外投資家の存在感が薄く、外国人投資家の保有比率は2%程度に留まる3。海外投資家が3割前後を保有する日本株とは対照的である。しかし、18年は海外投資家への対外開放が進む可能性がある。党大会を終えた昨年11月、中国政府は証券分野などで外資規制を大幅に緩和すると明らかにした。また、英国政府と中国政府が15年9月に合意したロンドン証券取引所と上海証券取引所の“相互乗り入れ”が18年内に解禁される可能性もある。さらに、米モルガンスタンレー・キャピタル・インターナショナル社(MSCI)は18年6月と9月に中国A株を「MSCI新興市場指数」と「MSCI-ACWIグローバル指数」に組み入れる。今回の組み入れはほんの僅かであり、「MSCI-ACWIグローバル指数」における中国株の比率は3%強に留まる。世界経済シェアでは15%程度と米国の6割に達した中国だが、世界株式市場でもその存在感を高めるべく対外開放に動きだすのか、18年は要注目である(図表-6)。

3「図表でみる中国経済(株式市場編)~日本との相違点及びMSCI問題」ニッセイ基礎研レター 2017-4-19

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2018年01月12日「基礎研レター」)

このレポートの関連カテゴリ

三尾 幸吉郎

三尾 幸吉郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/05/23 | 図表でみる世界の外為レート-世界各地の通貨をランキングすると、日本円はプラザ合意を上回るほどの割安で、人民元はさらに安い | 三尾 幸吉郎 | 基礎研レター |

| 2025/04/15 | 図表でみる世界の民主主義-日本の民主主義指数は上昇も、世界平均は低下。世界ではいったい何が起きているのか? | 三尾 幸吉郎 | 基礎研レター |

| 2024/12/16 | 図表でみる世界のGDP-日本が置かれている現状と世界のトレンド | 三尾 幸吉郎 | 基礎研レター |

| 2024/07/30 | 図表でみる世界の人口ピラミッド | 三尾 幸吉郎 | 基礎研レター |

新着記事

-

2025年09月18日

不動産投資市場動向(2025年上期)~日本市場の取引額は高水準を維持。グローバル市場は回復基調を辿るも依然低調 -

2025年09月18日

資金循環統計(25年4-6月期)~個人金融資産は2239兆円と過去最高を更新、投信・国債・定期預金への資金流入が目立つ -

2025年09月18日

欧州委員会、Googleに制裁金-オンライン広告サービス市場での支配力濫用 -

2025年09月18日

米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る -

2025年09月17日

ふるさと納税「お得競争」の終焉-ポイント還元の廃止で問われる「地域貢献」と「持続可能な制度」のこれから

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【18年の中国株の展望~株価は上昇基調、対外開放の動きも要注目】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

18年の中国株の展望~株価は上昇基調、対外開放の動きも要注目のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!