- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 国内中小型株のアクティブ・ファンドが好調~2017年12月の投信動向~

コラム

2018年01月10日

文字サイズ

- 小

- 中

- 大

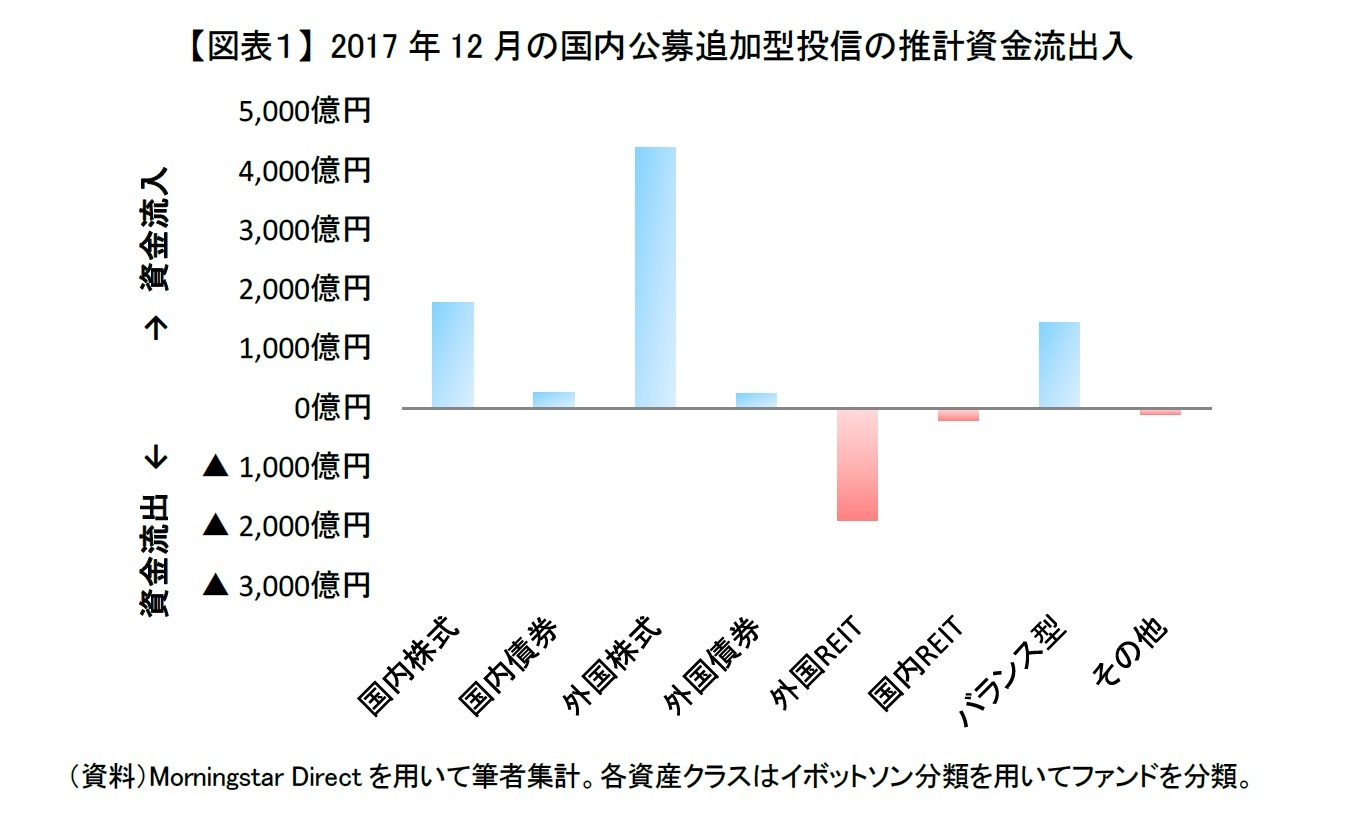

内外株式に大規模な資金流入

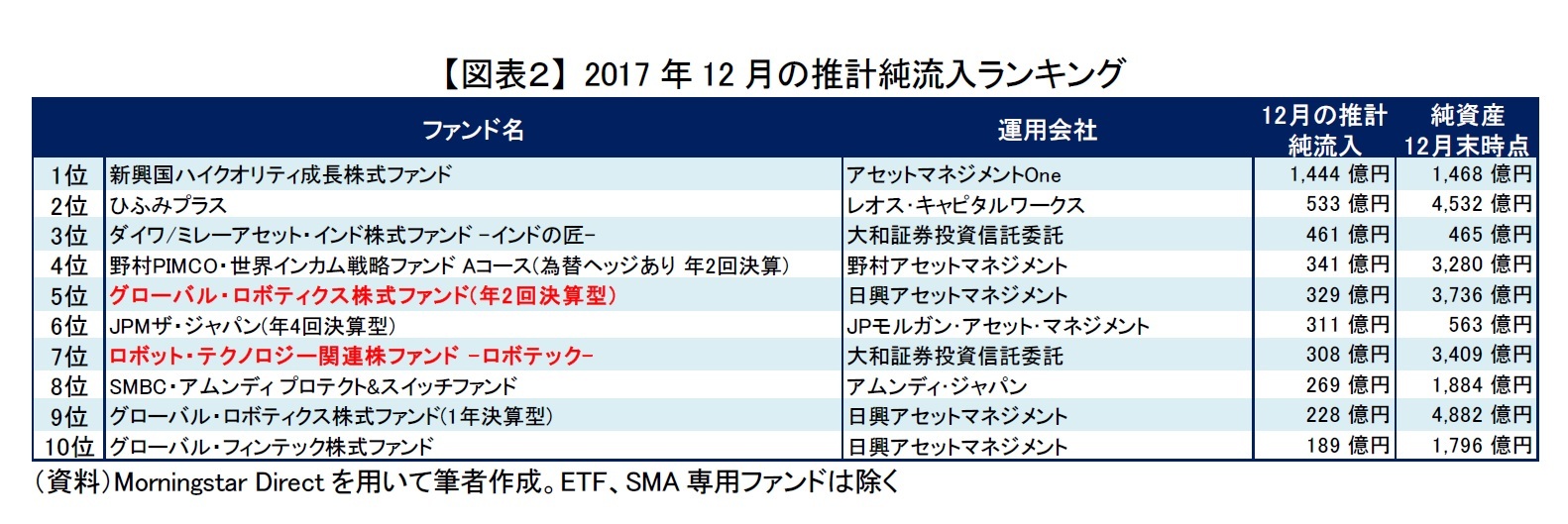

テーマ型の2ファンド「ロボット・テクノロジー関連株ファンド -ロボテック-」と「グローバル・ロボティクス株式ファンド(年2回決算型)」は、12月だけでなく2017年通じて見ても人気が高かったことが分かる【図表2、3/赤字】。この2ファンドはともに2015年の設定であるが、新設ファンドでもないのに2017年1年間で2,000億円近い資金を新たに集めていた。まさにロボットなどのテーマは、2017年を代表する投資テーマだったといえよう。IoTやAI、ロボット自体は2017年に身近になったというより、これから社会に浸透していくことが期待されているテクノロジーである。それゆえに、息の長い投資テーマとなるだろう。

低リスクのバランス型ファンドも人気

また内外株式ほどではなかったものの、12月のバランス型への資金流入も1,500億円に迫っており、人気であった。バランス型の中では低リスク運用しているファンド、債券中心に運用しているファンドやリスクを一定以内に収めるようにコントロールしているファンドが特に人気であった。「SMBC・アムンディ プロテクト&スイッチファンド」はリスクをコントロールしているファンドの代表格で、2017年7月の設定以来、毎月200億円以上の資金を集め、流入金額は約半年で1,800億円以上に達した。

低リスクのファンドが投資家の資金を集めている背景には、預金や国内債券などの運用難がある。日銀がマイナス金利政策を実施してから1年以上経ち、普通預金はおろか定期預金や個人向け国債、国内債券ファンドでも厳しい運用環境が続いている。そのため、株式などと比べて元本割れするリスクが小さいファンドのニーズが、預金代替や国内債券代替として高まっていると考えられる。2017年に最も資金流入が大きかった「野村PIMCO・世界インカム戦略ファンド Aコース(為替ヘッジあり 年2回決算)」も預金代替や国内債券代替として投資家に受け入れられていた可能性が高い。現行の金融政策が続く限り、預金代替や国内債券代替となるファンドのニーズも続くであろう。

低リスクのファンドが投資家の資金を集めている背景には、預金や国内債券などの運用難がある。日銀がマイナス金利政策を実施してから1年以上経ち、普通預金はおろか定期預金や個人向け国債、国内債券ファンドでも厳しい運用環境が続いている。そのため、株式などと比べて元本割れするリスクが小さいファンドのニーズが、預金代替や国内債券代替として高まっていると考えられる。2017年に最も資金流入が大きかった「野村PIMCO・世界インカム戦略ファンド Aコース(為替ヘッジあり 年2回決算)」も預金代替や国内債券代替として投資家に受け入れられていた可能性が高い。現行の金融政策が続く限り、預金代替や国内債券代替となるファンドのニーズも続くであろう。

好調な国内中小型株アクティブ・ファンドの人気が続くのでは

12月にパフォーマンスが良好であったファンドを見ると、南アフリカ・ランドの通貨選択型のファンドが好調であった【図表4】。11月末時点で1南アフリカ・ランド8.2円だったのが12月末9.1円と11%程度対円で上昇したためである。南アフリカでは12月に財政赤字縮小や汚職一掃に積極的な改革派が与党トップに選出され、汚職問題を抱える現大統領の早期退陣期待が高まったことを好感し、通貨高が大きく進んだ。また、トルコ株ファンドも好調であった。トルコでは、11月に対米関係の悪化懸念などから通貨安、株安が進んでいた。12月は投資家のリスク選好が強まり世界的に株高となる中で、トルコ・リラ、トルコ株ともに急反発したため、トルコ株式ファンドはその恩恵を受けた。

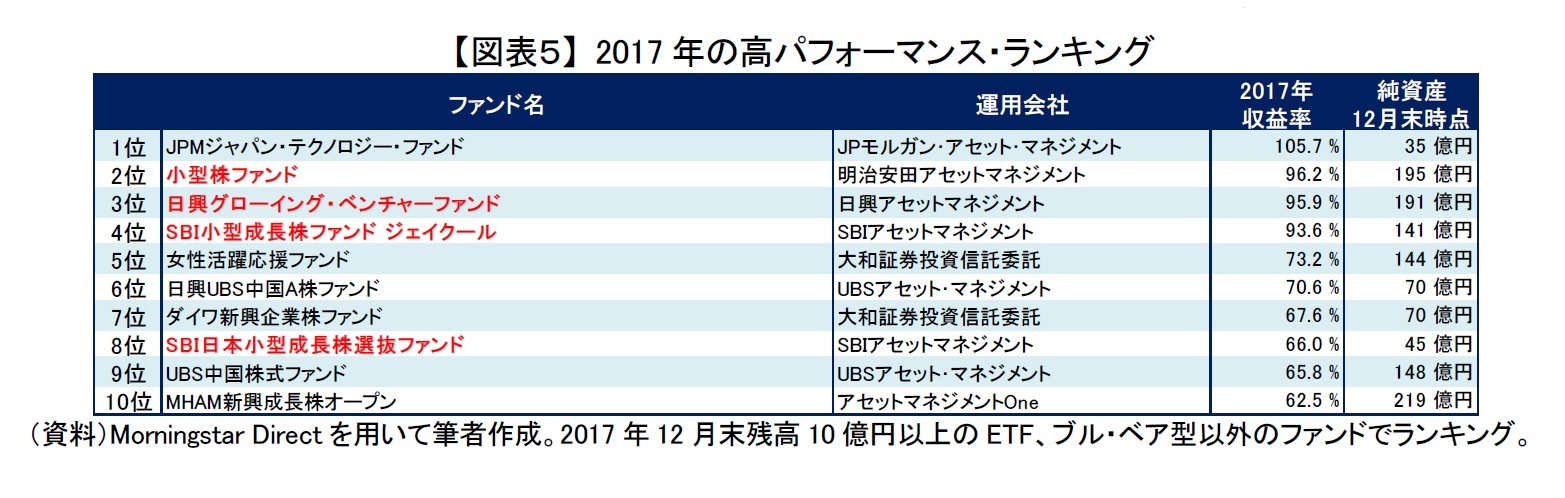

加えて、国内中小型株のアクティブ・ファンドも引き続き好調なファンドが多かった。12月に特に好調であった国内中小型株のアクティブ・ファンドの4ファンドについては、2017年通じて高パフォーマンスであった【図表4、5/赤字】。2017年の高パフォーマンスであった4ファンド以外のファンドを見ても、中国株(特にA株)ファンド以外は全て国内中小型株のアクティブ・ファンドとなっていた。1年を通じて好調だった国内中小型株のアクティブ・ファンドが多かったことが分かる。その一方で、2017年は「つみたてNISA」の対象商品から多くのアクティブ・ファンドが外れる方針が金融庁から打ち出された。ゆえに、アクティブ・ファンドへ冷ややかな目が向けられることがあったが、結果的にはアクティブ・ファンドの投資意義を再認識させられる年になったと考えている。

なお、国内中小型株のアクティブ・ファンドはパフォーマンスだけでなく、投資家の人気も11月に続き12月も高かった。12月の国内株式への約1,800億円の資金流入のうち、1,200億円以上が中小型株のアクティブ・ファンドへの資金流入であった。2018年は2017年のように高パフォーマンスを上げられるかは分からないが、2017年の高パフォーマンスに投資家が注目しているのであれば、国内中小型株のアクティブ・ファンド人気も当面続くかもしれない。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2018年01月10日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【国内中小型株のアクティブ・ファンドが好調~2017年12月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

国内中小型株のアクティブ・ファンドが好調~2017年12月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!