- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 国内株式内での中小型株シフトが顕著に~2017年11月の投信動向~

コラム

2017年12月07日

文字サイズ

- 小

- 中

- 大

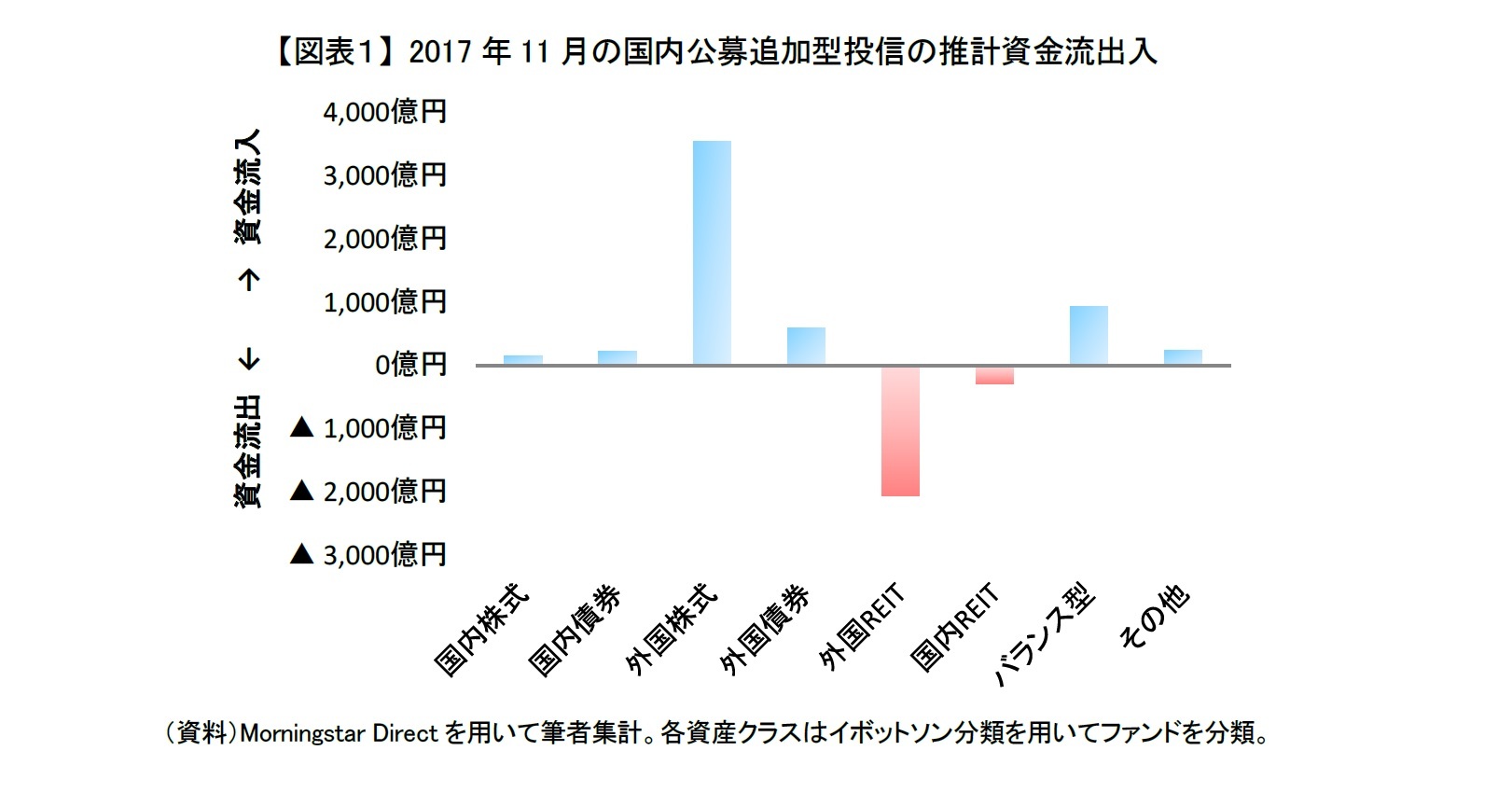

内外REIT以外は資金流入

国内株式では、投資家の中小型株選好が鮮明に

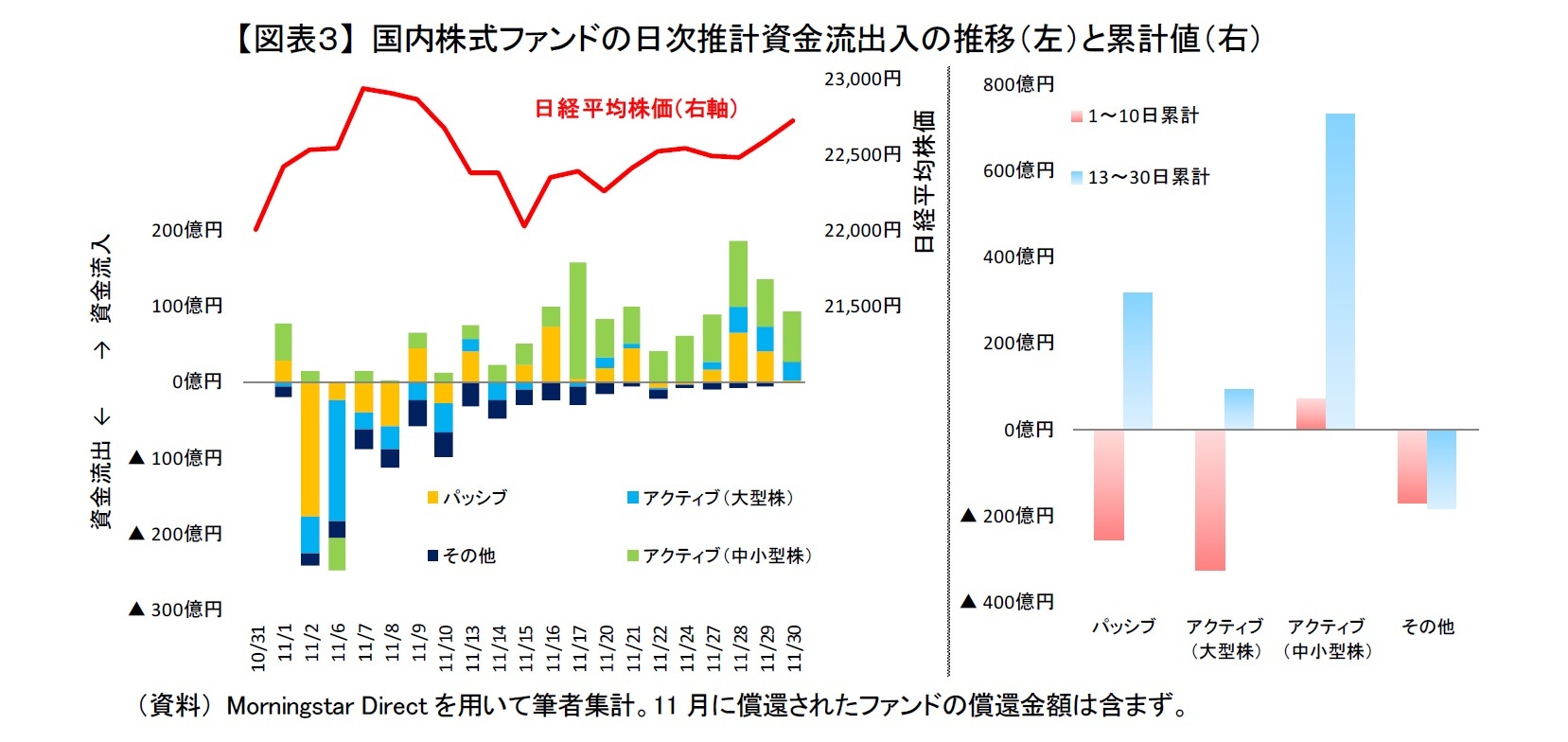

また、金額自体は小さいものの国内株式も流入超過となった。9月、10月と株価上昇に伴う利益確定売りなどによって大規模な資金流出が続いていた。11月も株価は高値圏で推移していたが、資金流出が止まった。10月下旬からその兆候が見られていたが、利益確定に伴う売却が一巡したようだ。

国内株式ファンドの資金の流出入【図表3】を詳しく見ていくと、10日ごろまではパッシブ・ファンド(左:黄棒)、大型株のアクティブ・ファンド(左:青棒)を中心に資金流出していたことが分かる。10日までの累計(右:赤棒)でパッシブ・ファンドと大型のアクティブ・ファンドともに250億円以上の資金流出があった。パッシブ・ファンドもほとんどが大型株中心の運用であるため、パッシブ、アクティブ問わず、上旬は大型株ファンドの売却が大きかったといえる。

その一方で、13日以降は全体的に流入傾向であった。そのけん引役は、中小型のアクティブ・ファンド(左:緑棒)であった。中小型株のアクティブ・ファンドは資金流入が途切れず、13日からの累計で700億円程度の資金が流入しており(右:青棒)、新設ファンド1の影響を考慮しても大きかった。パッシブ・ファンドと大型のアクティブ・ファンドについても、13日以降は流入傾向になっていたが、流入額は中小型株のアクティブ・ファンドに比べると小さかった。

国内株式ファンドの資金の流出入【図表3】を詳しく見ていくと、10日ごろまではパッシブ・ファンド(左:黄棒)、大型株のアクティブ・ファンド(左:青棒)を中心に資金流出していたことが分かる。10日までの累計(右:赤棒)でパッシブ・ファンドと大型のアクティブ・ファンドともに250億円以上の資金流出があった。パッシブ・ファンドもほとんどが大型株中心の運用であるため、パッシブ、アクティブ問わず、上旬は大型株ファンドの売却が大きかったといえる。

その一方で、13日以降は全体的に流入傾向であった。そのけん引役は、中小型のアクティブ・ファンド(左:緑棒)であった。中小型株のアクティブ・ファンドは資金流入が途切れず、13日からの累計で700億円程度の資金が流入しており(右:青棒)、新設ファンド1の影響を考慮しても大きかった。パッシブ・ファンドと大型のアクティブ・ファンドについても、13日以降は流入傾向になっていたが、流入額は中小型株のアクティブ・ファンドに比べると小さかった。

上旬では大型株のファンドが売却されたが、中旬以降は大型株のファンドが買い戻された以上に中小型株のファンドが購入されていたといえる。国内株式ファンドでは、11月中に株価上昇に伴う利益確定の売却が一巡してきたこととあわせて、投資家の中小型株選好が鮮明になったようだ。

11月は、上旬に為替が1ドル114円台まで円安が進んだが、中旬から下旬にかけては円高が進行し一時1ドル111円に迫るなど、かなり変動が大きかった。そのため、大型株ファンドに比べて外部環境に左右されにくく、しかも銘柄選別によって市場全体を上回るパフォーマンスが期待できる中小型株のアクティブ・ファンドへ投資家はシフトしたのではないだろうか。

1 「いちよし ジャパン・ベンチャー・ファンド」が11月17日に88億円で設定(中小型株のアクティブに分類)

11月は、上旬に為替が1ドル114円台まで円安が進んだが、中旬から下旬にかけては円高が進行し一時1ドル111円に迫るなど、かなり変動が大きかった。そのため、大型株ファンドに比べて外部環境に左右されにくく、しかも銘柄選別によって市場全体を上回るパフォーマンスが期待できる中小型株のアクティブ・ファンドへ投資家はシフトしたのではないだろうか。

1 「いちよし ジャパン・ベンチャー・ファンド」が11月17日に88億円で設定(中小型株のアクティブに分類)

パフォーマンスも国内中小型株アクティブ・ファンドが引き続き好調

11月にパフォーマンスが良好であったファンドを見ると、上位10ファンドのうち5ファンドがベトナム株式ファンドであった【図表4】。好調な企業業績や経済指標に加え、減税案などベトナム政府の政策期待も高まったことなどから株価が上昇し、ベトナム株式ファンドのパフォーマンスが総じて良好であった。

また、国内株式の中小型株のアクティブ・ファンドも10月に引き続き好調なファンドが多かった。特に11月に高パフォーマンスだった「小型株ファンド」(4位)などのファンドは、収益率が8%を上回った【図表4】。11月のTOPIXが1.5%の上昇であったため、それらのファンドは株式市場を大きく上回るパフォーマンスを上げていたといえる。また、11月に高パフォーマンスだったファンドは過去1年(2016年12月から2017年11月)の収益率も70%前後とTOPIX(25%)を大きく上回っていた。

また、国内株式の中小型株のアクティブ・ファンドも10月に引き続き好調なファンドが多かった。特に11月に高パフォーマンスだった「小型株ファンド」(4位)などのファンドは、収益率が8%を上回った【図表4】。11月のTOPIXが1.5%の上昇であったため、それらのファンドは株式市場を大きく上回るパフォーマンスを上げていたといえる。また、11月に高パフォーマンスだったファンドは過去1年(2016年12月から2017年11月)の収益率も70%前後とTOPIX(25%)を大きく上回っていた。

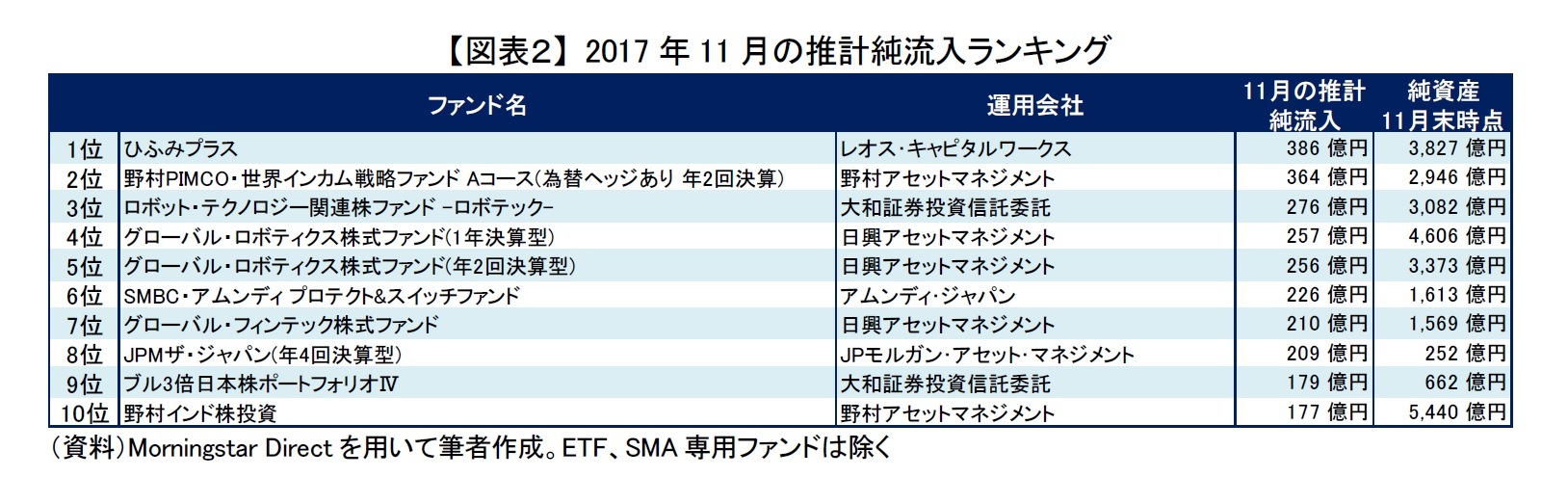

11月は「JPMザ・ジャパン(年4回決算型)」の資金流入が200億円を超えたことに象徴されるように【図表2】、国内株式の中小型株のアクティブ・ファンドが投資家から人気であった。ただ、この人気は足元の高パフォーマンスが後押ししている面もあるのかもしれない。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2017年12月07日「研究員の眼」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月14日

厚生年金の加入制限が段階的に廃止へ。適用徹底には連携強化が課題。~年金改革ウォッチ 2025年10月号 -

2025年10月14日

貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 -

2025年10月14日

中国の貿易統計(25年9月)~輸出、輸入とも加速。対米輸出は減少が続く -

2025年10月14日

ロシアの物価状況(25年9月)-低下が続くが、足もとインフレ圧力の強まりも -

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【国内株式内での中小型株シフトが顕著に~2017年11月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

国内株式内での中小型株シフトが顕著に~2017年11月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!