- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2017・2018年度経済見通し(17年8月)

2017年08月15日

文字サイズ

- 小

- 中

- 大

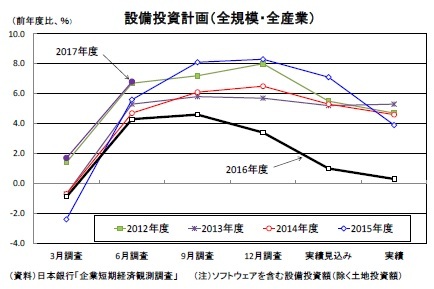

2017年4-6月期の設備投資は前期比2.4%と1-3月期の同0.9%から急加速した。

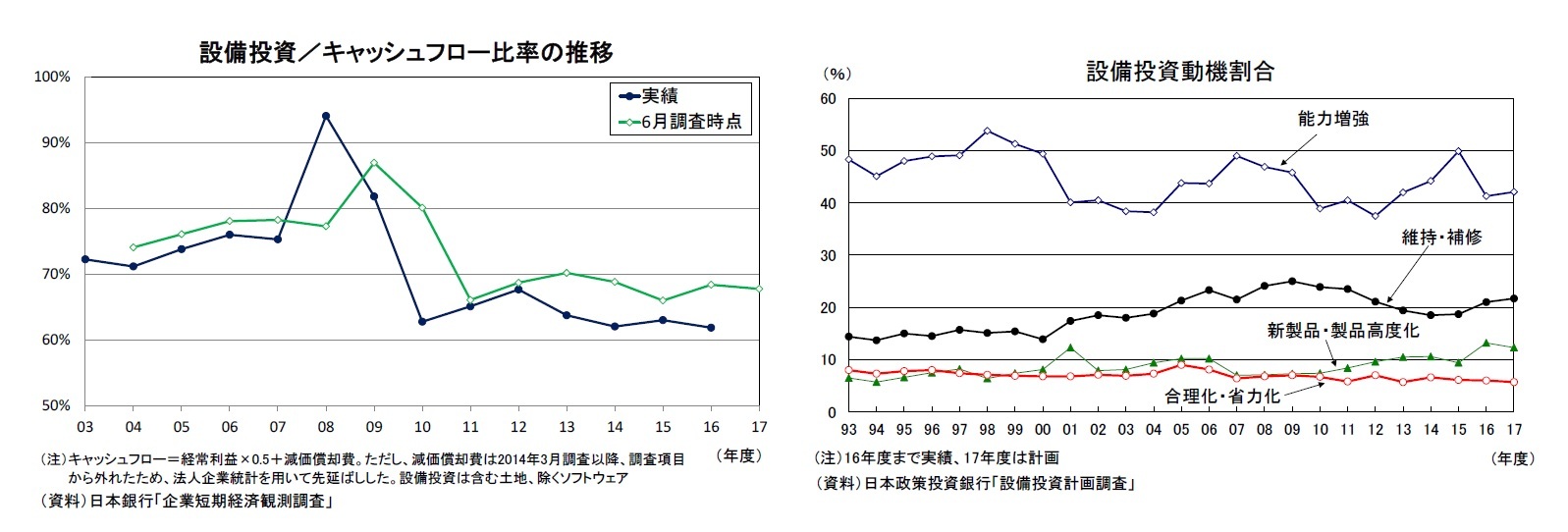

ただし、足もとの設備投資の回復は、あくまでも企業収益の大幅な増加に伴う潤沢なキャッシュフローを主因としたもので、企業の設備投資スタンスが必ずしも積極化している訳ではない。日銀短観の設備投資(計画)と経常利益(計画)を用いて、「設備投資/キャッシュフロー比率」を計算すると、2010年頃から60%台半ばの低水準で横ばい圏の推移が続いている。2017年度は経常利益が前年度比▲4.2%(全規模・全産業)の減益計画となる中で、設備投資が増額計画となっており、企業の設備投資意欲が高まっているようにも思えるが、前年度までの企業収益の好調を反映しキャッシュフローの水準が上がったことによるもので、設備投資/キャッシュフロー比率は60%台半ばで前年度からほぼ横ばいにとどまっている。

また、人手不足に対応する効率化・省力化投資が活発になっているとの見方も多いが、日本政策投資銀行の設備投資計画調査によれば、投資動機のうち「合理化・省力化」の割合は2016年度実績で6.6%、2017年度計画で5.7%(全産業)にすぎず、この割合は近年ほとんど変わっていない。一方、企業の設備投資スタンスの積極化を反映すると考えられる能力増強投資の割合は、2013年度から3年連続で上昇してきたが、2016年度には水準を大きく切り下げ、2017年度計画も前年度からほぼ横ばいとなっており、それに替わって維持・補修の割合が高まっている。

企業収益の改善を受けて、設備投資は先行きも堅調に推移することが予想される。ただし、個人消費を中心とした国内需要は当面力強さに欠ける状況が続く可能性が高く、期待成長率の上昇によって企業の投資意欲が高まるまでには時間を要するだろう。また、好調が続く企業収益だが、2018年度には人件費上昇に伴うコスト増などから増益率が鈍化することが見込まれる。

設備投資は2016年度の前年比2.5%から、2017年度には同5.1%へと加速するが、企業収益の伸び率鈍化に伴い、2018年度には同2.8%に減速すると予想する。

また、人手不足に対応する効率化・省力化投資が活発になっているとの見方も多いが、日本政策投資銀行の設備投資計画調査によれば、投資動機のうち「合理化・省力化」の割合は2016年度実績で6.6%、2017年度計画で5.7%(全産業)にすぎず、この割合は近年ほとんど変わっていない。一方、企業の設備投資スタンスの積極化を反映すると考えられる能力増強投資の割合は、2013年度から3年連続で上昇してきたが、2016年度には水準を大きく切り下げ、2017年度計画も前年度からほぼ横ばいとなっており、それに替わって維持・補修の割合が高まっている。

企業収益の改善を受けて、設備投資は先行きも堅調に推移することが予想される。ただし、個人消費を中心とした国内需要は当面力強さに欠ける状況が続く可能性が高く、期待成長率の上昇によって企業の投資意欲が高まるまでには時間を要するだろう。また、好調が続く企業収益だが、2018年度には人件費上昇に伴うコスト増などから増益率が鈍化することが見込まれる。

設備投資は2016年度の前年比2.5%から、2017年度には同5.1%へと加速するが、企業収益の伸び率鈍化に伴い、2018年度には同2.8%に減速すると予想する。

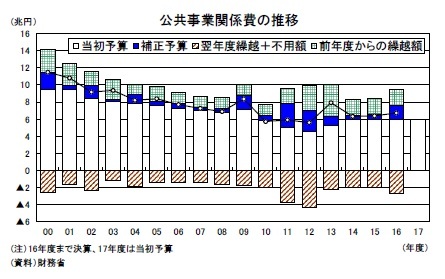

2016年度第2次補正予算の執行本格化から2017年4-6月期に前期比5.1%の高い伸びとなった公的固定資本形成は7-9月期も増加するが、その後は経済対策の効果減衰に伴い減少することが予想される。

輸出は海外経済の回復を背景に堅調な推移が続くことが予想されるが、ITサイクルの改善ペースが鈍化することなどに伴い、先行きの輸出は3%台の世界経済の成長率と整合的な伸びに収束していくことが見込まれる。財貨・サービスの輸出は2016年度の前年比3.2%から2017年度には同4.1%へと加速するが、2018年度は同2.6%と伸びが低下すると予想する。

一方、財貨・サービスの輸入は2016年度の前年比▲1.4%の減少から、国内需要の回復を反映し、2017年度が同3.5%、2018年度は同2.0%底堅い推移が続くだろう。この結果、2016年度に前年比0.8%の大幅なプラスとなった外需寄与度は、2017年度、2018年度ともに同0.1%と成長率に対してほぼニュートラルになると予想される。

一方、財貨・サービスの輸入は2016年度の前年比▲1.4%の減少から、国内需要の回復を反映し、2017年度が同3.5%、2018年度は同2.0%底堅い推移が続くだろう。この結果、2016年度に前年比0.8%の大幅なプラスとなった外需寄与度は、2017年度、2018年度ともに同0.1%と成長率に対してほぼニュートラルになると予想される。

(物価の見通し)

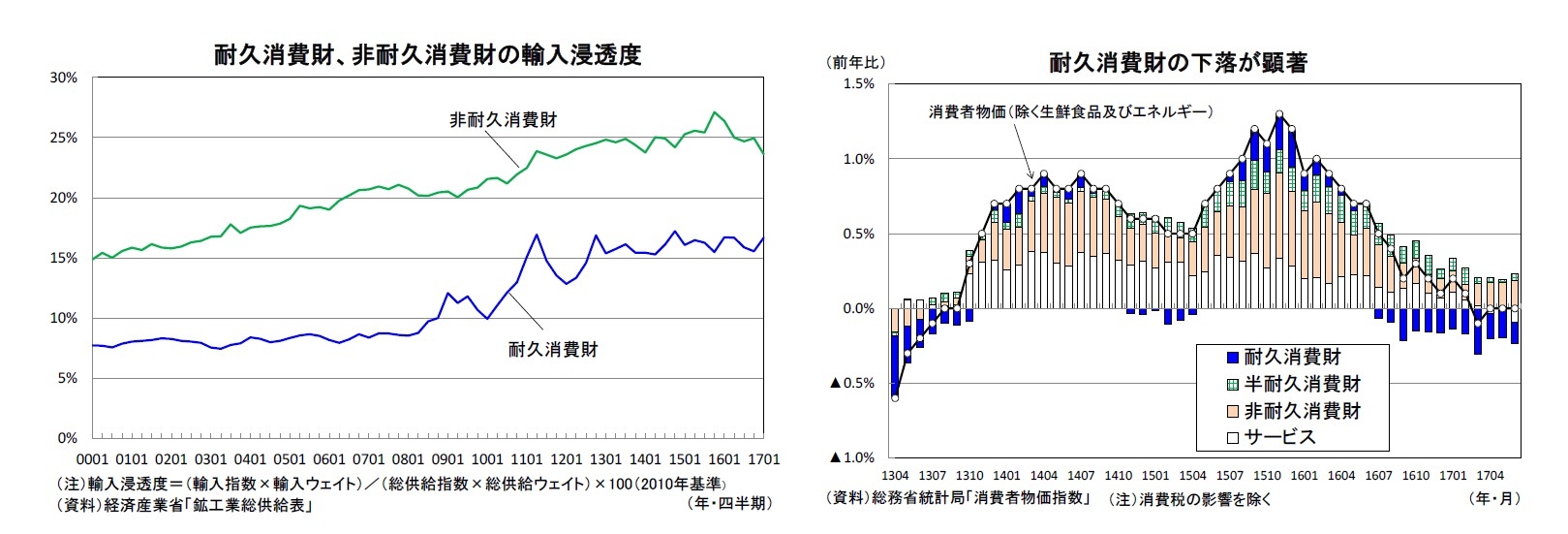

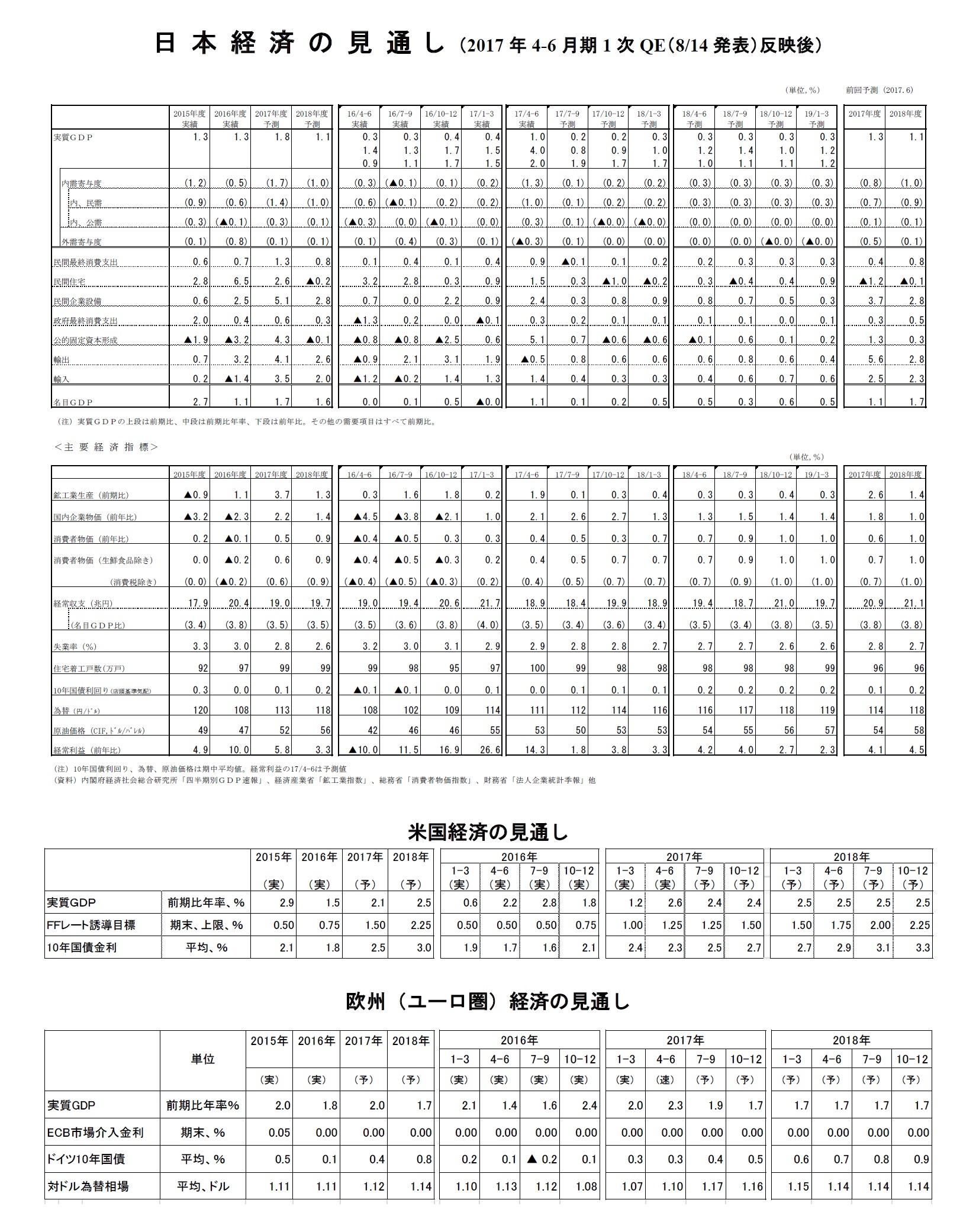

消費者物価(生鮮食品を除く総合、以下コアCPI)は、2017年1月に前年比0.1%と1年1ヵ月ぶりの上昇となった後、6月には同0.4%まで伸びを高めているが、これは主としてエネルギー価格の上昇によるものだ。日本銀行が基調的な物価変動を把握するために重視している「生鮮食品及びエネルギーを除く総合」の上昇率は2015年11月の1.3%をピークに鈍化傾向が続き、2017年4月以降、3ヵ月連続で前年比0.0%となっている。

足もとのドル円レートは前年よりも円安水準となっているが、2016年初から夏場にかけて進行した円高の影響が依然として物価押し下げ圧力となっている。特に、耐久消費財はリーマン・ショック以降に進行した急激な円高に伴う海外生産シフトの拡大などを背景に輸入浸透度が大きく上昇した結果、近年、為替変動の影響をより強く受けるようになっている。実際、耐久消費財の物価上昇率は、円安の影響で2015年末頃には前年比3%台の高い伸びとなりCPIを大きく押し上げていた。しかし、その後は円高の進行にやや遅れる形で伸び率が大きく低下し、2016年7月以降は前年比でマイナスが続いている。

消費者物価(生鮮食品を除く総合、以下コアCPI)は、2017年1月に前年比0.1%と1年1ヵ月ぶりの上昇となった後、6月には同0.4%まで伸びを高めているが、これは主としてエネルギー価格の上昇によるものだ。日本銀行が基調的な物価変動を把握するために重視している「生鮮食品及びエネルギーを除く総合」の上昇率は2015年11月の1.3%をピークに鈍化傾向が続き、2017年4月以降、3ヵ月連続で前年比0.0%となっている。

足もとのドル円レートは前年よりも円安水準となっているが、2016年初から夏場にかけて進行した円高の影響が依然として物価押し下げ圧力となっている。特に、耐久消費財はリーマン・ショック以降に進行した急激な円高に伴う海外生産シフトの拡大などを背景に輸入浸透度が大きく上昇した結果、近年、為替変動の影響をより強く受けるようになっている。実際、耐久消費財の物価上昇率は、円安の影響で2015年末頃には前年比3%台の高い伸びとなりCPIを大きく押し上げていた。しかし、その後は円高の進行にやや遅れる形で伸び率が大きく低下し、2016年7月以降は前年比でマイナスが続いている。

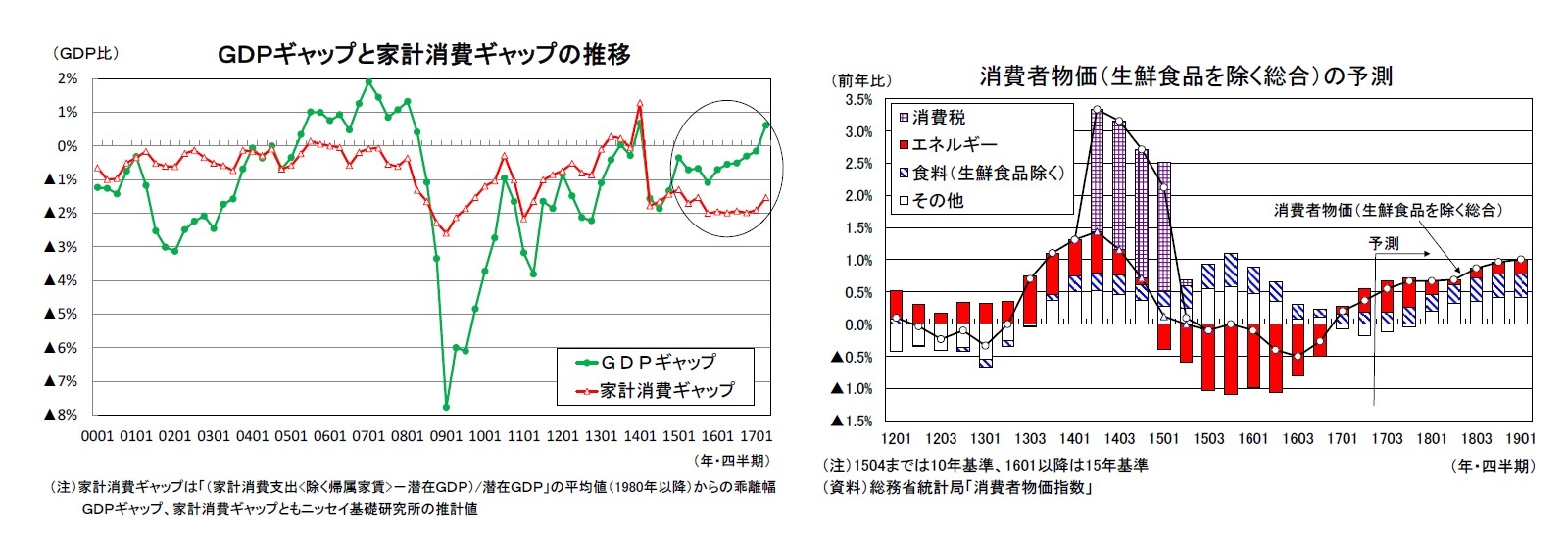

潜在成長率を上回る経済成長が続いたことで、GDPギャップはプラスに転じたが、今のところ需給バランスの改善が物価上昇につながる兆しは見られない。これは経済全体の需給バランスが大きく改善しているのに対し、個人消費の回復力が弱いことが影響している可能性がある。個人消費は2017年に入ってから持ち直しの動きが続いているが、やや長い目でみれば2014年4月の消費税率引き上げ後の低迷を完全に脱したとは言えない状況にある。

GDPギャップは現実の実質GDPと潜在GDPとの差によって求められる。ここで、現実の実質GDPを実質家計消費支出(除く持ち家の帰属家賃)に置き換えて、潜在GDPとの差を求めた上で過去の平均値(1980年以降)からの乖離幅を家計消費ギャップとした。最近の両者の動きを比較すると、GDPギャップがこのところ改善傾向が明確となっているのに対し、家計消費支出が実質GDP成長率に比べて低調な推移が続いていることから、家計消費ギャップは大幅なマイナスが続いている。

企業が価格改定を行う際には、経済全体の需給バランスよりはむしろ企業の売上高に直結する個人消費の強弱を判断材料としている可能性が高い。GDPギャップが改善している一方で個人消費が低調に推移してきたことが、基調的な物価上昇圧力が高まらない一因になっていると考えられる。

ここにきて個人消費は持ち直しているものの、家計消費ギャップはマイナスの圏の推移が続くため、物価を押し上げるには力不足だろう。また、円高による物価下押し圧力はしばらく残り、円安が物価を押し上げるのは2018年度入り後までずれ込む可能性が高い。

コアCPIは2017年秋頃にはゼロ%台後半まで上昇率が高まるが、エネルギー価格の上昇率鈍化が見込まれる2018年前半にかけて伸び率が頭打ちとなるだろう。2017年度中は需給要因が物価を大きく押し上げることは見込めないが、2017年度の企業業績の改善、物価上昇を受けて賃金上昇率が高まることから、2018年度になると個人消費の回復基調が明確となることが予想される。このため、2018年度には需給要因による物価押し上げ圧力が徐々に高まっていくだろう。この結果、コアCPI上昇率は2018年度後半には1%に達することが予想される。

コアCPI上昇率は2016年度の前年比▲0.2%の後、2017年度が同0.6%、2018年度が同0.9%と予想する。上昇率は徐々に高まるが、2018年度中に日本銀行が物価安定の目標としている2%に達することは難しいだろう。

GDPギャップは現実の実質GDPと潜在GDPとの差によって求められる。ここで、現実の実質GDPを実質家計消費支出(除く持ち家の帰属家賃)に置き換えて、潜在GDPとの差を求めた上で過去の平均値(1980年以降)からの乖離幅を家計消費ギャップとした。最近の両者の動きを比較すると、GDPギャップがこのところ改善傾向が明確となっているのに対し、家計消費支出が実質GDP成長率に比べて低調な推移が続いていることから、家計消費ギャップは大幅なマイナスが続いている。

企業が価格改定を行う際には、経済全体の需給バランスよりはむしろ企業の売上高に直結する個人消費の強弱を判断材料としている可能性が高い。GDPギャップが改善している一方で個人消費が低調に推移してきたことが、基調的な物価上昇圧力が高まらない一因になっていると考えられる。

ここにきて個人消費は持ち直しているものの、家計消費ギャップはマイナスの圏の推移が続くため、物価を押し上げるには力不足だろう。また、円高による物価下押し圧力はしばらく残り、円安が物価を押し上げるのは2018年度入り後までずれ込む可能性が高い。

コアCPIは2017年秋頃にはゼロ%台後半まで上昇率が高まるが、エネルギー価格の上昇率鈍化が見込まれる2018年前半にかけて伸び率が頭打ちとなるだろう。2017年度中は需給要因が物価を大きく押し上げることは見込めないが、2017年度の企業業績の改善、物価上昇を受けて賃金上昇率が高まることから、2018年度になると個人消費の回復基調が明確となることが予想される。このため、2018年度には需給要因による物価押し上げ圧力が徐々に高まっていくだろう。この結果、コアCPI上昇率は2018年度後半には1%に達することが予想される。

コアCPI上昇率は2016年度の前年比▲0.2%の後、2017年度が同0.6%、2018年度が同0.9%と予想する。上昇率は徐々に高まるが、2018年度中に日本銀行が物価安定の目標としている2%に達することは難しいだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2017年08月15日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/30 | 潜在成長率は変えられる-日本経済の本当の可能性 | 斎藤 太郎 | 基礎研レポート |

| 2025/10/24 | 消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/22 | 貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/03 | 雇用関連統計25年8月-失業率、有効求人倍率ともに悪化 | 斎藤 太郎 | 経済・金融フラッシュ |

新着記事

-

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2017・2018年度経済見通し(17年8月)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2017・2018年度経済見通し(17年8月)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!